Как отразить в 1С Бухгалтерия 8.3 покупку программы 1С или другого ПО?

Вопреки привычному выражению «купить 1С Бухгалтерия 8.3», пользователь приобретает по лицензии не само программное обеспечение, а право на использование результатов интеллектуальной деятельности. Обычно это право является неисключительным. В российском бухгалтерском учете, согласно Положению ПБУ 14/2007, такое право не признается нематериальным активом.

Если платеж за него был разовым, то стоимость неисключительного права необходимо отнести на расходы будущих периодов (сокращенное название — РБП), затем она подлежит постепенному списанию на затраты на протяжении срока действия договора.

Бывает, что в лицензионном договоре нет информации о сроке действия. Тогда организация вправе сама установить срок эксплуатации ПО, это должно быть указано в учетной политике. Рекомендуется, согласно информационному письму фирмы «1С», срок использования программных продуктов этой фирмы устанавливать величиной в 2 года.

Пример. Организация приобрела у партнера фирмы «1С» лицензию на использование компьютерной программы «1С:Бухгалтерия 8.3 (ред.3.0)», версия ПРОФ, стоимостью 13 000 руб. Необходимо отразить в этой же программе произведенную покупку неисключительного права на использование ПО, отнести его стоимость на расходы будущих периодов и затем за два года списать стоимость на счет затрат 26 «Общехозяйственные расходы» с помощью ежемесячных операций списания.

Покупка программного обеспечения в 1С 8.3

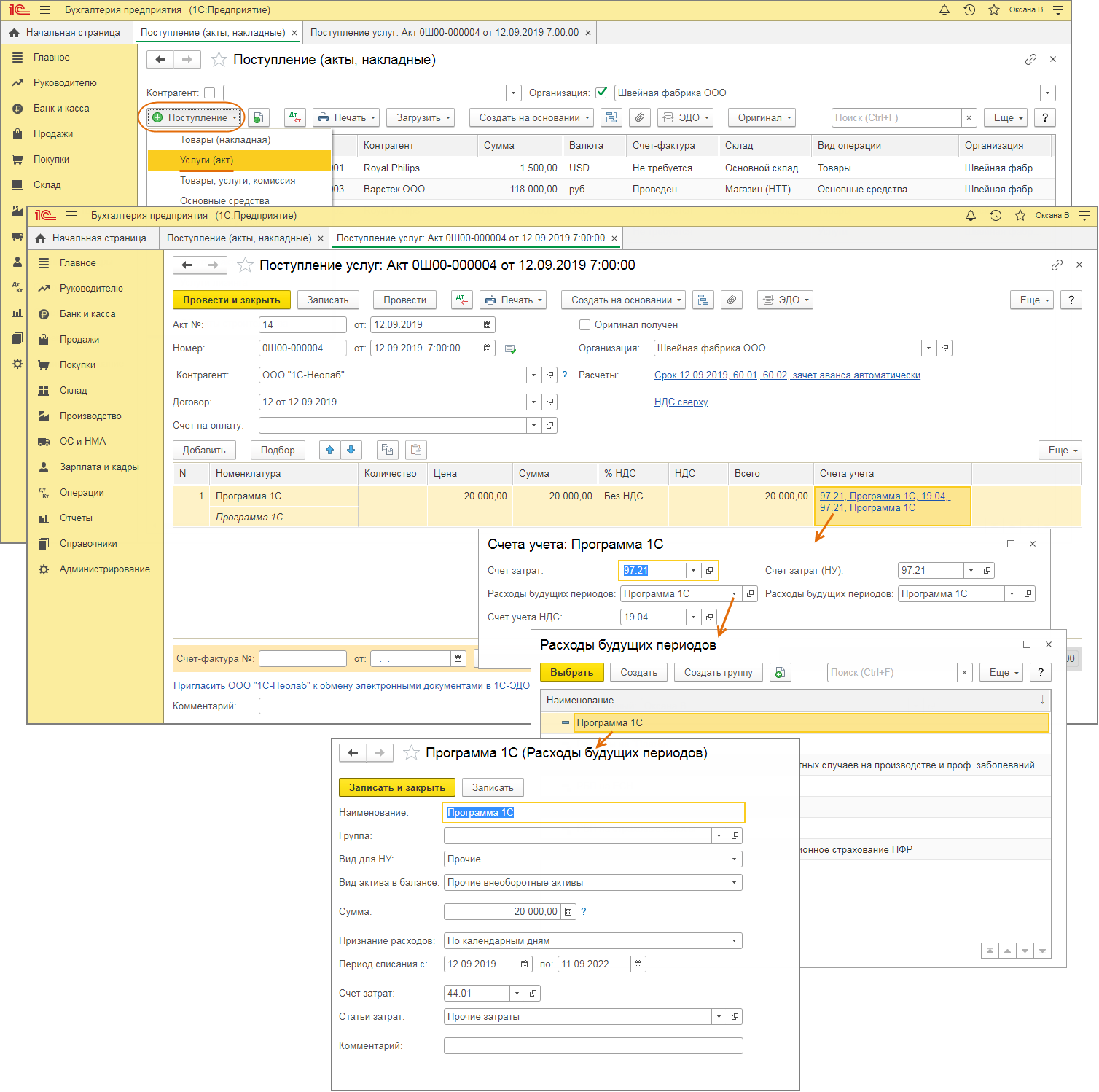

Оприходуем софт документом «Поступление товаров и услуг», указав вид документа — «Услуги (акт)». При указании номенклатуры занесем в справочник новую позицию, назовем ее «Покупка программы 1С Бухгалтерия 8 ПРОФ», вид номенклатуры должен быть «Услуга».

В графе «Счета учета» нажмем ссылку, в открывшемся окне выберем счет бухучета затрат – 97.21 «Прочие расходы будущих периодов»:

При заполнении реквизита «Расходы будущих периодов» необходимо создать новый элемент справочника – новую статью расходов будущих периодов, указав в ней стоимость программы и параметры списания (порядок признания расходов, дату начала списания, дату окончания списания РБП, счет и аналитику затрат):

Получите понятные самоучители по 1С бесплатно:

Таким образом, стоимость приобретенной программы будет сразу включена в РБП. Проведем документ «Поступление товаров и услуг», при этом он сформирует проводку в Дт бухгалтерского счета 97.21 по введенной статье «1С Бухгалтерия». (В данном примере организация-покупатель является плательщиком НДС, поэтому проводка выполнена на величину стоимости программы без НДС, а сумма НДС отнесена в Дт 19.04):

Списание расходов будущих периодов

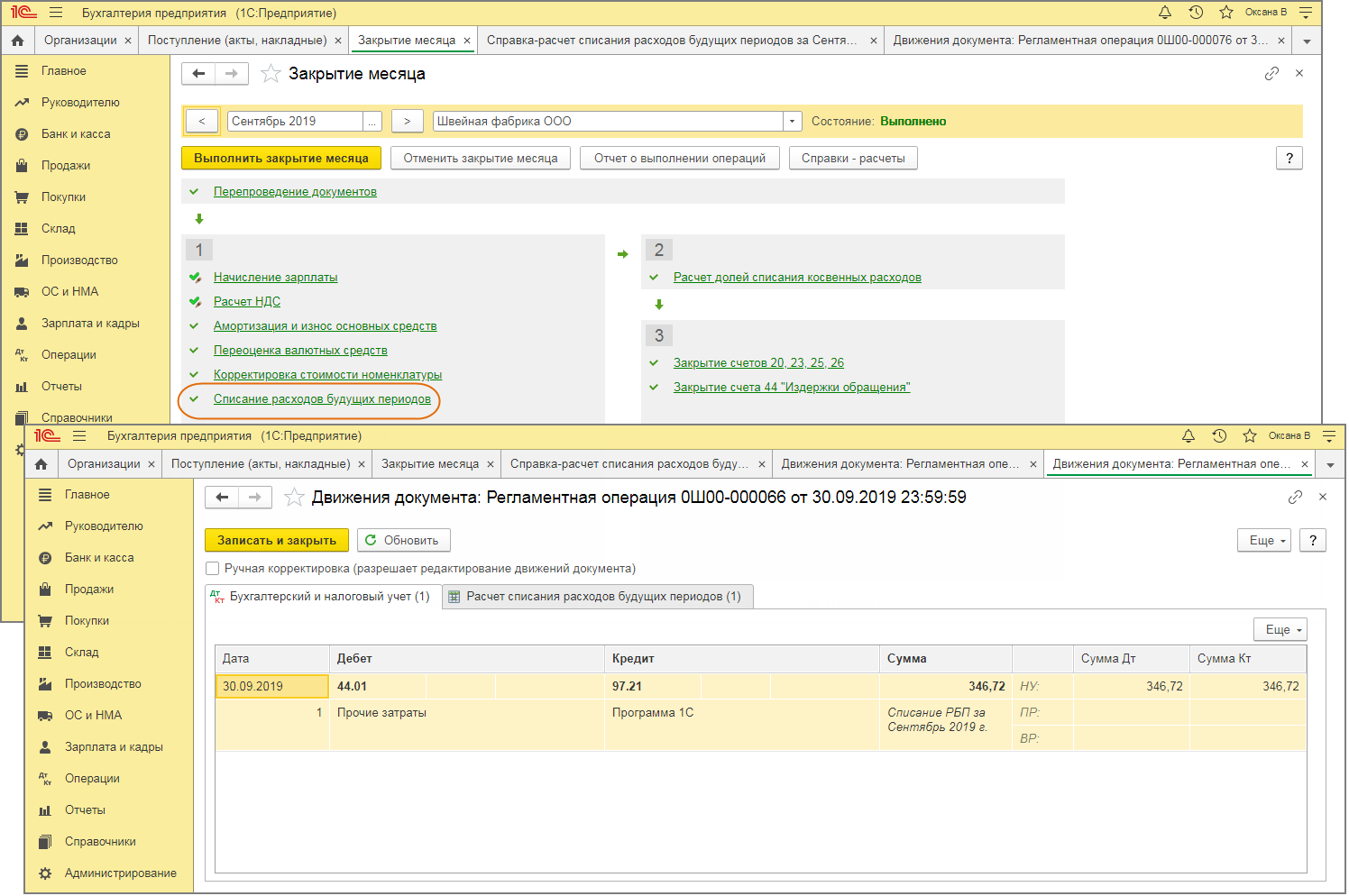

Операция является регламентной. Она будет производиться согласно указанным параметрам (порядок признания расходов, период, счет списания) автоматически при выполнении ежемесячной обработки «Закрытие месяца». Программа сама определит необходимость списания РБП и рассчитает сумму.

При выполнении операции сформирована проводка согласно указанному счету затрат (в нашем примере счет 26), сумма рассчитана исходя из выбранной даты начала списания и даты окончания.

В форме движений документа на вкладке «Расчет списания расходов будущих периодов» пользователь может увидеть расчет списания РБП, параметры списания, сумму списанных РБП и остатка.

Автоматическое списание расходов будущих периодов будет выполняться обработкой закрытия месяца вплоть до окончания указанного срока списания.

Созданная при закрытии месяца операция по списанию РБП сохраняется вместе с другими операциями закрытия периода в журнале регламентных операций (раздел «Операции» – Закрытие периода – Регламентные операции). Программа позволяет создавать эту операцию и вручную, без использования обработки «Закрытие месяца».

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Учет программного обеспечения в бухгалтерском учете

Похожие публикации

Сегодня невозможно найти компанию, не применяющую в работе какое-либо программное обеспечение – от специализированных производственных и учетных программ до средств защиты и сервисов представления отчетности. О том, как отразить в учете программное обеспечение (ПО), пойдет речь в нашей публикации.

Особенности учета программного обеспечения

Электронная программа – итог интеллектуального труда, который может быть разработан собственными силами или приобретен у производителя либо дилера. Покупая программное обеспечение, компания приобретает исключительные или неисключительные права на ее применение. Этот аспект и влияет на то, как должен осуществляться учет ПО. По лицензионному договору на пользование ПО фирма получает неисключительные права (лицензию), а по договору отчуждения исключительных прав – то самое исключительное право на использование ПО.

Система учета программного обеспечения: исключительные права

Подобное право пользования ПО обычно возникает, если программа разрабатывается по заказу фирмы в соответствии с изложенными требованиями. При этом ПО учитывают в налоговом и бухучете как НМА (нематериальный актив).

Поставить на учет программное обеспечение следует по первоначальной стоимости, включающей в себя затраты, понесенные при покупке продукта. Если стоимость ПО не превышает 100 000 руб., то в налоговом учете актив признается неамортизируемым (п. 1 ст. 256 НК РФ), т. е. программу ценой до 100 000 руб. можно полностью списать на затраты в момент ввода в работу.

Срок полезного использования (СПИ) в налоговом учете определяется по техдокументации к ПО. Если установить его невозможно, фирма вправе сама определить срок службы, который не может быть менее 2-х лет (п. 2 ст. 258 НК РФ).

В бухучете предельная граница стоимости ПО для идентификации его в качестве амортизируемого НМА не установлена, поэтому начислять износ следует по всем НМА с известным СПИ. По активам с неопределяемым СПИ амортизация не исчисляется, но ежегодно предприятия обязаны пересматривать и уточнять срок службы НМА, подтвердив невозможность определения или установив его (п. 27 ПБУ 14/2007).

Исключительное право на ПО не имеет временных рамок, поэтому в бухучете СПИ определяется, опираясь на период, в котором планируется его использовать. На практике, чтобы избежать расхождений в налоговом и бухучете, предприятия устанавливают для ПО одинаковый срок использования.

Учет программного обеспечения: проводки

Покупка ПО на условиях исключительного права фиксируется в бухучете следующими записями:

Операции

Д/т

К/т

Учтены затраты на приобретение ПО

ПО введено в эксплуатацию

Начисление ежемесячной амортизации в бухучете по НМА с известным СПИ

Программное обеспечение — налоговый учет:

— если затраты на покупку ПО не превышают 100000 руб. его полная стоимость списывается на расходы

— если стоимость ПО выше 100000 руб. — начисляется амортизация

Пример

Компания, работающая на ОСНО, в июле 2018 приобрела исключительные права на программное обеспечение для организации кадрового делопроизводства стоимостью 300 000 руб. Регистрация перехода права на программное обеспечение, постановка на учет оформлена в июле 2018, при этом уплачена госпошлина в сумме 7500 руб. Срок действия исключительного права – 60 месяцев. В налоговом и бухучете амортизация по НМА начисляется линейным способом.

Операции

Д/т

К/т

Сумма

Учтены затраты на ПО:

Стоимость права пользования ПО по счету поставщика

Ввод ПО в эксплуатацию

Начисление амортизации с августа 2018 (307500 / 60 мес.)

По окончании СПИ (60 мес.) стоимость ПО будет учтена в расходах полностью. Если фирма захочет продлить действие исключительного права, то ПО не нужно списывать в бухучете, а продолжать учитывать с нулевой остаточной стоимостью. Сумму уплаченной в связи с этим госпошлины бухгалтеру придется отнести на текущие затраты.

Учет неисключительных прав на программное обеспечение

Покупка программного продукта по лицензионному соглашению дает приобретателю неисключительные права, подтверждаемые лицензией. В такой ситуации программа не может быть отнесена в состав НМА, поскольку собственностью фирмы не является. Учет затрат по ее приобретению будет осуществляться в расходах будущих периодов (РБП) на счете 97.

В налоговом учете такие затраты на ПО списывают ежемесячно равными долями в течение всего времени использования, т.е. периода действия лицензии. Если СПИ не означен в договоре, п. 4 ст. 1235 ГК РФ считает его заключенным на 5 лет, т. е. затраты компания распределяет исходя из этого периода, устанавливая его самостоятельно. В бухучете списывать затраты по приобретению неисключительных прав на ПО можно, как и в налоговом — равными долями или одномоментно. Обычно компании практикуют ведение БУ и НУ, равномерно распределяя расходы на весь период действия лицензии.

Кроме того, пользователь обязан вести учет лицензий программного обеспечения за балансом, открыв, например, новый счет 012 «НМА, полученные в пользование по лицензионному договору», поскольку неисключительное право на ПО у продавца является объектом НМА. Платежи за обновление программы учитывают в составе производственных текущих затрат.

Учет программного обеспечения в бухгалтерском учете 2018 при покупке с неисключительными правами осуществляется такими записями:

Приобретение программного обеспечения: бухгалтерский учет

Организация приобретает программное обеспечение по лицензионному или сублицензионному договору. Согласно договору лицензиар передает лицензиату неисключительные права использования программ, при этом вносится фиксированный разовый платеж. Программа лицензиаром либо передается посредством Интернета, либо устанавливается непосредственно на компьютер. Срок договора — 1 год или 3 года.

Подпадают ли данные операции под действие главы VI «Учет операций, связанных с предоставлением (получением) права использования нематериальных активов» ПБУ 14/2007, а именно:

1. Должен ли лицензиат учитывать платеж за предоставленное на 1 год право использования программ на счете 97.21 как расходы будущих периодов;

2. Должен ли лицензиат учитывать платеж за предоставленное на 3 года право использования программ на счете 97.21 как расходы будущих периодов;

3. Должен ли лицензиат учитывать полученные в пользование на 1 год нематериальные активы на забалансовом счете;

4. Должен ли лицензиат учитывать полученные в пользование на 3 года нематериальные активы на забалансовом счете?

Рассмотрев вопрос, мы пришли к следующему выводу:

Для отражения операций, связанных с получением неисключительных прав, организации-лицензиату (сублицензиату) в настоящее время следует руководствоваться нормами ПБУ 14/2007 «Учет нематериальных активов».

В этом случае полученное право отражается в составе расходов будущих периодов на одноименном счете 97, а также на забалансовом счете.

Программы для электронных вычислительных машин (программы для ЭВМ) в соответствии с пп. 2 п. 1 ст. 1225 ГК РФ относятся к результатам интеллектуальной деятельности и приравненным к ним средствами индивидуализации, которым предоставляется правовая охрана.

Согласно п. 1 ст. 1235 ГК РФ по лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности или на средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

В силу положений ст. 1238 ГК РФ при письменном согласии лицензиара лицензиат может по договору предоставить право использования результата интеллектуальной деятельности или средства индивидуализации другому лицу (сублицензионный договор).

По сублицензионному договору сублицензиату также предоставляются права использования результата интеллектуальной деятельности или средства индивидуализации, но только в пределах тех прав и тех способов использования, которые предусмотрены лицензионным договором для лицензиата. При этом к сублицензионному договору применяются правила ГК РФ о лицензионном договоре.

Исходя из п.п. 3, 4 ПБУ 14/2007 «Учет нематериальных активов» (далее — ПБУ 14/2007) программное обеспечение в целях бухгалтерского учета признается нематериальным активом в том случае, если организация имеет исключительные права на такое программное обеспечение. Соответственно, приобретенные по лицензионному (сублицензионному) договору неисключительные права на использование программного обеспечения в балансе организации-лицензиата (сублицензиат) в качестве нематериального актива (на счете 04 «Нематериальные активы») не учитываются.

В этой связи, как мы поняли, у Вашей организации возник вопрос о необходимости применения организацией-лицензиатом (сублицензиатом) положений ПБУ 14/2007, в частности п. 39 ПБУ 14/2007.

Часть 1 ст. 21 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) определяет, что к документам в области регулирования бухгалтерского учета относятся:

1) федеральные стандарты;

2) отраслевые стандарты;

3) рекомендации в области бухгалтерского учета;

4) стандарты экономического субъекта.

До утверждения федеральных и отраслевых стандартов экономические субъекты должны руководствоваться правилами ведения бухгалтерского учета и составления бухгалтерской отчетности, утвержденными уполномоченными федеральными органами исполнительной власти и ЦБ РФ до дня вступления в силу Закона N 402-ФЗ (ч. 1 ст. 30 Закона N 402-ФЗ).

Поскольку нет федерального и (или) отраслевого стандарта, непосредственно определяющего порядок учета полученных прав организацией-лицензиатом (сублицензиатом), таким организациям на сегодняшний день надлежит руководствоваться нормами действующих ПБУ (смотрите информацию Минфина России N ПЗ-10/2012).

Порядок учета операций, связанных с предоставлением (получением) права использования результата интеллектуальной деятельности или средства индивидуализации, в настоящее время разъясняется в п.п. 38, 39 раздела VI «Учет операций, связанных с предоставлением (получением) права использования нематериальных активов» ПБУ 14/2007.

Так, организация-лицензиат (сублицензиат) должна руководствоваться п. 39 ПБУ 14/2007. При этом исключений, касающихся полученных прав на использование программного обеспечения, п. 39 ПБУ 14/2007 не содержит.

Как прямо предусмотрено п. 39 ПБУ 14/2007, платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора.

Для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим периодам, предназначен счет 97 «Расходы будущих периодов» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

Одновременно, учитывая положения абзаца 1 п. 39 ПБУ 14/2007, полученное организацией неисключительное право на использование программы для ЭВМ отражается на забалансовом счете (например счет 012 «Нематериальные активы, полученные в пользование по лицензионному договору») в оценке, определяемой исходя из размера вознаграждения, установленного лицензионным договором.

Если приобретенные неисключительные права на программное обеспечение используются для производственных, управленческих нужд или для продажи продукции (товаров), затраты на их приобретение признаются в бухгалтерском учете в качестве расходов по обычным видам деятельности на основании п.п. 5, п. 7 ПБУ 10/99 «Расходы организации».

Таким образом, считаем, что операции по приобретению неисключительной лицензии на право использования программы для ЭВМ отражаются организацией следующим образом:

Дебет 97 Кредит 60 (76)

— приобретено право на использование программы в течение года (3 лет);

Дебет 60 (76) Кредит 51

— произведена оплата лицензиару.

Далее ежемесячно в течение срока, установленного договором (года или 3-х лет):

Дебет 20 (26, 44) Кредит 97

— списана ежемесячная доля расхода.

Официальных разъяснений финансового ведомства, касающихся порядка учета полученных неисключительных прав организациями-лицензиатами (сублицензиатами), нами не обнаружено.

Вместе с тем господин И.Р. Сухарев, начальник отдела методологии бухгалтерского учета и отчетности Департамента регулирования государственного финансового контроля, аудиторской деятельности, бухгалтерского учета и отчетности Минфина России, отмечает, что случае, предусмотренном п. 39 ПБУ 14/2007, когда платежи за право пользования результатами интеллектуальной деятельности, в том числе и программой для ЭВМ, производятся в виде фиксированного разового платежа, они отражаются в учете лицензиата как расходы будущих периодов и подлежат списанию в течение срока действия договора (смотрите материал: «Учитываем изменения правил бухучета в полугодовой отчетности» («В курсе правового дела», N 13, июль 2011 г.)).

Судьи в ряде случаев также допускают применение лицензиатами п. 39 ПБУ 14/2007 (постановления Тринадцатого арбитражного апелляционного суда от 08.08.2016 N 13АП-15876/16, Восьмого арбитражного апелляционного суда от 14.06.2013 N 08АП-3764/13).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

30 сентября 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Внедрение электронного документооборота: учет расходов

Организации (ОАО) поступил товар – программные и аппаратные средства для организации электронного документооборота в составе: сертификата ЭЦП, электронного идентификатора eToke№, лицензии “КриптоПро CSP” (бессрочная). В графе 2 товарной накладной (наименование, характеристика, сорт, артикул товара) написано: Продукт для работы с ЭП № 247 (Доставка продукта клиенту. Фирменный удлинитель USB с присоской. Установочный диск. Комплект лицензий КриптоПро TSP OCSP. Лицензия КриптоПро CSP бессрочная. Носитель ключа eToke№. Выпуск/перевыпуск сертификата ключа проверки электронной подписи) на сумму 16130,60 руб., в т.ч. НДС 2460,60 руб. Как организации оприходовать товар? Какие нужно сделать проводки?

В рассматриваемой ситуации предметом заключенного организацией договора является оказание услуг по поставке программных и аппаратных средств для организации электронного документооборота в составе: сертификата ЭЦП, электронного идентификатора eToke№, лицензии “КриптоПро CSP” (бессрочная).

Отметим, что согласно п. 2 ст. 2 Федерального закона от 06.04.2011 № 63-ФЗ “Об электронной подписи” (далее – Закон № 63-ФЗ) сертификат ключа проверки электронной подписи – электронный документ или документ на бумажном носителе, выданные удостоверяющим центром либо доверенным лицом удостоверяющего центра и подтверждающие принадлежность ключа проверки электронной подписи владельцу сертификата ключа проверки электронной подписи.

Электронный идентификатор – это компактное устройство в виде USB-брелока, которое служит для авторизации пользователя в сети или на локальном компьютере.

“КриптоПро CSP” – это крипто-провайдер, программное обеспечение, необходимое для работы с ЭЦП.

Изготовление сертификатов ключей подписей, создание ключей электронной подписи, а также предоставление участникам процесса иных услуг отнесены к деятельности так называемых “удостоверяющих центров” (п. 1 ст. 13 Закона № 63-ФЗ).

На основании приказа Минкомсвязи России от 17.07.2013 № 179 “Об аккредитации удостоверяющих центров” подтверждено соответствие УЦ ОАО “НИИАС” требованиям Федерального закона от 06.04.2011 № 63-ФЗ “Об электронной подписи” (свидетельство). Аккредитация предоставлена на срок до 17 июля 2018 года. Полученная аккредитация позволяет УЦ ОАО “НИИАС” выпускать квалифицированные сертификаты ключей проверки электронной подписи в соответствии с Федеральным законом “Об электронной подписи” и требованиями Приказа ФСБ России № 795 от 27.12.2011.

Поэтому мы считаем, что изготовление сертификатов ключей, создание электронного идентификатора (USB-ключа) являются услугами, оказываемыми удостоверяющим центром. Следовательно, сама электронная подпись, как и сертификаты ключей подписей, не может быть отнесена к материальным активам организации, приобретенным по договору с удостоверяющим центром.

Учет расходов на создание электронного идентификатора и выпуск сертификата

В соответствии с п. 18 ПБУ 10/99 “Расходы организации” (далее – ПБУ 10/99) расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Вместе с тем если расходы обусловливают получение доходов в течение нескольких отчетных периодов, то они признаются в отчете о прибылях и убытках путем их обоснованного распределения между отчетными периодами (п. 19 ПБУ 10/99).

Действие сертификата ключа подписи может быть приостановлено удостоверяющим центром по некоторым основаниям либо аннулировано (п.п. 6, 7, 8, 9 ст. 14 Закона № 63-ФЗ).

Расходы организации на оплату услуг удостоверяющего центра являются, по сути своей, управленческими расходами, которые формируют расходы по обычным видам деятельности (п. 7 ПБУ 10/99). Управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (п. 9 ПБУ 9/99).

В связи с этим и с учетом п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н (далее – ПБУ № 34н), мы полагаем, что стоимость услуг по созданию электронного идентификатора и выпуску сертификата следует признать в учете единовременно, в том отчетном периоде, когда получены соответствующие документы от удостоверяющего центра.

Напомним, согласно п. 20 ПБУ 9/99 порядок признания управленческих расходов должен быть раскрыт в составе информации об учетной политике организации в бухгалтерской отчетности.

Учет расходов на приобретение лицензии на право использования программы КриптоПро

Отношения, связанные с правовой охраной и использованием программ для ЭВМ и баз данных, регулируются частью 4 ГК РФ. Исключительные права принадлежат правообладателю (ст. 1229 ГК РФ). Заключение лицензионного (сублицензионного) договора не влечет за собой перехода исключительного права к лицензиату (ст. 1233 ГК РФ).

Исходя из п. 3 ПБУ 14/2007 “Учет нематериальных активов” (далее – ПБУ 14/2007), программное обеспечение в целях бухгалтерского учета признается нематериальным активом (НМА) только в том случае, если организация получает исключительные права на это программное обеспечение. Приобретенные по лицензионному договору неисключительные права на использование результата интеллектуальной деятельности объектами НМА не признаются.

Нематериальные активы, полученные в пользование, учитываются пользователем (лицензиатом) на забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного в договоре (п. 39 ПБУ 14/2007).

При этом платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде периодических платежей, исчисляемые и уплачиваемые в порядке и сроки, установленные договором, включаются пользователем (лицензиатом) в расходы отчетного периода. Платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора.

Если расходы организации, связанные с приобретением неисключительных прав на использование программного обеспечения по лицензионным договорам, будут использоваться в производстве или продаже продукции (товаров) или для управленческих нужд организации, затраты на их приобретение признаются в бухгалтерском учете в качестве расходов по обычным видам деятельности на основании п. 5 и п. 7 ПБУ 10/99 “Расходы организации” (далее – ПБУ 10/99).

Согласно п. 19 ПБУ 10/99 расходы признаются в отчете о прибылях и убытках путем их обоснованного распределения между отчетными периодами, если расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем. Причем расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств (п. 18 ПБУ 10/99).

На основании п. 65 ПБУ № 34н затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

Для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим периодам, предназначен счет 97 “Расходы будущих периодов”.

Если приобретенные неисключительные права на программное обеспечение используются по назначению в течение нескольких отчетных периодов, затраты на приобретение прав на их использование могут первоначально отражаться в бухгалтерском учете по дебету счета 97 с последующим их списанием в дебет счетов учета производственных затрат (расходов на продажу, общехозяйственных расходов) в порядке, установленном организацией в учетной политике.

Таким образом, организация имеет право учитывать на счете 97 “Расходы будущих периодов” затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам. Если в лицензионном договоре не указан период использования программного обеспечения (как в рассматриваемой ситуации), то в бухгалтерском учете организация должна установить его самостоятельно.

При этом нормативные акты по бухгалтерскому учету не регулируют вопросы определения срока списания в случае, когда в договоре не указан срок использования программного обеспечения.

Мы полагаем, что порядок определения сроков может быть установлен в учетной политике организации (п. 7 ПБУ 1/2008 “Учетная политика организации” (далее – ПБУ 1/2008)) следующим образом:

1. Расходы на приобретение неисключительных прав признаются в течение срока, установленного п. 3 ст. 1238, п. 4 ст. 1235 ГК РФ (по общему правилу – 5 лет);

2. Расходы на приобретение неисключительных прав признаются в течение срока, установленного самостоятельно. В данном случае, на наш взгляд, при установлении срока следует исходить из реального планируемого срока использования программного обеспечения в своей деятельности;

3. Расходы на приобретение неисключительных прав признаются единовременно.

В бухгалтерском учете делаются следующие записи:

Дебет 97 Кредит 60 (76)

– отражены в составе расходов будущих периодов затраты, связанные с приобретением прав на использование программного обеспечения.

По мере признания расходов:

Дебет 20 (26, 44) Кредит 97

– списана часть расходов, приходящаяся на отчетный период.

Если расходы признаются единовременно:

Дебет 20 (26, 44) Кредит 60 (76)

– отражены в составе расходов затраты, связанные с приобретением прав на использование программного обеспечения.

Как видим, порядок отражения в бухгалтерском учете расходов на приобретение лицензии на право использования программы КриптоПро отличается от порядка учета расходов на создание электронного идентификатора и выпуск сертификата. Поэтому организации необходимо уточнить у поставщика стоимость лицензии. Иначе, даже если в соответствии с выбранной учетной политикой все расходы можно будет списать единовременно, возможны разногласия с контролирующими органами.

Ответ подготовил: Молчанов Валерий, эксперт службы Правового консалтинга ГАРАНТ, профессиональный бухгалтер

Контроль качества ответа: Горностаев Вячеслав, рецензент службы Правового консалтинга ГАРАНТ, аудитор, член МоАП

Свежие новости цифровой экономики на нашем канале в Телеграм

Как в 1С:Бухгалтерии 8 учесть расходы на приобретение программ?

Отправим материал вам на:

В бухгалтерском учете фиксированный разовый платеж за предоставленное право использования результатов интеллектуальной деятельности согласно абз. 2 п. 39 ПБУ 14/2007 отражается как расходы будущих периодов и подлежит списанию в течение срока, установленного лицензионным договором.

В налоговом учете по налогу на прибыль расходы, связанные с приобретением права на использование программ для ЭВМ по лицензионным и сублицензионным договорам, включаются в состав прочих расходов, связанных с производством и реализацией (пп. 26 п. 1 ст. 264 НК РФ).

Если условиями лицензионного договора установлен срок использования программ для ЭВМ, расходы учитываются равномерно в течение данного срока (п. 1 ст. 272 НК РФ). Если срок лицензии не установлен, то организация может самостоятельно установить срок списания расходов на программу (письма Минфина РФ от 31.08.2012 № 03-03-06/2/95, от 18.03.2014 № 03-03-06/1/11743) или принять его равным 5 годам (письмо Минфина РФ от 23.04.2013 № 03-03-06/1/14039).

Передача прав на использование программ ЭВМ на основании лицензионных договоров не облагается НДС (пп. 26 п. 2 ст. 149 НК РФ).

- Отражение расходов на покупку программы на счете 97.21 Прочие расходы будущих периодов (рис. 1):

- Раздел: Покупки – Поступление (акты, накладные).

- По кнопке Поступление выберите вид операции документа Услуги и создайте новый документ.

- Заполните документ. В табличной части в колонке Счет учета по ссылке в открывшейся форме укажите счет затрат 97.21 Прочие расходы будущих периодов (поле Счет затрат), добавьте новый элемент в справочник Расходы будущих периодов (поле с одноименным наименованием) и заполните его:

- Вид для НУ – Прочие;

- Вид актива в балансе – Прочие оборотные активы или Прочие внеоборотные активы (в зависимости от срока использования программы);

- Признание расходов – По месяцам или По календарным дням (в зависимости от учетной политики).

- Включение части стоимости программы в расходы текущего месяца (рис. 2):

С месяца, в котором стоимость программы была отражена на счете 97.21 Прочие расходы будущих периодов, при выполнении регламентной операции Списание расходов будущих периодов в составе обработки Закрытие месяца часть стоимости программы будет отнесена на счет учета расходов, указанный в справочнике Расходы будущих периодов для данного элемента справочника. Если программа приобретена не 1-го числа месяца, то в расходы за этот месяц будет списана часть стоимости программы, приходящаяся на этот месяц, пропорционально сроку ее использования в этом месяце.

Неисключительное право на использование программы для ЭВМ дополнительно может отражаться на забалансовом счете (например, 012 «Нематериальные активы, полученные в пользование по лицензионному договору»).