Авансовые платежи по УСН

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

Как рассчитать авансовые платежи

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) — 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) — 15 000₽ = — 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Сроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени. Рассчитать примерную сумму пеней можно на калькуляторе, точную — покажет сверка с налоговой. По закону неуплата авансовых платежей наказывается только пенями, но на самом деле всё оказывается сложнее.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 31 марта для ООО или 30 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

— платите налог УСН по итогам каждого квартала

— сдавайте декларацию только по итогам года

— квартальной отчётности по УСН не существует

— если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Авансовые платежи и уплата налога за 2-й квартал при УСН

Использован релиз 3.0.90

Организации и ИП, применяющие УСН с объектом «доходы, уменьшенные на величину расходов», в случае, если за налоговый период сумма исчисленного в общем порядке налога по УСН меньше суммы исчисленного минимального налога или равна нулю, должны уплатить в бюджет минимальный налог. Минимальный налог рассчитывается за налоговый период в размере 1 процента от суммы полученных доходов (п. 6 ст. 346.18 НК РФ).

Организации, включенные в реестр субъектов МСП, и ИП, занятые в сферах деятельности, в наибольшей степени пострадавших в период распространения коронавируса, освобождены от уплаты авансового платежа по налогу по УСН за 2 квартал 2020 года (пп. 6 п. 1 ст. 2 Федерального закона от 08.06.2020 № 172-ФЗ).

При расчете налога по УСН за 2020 год к уплате, в том числе минимального налога в размере 1% от доходов, учитывается сумма уплаченных за налоговый период авансовых платежей, а также сумма исчисленного авансового платежа за 2 квартал 2020 года, от уплаты которого освобождена организация (ИП).

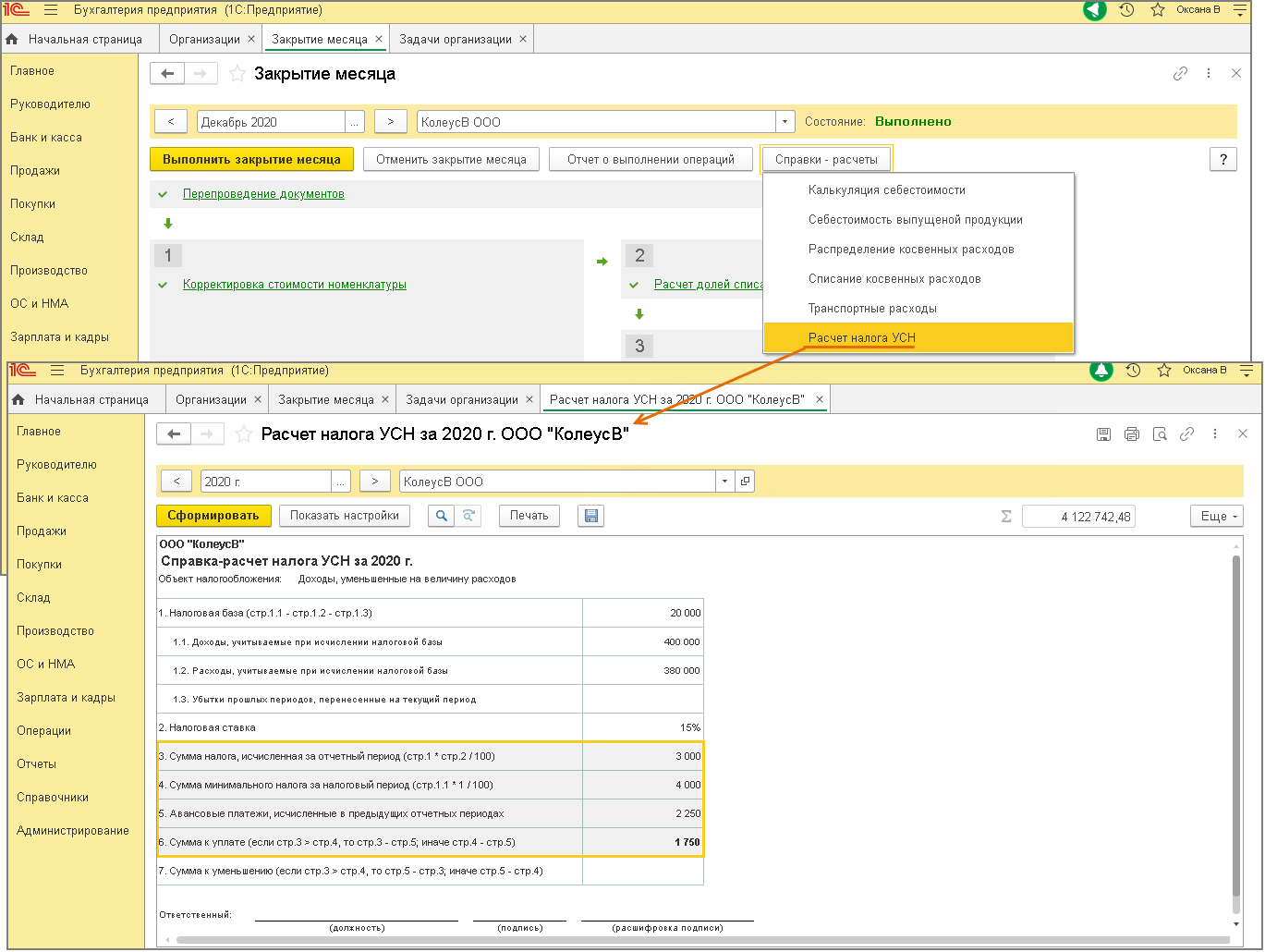

В программе «1С:Бухгалтерия 8» расчет налога по УСН за 2020 год к уплате, в том числе минимального налога, производится автоматически. При расчете учитывается в том числе исчисленный авансовый платеж за 2 квартал 2020 года, от уплаты которого организация (ИП) освобождена.

- Раздел: Операции – Закрытие месяца.

- Установите месяц закрытия — Декабрь 2020.

- Кнопка «Выполнить закрытие месяца».

- Расчет налога, в том числе минимального налога, к уплате производится при выполнении регламентной операции «Расчет налога УСН» в составе обработки «Закрытие месяца» за декабрь отчетного года. Результат расчета суммы налога к уплате записывается в регистр сведений «Расчет налога, уплачиваемого при УСН», на сумму налога к уплате формируется проводка по начислению налога (Дебет 99.01.1 Кредит 68.12).

- Проанализировать сумму налога к уплате можно по справке-расчету «Расчет налога УСН» (раздел: «Отчеты – Справки-расчеты» или кнопка «Справки-расчеты» в форме обработки «Закрытие месяца» или ссылка с названием регламентной операции в форме обработки «Закрытие месяца») (рис. 1).

Смотрите также

- Как в «1С:Бухгалтерии 8» (ред. 3.0) настроить освобождение от уплаты авансовых платежей по налогу при УСН за 2-й квартал 2020 года?

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Авансовый платеж по УСН за 2 квартал 2020 года

Заканчивается 2 квартал 2020 года, по итогам которого плательщики упрощенной системы налогообложения должны подсчитать свои доходы и, при необходимости, перечислить авансовый платеж по единому налогу. Пандемия коронавируса внесла изменения в обычный порядок, поэтому срок уплаты УСН за 2 квартал 2020 для некоторых бизнесменов изменился.

Льготы для пострадавших отраслей

Сразу отметим, что отсрочка или даже отмена оплаты единого налога распространяется только на некоторые виды деятельности, которые государство отнесло к особо пострадавшим отраслям.

Соответствующий перечень утвержден Постановлением Правительства от 3 апреля 2020 г. N 434 и уже неоднократно дополнялся. Это авиа- и автоперевозки, сферы культуры, досуга, спорта, туризм, гостиницы, общепит, некоторые бытовые услуги, стоматология, розничная торговля непродовольственными товарами, деятельность СМИ.

Если вы нашли свой основной код ОКВЭД в этом перечне, то можете рассчитывать на следующие меры поддержки:

- перенос на 6 месяцев оплаты единого налога за 2019 год и за 1 квартал 2020 года;

- полная отмена, т.е. списание налогов, авансовых платежей по налогам (кроме НДС) и страховых взносов, начисленных за 2 квартал 2020 года.

Последняя мера введена законом от 08.06.2020 № 172-ФЗ после проведения с Президентом совещания о санитарно-эпидемиологической обстановке.

На своем сайте ФНС сообщила, что для освобождения от уплаты аванса по УСН за 2 квартал 2020 ничего специально делать не нужно. Всю необходимую корректировку по расчетам с бюджетом налоговые инспекции проведут самостоятельно. При этом для расчета аванса за 9 месяцев исчисленный аванс по УСН за 2 квартал 2020 признается уплаченным и учитывается соответственно.

Когда платить аванс по УСН остальным сферам

Если ваш бизнес официально не относится к пострадавшим от пандемии коронавируса, то аванс по УСН за 2 квартал 2020 надо платить в обычном порядке. Но учитывая, что 25 июля – это выходной день, то крайний срок уплаты УСН за 2 квартал 2020 переносится на 27 июля.

Напомним, что индивидуальные предприниматели и организации на упрощенной системе вправе уменьшать исчисленный авансовый платеж на сумму страховых взносов, перечисленных в отчетном периоде. Более того, ИП без работников с небольшим доходом могут вообще не платить аванс УСН за 2 квартал 2020 года, потому что за счет перечисленных взносов он был уменьшен до нуля. О том, как это сделать, вы можете узнать на бесплатной консультации.

Поскольку авансовые платежи по УСН – это часть единого налога, они перечисляются на тот же КБК, что и налог по итогу года. Однако для разных объектов налогообложения предусмотрены разные коды бюджетной классификации:

- УСН Доходы – 182 1 05 01011 01 1000 110;

- УСН Доходы минус расходы – 182 1 05 01021 01 1000 110.

Специально отчитываться об уплате авансовых платежей не требуется, но надо сохранять платежные документы.

Санкции за нарушение сроков оплаты авансов на УСН

Часто наши пользователи спрашивают о том, что произойдет, если нарушить срок перечисления авансов по УСН. Ведь пока не будет сдана декларация по итогам года, налоговая инспекция не знает, был ли получен доход в отчетном периоде.

Это действительно так. Доход нарастающим итогом с начала года по каждому отчетному периоду и соответствующие ему авансовые платежи отражаются только в годовой декларации. Поэтому если аванс не перечислен вовремя, то это может выглядеть так, как будто у налогоплательщика не было дохода в отчетном периоде. Некоторые ИФНС в таком случае запрашивают пояснения, особенно если раньше ИП или организация на УСН стабильно перечисляли авансовые платежи.

Что касается штрафа, то он за несвоевременную уплату авансов не начисляется. Ведь обязательства по уплате единого налога надо выполнить после окончания отчетного года. Ни заблокировать расчетный счет, ни заявить о наличии недоимки налоговый орган при опоздании с авансом не может.

Поэтому на просроченные авансы по УСН можно только начислить пени, об этом говорится в статье 58 НК РФ. Процент зависит от организационно-правовой формы:

- для ИП – 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки;

- для юридических лиц – 1/300 ставки рефинансирования за каждый день в первые 30 дней, далее – по 1/150 за каждый день просрочки.

Кроме того, существует риск ареста имущества плательщика УСН, если аванс не перечислен вовремя. Это очень спорное мнение Минфин высказал в письме от 14.03.2019 № 03-02-08/16736, основываясь на п. 12 Информационного письма Президиума ВАС от 22.12.2005 N 98.

Не очень понятно, как это можно применить на практике, если статья 77 НК РФ оговаривает, что арест имущества является обеспечительной мерой при уплате налога, но не авансов по нему. Тем не менее, такая позиция Минфина может вызвать споры с вашей налоговой инспекцией, так что сроки перечисления авансов лучше не нарушать.

Уплата налога УСН за 3-й квартал 2021 года: порядок и сроки

Когда платить УСН за 3 квартал 2021 г. — до 25 октября. Это крайняя дата и для юридических лиц, и для ИП.

Квартальные выплаты

На основании ст. 346.21 НК РФ организации и ИП, которые работают на упрощенке, платят квартальные авансы не позже 25-го числа месяца, следующего за кварталом. Но действует правило: если дата платежа выпала на нерабочий или выходной день, то дату уплаты переносят на ближайший рабочий день.

С учетом правил из НК РФ поквартальные сроки для уплаты налога на УСН в 2021-м следующие:

Дата, до какого числа платить УСН (авансовые платежи)

Из-за коронавируса чиновники ввели некоторые послабления и перенесли даты авансовых платежей. Правительство продлило сроки для уплаты УСН за 2020 год для ИП и организаций из особого списка ( Приложение к постановлению Правительства от 02.04.2020 № 409 ) за счет предоставления рассрочки до января 2022-го.

Если никаких иных изменений не появится, то срок уплаты УСН за 3 квартал 2021 для ИП и организаций единый — 25 октября.

Как платить по итогам года

Помимо авансов, предприниматели обязаны рассчитаться за деятельность на протяжении всего года. Если крайняя дата, до какого числа платить налоги ИП в 2021 г. по кварталам, совпадает с той, когда рассчитываются организации, то по итогам года предприниматели и юрлица платят УСН в разные сроки. По НК РФ они привязаны к налоговой отчетности, и для ИП — это 30 апреля, а для компаний — 31 марта.

В текущем году УСН за 2020 год юридические лица платили в запланированный срок, т.к. 31.03 — рабочий день. Вместе с тем сроки уплаты налогов ИП на УСН в 2021 г. передвинулись из-за продолжительных майских праздников: полностью расплатиться по налогу на упрощенке индивидуальные предприниматели должны были не позже 11 мая.

Как платить налог при утрате права или прекращении деятельности

Законодательством предусмотрены ситуации, когда налогоплательщик либо утрачивает право на ведение деятельности по упрощенной системе налогообложения, либо прекращает ее вести, либо отказывается от этого режима и переходит на другой. Если компания прекращает вести предпринимательскую деятельность и пользоваться упрощенной системой, то ее руководству следует уведомить об этом налоговиков в течение 15 дней со дня принятия такого решения. До 25-го числа следующего месяца налогоплательщик обязан полностью рассчитаться и представить декларацию ( п. 8 ст. 346.13 НК РФ ).

Что касается утраты права, то о нем тоже следует уведомить налоговиков. Но если юридическое лицо или ИП утратит право пользоваться упрощенной системой в 3-м квартале, то уведомить ИФНС следует не позже 15 октября, а подать декларацию — не позже 25 октября.

Если организация (ИП) решила отказаться от УСН в пользу иного режима (без утраты правы на ее применение), то это возможно сделать только с нового календарного года. Для этого подают заявление об отказе от упрощенки не позже 15 января.

Как считать и платить при возврате на ОСН

Используйте бесплатно инструкцию от экспертов КонсультантПлюс.

Штрафы за несвоевременную оплату

Несвоевременная оплата УСН за 3 квартал 2021 года — повод для назначения пени в размере 1/300 ставки ЦБ РФ за каждые сутки просрочки. Для организаций такая ставка действует только на протяжении первых 30 дней, а затем увеличивается вдвое — до 1/150.

Когда разрешат заплатить позже и не оштрафуют

В ст. 64 НК РФ предусмотрены ситуации, когда предпринимателям предоставят отсрочку или рассрочку по расчету с бюджетом. В некоторых случаях при перенесении сроков уплаты на сумму задолженности начислят дополнительные проценты. Доплачивать придется тем, кто не имеет возможности полностью рассчитаться с бюджетом из-за признаков несостоятельности, сложной имущественной ситуации, производства и реализации сезонной продукции.

Чтобы получить возможность заплатить позже и не получить штраф, налогоплательщик направляет в ИФНС заявление и документы, перечень которых приведен в ст. 64 НК РФ.

Как считать авансы по УСН за полугодие 2020 года?

Авансовые платежи по УСН платят в течение года по итогам каждого отчетного периода — I квартала, полугодия и 9 месяцев. При расчете авансовых платежей за отчетный период и налога за год ранее исчисленные суммы авансовых платежей засчитываются. Разберемся, как рассчитать авансы по УСН за полугодие 2020 года.

Сроки уплаты авансов по УСН в 2020 году

Согласно срокам, установленным НК РФ, авансы по УСН платят не позже 25 числа месяца, следующего за отчетным периодом (п. 7 ст. 346.21 НК РФ). Если 25 число выпадает на выходной, то срок уплаты переносится на ближайший следующий рабочий день.

Общеустановленные сроки уплаты авансов по УСН приходятся:

- за I квартал 2020 года — на 27 апреля (25-е — суббота, выходной);

- за полугодие — на 27 июля (25-е – суббота, выходной);

- за 9 месяцев – на 26 октября (25 число – воскресенье, выходной).

КБК для уплаты УСН-налога в 2020 году

Новый срок уплаты авансов по УСН за полугодие 2020 года

Для «упрощенцев», сфера деятельности которых относится к наиболее пострадавшим отраслям, сроки уплаты авансовых платежей перенесены (постановление Правительства РФ от 2 апреля 2020 г. № 409). Новый срок уплаты авансов за I квартал 2020 – не позднее 26 октября (25 число – воскресенье, выходной). За полугодие 2020 – не позднее 25 ноября.

Не исключено, что авансовый платеж за полугодие для пострадавших фирм и ИП будет полностью отменен. Об этом заявил 11 мая президент Путин на совещании по вопросу о санитарно-эпидемиологической обстановке:

Предлагаю такие платежи за второй квартал нынешнего года полностью списать, за исключением НДС. Эта мера распространится на индивидуальных предпринимателей, на компании малого и среднего бизнеса в пострадавших отраслях и на социально ориентированные НКО. Будет работать принцип не отсрочки, а полного списания налогов и страховых взносов за второй квартал этого года — за апрель, май, июнь. Воспользоваться такой мерой поддержи смогут более 1,5 миллиона предприятий

Расчет аванса для УСН-«доходы»

Фирмы и ИП на УСН 6% сумму авансового платежа за полугодие считают так.

- Определяют общую сумму налогооблагаемого дохода нарастающим итогом с января по июнь.

- Проверяют действующую ставку УСН-налога по региону. Стандартная ставка при объекте «доходы» – 6%. Однако, региональные власти могут ее снизить, а также предусмотреть льготы и послабления.

- Полученную сумму доходов умножают на ставку УСН-налога. Это исчисленная сумма авансового платежа за полугодие.

- Подсчитывают сумму уплаченных страховых взносов, больничных пособий, оплаченных за счет работодателя, а также платежей по договорам ДМС, заключенным в пользу работников.

- Сумму авансового платежа за полугодие уменьшают на сумму уплаченных страховых взносов, пособий и страховых платежей. Принять к вычету можно не более 50% от суммы налога УСН.

- Из полученной суммы вычитают аванс, уплаченный за I квартал 2020. Если результат равен нулю или отрицательный, то ничего платить не нужно.

Расчет аванса для УСН-«доходы минус расходы»

Фирмы и ИП на УСН 6% сумму авансового платежа за полугодие считают так.

- Определяют сумму выручки за полугодие и сумму затрат, которые разрешено учесть при УСН (п. 1 ст. 346.16 НК РФ). Разница между поступлениями и расходами и есть налогооблагаемая база.

- Уточняют ставку УСН-налога в регионе. В обычном случае ставка равна 15%.

- Облагаемую базу (доход — расход) умножают на ставку УСН-налога.

- Из полученной суммы вычитают аванс I квартала. Если результат равен нулю или отрицательный, то доплачивать в бюджет не придется.

Добавим, что ИП могут оплатить налог и авансовые платежи не только платежным поручением, но и наличкой через банк или по почте. Заполнить квитанцию на оплату авансов по УСН можно и на официальном сайте ФНС.

Читайте в бераторе «Практическая энциклопедия бухгалтера»