Как можно уменьшить транспортный налог?

- От чего зависит величина транспортного налога

- Как снизить транспортный налог, есть ли законные способы?

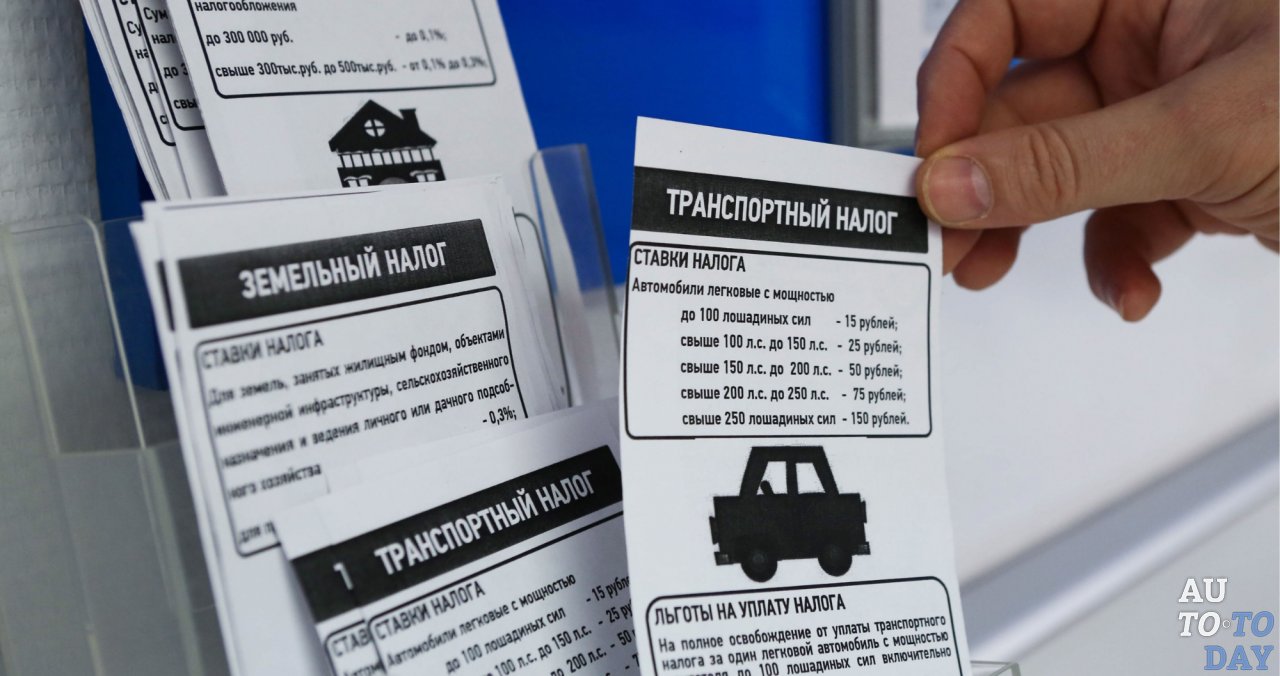

- Уменьшение транспортного налога за счет мощности двигателя

- Снижение транспортного налога посредством льгот

- Как уменьшить транспортный налог, манипулируя регистрационными сроками

От чего зависит величина транспортного налога

Годовой размер транспортного налога по автомобилям зависит в основном от следующих факторов:

- мощности двигателя (количества лошадиных сил);

- налоговой ставки.

Кроме этого важны период владения (количество месяцев) автомобилем в течение года (см. «Размер транспортного налога зависит от срока «зарегистрированного» владения ТС») и доля в праве собственности на ТС.

Для автомобилей стоимостью свыше 3 млн руб. также имеют значение их возраст и средняя стоимость (см. «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу»), т.к. именно они определяют размер повышающего коэффициента, с учетом которого должен рассчитываться налог.

Как снизить транспортный налог, есть ли законные способы?

Такие способы есть, однако их не очень много и не всем они доступны. Основные из них:

- снижение мощности авто;

- использование льгот;

- манипуляции с регистрационными сроками.

Уменьшение транспортного налога за счет мощности двигателя

Очевидно, что сэкономить на налоге можно, купив автомобиль с меньшей мощностью двигателя. Ведь чем меньше его объем, тем ниже налог. К тому же в некоторых регионах маломощные авто вообще освобождаются от налогообложения — например, в Москве это автомобили с мощностью двигателя до 70 л. с. (подп. 9 п. 1 ст. 4 закона г. Москвы от 09.07.2008 № 33).

Для тех, кто уже владеет автомобилем, есть вариант с уменьшением числа «лошадей» в моторе, но он требует соответствующего подтверждения. Ведь со временем мощность двигателя может снижаться, и если есть все основания и возможность подтвердить это экспертным путем, нужно заявить об этом в ГИБДД, приложив соответствующее заключение или иной подтверждающий документ. Регистрирующий орган внесет соответствующие изменения и известит об этом налоговиков. В результате налог уменьшится.

Снижение транспортного налога посредством льгот

Льготы по транспортному налогу могут предоставляться в виде:

- полного освобождения от уплаты налога;

- уменьшения его суммы;

- снижения налоговой ставки.

Транспортный налог — налог региональный, поэтому перечень льгот и категорий лиц, под них подпадающих, нужно искать в соответствующем законе субъекта РФ.

В основном у льгот социальный подтекст, поэтому обычным гражданам и организациям они, как правило, недоступны. Хотя как вариант возможна регистрация автомобиля на знакомого льготника и эксплуатация его физлицом по доверенности или юрлицом на правах аренды.

Как уменьшить транспортный налог, манипулируя регистрационными сроками

Даже за 1 день владения автомобилем транспортный налог придется заплатить как за полный месяц (см., например, письмо Минфина России от 24.12.2014 № 03-05-06-04/66762). Поэтому, приобретая ТС в конце месяца, отложите по возможности его постановку на учет на начало следующего.

Правда, здесь нужно также не нарушить сроки регистрации (иначе будет штраф по ст. 19.22 КоАП РФ):

- для граждан — 1500–2000 руб.;

- для должностных лиц — 2000–3500 руб.;

- для юрлиц — 5000–10000 руб.

Внимание! Зарегистрировать авто нужно в течение 10 суток после приобретения либо в течение срока действия регистрационного знака «Транзит» (п. 3 постановления Правительства РФ от 12.08.1994 № 938). Транзитные номера выдаются на 20 суток (п. 33.1 Правил регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации, утвержденных приказом МВД России от 24.11.2008 № 1001).

При продаже автомобиля, наоборот, лучше снять его с учета заранее.

Вот так, всего лишь учитывая сроки покупки или продажи, можно сэкономить налог за месяц.

Как уменьшить транспортный налог

Кто является плательщиком транспортного налога

Плательщик налога — владелец транспортного средства. Владельцем может быть гражданин, в том числе в статусе индивидуального предпринимателя, или юридическое лицо. Закон разрешает регистрировать авто на компанию.

Какое имущество облагается транспортным налогом

Транспортный налог распространяется на автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы и так далее. Полный перечень смотрите в п. 1 ст. 358 НК РФ.

Но не все транспортные средства попадают под налог. Список объектов, освобожденных от налогообложения, указан в п. 2 ст. 358 НК РФ, например:

- легковые автомобили оборудованные для использования инвалидами;

- легковые автомобили с мощностью до 100 л.с., полученные через органы социальной защиты;

- промысловые морские и речные суда;

- тракторы, комбайны и специальные машины, используемые для производства продукции сельского хозяйства;

- транспортные средства, находящиеся в розыске, и так далее.

Как рассчитывается транспортный налог

Налоговая база зависит от типа транспортного средства. Мы будем рассматривать налог на транспорт, имеющий двигатель: это могут быть легковые, грузовые автомобили, мотоциклы и так далее. В таком случае налоговая база определяется как мощность двигателя в лошадиных силах.

Налог рассчитывают по формуле:

ТН = НБ × НС, где

ТН — транспортный налог;

НБ — налоговая база, например, лошадиные силы;

НС — ставка по налогу в рублях.

При этом ставка налога устанавливается местным законодательством. Поэтому налог на одну и ту же машину в разных регионах может отличаться. В ст. 361 НК РФ установлены базовые ставки по транспортному налогу, а региональные власти могут их изменять в большую или меньшую сторону, но не более чем в 10 раз.

Ставка налога зависит от мощности двигателя. На грузовой автомобиль с мощностью до 100 л.с. ставка составит 2,5 рубля за каждую лошадиную силу, на грузовик с двигателем 100–150 л.с. — 4 рубля. И здесь возникает интересный момент.

Например, вы владеете грузовым автомобилем с мощностью двигателя 200 л.с. Налог к уплате составит:

200 × 5 = 1 000 руб.

А вот сумму налога к уплате, если мощность двигателя 201 л.с.:

201 × 6,5 = 1 306,5 руб.

Всего из-за одной лошадиной силы налог к уплате увеличился на 30%.

Кроме того, в некоторых ситуациях может применяться повышающий коэффициент. Например, если средняя стоимость легкового автомобиля 5–10 млн рублей, а с момента его выпуска прошло не более 3 лет, ставка налога увеличивается в два раза. Все коэффициенты перечислены в п. 2 ст. 362 НК РФ.

Как законно уменьшить транспортный налог

Как видите, даже одна лошадиная сила может увеличить транспортный налог на 30%. Поэтому вопрос законного снижения налога остается актуальным.

Проверяем наличие региональных и федеральных льгот

Все федеральные льготы перечислены в п. 2 ст. 358 НК РФ. Если ваше транспортное средство попадает в один из подпунктов, у вас есть законное основание для получения льготы.

О региональных льготах расскажет официальный сайт ФНС, здесь есть сервис «Справочная информация о ставках и льготах по имущественным налогам». Выберите транспортный налог, период и субъект РФ, и сервис покажет список льгот. Например, в Москве льготу по налогу имеют:

- компании, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования;

- резиденты особых экономических зон;

- управляющие компании особых экономических зон.

Индивидуальный предприниматель может получить льготу по налогу, если автомобиль зарегистрирован: на Героя Советского Союза, Героя Российской Федерации, ветерана ВОВ, инвалида, одного из родителей в многодетной семье и так далее.

Если на вас распространяется льгота, нужно сообщить об этом налоговой. Подготовьте заявление и подайте его в свою ФНС. Сделать это можно лично, через МФЦ, по почте или через «Личный кабинет налогоплательщика». Заявление можно подать даже без подтверждающих документов, налоговики самостоятельно их запросят у органов и третьих лиц.

Срок рассмотрения заявления 30 дней. Если ФНС направлял запрос для подтверждения льготы в органы, срок может быть увеличен еще на 30 дней. Форма заявления для юрлиц есть в Приказе ФНС РФ от 25.07.2019 № ММВ-7-21/377@. Для ИП форма заявления есть в Письме ФНС от 13.05.2020 № БС-4-21/7799@.

Пересчитать транспортный налог можно за три предыдущие года. Если вы узнали о причитающейся льготе только сейчас, можете подать в ФНС заявление о возврате излишне переплаченных сумм. Достаточно приложить документы, подтверждающие право на льготу в тех периодах.

Использование льгот — самый простой и эффективный способ законно снизить транспортный налог.

Снижаем мощность двигателя

Сумма налога зависит от мощности двигателя автомобиля. Поэтому некоторые владельцы для экономии прибегают к радикальным мерам — снижают количество лошадиных сил в своем авто.

Это очень сложный способ. На это есть несколько причин:

- Возникают дополнительные затраты на доработку и переоборудование топливной системы и силовых агрегатов автомобиля.

- Требуется разрешение от ГИБДД на проведение конструкционных изменения в автомобиле.

- После всех работ машину нужно отдать на экспертизу в специализированную организацию. По итогам проверки выдадут специальную справку, на основании которой ГИБДД внесет изменения в технический паспорт автомобиля.

- При снижении лошадиных сил автомобиль действительно потеряет в мощности. Это может сказаться на скорости, грузоподъемности и так далее.

Иногда со временем автомобиль действительно теряет свою мощность просто из-за эксплуатации. Но чтобы это подтвердить, нужна экспертиза.

Сэкономить налог таким способом можно. Но заранее подсчитайте, сколько денег вы потратите на переоборудование автомобиля, оплату экспертизы и всех государственных пошлин. В большинстве случаев экономия на налоге не покрывает все эти расходы.

Покупаем «небензиновые» автомобили

В Москве и Московской области от уплаты транспортного налога освобождены физические лица, ИП и ООО, владеющие электромобилями. Такая же льгота действует еще в некоторых регионах, например, в Калининградской области. Кроме того, льгота есть и для автомобилей с газовыми двигателями.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет транспортных средств и рассчитывать сумму налога к уплате с учетом всех действующих для вас льгот. Также в системе есть удобный бухгалтерский и налоговый учет, расчет налогов, зарплата, отчетность и другие инструменты. Всем новичкам дарим бесплатный пробный период на 14 дней.

Машина без бремени: в РФ хотят отменить транспортный налог на экологичные авто

В России могут отменить или снизить транспортный налог для владельцев экологичного транспорта, в частности, газомоторного, по всей стране. Эту меру прорабатывает Минэкономразвития, она будет внесена на рассмотрение в комплексный план повышения энергоэффективности российской экономики. Министерство также изучает возможность выплачивать субсидии покупателям автомобилей с объемом двигателя до 1 литра, а также прорабатывает различные меры стимулирования производителей экологичных автомобилей. Нововведения будут способствовать улучшению экологической ситуации в стране, считают эксперты.

Меры поддержки

Минэкономразвития изучает возможность отмены либо снижения транспортного налога для владельцев экологичного транспорта, рассказал «Известиям» представитель ведомства. Такая мера — вероятный способ улучшить экологическую ситуацию в стране и снизить выбросы загрязняющих веществ и парниковых газов от транспортных средств в атмосферу. Эта практика уже существует в ряде регионов, теперь льготы предлагается рассмотреть на федеральном уровне, уточнил представитель министерства.

Сегодня размер транспортного налога зависит от мощности двигателя и ставки, установленной в каждом конкретном регионе. Так, в Москве для машин мощностью до 100 л.с. ставка составляет 12 рублей с 1 л.с., от 100 до 125 л.с. — 25 рублей, от 125 до 150 л.с. — 35 рублей и так далее вплоть до 150 рублей для авто с мотором мощностью более 250 л.с. Налог выплачивается раз в год.

Минэкономразвития также предлагает предоставить субсидии покупателям автомобилей с объемом двигателя до 1 литра и прорабатывает возможности стимулирования производителей экологичных автомобилей. Точный перечень мер в ведомстве не уточнили.

— Соответствующая налоговая политика и введение финансовых стимулов покупки автомобилей с низким удельным расходом топлива или низкими выбросами парниковых газов могут способствовать изменению поведения потребителей и производителей автотранспортных средств, — отметил представитель Минэка.

Рассматривается возможность включения этих мер в разрабатываемый ведомством комплексный план по повышению энергоэффективности российской экономики, уточнил он. Министерство подготовит документ и направит его на утверждение в правительство до конца II квартала 2021 года. Мероприятия плана будут прорабатывать совместно с профильным сообществом. Их реализация будет способствовать сокращению парниковых газов благодаря экономии энергоресурсов.

Перечисленные меры в транспортной отрасли к 2030 году позволят снизить потребление условного топлива на 11 млн тонн в год (единица, применяемая для сопоставления различных видов топлива). Сегодня потребление бензина и дизеля автомобильным транспортом в России в год составляет около 70 млн т, отметил старший аналитик «Альпари Евразия» Вадим Иосуб.

На новый уровень

Новые меры поддержки должны позитивно сказаться на развитии экологически чистого транспорта, считает первый вице-президент Союза машиностроителей России Владимир Гутенев.

— Мы поддерживаем указанные инициативы. В части поддержки владельцев автомобилей, использующих газ и газовые смеси в качестве моторного топлива, в некоторых регионах транспортный налог уже отменен или существенно снижен. Это дает хорошие темпы роста парка такого транспорта, — заявил он.

Льгота по транспортному налогу в размере 50% для организаций и ИП предоставляется в Нижегородской области, для физических лиц — в Республике Башкортостан, напомнил Владимир Гутенев. В Новосибирской области транспортные компании платят сбор в размере 10% от установленных ставок. В Республике Татарстан утверждена госпрограмма развития рынка газомоторного топлива, предусматривающая как налоговые льготы, так и компенсации на приобретаемое оборудование, отметил эксперт.

Различные налоговые послабления для владельцев газомоторного транспорта также действуют в Санкт-Петербурге и Ленинградской области. Они есть и во Владимирской, Калужской, Костромской, Калининградской, Кировской, Кемеровской, Курганской, Самарской, Сахалинской, Смоленской и Челябинской областях, а также в ХМАО, Адыгее, Забайкалье, Чувашии и Башкортостане, отметил автоэксперт Петр Баканов.

Обсуждаемые меры положительно скажутся на состоянии окружающей среды, считает председатель Российского экологического общества Рашид Исмаилов. На практике они уже показали эффективность в Челябинской области, отметил он. Спрос у автовладельцев на экологизацию личного транспорта есть, добавил эксперт.

Автопарк в многообразии

По данным аналитического агентства «Автостат», на 1 июля 2020 года в России было зарегистрировано около 53 млн автомобилей. Действующая программа перевода личного и общественного транспорта с бензина на газ, стартовавшая в июле 2020 года, предполагает, что к 2024 году в России будет около 274 тыс. автомобилей, использующих газомоторное топливо. Для сравнения: к середине 2020 года таких машин в России было около 155 тыс. То есть их количество за четыре года должно вырасти почти в два раза.

В Минэнерго «Известиям» сказали, что в 2021 году бюджетом предусмотрены федеральные субсидии в размере 3,77 млрд рублей на строительство 134 метановых заправочных станций, а также 700 млн рублей — на переоборудование машин.

Транспортный налог в значительной степени формирует доходную базу региональных и местных бюджетов, а также является одним из источников формирования дорожных фондов. Его отмена приведет к снижению поступлений региональных бюджетов, что потребует соответствующей компенсации из федерального бюджета, отметили «Известиям» в Минфине. Остальные упомянутые меры также требуют экономического обоснования и дополнительной проработки, добавили в ведомстве.

Переход на экологичный транспорт — одна из ключевых задач российской экономики в контексте ужесточения мер углеводородного регулирования в Евросоюзе, отметил вице-президент Независимого топливного союза Дмитрий Гусев. ЕС намерен ввести углеродный налог на продукцию с повышенным углеродным следом. Если меру примут, она коснется и российских компаний-экспортеров.

Основной барьер для более быстрого роста числа экологичного транспорта — неразвитая инфраструктура, отметил Дмитрий Гусев. Владельцы транспорта на метане и электромобилей ограничены в перемещении, так как зачастую негде заправить или зарядить их автомобиль, пояснил эксперт. По его мнению, решить этот вопрос можно без дополнительной нагрузки на федеральный бюджет. Крупные энергетические компании, заинтересованные в развитии отрасли и новых рынках сбыта, должны активнее в нее вкладываться, заключил Дмитрий Гусев.

Как снизить транспортный налог на автомобиль в 2022 году

Снизить транспортный налог в 2022 году могут федеральные льготы. Но стоит признать, что список льготников на федеральном уровне довольно немногочислен, а сами льготы скромны. А вот на региональном уровне льготы более существенные, и список граждан, способных на них претендовать, приятно радует.

- Льготы для ветеранов, инвалидов и многодетных

- Льготы для электромобилей и газовых автомобилей

- Скидки для пенсионеров

- Льготы для старых и дорогих автомобилей

- Рассчитать скидку на сайте налоговой

- Как оформить льготу

- Что делать, если положенная льгота раньше не была предоставлена

- Комментарии

Автомобилистов интересует, как снизить транспортный налог. Касается этот налог не только обыкновенных машин, но и электромобилей, а также, владельцев транспорта, что использует газ в качестве топлива. Льготы по рассматриваемому налогу могут быть предоставлены не только для стандартных льготных категорий, таких как пенсионеры или инвалиды, но и для людей, у которых автомобиль старого образца.

Что размера налога, конкретная сумма в каждом регионе своя. Местные власти разрабатывают собственные правила и условия. На региональном уровне могут меняться базовые налоговые ставки. Потому один и тот же автомобиль в разных областях будет облагаться налогом по-разному. К тому же разница будет заметна даже в территориально приближенных областях.

Снизить транспортный налог в 2022 году могут федеральные льготы. Но стоит признать, что список льготников на федеральном уровне довольно немногочислен, а сами льготы скромны. А вот на региональном уровне льготы более существенные, и список граждан, способных на них претендовать, приятно радует. Вносит сумятицу только то, что в разных регионах имеются свои особенности в льготной политике.

Льготы для ветеранов, инвалидов и многодетных

О том, как уменьшить транспортный налог должны позаботиться инвалиды первой и второй группы (а иногда третьей), поскольку они являются льготниками первой очереди. Инвалиды могут рассчитывать на послабление практически во всех регионах. Снизить налог могут не на весь транспорт, что имеется у инвалида, а только на одно транспортное средство.

Многие регионы указывают ограничение на максимальное количество лошадиных сил, что должен иметь автомобиль льготника, претендующего на уменьшение взноса. Иногда они составляют 100, 150 или 200 лошадиных сил. Право на льготу по уменьшениютранспортного налога имеют не только сами инвалиды, но и их опекуны или родители, если речь идет о детях-инвалидах.

Родители, чьи дети здоровы, также могут претендовать на получение сниженного налога, но только если семья многодетная. Также от налога освобождают матерей-одиночек.

От транспортныхналогов могут освободиться ветераны, а также люди, которые получили инвалидность в боях, узники концлагерей, граждане подвергшиеся влиянию радиации (аварийные ситуации, испытания оружия, космического оборудования). В категорию льготников входят Герои СССР и РФ, люди, у которых есть особые награды (Орден Славы). Минимум, плата уменьшится.

А также, от материального налога на транспортное средство будут освобождены граждане, которые получили его от органов соцзащиты.

Льготы для электромобилей и газовых автомобилей

Уменьшить сумму транспортного налога его могут владельцы машин на двигателях электро-типа, которые проживают в Москве, Петербурге и некоторых областях России. Правда, действует это исключение ограниченное время – только до 2024 года, и касается только электро-транспорта. То есть, гибридные автомобили под льготу не попадают.

В некоторых других областях, где льгота на электромобили не действует, были введены другие снижения налога, но уже на автотранспорт, работающий на газу. Например, в Ростовской области. А вот Свердловской и некоторых других областях действует уменьшение налога на автомобили, работающие на метане.

Скидки для пенсионеров

Как уменьшить транспортный налог на автомобиль в 2022 году следует узнать пенсионерам, как одним из главных получателей поддержки. Питерские пенсионеры могут не расплачиваться по транспортному налогу за одну машину, но при условии, что этот автомобиль будет отечественного производства, а мощность его двигателя не превысит 150 л.с..

В Ленинградской области льгота также снижена – действует 80% скидка, если машина имеет мощность не больше 100 л.с.. Иногда встречаются и более продуманные варианты предоставления льготы. Например, если не платить налог в Ингушетии, важно чтобы машина была выпущена до 1994 года, а её мощность составляла не больше 90 л.с.. В Тамбовской области есть своя ставка для автомобилей разного типа мощности, если их владельцем выступает пенсионер.

Льготы для старых и дорогих автомобилей

Даже если человек не входит в стандартный список льготников, наверняка его интересует, как снизить транспортный налог на автомобиль, что является довольно дорогой моделью. Особенно это интересно гражданам, которые взяли кредит, чтобы приобрести для себя дорогое транспортное средство. Также люди не хотят платить транспортный налог в 2022 году за автомобиль, который был сделан давно.

Власти это учли, и в некоторых регионах есть особые условия снижения налога для старых или дорогих автомобилей. Сниженные налоговые ставки введены в 8 регионах. Для примера, жители Новосибирской области, которые владеют автомобилем, что старше 10 лет, платят налог, сниженный в три раза. Жители Приморского края получают сниженный процент по налогу для транспорта, старше трех лет.

Говоря о налоговой ставке за дорогие автомобили, в 2022 году она повышена. Но повышенный коэффициент действует не долго, а только после покупки. К тому же налоговая ставка зависит от того, к какому классу роскоши относится автомобиль. Например, если машина была куплена за 3-5 млн. рублей, будет использоваться налоговый коэффициент 1,1. Если стоимость транспорта составляет 5-10 млн. рублей, коэффициент будет 2. При цене от 10 млн рублей и более 15 млн рублей, коэффициент составит 3.

Но зависимо от возраста автомобиля, со временем повышенная ставка становится стандартной или даже сниженной. Для первой категории через 3 года, для второй 5 лет, а для третей 10 лет. Если автомобиль дороже 15 млн. рублей и он старше 20 лет, к нему также не будет применен повышенный коэффициент налога.

Рассчитать скидку на сайте налоговой

Чтобы узнать, можно ли уменьшитьтранспортный налог в 2022 году, для начала необходимо посчитать, на какую скидку можете рассчитывать. Сумма пошлины рассчитывается налоговыми органами, учитывая информацию о владельце, мощности двигателя, длительности эксплуатации автомобиля.

Если не хотите ждать, пока налоговая сделает свои расчеты для снижения, можно воспользоваться виртуальным калькулятором (регистрация не нужна). Найти его можно по ссылке на сайте налоговой. Чтобы провести расчет для своего региона, достаточно выбрать его среди предложенных вариантов. Сделав выбор, калькулятор сам поставит известные данные.

Как оформить льготу

Оформление транспортного налога в 2022 году проводится по стандартизированной ставке, если лицо не имеет права на льготы. Чтобы получить льготу, нужно написать специальное заявление, иначе сумма налога не будет снижена.

Отправить заявление можно лично, через центр госуслуг, заказным письмом на почте. Также заявление чтобы снизить налог можно направить онлайн, используя сервис nalog.ru, где даже есть стандартная форма для заполнения данных.

Что делать, если положенная льгота раньше не была предоставлена

Если для вас предусмотрена льготная помощь, но по каким-то причинам раньше они не предоставлялись, в 2022 году все можно вернуть, а не только снизить основную сумму. Возврат касается сумм за 2017, 18 и 19 годы. Для этого необходимо подать заявление на возврат денег. Но в заявлении нужно указать причины просрочки оформления льготы и прикрепить документы, подтверждающие её наличие. Эта процедура доступна онлайн. Рассматривать заявление будут 10 дней, а ещё через 5 владельцу транспорта поступит решение, и переведут нужную сумму.

Получить юридическую помощь по вопросам налога на автомобиль можно на нашем сайте.

Транспортный налог: что это, как законно снизить или вовсе не платить

- Транспортный налог: что это, как законно снизить или вовсе не платить

- Транспортный налог

- Как законно снизить сумму транспортного налога

- Льготы на транспортный налог

- Снижение мощности двигателя

- Регистрация авто в регионе с меньшими ставками налога

- Как снизить транспортный налог на автомобиль свыше 250 л. с.

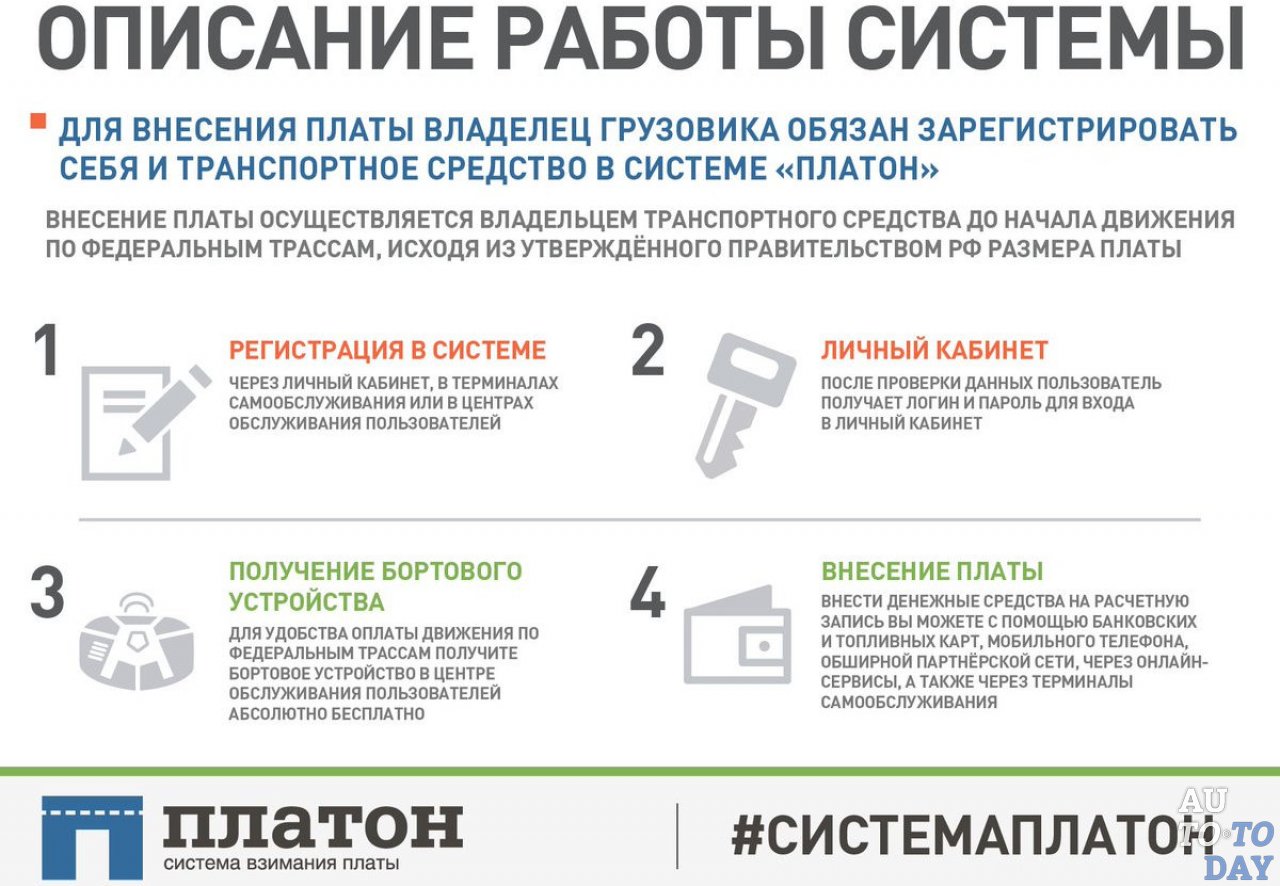

- Программа «Платон»

- Сокращение периода владения авто

- Как не платить законно

Понимание принципов налогообложения авто — один из наиболее важных навыков для современного водителя. Он необходим каждому владельцу авто, вне зависимости от того, живёт он в Брянске, Москве либо прочем регионе России, так как позволяет уменьшить общую ставку, а впоследствии и сумму необходимого платежа. В статье подробно рассмотрено, что представляет собой транспортный налог для владельцев машин, а также описано, как законно понизить выплаты.

- Транспортный налог

- Как законно снизить сумму транспортного налога

- Льготы на транспортный налог

- Снижение мощности двигателя

- Регистрация авто в регионе с меньшими ставками налога

- Как снизить транспортный налог на автомобиль свыше 250 л. с.

- Программа «Платон»

- Сокращение периода владения авто

- Как не платить законно

Транспортный налог

Транспортный налог — это специализированный имущественный платёж, который взимается со всех владельцев зарегистрированных транспортных средств на территории России, в том числе и мотоцикла. Данный сбор относят к региональным, поэтому общую сумму, сроки уплаты и прочее регулируют органы власти отдельных субъектов Российской Федерации.

Федеральное законодательство занимается исключительно общими нормативно-правовыми актами, регулирующими деятельность данного сбора, в том числе и базовый размер возможных взысканий. Для этого определены минимальные и максимальные ставки, в зависимости от мощности мотора, вместимости машины, категории транспортного средства, региона регистрации машины и т. д. Узаконено всё это главой 28 Налогового кодекса России.

В свою очередь, местные органы власти имеют право:

- увеличивать или уменьшать уровень базовых ставок (но не более чем в 10 раз). При этом уменьшение ставки не может распространяться на машины с двигателем мощностью в 150 л. с. и менее;

- устанавливать собственную льготную систему;

- вводить региональный порядок оплаты налога, в том числе и сроков.

Оплачивать этот налоговый сбор должен каждый гражданин России, являющийся владельцем самоходного транспортного средства, в том числе и буксируемого. Регламентируется перечень облагаемых авто статьёй 358 Налогового кодекса России, в котором значится большинство типов автомобилей.

Однако некоторые модели освобождаются от обязательных выплат автомобильного сбора. Прежде всего, к ним относят:

- автомобили, оборудованные для перевозки инвалида;

- легковые модели, купленные через органы социальной защиты;

- агрегаты, предназначенные для сельскохозяйственных работ, зарегистрированные на официальное фермерское хозяйство и применяющиеся по прямому назначению;

- транспортные средства военных служб федерального значения.

Как законно снизить сумму транспортного налога

Несмотря на то что все государственные сборы рассчитываются по единому строгому принципу, мало кто знает, что законодательство даёт возможность вполне легально сократить эту сумму, а в некоторых случаях и не на одну тысячу рублей.

Льготы на транспортный налог

Законодательство предусматривает сразу несколько категорий населения, которые могут полностью или частично освобождаться от транспортного налога. Данный вопрос регламентируется статьёй 358 Налогового кодекса России, согласно ей экономить около 50% суммы выплат могут индивидуальные предприниматели либо учреждения, которые используют авто в ходе непосредственного выполнения трудовых обязанностей.

При этом такая машина должна соответствовать всем современным нормам экономичности и быть переоборудована на сжигание газа. Кроме того, скидку в 25% могут ожидать и лица, проживающие в сельской местности. Существует и отдельная группа людей, которая может полностью освобождаться от уплаты сбора.

К ней относят:

- ветеранов труда, Отечественной войны, боевых действий;

- узников концлагерей;

- героев России и Советского Союза;

- обладателей ордена «Славы»;

- пострадавших в ходе аварии на Чернобыльской АЭС;

- ликвидаторов всевозможных аварийных ситуаций;

- лиц, принимающих участие в испытаниях ядерного оружия;

- многодетные семьи;

- пенсионеров (в случае если авто менее 100 л. с., а двухколёсная техника имеет мощность до 40 л. с.).

Если вам не предусмотрены льготы, обойти закон можно, переоформив машину на льготное лицо, заключив на себя в дальнейшем генеральную доверенность.

Снижение мощности двигателя

Этот способ считается достаточно затратным и хлопотным, но при соответствующем терпении даёт возможность значительно уменьшить плату. Наиболее часто к понижению мощности авто прибегают владельцы спортивных машин либо внедорожников, отличающихся повышенным потреблением топлива. В таком случае процедура предусматривает практически полное переоборудование топливной системы и силовых агрегатов.

Для этого заранее потребуется получить разрешение от ГИБДД и местного отделения Учреждения технической экспертизы на проведение всевозможных конструкционных изменений в транспортном средстве. После этого можно подвергать двигатель дефорсированию, чипированию и прочим изменениям. Нередко процедура подразумевает и замену двигателя на модель с большей экономичностью.

Выполненную модификацию следует подвергнуть официальному анализу в институте НАМИ с проведением соответствующих замеров. В завершении здесь водителю выдадут специальную справку, которая позволит провести изменения в техническом паспорте автомобиля. Только после получения нового технического паспорта можно отправляться в налоговую, где водителю обязаны посчитать налог на основе новых данных.

Кроме того, стоит упомянуть и о том, что уменьшаться мощность авто может и естественным путём в ходе износа двигателя и смежных узлов. Это также позволяет выполнить изменения в техническом паспорте, однако исключительно после исследований авто в Институте НАМИ.

Регистрация авто в регионе с меньшими ставками налога

Как упоминалось выше, налоговые ставки для каждого водителя могут начисляться в зависимости от региона регистрации авто. Именно поэтому перерегистрация машины в соседней области может стать вполне законным и легальным методом снижения взимаемой суммы. Такое действие не создаёт в дальнейшем для плательщика каких-либо преград при передвижении по территории России и прочих стран.

Изменение регистрации происходит на протяжении нескольких недель, при этом потребуется направить обращение в соответствующий отдел ГАИ, в котором непосредственно и происходит конечное внесение изменений данных, а также выдача новой документации. Главным недостатком такого решения проблемы можно назвать потребность уплаты регистрационного сбора, который составит 850 рублей. Кроме того, прохождение государственного технического осмотра возможно только по месту регистрации, что непременно вызовет немало трудностей.

Как снизить транспортный налог на автомобиль свыше 250 л. с.

Сегодня почти для всех автомобилистов высокая мощность двигателя звучит как приговор, так как зачастую за этим следуют немалые платы. Однако не много водителей знают о том, что за их автомобиль с мощностью в 250 л. с. или более можно платить не полную ставку. Снизить её можно при помощи вполне легальных и узаконенных процедур.

Программа «Платон»

Данная программа существует не так давно, однако позволяет заплатить налог с некоторыми вычетами. Работает «Платон» на основе статьи 362 Налогового кодекса России, согласно которой владельцам грузовых транспортных средств массой в 12 и более тонн может предоставляться скидка. Это возможно в случае, если общие платы за транспортное средство выше базовых ставок налога. В таком случае автомобилист может оплатить сумму, установленную федеральным законом, в обход расчётов местной власти.

Сокращение периода владения авто

Современная система налогообложения учитывает не только общие характеристики автомобиля, но и длительность его пребывания во владении того либо иного лица. Это означает то, что, если машина была приобретена недавно и находится во владении не полный отчётный год (либо месяц), водителю налоговая обязана сделать скидку и насчитать сбор исключительно за месяцы фактического пользования транспортным средством.

При этом если машина становится на регистрацию позднее 15 числа, отсчёт начинается со следующего месяца. Кроме того, пока авто не стало на регистрацию, облагать его сбором незаконно, что также даёт возможность для манёвра.

Однако есть здесь и некоторые недостатки. Законом установлен срок в 10 дней, во время которого авто должно быть перерегистрировано с одного владельца на другого. Исключение до 20 дней даётся только в случае продажи машины с переходом на транзитные номера, однако такое действие потребует уплаты регистрационного взыскания в 200 рублей. Всё это говорит о том, что во время сокращения периода владения авто водителю вряд ли удастся сэкономить значительную сумму, поэтому это выгодно только в исключительных случаях.

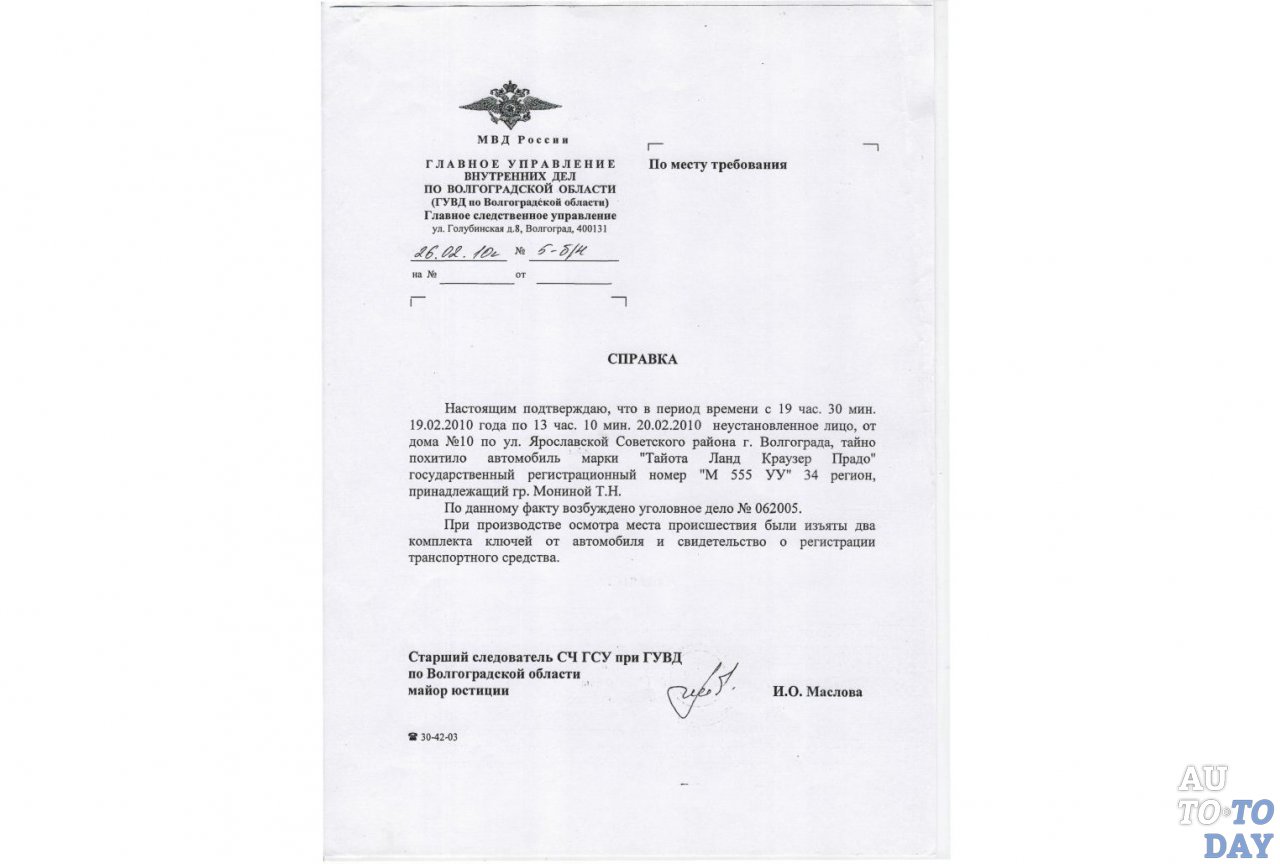

Как не платить законно

Не платить налог вовсе на законных основаниях также возможно, и речь идёт не о минимизации ставок, а о полной аннуляции взысканий. Прежде всего, это право даётся в случае, если машина находится в розыске, в том числе и при угоне. Для этого потребуется обзавестись специальными справками из полиции, подтверждающими факт хищения имущества.

Кроме этого, не платить за транспорт можно, если он:

- используется для сельскохозяйственных работ (комбайны, трактора и т. д.);

- снят с учёта для утилизации;

- сдан в аренду;

- взят в лизинг;

- зарегистрирован в другой стране;

- в пользовании государственных органов, служба в которых приравнивается к воинской.

Транспортный налог — это настоящий вызов для владельца маленького авто, а также агрегатов мощностью в 250 и более лошадиных сил. Однако в законодательстве России существует целый перечень всевозможных условий, благодаря которым его величину можно сократить. Для этого необходимо только лишь внимательно изучить все тонкости налогообложения, а также обязательно взять на заметку описанные выше рекомендации.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.