УСН в 2021 году: какие лимиты, как считать и платить налоги

В 2021 году налоговые правила сильно изменились: отменили ЕНВД, расширили сферу применения патента и добавили лимиты по упрощённой системе налогообложения. Журнал «Делобанка» уже публиковал новости по отмене вменёнки и подробный обзор по патенту . Пришло время разобраться с упрощёнкой. Рассказываем, как изменились лимиты, правила расчёта платежей и сдачи деклараций по УСН.

Если вы хотите узнать обо всех изменениях за минуту, читайте короткий обзор в конце материала.

Когда отменили ЕНВД, предприниматели стали переходить на патент, самозанятость или упрощёнку. Но если первые два налоговых режима можно выбрать в любое время, то срок перехода на УСН ограничен.

По общему правилу, компании и ИП подают уведомление о переходе на упрощёнку до 31 декабря. Для этого они заполняют форму № 26.2-1 и отправляют её в инспекцию ФНС по месту регистрации бизнеса. Если не успевают, то ИП переходят на патент или самозанятость, а юридические лица остаются на общей системе налогообложения до конца года.

Но есть одно исключение. Если в четвёртом квартале 2020 года бизнес работал на ЕНВД, подать уведомление можно до 31 марта. Важно, чтобы доход компании или ИП за первые девять месяцев 2020 года не превышал 112,5 млн рублей.

Упрощёнка бывает двух видов:

Доходы. Платите налоги по УСН только с полученного дохода. Заработали 10 млн рублей — заплатили 600 тыс. рублей по ставке 6%.

Доходы минус расходы. Платите налоги только с прибыли. Заработали 10 млн рублей, потратили 5 млн рублей — заплатили 750 тыс. рублей по ставке 15%.

Мы рассказывали в нашей статье , чем отличаются виды и какой из них лучше выбрать. Если ещё не работали на УСН, но планируете — обязательно почитайте.

Принято считать, что ставка по УСН «доходы» равна 6%, а по УСН «доходы минус расходы» равна 15%. В Москве это действительно так. Но в других регионах ставки отличаются. Например, в Санкт-Петербурге берут только 7% с прибыли, а в Ивановской области только 4% по доходам. Коллеги из «1С:ИТС» составили таблицу со ставками упрощёнки по каждому региону . Пользуйтесь!

Работать на УСН могут компании и ИП, которые соблюдают два лимита:

годовой доход — не больше 150 млн рублей;

среднесписочная численность штата за год — не больше 100 сотрудников.

Раньше при превышении хотя бы одного из лимитов организацию переводили на общую систему налогообложения. Но с 2021 года правила немного изменились.

Условия переходного периода

С 1 января 2021 года для «нарушителей» стандартных условий действует переходный налоговый режим. Лимиты повысят:

годовой доход — не больше 200 млн рублей;

среднесписочную численность — не больше 130 сотрудников.

Если предприниматели примут на работу 101-го сотрудника или заработают больше 150 млн рублей, то останутся на упрощёнке. Но будут платить больше: 8% с доходов или 20% с разницы между доходами и расходами.

Ставки единые для всех регионов. Они применяются начиная с квартала, в котором доходы или штат превысили стандартные лимиты. Если предприниматель не нарушит лимиты переходного режима, то с 1 января нового года автоматически вернётся на стандартные условия. Если нарушит — перейдёт на ОСНО.

Новые ставки действуют весь квартал, в котором произошло превышение.

На порядок сдачи отчётности переходный период не влияет. Единственное изменение — это обновленная декларация . В неё добавили строки и коды для переходного периода. Порядок заполнения и сдачи не поменялся. За 2020 год предприниматели сдают старые декларации, но за 2021 год будут принимать только новые.

Правила расчёта налогов с переходным периодом

Рассчитаем на примере. Казанский предприниматель Рифат владеет сетью ресторанов татарской кухни. Он работает на упрощёнке и платит 10% с разницы между доходами и расходами. Допустим, что за 2021 год Рифат потратит на бизнес 140 млн рублей, а заработает 180 млн. Вот как будут выглядеть доходы и расходы по кварталам.

Это значит, что рассчитывать авансовые платежи по упрощёнке Рифат будет так.

Заметьте: в третьем квартале доходы бизнеса Рифата превысят 150 млн рублей. Это значит, что переходная ставка распространится на весь доход предпринимателя в третьем квартале. Новая ставка будет действовать до конца года. Но поскольку Рифат не превысил общий лимит в 200 млн рублей, то с 2022 года вернётся на стандартные условия по упрощёнке.

Утрата права на применение УСН

Общее правило для предпринимателей: компанию или ИП автоматически переводят на ОСНО, если они превышают один из переходных лимитов упрощёнки. Например, если примут на работу 131-го сотрудника или заработают больше 200 млн рублей. Поэтому предпринимателям с большими оборотами важно контролировать финансы.

Если времени разбираться в бухгалтерии нет, можете подключить облачную бухгалтерию Делобанка. Сервис поможет проследить за доходами и расходами, рассчитать все налоги, сформировать и сдать отчётность. А если возникнут вопросы, опытные бухгалтеры Делобанка помогут с ними разобраться.

Иногда компании лишаются права работать на УСН, если нарушают запреты пункта 3 статьи 346.12 Налогового кодекса . В большинстве своём они относятся к сфере деятельности, поэтому таким компаниям ФНС сразу отказывает в переходе на упрощёнку. Например, банкам, инвестфондам, ломбардам . Но некоторые факторы могут появиться в ходе работы:

Компания открыла филиал.

Компания или ИП начали производить подакцизные товары.

Остаточная стоимость основных средств превысила 150 млн рублей.

Компания или ИП начали добывать и продавать полезные ископаемые.

Более 25% уставного капитала перешло в собственность другой организации.

Компания переходит на общую систему налогообложения в квартале, когда возник один из факторов. Если к концу года он исчезнет, можно снова вернуться на упрощёнку.

Налоговые каникулы для ИП

В 2020 году продлили налоговые каникулы по упрощёнке для некоторых предпринимателей. Теперь они закончатся только 1 января 2024 года. Не платить налоги в течение первых двух лет работы могут предприниматели, которые:

Впервые зарегистрировались в качестве ИП.

Работает в социальной, научной, производственной сфере или оказывает бытовые услуги.

Получает в этих сферах не меньше 70% от общего дохода.

Конкретный перечень видов деятельности, по которым дают налоговые каникулы, устанавливают региональные власти. Как и возможность получить налоговые каникулы. Например, Самарская и Рязанская области, Мордовия и Чувашская республика уже отменили каникулы. А вот власти Санкт-Петербурга, Свердловской и Челябинской областей сохранили.

Посмотреть список регионов и найти перечень видов деятельности можно по справочной информации «КонсультантПлюс» .

Коротко о новых правилах упрощёнки в 2021 году

Если предприниматели превысил стандартные лимиты по доходу в 150 млн рублей или штату в 100 человек, они платят налоги по переходному режиму. Для УСН «доходы» — по ставке 8%, «доходы минус расходы» — по ставке 20%.

Переходный режим действует начиная с квартала, в котором был превышен один из лимитов. Если бизнес не превысит лимиты в 200 млн рублей по доходу и 130 человек по штату, он вернётся на стандартные условия с нового года.

Обычно перейти на УСН можно только с нового года. Но если в четвёртом квартале 2020 года бизнес работал на ЕНВД, подать уведомление можно до 31 марта 2021 года.

Предприниматели будут сдавать новую декларацию за 2021 год. В неё добавили строки и коды для переходного режима.

Если ИП впервые зарегистрировался и начал работать в социальной, научной или производственной сфере, он получит налоговые каникулы до конца 2023 года. Виды деятельности и условия зависят от региона.

Налогообложение при работе с Ozon

Для работы с Ozon подходят общая (ОСНО или ОСН), упрощенная (УСН) или патентная (ПСН) системы налогообложения.

# Общая система налогообложения (ОСНО)

На ОСНО вы платите налог на добавленную стоимость (НДС) — включите его в стоимость товара.

При регистрации юридического лица ОСНО применяется по умолчанию.

Оставьте ОСНО, если планируете:

- работать с юридическими лицами, для которых нужно делать вычет по НДС,

- продавать более чем на 150 млн в год,

- нанять более 100 сотрудников.

# Налоги на ОСНО

- НДС — 20%, 10% или 0%. зависит от категории товара:

- 0% — для товаров на экспорт.

- 10% — для детских, продовольственных, медицинских товаров, книг и печатной периодики.

- 20% — для остальных товаров.

- Налог на прибыль — 20%.

- Налог на доходы физических лиц (НДФЛ).

- Земельный, транспортный и налог на имущество (если есть).

- Налоги и платежи за сотрудников.

# Упрощенная система налогообложения (УСН)

На УСН вы не платите налог на добавленную стоимость (НДС). Не включайте его в стоимость товара.

Вы можете перейти на УСН, если у вашей компании:

- Не более 100 наемных работников.

- Обороты не превышают 150 млн рублей в год.

- Остаточная стоимость основных средств и нематериальных активов не более 100 млн рублей.

- Доля участия других организаций не более 25%.

- Нет филиалов.

Чтобы перейти на УСН:

- Подайте в ФНС уведомление о переходе на УСН при регистрации компании или в течение 30 дней после.

- Если прошло больше времени с момента регистрации, вы можете перейти на УСН только с начала следующего года. Для этого подайте уведомление с 1 октября по 31 декабря этого года.

- Попросите ФНС подтверждение того, что вы перешли на УСН. Для этого напишите запрос в свободной форме. В ответ ФНС вышлет уведомление о переходе на УСН со своей отметкой или информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

При регистрации на маркетплейсе Ozon укажите, что работаете по УСН. Подробнее в разделе Начало работы.

# Налоги на УСН

На УСН вы платите те же налоги, что и на ОСНО, кроме НДС. При этом налоговая ставка налога на прибыль зависит от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов.

Если у вас не будет дохода за отчетный период, не забудьте отправить в налоговую нулевой отчет.

# Патентная система налогообложения (ПСН)

ПСН нельзя применять при розничной торговле через Интернет.

Эта система применяется только к следующим видам деятельности, связанным с продажей товаров (пп. 45,46 п. 2 ст. 346.43 НК РФ):

- розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы,

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети.

Для ПСН используется своё определение розничной торговли (пп. 1 п. 3 ст. 346.43 НК РФ). Это предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи. К этому виду предпринимательской деятельности не относится реализация товаров по образцам и каталогам вне стационарной торговой сети (в том числе в виде почтовых отправлений (посылочная торговля), а также через телемагазины, телефонную связь и компьютерные сети).

Из этого следует, что торговля через Ozon (и любой другой маркетплейс) не является видом деятельности, на который распространяется ПСН. Однако вы можете совмещать работу по ПНС с работой по упрощенной системе налогообложения. В этом случае при продаже товаров на Ozon вы будете работать и платить налоги по УСН.

Налогообложение ИП

Индивидуальные предприниматели в Беларуси могут самостоятельно выбрать систему налогообложения. На выбор предлагается три варианта – единый налог, упрощенная система налогообложения и общая система налогообложения. Каждый из этих способов имеет свои особенности, преимущества и недостатки, и универсального совета, какой из них лучше, не существует. Предприниматель должен взвесить все за и против и самостоятельно выбрать систему, которая будет для него наиболее удобной и выгодной.

Единый налог

Единый налог – это фиксированная сумма, которую каждый месяц нужно выплачивать в бюджет. Размер этой суммы устанавливается Налоговым кодексом и зависит от вида деятельности, а также места ее осуществления.

Перечень видов деятельности, в рамках которой можно платить единый налог, прописан в Налоговом кодексе, и он весьма широк. Так, например, платить единый налог могут предприниматели, которые занимаются:

- Розничной торговлей товарами, за исключением алкоголя

- Обслуживанием и ремонтом автомобилей

- Производством и монтажом мебели

- Ремонтом бытовой техники

- Производством одежды под заказ

- Оказывают фотоуслуги

- Оказывают услуги красоты

- Осуществляют уборку помещений

- Занимаются репетиторством

- Производят декоративные изделия из камня и пр.

Преимущество единого налога заключается в том, что он не зависит от дохода – сумма фиксирована и, как правило, невелика. Кроме того, это очень простая форма налогообложения, предпринимателю не нужно вести бухгалтерию и подавать налоговые декларации. Ну а недостаток – ограниченный список видов деятельности. Такая система налогообложения доступна не всем.

Упрощенная система налогообложения

Упрощенная система налогообложения или так называемая «упрощенка» — очень популярный и простой способ платить налоги. В этом случае предприниматель раз в квартал оплачивает 3% или 5% от общей суммы поступивших на счет ИП денег. Ставка 3% положена тем предпринимателям, которые дополнительно платят НДС, а 5% — всем остальным.

Единственное ограничение здесь – это максимально возможный объем выручки ИП. Если за год на счет поступает больше 465 255 рублей, пользоваться «упрощенкой» нельзя.

Преимущество данной системы – в ее простоте и низкой налоговой ставке. Недостаток – в лимите по выручке.

Общая система налогообложения

Предприниматели, которые в силу объективных причин не могут быть плательщиками единого налога или использовать «упрощенку», применяют общую систему налогообложения.

В рамках общей системы налогообложения предприниматель может уплачивать два налога:

Налог на добавленную стоимость НДС. А это, как правило, 20% от оборота товаров или услуг. Особенности признания индивидуального предпринимателя плательщиком установлены 113 статьей Налогового кодекса.

Подоходный налог. Уплачивается, соответственно, с дохода (то есть с разницы между выручкой и затратами). Ставка подоходного налога для индивидуальных предпринимателей составляет 16%.

Преимуществом этой системы является ее универсальность – она доступна всем желающим ИП независимо от их выручки и вида деятельности. Среди недостатков – более высокие налоговые ставки и сложный бухгалтерский учет.

Инструкция для начинающего ИП на упрощенке 6 %

Вместе с гордым званием «предприниматель», у вас появились новые обязанности в части уплаты налогов, сдачи отчетности и соблюдения прочих требований законодательства. Как не запутаться в законодательстве и не ошибиться? Эта инструкция, я надеюсь, поможет не растеряться и самоорганизоваться «юному» предпринимателю на начальном этапе. Рассмотрим ситуацию, когда:

- ИП трудится самостоятельно без привлечения работников;

- Оплата за услуги ИП поступает на счет ИП (ИП не принимает наличные денежные средства и ему не требуется применять ККТ);

- Обороты ИП далеки от предельного размера, превышение которого лишает ИП права применять УСН.

Если по итогам отчетного (налогового) периода «упрощенец» превысит лимит доходов 150 млн. руб., он лишится права применять УСН (п. 4 ст. 346.13 НК РФ).

1. Какие налоги платит ИП

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н. Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

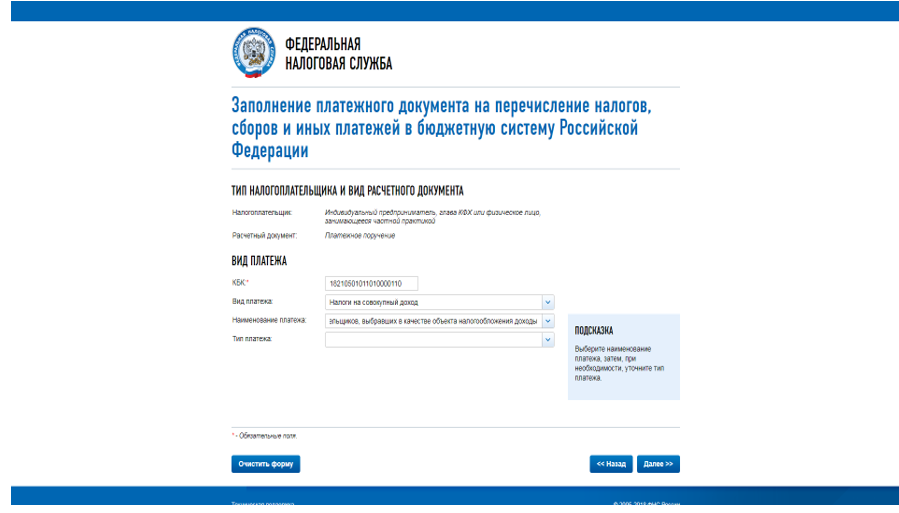

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

2. Как определить сумму доходов, которые включаются в налоговую базу

Для целей исчисления «упрощенного» налога доходы считаются полученными на дату, когда вы фактически получили деньги (например, на банковский счет). Такой метод признания доходов называется кассовым. Это означает, что суммы полученной предоплаты ИП включает в сумму облагаемых доходов. Если договор расторгается и нужно возвратить полученный аванс, то сумма возврата отражается в Книге учета доходов и расходов со знаком «-» в том периоде, когда произведен возврат.

Однако, по мнению Минфина РФ, если аванс (предоплата по договору) возвращается покупателю (заказчику) в налоговом периоде, в котором у «упрощенца» не было доходов, то налоговую базу на сумму аванса уменьшить невозможно (Письма Минфина России от 30.07.2012 N 03-11-11/224, от 06.07.2012 N 03-11-11/204). Т.е. по итогам года сумма доходов не может оказаться НЕДЕЛИ !

На «Клерке» заканчивается набор в группу повышения квалификации по теме «Управленческий учет: от нуля до внедрения». Занятия вот-вот начнутся — 15 декабря.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

В конце — удостоверение о повышении квалификации (с занесением в ФИС ФРДО). Программа соответствует профстандарту «Бухгалтер».

Покажите директору, на что вы способны. Записаться и получить подарок

Упрощенная система налогообложения 6% для ИП: кому подходит и как на нее перейти. Переход на УСН для ИП.

Упрощенная система налогообложения 6% для ИП (УСН 6% или упрощенная система налогообложения «Доходы») — это специальный налоговый режим, который освобождает от уплаты ряда налогов, заменяя его единым, и упрощает налоговый учет. Его применение выгодно индивидуальным предпринимателям, занятым в сфере услуг, не имеющим больших расходов или желающим избежать сложного учета. Но у режима есть ряд ограничений, которые мы разобрали в этой статье.

Нужна помощь в выборе системы налогообложения и регистрации ИП? Напишите нам!

Что такое УСН 6%

УСН 6% или упрощенная система налогообложения для ИП «Доходы» представляет собой единый налог, заменяющий индивидуальным предпринимателям НДФЛ, НДС и налог на имущество. На этом режиме налоговая ставка 6% применяется к полученным доходам (отсюда и название). На усмотрение региональных властей она может быть снижена до 1% — например, в Республике Крым ставка составляет 4% до 2021 года.

Налоговый режим обладает рядом преимуществ как с финансовой, так и с точки зрения налогового учета. На упрощенной системе налогообложения 6% для ИП учитываются только доходы, учет расходов отсутствует — не нужно собирать квитанции, чеки и другие подтверждающие документы, оформлять по ним отчетность и подавать в контролирующие органы.

Предпринимателей интересует, как считается доход ИП на УСН 6%. К нему относятся денежные поступления на расчетный счет или в кассу от покупателей. Фактом получения дохода считается именно поступление выручки, а не отгрузка товара или факт выполнения работ, подтвержденных соответствующими актами. Доходы учитываются накопительно в течение календарного года.

Некогда читать?

Посмотрите краткий обзор статьи

Какие платежи совершает ИП на УСН 6%

Стоит разделить предпринимателей, ведущих деятельность самостоятельно, и тех, кто привлекает наемных работников. Упрощенная система налогообложения для ИП без работников подразумевает, что вы будете платить:

- налог в размере 6% от годового дохода (или по более низкой ставке, установленной на региональном уровне);

- взносы на обязательное пенсионное страхование. В 2020 году их размер составляет 32 448 рублей (с доходов до 300 000 рублей). Уплачиваются взносы до 31 декабря текущего календарного года. Оплатить можно всю сумму одним платежом или разбить платежи: поквартально или помесячно;

- взносы на обязательное медицинское страхование. Предприниматель также обязан уплатить их до 31 декабря текущего года (одним платежом, поквартально или помесячно) в размере 8 426 рублей. Таким образом, общая сумма взносов индивидуального предпринимателя за себя составляет 40 874 рубля.

- если годовой доход превышает 300 000 рублей, то дополнительно оплачивается 1% с дохода свыше 300 000 рублей, но не более 259 584 рублей. Например, если доходы предпринимателя составили 900 000 рублей, то дополнительно он оплатит 6 000. Этот платеж ИП на упрощенке уплачивают до 1 июля следующего года.

Упрощенная система налогообложения для ИП с работниками отличается тем, что к перечисленным платежам добавляются страховые взносы за сотрудников, которые оплачиваются до 15 числа каждого месяца.

Как рассчитывается и уплачивается налог УСН «Доходы»

Расчет для ИП на УСН «Доходы» 6% простой: уплате в ФНС подлежат 6% от суммы дохода. Налоговый режим предполагает поквартальную оплату налога в форме авансовых платежей. Предприниматель обязан уплатить их до:

- 25 апреля за I квартал;

- 25 июля за II квартал;

- 25 октября за III квартал.

Если это — выходной, крайний срок оплаты переносится на ближайший рабочий день.

Оплата рассчитанного налога за год осуществляется до 30 апреля года, следующего за отчетным. При этом итоговая сумма налога может быть уменьшена на сумму всех уплаченных ранее авансовых платежей.

Налог 6% для ИП можно уменьшить также и на сумму уплаченных страховых взносов. Индивидуальные предприниматели без сотрудников могут уменьшить налог на всю сумму взносов на обязательное страхование. Предприниматели с наемными работниками имеют право выбрать, на какую сумму им уменьшать налог:

- на всю сумму взносов, уплаченных предпринимателем за себя;

- на сумму до 50% размера авансового платежа, если налог на УСН уменьшается на сумму уплаченных страховых взносов за сотрудников.

Пример расчета налога для ИП на УСН «Доходы» 6%

Мы составили две таблицы, в которых продемонстрировали, как посчитать налог ИП на УСН «Доходы» 6% с сотрудниками и без.

Расчет для ИП без работников

Предположим, что ИП Иванов И.Ф. работает без сотрудников и в 2019 году получил следующие доходы:

| Месяц | Размер дохода в руб. | Доход поквартально (нарастающим итогом) | Размер налога (нарастающим итогом) | Фиксированные страховые взносы | Размер авансового платежа по УСН |

| январь | 100 000 | 300 000 | 18 000 | ||

| февраль | 90 000 | ||||

| март | 110 000 | 9 059,5 | |||

| апрель | 100 000 | 650 000 | 39 000 | 8 940,5 за I квартал (18 000 — 9 059,5) | |

| май | 150 000 | ||||

| июнь | 100 000 | 9 059,5 | |||

| июль | 90 000 | 990 000 | 59 400 | 11 940,5 за II квартал (39 000 — 9 059,5 — 9059,50 — 8 940,5) | |

| август | 100 000 | 9 059,5 | |||

| сентябрь | 150 000 | ||||

| октябрь | 160 000 | 1 510 000 | 90 600 | 11 340,5 за III квартал (59 400 — 39 000 — 9 059,5) | |

| ноябрь | 160 000 | ||||

| декабрь | 200 000 | 9 059,5 | |||

| Окончательный платеж по УСН за год | 22 140,5 (90 600 — 59 400 — 9 059,5) | ||||

Разберем, как вычисляется размер платежей за первый квартал. Размер авансового платежа зависит от величины дохода. В нашем примере первый квартал для предпринимателя завершился с доходом в 300 000 рублей. 6% от этой суммы — 18 000. Такую сумму необходимо уплатить в качестве авансового платежа за первый квартал. Но ее можно уменьшить, если оплатить страховые взносы в один из трех месяцев первого квартала. Мы рекомендуем делать это именно в третий месяц квартала, чтобы платеж не создавал серьезную финансовую нагрузку. Если уплачивать их ежеквартально, то сумма страховых взносов составит 9 059,5 рублей. Вычитаем из суммы авансового платежа сумму уплаченных взносов и получаем авансовый платеж в размере 8 940,5 рублей, который необходимо уплатить до 25 апреля. Аналогично рассчитываются авансовые платежи за полугодие и 9 месяцев. По итогам уплаты всех авансовых платежей и страховых взносов в отчетном году, размер налога на УСН за 2019 год составляет 22 140,5 рублей. Оплатить эту сумму необходимо до 30 апреля года, следующего за отчетным.

Кроме того, доход ИП превышает 300 000 рублей, а значит, до 1 июля 2020 года ему необходимо дополнительно уплатить 1% от величины дохода, уменьшенной на 300 000 рублей 1 510 000 — 300 000 * 1% = 12 100 рублей.

Расчет для ИП с работниками

А вот данные по ИП Еремин И. И., у которого в штате трое сотрудников. Предположим, Еремин И. И. имеет такие же доходы, что и предприниматель из предыдущего примера. Зарплата его сотрудников в среднем выше 25 000 рублей. В столбце «Страховые платежи за работников» приведены условные цифры для расчета. Страховые платежи за сотрудников начисляются в соответствии с тарифами, устанавливаемыми Правительством РФ. Существуют тарифы общие и пониженные (для отдельных видов деятельности). В 2019 году ставки по общим тарифам составляли: 22% — на пенсионное, 5,1% — на медицинское и 2,9% — на страхование по временной нетрудоспособности.

Он может выбирать, на какую сумму уменьшать размер авансовых платежей: на всю сумму уплаченных взносов за себя или на 50% за счет страховых взносов, уплачиваемых за сотрудников (при условии, что их размер соответствует размеру половины рассчитанного авансового платежа).

| Месяц | Размер дохода в руб. | Доход поквартально (нарастающим итогом) | Размер налога (нарастающим итогом) | Страховые платежи за работников | Размер авансового платежа по УСН |

| январь | 100 000 | 300 000 | 18 000 | 24 700 | |

| февраль | 90 000 | 25 100 | |||

| март | 110 000 | 25 200 | |||

| апрель | 100 000 | 650 000 | 39 000 | 25 100 | 9 000 за I квартал (18 000 — 9 000 |

| май | 150 000 | 26 500 | |||

| июнь | 100 000 | 25 200 | |||

| июль | 90 000 | 990 000 | 59 400 | 25 100 | 10 500 за II квартал (39 000 — 19 500 — 9 000) |

| август | 100 000 | 22 400 | |||

| сентябрь | 150 000 | 25 200 | |||

| октябрь | 160 000 | 1 510 000 | 90 600 | 26 800 | 10 200 за III квартал (59 400 — 29 700 — 9 000 -10 500 ) |

| ноябрь | 160 000 | 25 100 | |||

| декабрь | 200 000 | 27 200 | |||

| Окончательный платеж по УСН за год | 15 600 (90 600 — 45 300 — 9 000 — 10 500 — 10 200) | ||||

Стоит отметить, что предприниматель с сотрудниками также обязан уплатить страховые взносы за себя.

Из расчетов налога по УСН видно, что ИП с сотрудниками выгоднее уменьшать авансовые платежи наполовину за счет обязательных взносов за сотрудников. Этот способ позволяет ему сократить налог по УСН на 45 300 рублей. В то время как уменьшение налога на страховые взносы за себя позволило бы сократить его только на 36 238 рублей.

Переход на УСН «Доходы»: процедура

Достаточно подать заявление о переходе на УСН в налоговую инспекцию.

Это можно сделать:

- во время регистрации ИП или в течение месяца после нее при условии, что выбранный вид деятельности позволяет использование данного режима. По умолчанию новым ИП назначают общий режим налогообложения, подразумевающий необходимость вести бухгалтерский учет и отчитываться по нескольким налогам;

- позже, в процессе работы. В этом случае переход на УСН для ИП и организаций возможен только с 1 января следующего года. ИП должен соответствовать таким критериям: деятельность позволяет применение спецрежима, не больше 100 сотрудников, годовой оборот не превышает 150 миллионов рублей.

Образец заполнения заявления о переходе на УСН:

Штрафы за неуплату налога

Пеня начисляется за каждый день просрочки в и рассчитывается по формуле: сумма долга х 7.75% (ставка рефинансирования) х 1/300 х количество дней просрочки. Например, предприниматель просрочил уплату годового налога из нашего примера — 22 140,5 рублей — на 50 дней. За это время будет начислена пеня в размере 285,98 рублей (22 140,5 х 7,75% х 1/300 х 50).

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Законодательство не обязывает предпринимателей для работы открывать банковские счета. Но это необходимо, если предстоят безналичные расчеты с покупателями и заказчиками. Перечислять деньги в бюджет в качестве оплаты налогов и взносов удобнее через банк.

УСН “Доходы минус расходы” — это специальный налоговый режим с налоговой ставкой 15%. Исходя и размера ставки налога его также называют УСН 15%. Это одна из двух разновидностей упрощенной системы налогообложения.

Павел Тимохин, руководитель управления бухгалтерского консалтинга компании «Фингуру», поделился свои мнением по этому вопросу в эфире утреннего эфира РБК от 10 апреля 2019 года.

- Бухгалтерское сопровождение

- Аутсорсинг бухгалтерии

- Бухгалтерские консультации

- Регистрация ООО

- Регистрация ИП

- Бухгалтерское сопровождение ООО

- Бухгалтерское сопровождение ИП

- Расчет заработной платы

- Чат Бухгалтер

- Мой Фингуру

- Заявка

- Контакты

- Цены

- Блог

- Акции

- Партнеры

- Рекомендуй и зарабатывай

- Карта сайта

Фингуру 127051, Москва, улица Неглинная 17, строение 2