Интеграция онлайн-кассы с CRM РемОнлайн

Подключите онлайн-кассу к своей CRM-системе, чтобы проводить кассовые операции в соответствии с законом 54-ФЗ

Подключение онлайн-кассы для бизнеса в сфере услуг

Если вы работаете в сфере услуг и при этом не ремонтируете обувь, значит уже подкючили или в скором времени подключите онлайн-кассу, чтобы соответствовать требованиям закона 54-ФЗ. Как минимум, вы в списке тех, кому нужна онлайн-касса. А знаете, что еще вам нужно? Чтобы онлайн-касса интегрировалась с программой №1 для бизнеса в сфере услуг.

Что дает подключение онлайн-кассы к РемОнлайн

Соответствие закону 54-ФЗ

Подключайте доступную в Центре интеграций онлайн-кассу и печатайте фискальные чеки при движении денег по заказам, продажам и возвратам

Учет заказов и продаж

Присваивайте каждому заказу свой статус, ответственных сотрудников и отслеживайте историю изменений. Сумма заказа и продажи подсчитывается автоматически

Полный порядок на складе

Контролируйте наличие и всю историю движения товаров на складе. Вовремя пополняйте товарные запасы и проводите инвентаризацию для контроля остатков

Время на развитие бизнеса

Развитая система отчетов и ключевые показатели в Дашборде позволяют держать руку на пульсе компании и принимать правильные управленческие решения

Онлайн-кассы, интеграция с которыми доступна в РемОнлайн

АТОЛ – один из лидеров по производству кассового оборудования и ПО для автоматизации ритейла и бизнеса в сфере услуг. Интеграция позволит подключить онлайн-кассу, печатать чеки и выполнять нормы закона 54-ФЗ. РемОнлайн поддерживает все актуальные модели фискальных регистраторов производства АТОЛ.

ШТРИХ-М

ШТРИХ-М – компания, которая занимается разработкой и производством высокотехнологичных решений для автоматизации бизнеса, в том числе контрольно-кассовой техники. Дает возможность автоматически печатать фискальные чеки по заказам, продажам и возвратам, чтобы работать в соответствии с требованиями законодательства.

Эвотор

Эвотор – это популярные смарт терминалы с современным и простым интерфейсом, ворвавшиеся на рынок в 2016 году. Они помогают бизнесу не только соответствовать федеральному закону, но и быстрее развиваться.

Меркурий

Онлайн-кассы “Меркурий” — это удобное решение для индивидуальных предпринимателей, малого и среднего бизнеса. Интеграция с РемОнлайн позволит печатать фискальные чеки и вести расчеты с покупателями в соответствии с действующим законодательством.

Универсальный драйвер РемОнлайн

Настройте корректную работу программы с онлайн-кассами. Просто скачайте драйвер РемОнлайн, запустите файл от имени администратора и пройдите все шаги, чтобы правильно настроить интеграцию и работать в соответствии с нормами закона.

Как подключить онлайн-кассу (фискальный регистратор) к РемОнлайн

- Интеграция с кассой возможна только после регистрации в РемОнлайн. Создайте аккаунт и начните свой бесплатный тестовый период, чтобы изучить все возможности программы, подключить онлайн-кассу и другие полезные сервисы.

- Найдите нужную кассу в Центре интеграций РемОнлайн и нажмите «Настроить».

- Следуйте инструкции, указанной в окне настройки.

Онлайн-кассы и фискальные регистраторы для малого бизнеса

По нормам закона 54-ФЗ «О применении контрольно-кассовой техники» кассовые аппараты должны не только печатать чеки, но и сразу передавать их электронные копии в налоговую. Это совершенно новая схема работы ККА и после принятия последних поправок к закону на нее должны перейти почти все предприниматели. Сделать это придется в любом случае, поэтому сегодня расскажем о том, что такое онлайн-кассы, для чего и кому они нужны.

Как работает онлайн-касса и что нужно для ее подключения

Онлайн-касса – это кассовый аппарат, который соответствует требованиям закона 54-ФЗ, а именно:

- распечатывает чеки и БСО со всеми нужными реквизитами;

- отправляет их электронные копии покупателям;

- передает информацию о продажах оператору фискальных данных (ОФД);

- печатает QR-коды и ссылки на сайт для проверки чеков;

- обладает встроенным фискальным накопителем.

Популярные модели онлайн-касс

Атол – один из лидеров рынка. В линейке можно найти как недорогие фискальные регистраторы, так и автономные модели нового поколения. В первом случае стоит обратить внимание на компактный Атол 30Ф, который работает с лентой 44/58 мм и обеспечивает скорость печати до 75 мм/сек, а также интегрируется с 1С, Frontol, РемОнлайн и другим полезным ПО. Атол 30 Ф совместим с Linux, Windows, iOS и Android. Готов к маркировке и ЕГАИС. Подойдет для небольших магазинов, сервисных центров, ателье, химчисток и других компаний, пробивающих около 100 чеков в день.

Кроме того, востребованы аккумуляторные варианты Атол 90Ф и 91Ф. Последний весит всего 390 граммов, работает от АКБ до 8 часов, оснащен ЖК-дисплеем, позволяет подключить дополнительное оборудование и передает данные в ОФД через Wi-FI, Ethernet и 2G.

Эвотор – лидер в области смарт-терминалов для среднего и малого бизнеса. Они компактны, просты, мобильны и оснащены ПО для кассовых операций, аналитики и товарного учета.

Для мастерских, интернет-магазинов, автомоек, шиномонтажа и курьерских служб хорошо подойдет Эвотор 5, который весит 400 граммов и может работать без подзарядки 12 часов. Также интересна модель Эвотор 7.3 с 7-дюймовым дисплеем, скоростью печати 90 мм/сек, камерой на 5 Мп, автоотрезом и пятью разъемами USB для подключения внешних устройств. Если вам нужен экран побольше для просмотра статистики и удобного ведения клиентской базы, рассмотрите Эвотор 10 с диагональю 10.1 дюйма.

ШТРИХ-М – фискальные регистраторы, онлайн-кассы с АКБ, смарт-терминалы и POS-системы на все случаи жизни. Если вам подходят узкая лента и скорость печати 45 мм/сек, можно купить ЭЛВЕС-МФ . Эта модель работает от аккумулятора до 8 часов, весит 900 граммов, оснащена WI-FI модулем и позволяет загружать номенклатуру с планшета или смартфона. Также популярен фискальный регистратор ШТРИХ-НАНО-Ф , который весит 250 граммов, “живет” без подзарядки до 14 часов и помещается на ладони. Обеспечить высокую производительность при большом потоке клиентов поможет ШТРИХ-ЛАЙТ-01Ф , который печатает со скоростью 200 мм/сек и совместим с разным кассовым ПО и периферийным оборудованием. Из смарт-терминалов стоит отметить 7-дюймовый ШТРИХ-СМАРТПОС-Ф с предустановленными бесплатными программами и возможностью установки сторонних специализированным приложений через apk или Google Play.

Преимущества подключения онлайн-кассы для бизнеса

Не нужно больше тратить столько времени на регистрацию ККТ и отправку отчетов. Теперь это можно делать в режиме онлайн без необходимости каждый раз посещать налоговую.

Забудьте о бумажных архивах фискальных документов благодаря автоматической передаче данных.

Контролируйте торговые операции внутри компании и для перестраховки проверяйте чеки на сайте ФНС.

Обслуживать кассовую технику станет проще и дешевле. Фискальные накопители, например, можно менять самостоятельно без заключения договора с ЦТО.

Уменьшите периодичность налоговых проверок при условии прозрачного ведения бизнеса. Больше небудет внезапных визитов, налоговая будет проверять только тех, чьи фискальные чеки вызывают подозрения.

Вы будете работать в условиях честной конкуренции, когда все игроки рынка находятся в относительно одинаковых условиях.

Интегрируйте свою CRM с онлайн-кассой, чтобы печатать фискальные чеки, соответствующие требованиям закона, автоматически. РемОнлайн автоматизирует работу с заказами, позволяет вести учет розничных продаж, управлять складом и многое другое.

Теперь онлайн-кассы должны использовать все ИП. Ну почти все.

Ровно через неделю, с 1 июля 2021 года завершится отсрочка по использованию онлайн-касс. Это значит, что теперь индивидуальные предприниматели без сотрудников, продающие товары собственного производства, а также самостоятельно выполняющие работы и оказывающие услуги, должны начать работать с онлайн-кассой.

Мы подробно рассказывали о различиях в видах онлайн-касс в статье « Как выбрать онлайн-кассу для бизнеса ». А в статье « Какой должна быть онлайн-касса, чтобы к ней не придралась ФНС » собрали все нюансы, на которые нужно обратить внимание, чтобы не получить проблем от налоговой службы.

А в этой статье узнайте, как зарегистрировать онлайн-кассу по всем правилам. Если нет времени читать всю статью, переходите в пункт «Главное за 30 секунд», собрали там основные мысли.

Кому потребуется онлайн-касса с 1 июля 2021 года

Реформа по переводу предпринимателей на онлайн-кассы длится уже несколько лет. Сейчас она коснется одной из последних категорий, которой позволялось не пользоваться онлайн-кассами — это ИП без сотрудников, а также продавцов товаров собственного производства или самостоятельно оказывающих услуги предпринимателей.

С 1 июля 2021 года отсрочка для таких предпринимателей истекает, это требование ФЗ №54 «О применении контрольно-кассовой техники при осуществлении расчетов в РФ» .

Оксана Кобзева, эксперт Контура по онлайн-кассам и ОФД: В 2021 году переход на онлайн-кассы затронет самые уязвимые сегменты микробизнеса, которые считают каждый рубль. Придется потратиться на кассу и необходимое программное обеспечение. Однако у перехода на онлайн-кассы есть неоспоримый плюс — избавление от рутины и ошибок в учете за счет автоматизации. Если предприниматель держит магазин, он сможет без труда следить за товарными остатками в режиме онлайн, потому что касса будет передавать данные о продажах в товароучетный сервис. Если это заведение общепита — по данным с кассы удобно контролировать расход продуктов и блюд. Если это другое предприятие сферы услуг — можно автоматизировать запись клиентов в календарь обслуживания, вести клиентскую базу и применять систему лояльности.

Кому не обязательно регистрировать онлайн-кассу

По закону, все ещё остается ряд исключений для ИП, которые могут не пользоваться контрольно-кассовой техникой (ККТ) или онлайн-кассами. Сюда входят:

Самозанятые ИП

Предпринимателям, применяющим режим налога на профессиональный доход, разрешено не устанавливать онлайн-кассу. Чеки для клиентов они формируют в приложении «Мой налог», созданном ФНС. О том, как ИП стать самозанятым мы рассказали в статье « Стать самозанятым и сохранить ИП: меньше налогов и отчётности », почитайте, может быть полезно.

Некоторые виды деятельности

Для части услуг по закону разрешено работать без онлайн-кассы, например, можно продавать мороженое в киосках или ремонтировать обувь. Полный перечень таких видов работ указан в п.2 ст.2 ФЗ №54, с ним можно ознакомиться по этой ссылке .

Некоторые ИП на патентной системе налогообложения

Индивидуальным предпринимателям на патенте разрешили не пользоваться онлайн-кассами, но не всем. Например, такое разрешение есть у ИП, занимающихся ремонтом мебели, реконструкцией или ремонтом зданий, или услугами в области фотографии. Проверить, попал ли ваш вид деятельности в список ограничений, можно в п.2.1 ст.2 ФЗ№54 по этой ссылке .

При безналичном расчете

По закону онлайн-кассы не нужны, если ИП или организации ведут расчеты в безналичном порядке. Исключение — оплата банковской картой, тогда потребуется выдать чек.

Работа в труднодоступных местностях

Для ИП, ведущих расчеты в отдаленных или труднодоступных местностях, онлайн-кассы не обязательны, но тогда нужно выдавать покупателям по требованию документ, подтверждающий факт расчета между сторонами.

А для ИП, работающих в местностях, удаленных от сетей связи, онлайн-кассы всё-таки требуются. Но их можно использовать в режиме, не предусматривающем передачу документов в ФНС. Важно: перечень труднодоступных местностей, как и перечень удаленных от сетей местностей, утверждается властями каждого региона.

Татьяна Амелина, генеральный директор аудиторско-консалтинговой компании «Невская Перспектива» в Санкт-Петербурге: Онлайн-кассы можно не использовать предпринимателям, которые ведут деятельность в труднодоступных местах, но только если местные власти официально внесли соответствующий населенный пункт в список таких мест. В данном случае по требованию покупателя продавец все равно обязан выдать чек или другой документ, подтверждающий сделку. Если в населенном пункте нет доступа к интернету, но он не относится к труднодоступным местам, то приобретать и использовать ККТ все равно нужно. В этом случае данные расчетов с покупателями не будут передаваться в налоговую инспекцию. Кассовые аппараты переводятся в автономный режим и все сведения о расчетах с клиентами будут аккумулироваться на фискальном накопителе, который ФНС может потребовать при проверке или сдаче отчетности.

В статье 2 ФЗ №54 указан полный перечень случаев, когда онлайн-касса не требуется, включая узкоспециализированные. Например, для аптек в фельдшерских пунктах в селах или для проведения религиозных церемоний. Изучите весь перечень по этой ссылке , чтобы точно знать, попадает ли ваш бизнес под ограничения для онлайн-касс.

Что будет, если не зарегистрировать онлайн-кассу

Наказания непосредственно за отсутствие онлайн-кассы в законе нет. Но как только предприниматель начинает вести продажи без онлайн-кассы, если он обязан её иметь, то он нарушает закон. В ст. 11.5 КоАП РФ предусмотрено множество штрафов за нарушения порядка работы с онлайн-кассой или работой без нее. Например, за работу без онлайн-кассы на должностное лицо наложат штраф в размере от 14 до 12 от суммы расчета, но не менее 10 тысяч рублей. А за повторное нарушение, если сумма расчетов, проведенных без онлайн-кассы, превысит 1 млн. руб., могут приостановить деятельность ИП на срок до 90 суток.

Татьяна Амелина, генеральный директор аудиторско-консалтинговой компании «Невская Перспектива» в Санкт-Петербурге: Для индивидуальных предпринимателей размер штрафа за отсутствие онлайн-кассы составит от 1⁄4 до 1⁄2 суммы, которая прошла мимо кассы, но не меньше 10 000 рублей. При этом, если не известен точный размер неучтенной выручки, то ФНС посчитает её примерно – в зависимости от величины бизнеса. Если предпринимателя или организацию уличат в повторном неприменении онлайн-кассы, то кроме штрафа может быть принудительно приостановлена деятельность бизнеса. Привлечь к ответственности налоговики смогут, только если нарушение произошло в течение года. Если ИП или ООО применяют онлайн-кассы с нарушениями, например, не зарегистрировали аппарат в ФНС, не перерегистрировали в положенные сроки, используют не при всех расчетах с покупателями и т. д., то предусмотрены штрафные санкции в размере 3 тыс.-10 тыс.руб.

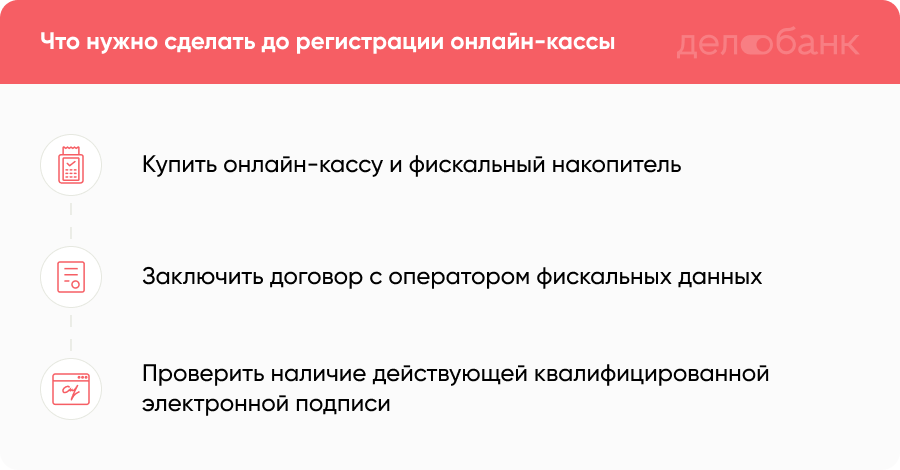

Что нужно сделать до регистрации кассы

До того, как зарегистрировать онлайн-кассу в требуемых реестрах, необходимо выполнить несколько действий.

1) Купить онлайн-кассу и фискальный накопитель, который будет хранить данные о кассовых операциях. Реестр подходящей контрольно-кассовой техники, размещен на сайте ФНС, с ним можно ознакомиться по этой ссылке .

2) Заключить договор с оператором фискальных данных (ОФД), через которого в налоговую будут отправляться чеки. Таких ОФД на момент написания этого текста аккредитовано 19, реестр размещен на сайте ФНС, вот ссылка .

3) Проверить, есть ли у вас действующая квалифицированная электронная подпись. С 1 июля в работе КЭП тоже произойдут серьезные изменения, почитайте нашу статью на эту тему — « Спасибо, КЭП! Как ИП получить квалифицированную электронную подпись », может быть полезно.

Как зарегистрировать кассу в ФНС и ОФД

Зарегистрировать онлайн-кассу можно онлайн в личном кабинете на сайте ФНС. Для этого в заявлении нужно будет указать:

Модель и заводской номер кассы и фискального накопителя (обычно они указаны на нижней части онлайн-кассы или в паспорте устройства),

Адрес, где будет использоваться онлайн-касса и его наименование (название магазина или сайта),

Информацию об операторе фискальных данных.

Зарегистрировать кассу в личном кабинете на сайте ФНС можно только, если у вас есть КЭП. Если этот вариант вам не подходит, можно записаться в территориальное отделение налоговой, вот ссылка для записи . Потребуется распечатать и заполнить бланк по форме КНД-1110061 . Также налоговая рекомендует иметь при себе паспорта регистрируемых касс. Срок регистрации — 5 рабочих дней.

После того как онлайн-касса зарегистрирована в ФНС, её нужно будет зарегистрировать в ОФД, до этого момента касса не будет передавать данные оператору. Зарегистрировать кассу можно прямо в личном кабинете оператора фискальных данных:

В личном кабинете выберите вкладку ККТ и нажмите «Подключить ККТ».

Заполните все графы в появившемся окне «Регистрация ККТ», данные можно взять из отчета о регистрации онлайн-кассы.

В поле «Внутреннее наименование ККТ» кассе можно присвоить имя.

Кликните на «Сохранить», если все прошло без ошибок, то появится сообщение об успешной регистрации кассы в ОФД.

Оксана Кобзева, эксперт Контура по онлайн-кассам и ОФД: Процесс регистрации кассы не так сложен, как кажется. Основной риск в том, что из-за неправильной регистрации может получиться так, что с установленным в кассу фискальным накопителем нельзя будет работать. Цена ошибки — замена ФН, а стоит он 7 000-10 000 рублей. Какой выход: внимательно следовать инструкциям на сайте налоговой, если регистрируете кассу на nalog.ru, или в личном кабинете ОФД.

Другой способ регистрации онлайн-кассы — обратиться в банк. Например, в Делобанке сотрудники помогают подобрать правильную онлайн-кассу , зарегистрировать ее в ФНС и заключить договор с оператором фискальных данных. И регистрация кассы в ФНС, и взаимодействие с ОФД включено во все тарифы для Делокасс.

Статья за 30 секунд

С 1 июля 2021 года ИП без сотрудников, продающие товары собственного производства, а также самостоятельно выполняющие работы и оказывающие услуги, должны начать работать с онлайн-кассой.

Остается ряд исключений, когда онлайн касса ИП все-таки не нужна, проверьте, вдруг ваш бизнес под них попадает. Вот ссылка .

Если вести продажи без онлайн кассы, можно получить штраф или даже приостановку деятельности на срок до 90 суток.

Перед регистрацией онлайн-кассы нужно купить саму кассу, фискальный накопитель, квалифицированную электронную подпись и заключить договор с оператором фискальных данных.

Онлайн-кассу нужно зарегистрировать в налоговой и в ОФД. Если купить Делокассу, то сотрудники Делобанка помогут вам с её регистрацией. Подробности — по ссылке .

Кто освобожден от онлайн-касс

На использование онлайн-касс перешло большинство представителей бизнеса, оказывающих различные услуги населению, а также занятых в сфере общественного питания, розничной торговли и вендинга. Но по прежнему актуальны вопросы: кто должен применять онлайн-кассы в 2021, отсрочки по онлайн — кассам, льготы в применении онлайн-касс.. Разберем эти вопросы в статье.

Применение ККТ в 2021 году

В соответствии с законом 54-ФЗ в обязательном порядке нужны онлайн-кассы для ООО и ИП при расчетах наличными с физическими лицами (статья 2 п.2.1 54 -ФЗ). Подробно об этом мы писали в статье «54 -ФЗ о применении ККТ». Однако некоторые предприниматели получили отсрочку перехода на онлайн-кассы, а есть и те, кто вовсе освобожден от использования касс.

Кто получил отсрочку?

Отсрочка действует для ИП без сотрудников, которые реализуют товары собственного производства или личные услуги. Зарегистрировать кассу им нужно до 1 июля 2021 года, до этого срока онлайн-кассы для ИП не нужны.

Типы расчетов, которые осуществляются без подключения онлайн-кассы

при безналичных платежах между юрлицами и (или) ИП ( исключая использования банковской карты) (п. 9 ст. 2 54-ФЗ).

при приеме оплаты за коммунальные платежи и услуги ТСЖ и потребительскими кооперативами в рамках устава;

при приёме оплаты от населения за услуги образовательных, физкультурно-спортивных организаций, домов культуры и творчества.

при продаже с рук абонементов и билетов в государственные театры. При этом при принятии электронных платежей обязаны перейти на работу с кассами.

Кто полностью освобожден от необходимости использовать онлайн-кассы?

Нужно ли покупать онлайн-кассу, например, няне, присматривающей за ребенком, сапожнику, сиделке или разнорабочему, занимающемуся вспашкой огородов или починкой крыш?

Нет, не нужно: эту категорию закон освобождает от покупки ККТ, если физическое лицо зарегистрировано в качестве самозанятого или ИП с системой налогообложения НПД (налог на профессиональный доход). В этих случаях чеки отправляются через приложение “Мой налог”. Подробно эта тема освещена в статье: “Нужна ли онлайн-касса для самозанятых”

Не нужны онлайн-кассы и при сдаче жилья в аренду. Торговцы сезонными овощами и фруктами вразвал, носильщики на вокзалах тоже не обязаны подчиняться новым правилам. От покупки онлайн-касс в том числе полностью освобождены следующие категории ИП и организации, торгующие:

квасом и молоком из автоцистерн, а также керосином в разлив;

газетами, журналами и прочими товарами в киосках;

изделиями народных промыслов;

мороженым в киосках.

Не нужна ККТ при:

реализации ценных бумаг,

реализации билетов и талонов для проезда в транспорте, если она производится непосредственно в салоне;

работе с ключами и металлической галантереей;

Полный список видов деятельности, кому онлайн-касса не нужна, приведен в статье 2 закона 54-ФЗ.

ИП на патенте при определенных видах деятельности освобождены от применения ККТ вне зависимости от наличия работников

К таким видам деятельности относятся:

услуги фотоателье, фото -кино лабораторий;

ремонт, чистка, окраска и пошив обуви;

химическая чистка, крашение и услуги прачечных;

ремонт мебели и др.

Полный перечень видов деятельности приведен в п. 2.1 54-ФЗ.

А что делать предпринимателям, находящимся в труднодоступных местностях или отдаленной местности без интернета?

В Федеральном законе № 54-ФЗ есть разница в применении онлайн-касс относительно отдаленной труднодоступной местности и местностей, где нет интернета.

Если предприниматель работает в местности, удаленной от средств связи

Закон в таком случае обязывает предпринимателей иметь кассу с фискальным накопителем, но без подключения к сети (письмо ФНС России от 03.04.2018 N MMB-20-20/33@). В соответствии с Приказом Минкомсвязи № 616 от 5.12.2016 к таким местностям относятся населенные пункты с численностью населения до 10 000 человек.

Кроме того, разрешено использовать кассы старого образца в таких населенных пунктах (согласно приказу Минкомсвязи России от 5.12.2016 № 616). Однако в любом случае продавцы обязаны выдавать покупателю бланки строгой отчетности по их требованию.

Касса не нужна, если деятельность ведется в труднодоступной местности

Это касается небольших населенных пунктов, которые утверждают органы власти субъектов РФ. Например, деревня с численностью населения 2000 человек. Здесь речь не идет о городах, поселках городского типа, поселков с численностью населения от 10 000 человек и выше.

Нужна ли онлайн-касса интернет-магазинам?

ККТ для интернет-магазина однозначно нужна. Если оплата происходит по безналичному расчету в режиме онлайн, то может использоваться только специальная касса для работы с онлайн-платежами. Покупателю при этом высылается электронные чеки. Оплата происходит при доставке товара курьером? В таком случае ему потребуется мобильная онлайн-касса. При наличии у интернет-магазина пункта самовывоза, ККТ необходимо иметь и там. Как правильно применять онлайн-кассы в интернет- магазинах, отправлять электронные БСО и чеки и др. мы подробно разобрали в статье “Нужна ли онлайн- касса для интернет — магазина”

Штрафы за нарушения

Размер штрафов за неприменение кассы или нарушения кассовой дисциплины зависит от формы собственности (ИП, ООО) и самого нарушения. Можно отделаться простым предупреждением, а можно и вовсе лишиться деятельности. Более подробно об ответственности можно прочитать в ст. 14.05 КоАП.

Штраф за неприменение онлайн-кассы

Крупные штрафы ждут тех, кто пытается обойти закон стороной. За неиспользование контрольно-кассовой техники (ККТ) нарушителям придется заплатить:

для индивидуальных предпринимателей — от 25% до 50% от суммы выручки, но не менее 10000 рублей;

для юридических лиц — от 75% до 100%, но не менее 30000 рублей.

При повторном нарушении серьезный ущерб бизнесу может принести и приостановка деятельности на срок до 90 суток. Руководство при этом может быть отстранено от должности на срок от 1 года до 2 лет. За использование кассового аппарата с нарушениями ждет штраф до 10000 рублей для юридических лиц и до 3000 рублей для ИП и должностных лиц.

Штраф за нарушение выполнения требований к онлайн кассе

В п. 4 статьи 14.5 КоАП РФ речь идет о перерегистрации кассы. Если изменились реквизиты в карточке ККТ и др. и предприниматель не перерегистрировал кассу, то ему грозит штраф и административная ответственность.

для индивидуальных предпринимателей — от 1,5 до 3 тысяч рублей.

для юридических лиц — от 5 до 10 тысяч.

Перерегистрация, также как и регистрация кассы осуществляется в налоговой инспекции.

Штраф за нарушение чекового документооборота

Что имеется в виду?

Неверные сведения в чеке. С ошибкой введены номер фискального накопителя, регистрационный номер ККМ, номер, дата и время проведения чека, место, где чек выдан, и т.д. Это исправляется сопроводительным чеком.

Продавец не отправил электронный чек по требованию клиента.

Фискальные данные недошли до ОФД. Такое случается при сбоях в программном обеспечени или отсутствия интернет.

В соответствии с п. 6 статьи 14.5 КоАП РФ при невыполнении обязательных требований должностных лиц и ИП ждет штраф на сумму 2 тыс. рублей, юр.лицам – в 10 тыс. рублей.

Если нарушения выявлены впервые — предпринимателям выпишут предупреждение. В последующем за подобные нарушения предусмотрена уголовная ответственность.

Например, руководителя организации при ведении неправильного чекового оборота, могут отлучить от дел на срок от 1 до 2 лет. Для индивидуального предпринимателя — 3 месяца (90 суток) остановки деятельности. Это же наказание применяется за совершение торговых операций в обход кассы, а также повторное неприменение ККТ, если сумма расчетов была более 1 млн. рублей.

Обратите внимание ответственность за нарушение кассового закона всегда лежит на руководителе предприятия. И во избежание штрафов, необходимо обучать персонал грамотному ведению кассовых операций.

Что делать, если касса все-таки нужна?

Выбирайте кассу так, чтобы она идеально подходила вашему бизнесу, была недорогая в обслуживании, не доставляла хлопот в дальнейшем и не стала отдельной статьей расхода в вашем бюджете. Для этого рекомендуем учесть несколько критериев:

Технические особенности торговой точки (тип интернет — подключения и др.).

Как организована работа на кассе с номенклатурой товара.

Как работает техподдержка, платная она или нет.

Стоимость кассовой программы.

Стоимость и порядок обновлений.

Возможность подключения товароучетной программы и др.

Полный список критериев и их подробное описание представлено в статье “10 важных критериев для выбора онлайн-кассы”.

Почему предприниматели выбирают кассы МТС?

У МТС большая линейка моделей касс и вы сможете выбрать подходящую для вашего бизнеса. Это стационарные и мобильные кассы для торговли и сферы услуг, интернет- торговли, выездных продаж, курьерской доставки. МТС Кассы функциональные с широким спектром возможностей.

Личный кабинет. Это хороший помощник в организационных вопросах. Вы можете его использовать для ввода товарной номенклатуры, без использования кассы. Здесь же анализировать свои продажи — доступны более 40 аналитических отчетов. Если у вас торговая сеть, то в личном кабинете можно смотреть статистику одновременно по всем магазинам.

Бесплатное автоматическое обновление под требования 54-ФЗ;

Оффлайн-режим. МТС Кассы продолжают работать при отключении интернета и отправляют автоматически чеки в ОФД при возобновлении связи. Это защитит вас от штрафов за неотправку чеков в налоговую инспекцию.

Экономия на эквайринге. Встроенный функционал по приему быстрых платежей обеспечивает прием безналичной оплаты без терминала эквайринга. При этом минимальная комиссия по безналичной выручке через СБП — 0,4%-0,7%

Товароучетный сервис. В МТС Кассах товароучет уже встроен и вам не нужно искать и интегрировать отдельный сервис.

Широкий функционал, больше, чем требует 54-ФЗ. Функции доступны даже на базовом тарифе. При росте бизнеса функционал можно расширить, просто поменяв тариф.

Удаленный контроль. Все показатели бизнеса: выручка, средний чек, возвраты будут доступны вам прямо на смартфоне. Для этого просто установите приложение от МТС.

Курьерская доставка. Для выездной торговли можно воспользоваться приложением на телефоне, подключив его к основной кассе. Сотрудники на выезде могут пользоваться приложением вместо кассы и отправлять чеки в электронном виде. Узнать подробнее

Запуск онлайн-торговли за 3 дня. Решили внедрить новый канал продаж в онлайн. Мы поможем организовать онлайн-продажи в максимально короткие сроки — 3 дня. Подробнее здесь

Вам не хватает финансовых возможностей для покупки онлайн-кассы или вы не готовы сразу вкладывать большую сумму в покупку кассы? Возьмите кассу аренду и со временем её выкупите. Это выгодный вариант, поскольку все организационные вопросы по регистрации, активации кассы мы берем на себя.

Дата публикации: 31.10.2019

Онлайн-кассы в 2021 году. 54-ФЗ в вопросах и ответах

Под новый 54-ФЗ «О применении кассовой техники» попала почти вся розница: в 2021 году онлайн-кассы поставят большинство бизнесменов. 1 июля 2021 года заканчивается последняя отсрочка — ККТ должны будут установить ИП без наемных работников.

Для соответствия новым требованиям мало просто купить подходящую технику. Теперь чеках надо указывать наименования товаров, это значит — нужна кассовая программа, которая это умеет. Наше бесплатное приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте прямо сейчас.

Онлайн-кассы. Последние новости

- Отсрочку до 1 июля 2021 получили ИП, у которых нет наемных работников и заключенных трудовых договоров, и которые выполняют работы / оказывают услуги / продают товары собственного производства. Если предприниматель наймет работников, он должен в течение 30 дней зарегистрировать новую кассу.

- Курьеров освободили от использования касс. Теперь достаточно показать покупателю QR-код, по которому скачивается электронный чек. Кассу можно с собой не возить: разрешается применять ее удаленно. Читайте подробные ответы на вопросы о новых изменениях.

- Предприниматель обязан выбивать кассовый чек, когда оплата поступает от физического лица на расчетный счет организации.

- С 1 января 2019 года действуют новые требования к онлайн-кассам. Изменился формат фискальных данных: новая версия ФФД — 1.05. Если касса была зарегистрирована с указанием ФФД 1.0 — ее нужно было перерегистрировать. Изменена и ставка НДС: с 1 января 2019 — 20%. Сейчас онлайн-кассы должны печатать чеки с указанием именно такой ставки. Подробнее о том, как перенастроить ККТ >>

- После получения онлайн-платежа чек нужно сформировать не позднее следующего рабочего дня.

- При безналичной оплате, если адрес электронной почты или телефона покупателя неизвестен, нужно распечатать чек и отдать его вместе с товаром.

- C 1 июля 2019 года нужно пробивать чек после оплаты физическим лицом через банк.

- С 1 июля 2019 года нужно пробивать чеки при зачете предоплаты: потребуется два кассовых документа — при получении предоплаты и при передаче товара.

- Если предприниматель прекращает деятельность и это фиксируется в ЕГРЮЛ и ЕГРИП, касса снимается с учета автоматически.

- Расширено понятие расчетов: теперь к ним относится не только любое движение денег в наличной форме и по безналу, но и зачет предоплаты (например, продажа по подарочным картам).

- Утвержден порядок действий в случае поломки фискального накопителя. Теперь надо сдавать сломанный ФН изготовителю для экспертизы. Если поломка произошла по причине заводского брака, она производится бесплатно. В течение пяти рабочих дней со дня поломки надо подать заявление о регистрации (перерегистрации) кассы с новым накопителем либо о снятии ее с учета. Если со сломанного ФН можно считать данные, их надо передвать в налоговую в течение 60 дней.

- Налоговая может оштрафовать предпринимателя до 50% от суммы, полученной за период торговли без онлайн-кассы, но не менее 10 000 рублей. Компаниям грозит штраф до 100%, но не меньше 30 000 рублей. С 1 июля будут также введены санкции за использование ККТ в фиктивных расчетах: организации могут наказать на сумму до 40 000 рублей, ИП — до 10 000 рублей. Будут штрафы и за неверно указанный в чеке маркируемый товар: с компаний смогут взыскать до 100 000 рублей, с предпринимателя — до 50 000 рублей. На эти же суммы оштрафуют, если не вовремя передавать в налоговую фискальные данные.

Онлайн-кассы начали поэтапно вводить с 2016 года, но с тех пор ситуация не раз менялась. Ниже — ответы на главные вопросы о применении новых ККТ в 2021 году.

Посмотрите наш вебинар, на котором руководитель отдела продаж МоегоСклада Иван Кириллин разобрал все изменения 54-ФЗ.

Кого касается новая редакция 54-ФЗ

Кто обязан использовать онлайн-кассы в 2021 году?

— Все, кто применяет кассовую технику при расчетах с покупателями. Некоторые предприниматели используют онлайн-кассы с 1 февраля 2017 года, многие только начнут — они должны будут зарегистрировать новую ККТ до 1 июля 2021 года. Узнайте, нужно ли вам регистрировать новую ККТ в этом году — здесь >>.

Нужны ли онлайн-кассы для патента в 2021 году?

— Онлайн-кассы для патента нужны с 1 июля 2019 года. А общепит и розница с наемными сотрудниками уже используют их — с 1 июля 2018.

Применяются ли онлайн-кассы при УСН в 2021 году?

— Да. Те, кто торгует подакцизными товарами, или занят в сфере общепита и имеет наемных сотрудников, еще с 2018 года должны использовать онлайн-кассы. Если вы этого до сих пор не делаете — вам грозит серьезный штраф. Те, у кого работников нет, получили отсрочку по онлайн-кассам: подробнее >>

Закон об онлайн-кассах: как применять БСО (бланки строгой отчетности)?

— До 1 июля 2019 года организации и ИП, оказывающие услуги населению, могли выдавать БСО в бумажном виде. Исключение сделано только для общепита. После этой даты нужно было перейти на электронный формат. Печатаются БСО на специальной ККТ — автоматизированной системе для бланков строгой отчетности. Требования к чекам и бланкам изменились — добавились новые реквизиты, например, надо указывать заводской номер фискального накопителя и название ОФД. Все требования к реквизитам чеков и БСО в 2021 году смотрите здесь. Скачайте таблицу обязательных реквизитов — проверьте себя.

Получите таблицу бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать полную таблицу обязательных реквизитов кассового чека и БСО

- Заполнить и распечатать любой документ онлайн (это очень удобно)

В торговые (вендинговые) автоматы обязательно устанавливать ККТ?

— С 1 июля 2018 года торговые автоматы должны быть оборудованы ККТ. Можно использовать одну кассу для всех устройств.

Надо ли было применять онлайн-кассы в общепите в 2020 году?

— Это зависит от того, если ли у вас наемные сотрудники. Если трудовые договора заключены, онлайн-кассу нужно было зарегистрировать до 1 июля 2018 года. Если нет — было время до 1 июля 2019 года. Подробнее об отсрочках на онлайн-кассы — здесь >>

О новой контрольно-кассовой технике

Во сколько обойдется онлайн-касса?

— Стоимость новой ККТ составляет, по данным Минфина, около 25 000 рублей. У нас можно приобрести от 16500 руб. Все цены — здесь >>

Получат ли налоговый вычет те, кто приобретает новую ККТ?

— Хорошая новость для ИП на патенте и ЕНВД. С 1 января 2018 года они могут вычесть расходы на покупку онлайн-кассы из суммы налога. Так можно вернуть до 18000 рублей за каждую кассу. Розница и общепит, где есть хотя бы один сотрудник на трудовом договоре, могут получить вычет только за кассы, зарегистрированные с 1 февраля 2017 до 1 июля 2018 года. А остальные предприниматели на вмененке и патенте могут вернуть расходы на ККТ, поставленные на учет с 1 февраля 2017 до 1 июля 2019 года. Подробнее о налоговом вычете читайте здесь >>

Нужно ли обращаться в центр технического обслуживания (ЦТО) для регистрации кассового аппарата нового образца? Кто обслуживает онлайн-кассы?

— Вы можете самостоятельно зарегистрировать ККТ нового образца, не прибегая к услугам ЦТО. Обслуживанием ККТ теперь занимается производитель. По закону об онлайн-кассах с 2017 года проводить ежеквартальный сервис техники и менять пломбы необязательно.

Используется ли в новых кассах ЭКЛЗ и фискальная память?

— Новая ККТ работает на основе фискального накопителя. ЭКЛЗ и фискальная память ушли в прошлое.

Кто может использовать фискальный накопитель на 13(15) месяцев?

— Компания или индивидуальный предприниматель использует ФН на 13(15) месяцев, если:

- продает подакцизные товары, например, алкоголь или табак, в том числе при оказании услуг общепита,

- ведет бизнес на ОСНО, в том числе при совмещении со спецрежимами,

- занимается сезонной торговлей,

- находится в отдаленных районах и использует кассу, которая не передает данные в ОФД,

- является платежным агентом или субагентом.

Кто может использовать ФН на 36 месяцев?

— Компании и ИП на УСН, ЕНВД, ЕСХН и патенте должны применять фискальные накопители на 36 месяцев, если не совмещают спецрежим с ОСНО и одновременно выполняют условия:

- не являются платежным агентом или субагентом,

- не торгуют подакцизной продукцией,

- не работают в отдаленных районах, используя кассу, которая не передает данные в ОФД,

- не занимаются сезонной торговлей.

За использование фискального накопителя на 13(15) месяцев в случаях, когда нужен ФН на 36 месяцев, будут штрафовать на сумму до 10 000 рублей.

Придется ли менять фискальный накопитель и как часто?

— Менять ФН нужно по истечении срока действия ключа фискального признака, то есть через 13(15) или 36 месяцев. Владелец кассы сможет самостоятельно менять фискальный накопитель, не обращаясь для этого в ЦТО или к производителю.

Почему нельзя настроить передачу данных в ОФД сразу из кассовой программы, минуя фискальный регистратор?

— Это требование закона. Если вы торгуете в розницу, то обязаны использовать кассу с ФН и модулем передачи данных.

Передача данных в налоговую через ОФД

Где найти утвержденный реестр операторов фискальных данных (ОФД), к какому из них подключиться?

— Список официальных операторов фискальных данных в России смотрите здесь >> Подключиться можно к любому из них.

Сколько стоят услуги ОФД? Стоимость фиксирована, или каждый оператор устанавливает ее сам?

— У каждого оператора своя ценовая политика. Средняя стоимость услуг ОФД — около 3 000 рублей в год за одну подключенную кассу.

Нужна ли новая КЭП, если у меня уже есть электронная подпись для ЕГАИС и отчетности?

— КЭП для ЕГАИС не подойдет для постановки кассы на учет и работы с ОФД. Электронной подписью для отчетности пользоваться можно.

У нас в городе постоянные перебои с интернетом. Кто несет ответственность, если ККМ не передает данные в налоговую из-за низкого качества связи?

— За передачу данных отвечает пользователь. Информацию о пробитом чеке надо передать в ОФД в течение 30 календарных дней, иначе касса остановится и торговать будет невозможно.

В каких населенных пунктах можно работать без подключения контрольно-кассовой техники к интернету?

— Организации и ИП, работающие в отдаленных или труднодоступных местностях, могут не использовать онлайн-кассы. Списки таких населенных пунктов утверждают местные власти.

Как узнать, что касса передала чек в налоговую?

— Пользователь получит подтверждение от ОФД в любом случае: и при успешной отправке данных, и при ошибке. Чеки можно посмотреть в личном кабинете на сайте оператора.

Электронный чек полностью заменяет бумажный?

— Электронный чек отправляется по требованию покупателя. Если клиент об этом не просит — выдается только бумажный. В 2018 году ограничиться одним электронным чеком можно при дистанционной оплате товаров или услуг.

Меняется ли процедура возврата оплаченного товара или средств за услуги?

— Изменений нет. Единственное нововведение — чеки возврата через ОФД теперь отправляются в налоговую.

МойСклад и новый 54-ФЗ

Как перейти на новый порядок с наименьшими затратами? Использовать комбинацию «кассовая программа + фискальный регистратор».

МойСклад — это удобное рабочее место продавца, к которому подключаются популярные модели фискальных регистраторов. Работает на любом компьютере, ноутбуке или планшете и включает товароучетную систему.

Можно ли использовать МойСклад для работы по 54-ФЗ? Сколько это стоит?

— Да, для этого нужен компьютер, ноутбук или планшет и фискальный регистратор, который отправляет данные в ОФД. В МоемСкладе есть Бесплатный тариф, в который входит одна точка продаж, одно юрлицо и 50 мб для хранения файлов. Подробнее о тарифах узнайте здесь >>

Как настраивать МойСклад для работы с новой ККТ?

— Мы предоставляем пошаговую инструкцию по настройке работы Моего Склада с новой кассой. Если все равно останутся вопросы — наша техподдержка круглосуточно на связи и поможет разобраться.

Работает ли точка продаж в МоемСкладе при отключении интернета?

— Да. Вы сможете пробивать чеки, все совершенные продажи фиксируются в системе и фискальном накопителе. После восстановления связи данные автоматически отправятся в ОФД.

Можно ли отправить покупателю чек прямо из МоегоСклада? В том числе СМС-кой?

— Да. Для этого в интерфейсе продавца в МоемСкладе есть поля для ввода контактных данных покупателя.

Как быть с возвратом товара в МоемСкладе по новой схеме?

— МойСклад передает возвраты в фискальный регистратор. ФР автоматически отправляет эти данные в ОФД, а оттуда они поступают в налоговую.

Как в МоемСкладе работать с товарами без штрих-кода, например, с товарами на развес?

— Штрих-коды никак не связаны с требованиями закона 54-ФЗ, они используются для удобной работы с товарами. МойСклад поддерживает поиск по наименованию и работу с весовым товаром.

Получите полную таблицу реквизитов чека по 54‑ФЗ

После регистрации вы бесплатно получите:

- Полную таблицу обязательных в 2021 реквизитов кассового чека и БСО с комментариями по всем случаям использования.

- Доступ в МойСклад — сервис для торговли с бесплатным кассовым приложением, товароучетной системой и поддержкой облачных чеков, маркировки, оплаты по QR-кодам.

Почти все ИП обязаны применять онлайн-кассы с июля 2021 г.

Если предприниматель не попал в перечень исключений и контрольно-кассовой техникой не обзавелся, придется уплатить штраф. А при повторном нарушении могут и деятельность приостановить. Потому следует разобраться: кому без ККТ теперь не обойтись и как ее зарегистрировать, за что назначат штраф и как его избежать или уменьшить

Применение ККТ с 1 июля 2021 г.

С 1 июля 2021 г. большинству индивидуальных предпринимателей, не имеющих работников, необходимо осуществлять торговую деятельность, выполнять работы и оказывать услуги гражданам с применением контрольно-кассовой техники (далее – ККТ) 1 .

Исключение сделали для индивидуальных предпринимателей, применяющих патентную систему налогообложения (ПСН) и осуществляющих определенные виды деятельности. Эти предприниматели вправе выдавать (направлять) покупателю (клиенту) документ, подтверждающий осуществление расчета между ИП и покупателем (клиентом), содержащий наименование документа, его порядковый номер и установленные законом реквизиты.

К видам деятельности, которые можно осуществлять без применения ККТ, относятся:

- ремонт, чистка, окраска и пошив обуви;

- стирка, химическая чистка и крашение текстильных и меховых изделий;

- услуги в области фотографии;

- сдача в аренду (наем) собственных или арендованных жилых помещений, а также сдача в аренду собственных или арендованных нежилых помещений (включая выставочные залы, складские помещения), земельных участков;

- изготовление изделий народных художественных промыслов;

- услуги по переработке продуктов сельского хозяйства, лесного хозяйства и рыболовства для приготовления продуктов питания для людей и корма для животных, а также производство различных продуктов промежуточного потребления, которые не являются пищевыми продуктами;

- деятельность, специализированная в области дизайна, услуги художественного оформления;

- услуги экскурсионные туристические;

- переработка и консервирование фруктов и овощей;

- производство молочной продукции и др.

Таких видов деятельности много, и установлены они п. 2.1 ст. 2 Федерального закона от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее – Закон № 54-ФЗ).

Не обязаны применять ККТ и ИП, осуществляющие виды деятельности и оказывающие услуги, перечисленные в п. 2 ст. 2 Закона № 54-ФЗ (уход за детьми, больными, престарелыми и инвалидами; сдача в аренду (наем) жилых помещений и т.д.).

Также продолжают работать без применения контрольно-кассовой техники ИП, осуществляющие расчеты в отдаленных или труднодоступных местностях, указанных в перечне таких местностей, который утвержден органом государственной власти субъекта РФ. Они вправе не применять ККТ при условии выдачи покупателю (клиенту) по его требованию документа, подтверждающего осуществление расчета между ИП и покупателем (клиентом), содержащего наименование документа, его порядковый номер и установленные законом реквизиты (п. 3 ст. 2 Закона № 54-ФЗ).

Могут обойтись без онлайн-касс ИП, применяющие налог на профессиональный доход (п. 2.2 ст. 2 Закона № 54-ФЗ); ИП, производящие исключительно безналичные расчеты (кроме ЭСП) с организациями и другими предпринимателями (п. 9 ст. 2 Закона № 54-ФЗ).

Регистрация ККТ

На территории РФ может использоваться только та контрольно-кассовая техника, которая включена в реестр ККТ (п. 1 ст. 1.2 Закона № 54-ФЗ). При приобретении кассового аппарата необходимо обратить на это внимание.

Зарегистрировать ККТ несложно: индивидуальный предприниматель заполняет заявление и подает его в налоговый орган. После этого он получает регистрационный номер ККТ. Далее он формирует отчет о регистрации ККТ и направляет его в налоговый орган, который затем выдает ему карточку регистрации ККТ.

Заявление о регистрации ККТ

Заявление 2 о регистрации контрольно-кассовой техники индивидуальный предприниматель подает на бумажном носителе в любой территориальный налоговый орган или через кабинет ККТ. Датой подачи заявления в электронной форме считается дата его размещения в кабинете ККТ (ч. 1 ст. 4.2 Закона № 54-ФЗ).

Порядок заполнения заявления определен в Приложении № 5 к Приказу ФНС России от 29 мая 2017 г. № ММВ-7-20/484@.

Заявление можно заполнить машинописным способом или от руки. Подать его можно нарочно лично или через представителя, направив по почте либо через сайт ФНС России. Заявление заполняется и подается в отношении каждого аппарата ККТ.

Заявление в электронном виде заполняется в кабинете ККТ, который размещен в личном кабинете налогоплательщика на сайте ФНС России 3 . Такое заявление подписывается усиленной квалифицированной электронной подписью (п. 10 ст. 4.2 Закона № 54-ФЗ).

Регистрационный номер ККТ

Регистрационный номер ККТ налоговый орган выдает (направляет) налогоплательщику не позднее следующего рабочего дня после получения заявления о регистрации ККТ (п. 3 ст. 4.2 Закона № 54-ФЗ).

- Номер отобразится в кабинете ККТ, если заявление подавалось через него;

- номер будет направлен по почте, если заявление подавалось через почту;

- номер будет выдан заявителю лично в налоговом органе, если заявление подавалось нарочно в бумажном виде.

Отчет о регистрации ККТ

После получения регистрационного номера ККТ предприниматель обязан сформировать отчет о регистрации ККТ. Это следует сделать не позднее чем на следующий день после получения регистрационного номера. Для формирования отчета необходимо записать в фискальный накопитель следующие сведения (п. 3 ст. 4.2 Закона № 54-ФЗ):

- регистрационный номер ККТ;

- Ф.И.О. ИП-пользователя;

- данные о ККТ, фискальном накопителе и иные необходимые сведения.

После этого сведения из отчета следует направить в налоговый орган через кабинет ККТ, оператора фискальных данных или передать в бумажном виде (п. 3 ст. 4.2 Закона № 54-ФЗ).

Карточка о регистрации ККТ

В течение 10 рабочих дней со дня подачи заявления о регистрации ККТ налоговый орган выдает карточку регистрации ККТ (п. 7, 11 ст. 4.2 Закона № 54-ФЗ). Карточка выдается (направляется) по утвержденной форме 4 .

Если заявление о регистрации ККТ подавалось в электронном виде, то карточка о регистрации ККТ направляется в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, через кабинет ККТ или через оператора фискальных данных.

Карточку о регистрации ККТ можно получить и в бумажном виде по письменному заявлению, составленному в произвольной форме (п. 11, 12 ст. 4.2 Закона № 54-ФЗ). В этом случае карточка будет выдана или направлена по почте в течение 5 рабочих дней со дня получения заявления налоговым органом (п. 1, 4 Порядка, приведенного в Приложении № 10 к Приказу ФНС России от 29 мая 2017 г. № ММВ-7-20/484@).

Ответственность за правонарушения в области применения ККТ

Административная ответственность в виде штрафа грозит за следующие правонарушения:

- неприменение ККТ;

- применение ККТ, которая не соответствует установленным требованиям, или применение ККТ с нарушением порядка регистрации, перерегистрации и применения;

- ненаправление (невыдача) покупателю (клиенту) кассового чека.

Назначение административного наказания не освобождает от обязанности, за неисполнение которой оно было назначено (ч. 4 ст. 4.1 КоАП РФ).

Срок давности привлечения к ответственности за правонарушения, связанные с применением ККТ, составляет один год. Этот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении – со дня его обнаружения проверяющим органом (ч. 1, 2 ст. 4.5 КоАП РФ). Под длящимся правонарушением следует понимать длительное систематическое нарушение, которое не прекращается в момент его совершения 5 .

Нужно учитывать, что обращения и сообщения граждан в налоговые органы о нарушении предпринимателями требований Закона о применении ККТ будут использоваться налоговыми органами при проведении контрольных мероприятий 6 .

Штрафы за неприменение ККТ (ч. 2 ст. 14.5 КоАП РФ)

Работа без кассового аппарата в установленных законодательством РФ случаях влечет наложение штрафа на ИП в размере от 1/4 до 1/2 суммы расчета без применения ККТ, но не менее 10 тыс. руб.

За повторное такое нарушение, если сумма расчетов без применения ККТ составила 1 млн руб. и более (в том числе в совокупности), грозит административное приостановление деятельности на срок до 90 суток (ч. 3 ст. 14.5 КоАП РФ).

Штрафы за применение ККТ, которая не соответствует установленным требованиям, или применение ККТ с нарушением порядка регистрации, перерегистрации и применения (ч. 4 ст. 14.5 КоАП РФ)

Применение ККТ, которая не соответствует установленным требованиям, или применение ККТ с нарушением порядка ее регистрации, сроков и условий перерегистрации, порядка и условий ее применения влечет для ИП предупреждение или штраф в размере от 1500 руб. до 3000 руб.

Отсутствие в чеке номенклатуры товара (услуги) также влечет административную ответственность по ч. 4 ст. 14.5 КоАП РФ.

Штрафы за невыдачу клиенту кассового чека или БСО (ч. 6 ст. 14.5 КоАП РФ)

Невыдача покупателю (клиенту) кассового чека или бланка строгой отчетности либо ненаправление этих документов в электронной форме покупателю (клиенту) по его требованию влечет наложение на ИП штрафа в размере 2 тыс. руб.

Можно уменьшить штраф, а можно его и избежать

Что сделать, чтобы не пришлось платить штраф?

Чтобы избежать штрафа при неприменении ККТ, применении ККТ, которая не соответствует установленным требованиям, или применении ККТ с нарушением порядка регистрации, при ненаправлении (невыдаче) покупателю (клиенту) кассового чека, необходимо (примечание к ст. 14.5 КоАП РФ):

- добровольно исполнить соответствующую обязанность до вынесения постановления об административном правонарушении;

- в течение 3 рабочих дней с момента исполнения обязанности заявить в налоговый орган через кабинет ККТ о совершенном правонарушении (подп. 7 п. 1, п. 2, подп. 11 п. 9 Приложения к Приказу ФНС России от 29 мая 2017 г. № ММВ-7-20/483@).

При этом одновременно должны быть соблюдены следующие условия:

- на момент получения заявления налоговый орган не знал о совершенном административном правонарушении;

- представленные сведения и документы подтверждают факт правонарушения.

Для исправления нарушений, как правило, нужно пробить чеки коррекции. В чеке коррекции должно быть достаточно сведений, позволяющих идентифицировать расчет, в отношении которого применяется корректировка, например в форме указания фискального признака документа, ранее некорректно сформированного с применением ККТ (в том числе с применением иной единицы ККТ) 7 . Чек коррекции в отношении расчета, произведенного без применения ККТ, помимо обязательных реквизитов чека коррекции должен содержать реквизиты, соответствующие расчету, который был произведен без ККТ: дату, наименование товара, работы или услуги, адрес расчета и другие реквизиты, предусмотренные Приказом ФНС России от 14 сентября 2020 г. № ЕД-7-20/662@ 8 .

Что сделать, чтобы платить пришлось меньше?

Штраф за вышеуказанные правонарушения можно уменьшить до одной трети от его минимального размера (ч. 3.4 ст. 4.1 КоАП РФ). Для этого должны соблюдаться следующие условия (ч. 4 ст. 28.6 КоАП РФ, подп. 8 п. 1, п. 2, подп. 12 п. 9 Приложения к Приказу ФНС России от 29 мая 2017 г. № ММВ-7-20/483@):

- правонарушение выявлено налоговым органом в ходе автоматизированной проверки;

- правонарушение добровольно устранено налогоплательщиком до вынесения постановления об административном нарушении;

- факт совершения правонарушения признан через кабинет ККТ до вынесения постановления об административном нарушении.

Для исправления нарушений, как правило, также нужно будет пробить чеки коррекции.

1 Статья 2 Федерального закона от 6 июня 2019 г. № 129-ФЗ «О внесении изменений в Федеральный закон “О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации”».

2 Форма заявления утверждена Приказом ФНС России от 29 мая 2017 г. № ММВ-7-20/484@ «Об утверждении форм заявлений о регистрации (перерегистрации) контрольно-кассовой техники и снятии контрольно-кассовой техники с регистрационного учета, карточки регистрации контрольно-кассовой техники и карточки о снятии контрольно-кассовой техники с регистрационного учета, а также порядка заполнения форм указанных документов и порядка направления и получения указанных документов на бумажном носителе».

3 Пункт 4 Приложения к Приказу ФНС России от 29 мая 2017 г. № ММВ-7-20/483@; п. 9 Порядка ведения кабинета ККТ, утвержденного Приказом ФНС России от 21 марта 2017 г. № ММВ-7-20/232@.

4 Приказ ФНС России от 29 мая 2017 г. № ММВ-7-20/484@.

5 Пункт 14 Постановления Пленума Верховного Суда РФ от 24 марта 2005 г. № 5 «О некоторых вопросах, возникающих у судов при применении Кодекса Российской Федерации об административных правонарушениях».

6 Письмо ФНС России от 1 июня 2020 г. № АБ-3-20/4178@.

7 Письмо ФНС России от 23 марта 2021 г. № АБ-4-20/3755@.