Бухгалтерский учет движения денежных средств в организации

8. Учет денежных средств

8.1. На счетах с 50 по 58 отражаются денежные средства Товарищества (в банке, в пути, в аккредитивах, чековые книжки, прочие финансовые вложения).

Денежные средства могут находиться в форме наличных денег в кассе (счет 50), храниться на расчетном счете в банке (сч. 51), специальных счетах (сч. 55), а также в виде ценных бумаг (сч. 58).

8.2. Движение денежных средств на расчетном счете, в кассе, на специальном счете отражаются в бухгалтерском учете Товарищества в общеустановленном порядке.

8.3. Основные бухгалтерские записи по движению денежных средств в кассе:

51 — получение из банка наличных денег на заработную плату, депонированную заработную плату, пособия по социальному страхованию, пенсии работникам, командировочные расходы и на другие хозяйственные нужды;

76-1 — поступление в кассу от подотчетных лиц не израсходованных ими денежных средств;

76-2 — поступление в кассу взносов членов Товарищества;

76-3 — поступление в кассу выручки от реализации продукции, работ, услуг и товарно — материальных ценностей;

80 — оприходование излишков наличных денег по кассе;

96 — поступление в кассу средств целевого финансирования.

Кредит счета 50

51 — внесение в банк взносов членов Товарищества, выручки от реализации продукции, работ, услуг и товарно — материальных ценностей, депонированная заработная плата и других наличных денежных средств;

70 — выплаченные суммы заработной платы, пособия по временной нетрудоспособности, по беременности и родам, пенсий, премий и вознаграждений из фонда материального поощрения, включаемых в состав среднего заработка;

76-1 — выдача подотчетных сумм на операционные, хозяйственные, командировочные расходы и др.

8.4. Расчеты между Товариществом и другими юридическими лицами осуществляются путем безналичных платежей с расчетного счета.

Основные операции по движению денежных средств на расчетном счете:

50 — поступление на расчетный счет взносов членов товарищества, выручки от реализации продукции, работ, услуг и товарно — материальных ценностей, депонированная заработная плата и других наличных денежных средств;

55 — поступления неиспользованных остатков денежных средств по лимитированным чековым книжкам и аккредитивам;

60 — возврат на расчетный счет перечисленных средств от поставщиков и подрядчиков;

69 — поступление на расчетный счет суммы в погашение дебиторской задолженности по расчетам по социальному страхованию;

76 — поступление на расчетный счет сумм от разных предприятиях и организаций в погашение дебиторской задолженности, а также арендной платы;

80 — пени и штрафы, полученные от предприятий и организаций;

90 — зачисление на расчетный счет полученных краткосрочных и долгосрочных ссуд банка и заемных средств;

96 — зачисление на расчетный счет целевого финансирования и поступлений.

Кредит счета 51

50 — выдача наличных денег на заработную плату и др., выплаты с расчетного счета по чекам;

55 — пополнение с расчетного счета лимитированных чековых книжек на оплату ТМЦ и выставление аккредитивов;

60 — оплата с расчетного счета счетов поставщиков и подрядчиков;

68 — перечисление в бюджет налогов;

69 — перечисление взносов во внебюджетные социальные фонды;

80 — оплата штрафов, пени и неустоек;

90 — погашение краткосрочных и долгосрочных ссуд банка и возврат заемных средств.

8.5. Для обобщения информации о наличии и движении денежных средств в аккредитивах, чековых книжках (и иных платежных документах, кроме векселей), на текущих, особых или специальных счетах предназначен счет 55 «Специальные счета в банках», к которому открываются субсчета:

55-2 «Чековые книжки»;

55-3 «Денежные документы».

51 — выставленные с расчетного счета аккредитивы, открытие и пополнение чековых книжек, перечисление сумм на специальные текущие счета;

90 — то же за счет ссуд банков.

Кредит счета 55

51 — зачисление на расчетный счет в банке неиспользованных остатков денежных средств по аккредитивам, чековым книжкам и специальным текущим счетам;

60 — оплата счетов поставщиков и подрядчиков через аккредитивы, чековые книжки, со специальных текущих счетов;

70 — выплата заработной платы со специальных текущих счетов;

76 — оплата счетов различных дебиторов и кредиторов;

90 — зачисление неиспользованных средств на счета в банках, полученных за счет краткосрочных и долгосрочных ссуд.

8.6. Товарищество, имеющее финансовые вложения, использует для их учета счет 58 «Финансовые вложения». При этом в аналитическом учете отдельно учитываются вложения, имеющие долгосрочный (свыше одного года) и краткосрочный (до одного года включительно) характер.

Основные операции по дебету счета 58 корреспондируют с кредитом счета 50 — за краткосрочные вложения за наличный расчет, и счета 51 — то же через расчетный счет в банке.

Основные операции по кредиту счета 58 в корреспонденции с дебетом счетов 50, 51 — возврат банкам депозитов, продажа ценных бумаг, поступление денег по векселям.

Учет движения денежных средств (3)

Главная > Реферат >Бухгалтерский учет и аудит

1. Теоретические и методические основы учета и анализа денежных средств 5

3. Учет денежных средств ООО «Ланда» 35

3.1 Учет кассовых операций 35

3.2 Учет операций на расчетном счете 45

3.4.Инвентаризация денежных средств 53

3.5.Порядок составления отчета о движении денежных средств (форма №4) 57

4.2. Анализ динамики, структуры денежных средств и их оборачиваемости 64

4.3 Анализ движения денежных потоков 69

4.3.1. Прямой метод анализа денежных потоков 69

4.3.2. Косвенный метод анализа денежных потоков 72

5. Рационализация управления денежными потоками 77

5.1. Оптимизация среднего остатка денежных активов предприятия. 77

5.2. Методы оптимизации денежных потоков 83

Денежные средства организации представляют собой совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и денежных документах.

Денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств. Скоростью их движения во многом определяется эффективность всей предпринимательской деятельности организации. Объемом имеющихся у нее денег, как важнейшего средства платежа по обязательствам, определяется ее платежеспособность — одна из важнейших характеристик финансового положения. Абсолютно платежеспособными считаются организации, обладающие достаточным количеством денежных средств для расчетов по имеющимся у них текущим обязательствам. Кроме того, организации необходимы определенные запасы резервных денег для оплаты возможных непредвиденных обязательств, а также для осуществления неожиданных выгодных инвестиций. Но всякие излишние запасы денежных средств приводят к замедлению их оборота, то есть, к снижению эффективности их использования, а в условиях инфляции и к прямым потерям за счет их обесценивания.

В условиях рыночной экономики следует исходить из принципа, что умелое использование денежных средств может приносить предприятию дополнительный доход, и, следовательно, необходимо постоянно думать о рациональном вложении временно свободных денежных средств для получения дополнительной прибыли. Поэтому большое значение имеет учет денежных средств и контроль за их обращением на расчетных и валютных счетах в банках.

Бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, организации расчетов и кредитования. Контроль за движением денежных средств, расчетами и банковским кредитом является одной из основных задач для предприятий.

Искусство управления денежными потоками заключается не в том, чтобы накопить как можно больше денег, а в оптимизации их запасов, в стремлении к такому планированию денежных потоков, чтобы к каждому очередному платежу по обязательствам организации ей было обеспечено поступление денег от покупателей или дебиторов при сохранении необходимых резервов. Такой подход позволяет сохранять текущую (повседневную) платежеспособность и извлекать дополнительную прибыль за счет инвестиций временно свободных денег.

Все это придает особое значение анализу денежных средств как важнейшему инструменту управления денежными потоками, контроля сохранности, законности и эффективности использования денежных ресурсов, поддержания повседневной платежеспособности организации.

Целью работы является исследование состояния учета и проведение анализа денежных средств для обоснования основных направлений совершенствования управления ими на примере исследуемого предприятия.

Изучить законодательные, нормативные акты и специальную учебную литературу по теме работы;

Изучить порядок учета денежных средств на примере исследуемого предприятия;

Провести анализ денежных средств;

Установить взаимосвязь между наличием и движением денежных средств и платежеспособностью;

Обосновать направления по рациональному управлению денежными потоками.

Объектом исследования в курсовой работе является Общество с ограниченной ответственностью «Ланда» г.Кирово-Чепецк.

Методической и теоретической основой при написании работы послужили: законодательные и нормативные акты, специальная и учебная литература по теме исследования.

Источниками конкретной информации для проведения исследования является бухгалтерская отчетность предприятия за 2003 – 2005 гг., данные синтетического и аналитического учета

В процессе исследования применяются следующие методы: экономико-математический, экономико-статистический, монографический, расчетно-консультативный, неформализованный (логический).

1. Теоретические и методические основы учета и анализа денежных средств

В процессе хозяйственной деятельности организации постоянно ведутся расчеты с поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно-материальные ценности и оказанные услуги, с покупателями за купленные ими товары, заказчиками за выполненные работы, оказанные услуги, с кредитными учреждениями по ссудам и другим финансовым операциям, с бюджетом и физическими лицами по разным хозяйственным операциям [15].

По мнению Кондракова Н. П. хозяйственные связи являются необходимым условием деятельности предприятий, так как они обеспечивают бесперебойность снабжения, непрерывность процесса производства своевременность отгрузки и реализации продукции. Оформляются и закрепляются хозяйственные связи договорами, согласно которым одно предприятие выступает поставщиком товарно-материальных ценностей, работ или услуг, а другое — их покупателем, потребителем, а значит, и плательщиком [23].

Козлова Е.П. дает следующее определение денежных средств: денежные средства – это финансовые ресурсы организации, самые высоколиквидные активы, способные обеспечить выполнение обязательств любого вида и уровня. Понятно, что от их наличия зависит своевременность погашения задолженности перед бюджетом, персоналом и прочими кредиторами [22].

Денежные средства организации находятся в кассе в виде наличных денег и денежных документов, на счетах в банках, в выставленных аккредитивах и открытых особых счетах, чековых книжках и пр. Их приумножение, правильное использование, контроль за сохранностью — важнейшая задача бухгалтерии. От успешности ее решения во многом зависит платежеспособность организации, своевременность выплат заработной платы ее персоналу, расчетов с поставщиками и подрядчиками, платежей в бюджет и др.. Бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, расчетов и кредитования в народном хозяйстве, в укреплении платежной дисциплины, в эффективном использовании финансовых ресурсов.

В этих условиях важен контроль за соблюдением за соблюдением кассовой и расчетной дисциплины, правильностью сохранности денежной наличности и документов в кассе [15].

Денежные расчеты производятся либо наличными деньгами, либо в виде безналичных платежей.

Предприятия независимо от организационно-правовых форм и сферы деятельности должны хранить свободные денежные средства в банках.

Денежные операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом Российской Федерации по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации.

Согласно «Положения о безналичных расчетах в Российской Федерации», утвержденным Центральным банком России от 03.10.2002г. № 2-П [11] безналичные расчеты в условиях развитой рыночной экономики осуществляются с помощью платежных поручений и других расчетных документов, а также векселей и чеков, заменяющих наличные деньги, путем перечислений по расчетным и текущим счетам клиентов в банках, посредством системы корреспондентских счетов между различными банками, а также клиринговых зачетов взаимных требований через расчетные палаты. В отличие от платежей наличными, когда деньги непосредственно передаются плательщиком их получателю, безналичные расчеты осуществляются большей частью с помощью различных банковских, кредитных и расчетных операций, заменяющих наличные деньги в обороте.

Отношения между банками и клиентами носят договорной характер и оформляются договорами. Клиенты самостоятельно выбирают банки для кредитно-расчетного обслуживания и могут производить все виды банковских операций в одном или нескольких банках. Кредитные отношения банков с предприятиями оформляются кредитными договорами. Денежные средства организации, как собственные, так и заемные, обязаны храниться на счете банке.

Для осуществления расчетов наличными деньгами каждое предприятие должно иметь кассу и вести кассовую книгу по установленной форме. Предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителями предприятий. Это трактует «Порядок ведения кассовых операций в Российской Федерации», утвержденное Центральным Банком России от 22.09.93. № 40 (в ред. письма ЦБ РФ от 26.02.96 N 247) [7] .

Расчеты, между предприятиями осуществляемые наличными через кассу предприятия должны производится в пределах, установленных законодательством, согласно указаниям Центробанка России «Об установлении предельного размера расчетов наличными деньгами в РФ между юридическими лицами» [13]. Следует помнить, что установлен предельный размер расчетов наличными деньгами по одному платежу:

— между юридическими лицами — в сумме 60 тыс. руб.

Требования «Порядка ведения кассовых операций», утвержденные Центральным банком России от 22.09.93. № 40 говорит о том, что прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом на это уполномоченным письменным распоряжением руководителя предприятия [7].

Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным или расчетно-платежным ведомостям, заявлениям выдачу денег, счетам и др.) с наложением на этих документах штамп реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами на это уполномоченными.

Учет денежных средств занимает одно из центральных мест в системе бухгалтерского учета. Для учета денежных средств применяются счета бухгалтерского учета, объединенные специальный раздел V «Денежные средства»: 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути». Все они активные по отношению к балансу. Сальдо дебетовое означает наличие денежных средств различного вида. Оборот по дебету – увеличение в виде сумм зачисленных или приобретений и переводов; оборот по кредиту – уменьшение денежных средств, использование их по целевому назначению.

Организации имеют право открывать валютные счета на территории Российской Федерации в любом банке, уполномоченном Центральным банком на проведение операций с иностранными валютами.

Для обобщения информации о наличии и движении средств в иностранной валюте используют счет 52 «Валютные счета». По дебету этого счета отражают поступление денежных средств на валютные счета организации, а по кредиту — списание денежных средств с валютных счетов. Операции по валютным счетам отражаются на основании выписок банка и приложенных к ним денежно — расчетных документов. Суммы, ошибочно отнесенные в дебет или кредит валютных счетов и обнаруженные при проверке выписок банка, отражают на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям».

Денежные средства как объект бухгалтерского учета и аудита Текст научной статьи по специальности « Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Макаров Г.В.

В данной статье рассмотрены основные принципы учета и аудита денежных средств организации. Актуальность определяется важностью грамотного и правильного ведения бухгалтерского учета денежных средств . Устойчивость организации на рынке достигается при достаточном и согласованном контроле денежных средств .

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Макаров Г.В.

SECTION ECONOMIC SCIENCES CASH FLOWS AS OBJECT OF ACCOUNTING AND AUDIT

In this article, the main principles of accounting and auditing of the organization’s funds are reviewed. Urgency is determined by the importance of competent and proper accounting of cash . The stability of the organization in the market is achieved with sufficient and coordinated control of cash .

Текст научной работы на тему «Денежные средства как объект бухгалтерского учета и аудита»

ДЕНЕЖНЫЕ СРЕДСТВА КАК ОБЪЕКТ БУХГАЛТЕРСКОГО УЧЕТА И АУДИТА Г.В. Макаров, магистрант

Национальный исследовательский Мордовский государственный университет им. Н.П. Огарева (Россия, г. Саранск)

Аннотация. В данной статье рассмотрены основные принципы учета и аудита денежных средств организации. Актуальность определяется важностью грамотного и правильного ведения бухгалтерского учета денежных средств. Устойчивость организации на рынке достигается при достаточном и согласованном контроле денежных средств.

Ключевые слова: безналичные, валютный счет, движение денежных средств, денежные средства, касса, контроль, наличные, расчетный счет, учёт.

Важность такого актива, как денежные средства в любой организации — неоспорима. Денежные средства являются наиболее ликвидными активами всех предприятий [1].

Основной проблемой большинства предприятий считается недостаток денежных средств для осуществления их производственной деятельности. Одна из причин дефицита денежных средств — это их нерациональное использование. Поэтому, становится ясно, что особую значимость приобретает учет и аудит денежных средств в организации. Учет и аудит денежных средств считается одним из основных этапов управления на предприятии [2].

Сегодня учет денежных средств, как в наличной, так и в безналичной форме, находится под контролем Центрального Банка Российской Федерации (ЦБ РФ). ЦБ РФ создает и утверждает инструкции, согласно которым происходит обращение денежной наличности, хранение денежных средств и их лимит в кассе организации, и

порядок действий при образовании сверх лимита денежной наличности [1].

В соответствии с планом счетов бухгалтерского учета, учет денежных средств ведется на следующих счетах:

— 51 «Расчетный счет»;

— 52 «Валютный счет»;

— 55 «Специальные счета»;

— 57 «Переводы в пути»;

— 58 «Финансовые вложения»;

— 59 «Резервы под обесценение финансовых вложений».

Счет 50 «Касса» рассчитан для обобщения информации о наличии денежных средств в кассе организации, а также их движении [3]. По дебету данного счета отражается любое поступление денежных средств в кассу организации. А по его кредиту — списание наличности из кассы [1].

Существует ряд типичных проводок, отражающих движение наличных денежных средств в кассе. Некоторые из них отражены в таблице 1.

№ п/п Хозяйственная операция Дебет Кредит

1 Поступили денежные средства с расчетного счета в кассу 50 51

2 Выдана заработная плата сотрудникам из кассы 70 50

3 Выданы денежные средства под авансовый отчет сотруднику организации 71 50

4 Поступили денежные средства от продажи товара 50 62

Таблица 1. Типичные бухгалтерские проводки счета 50 «Касса».

Ответственность за сохранность денеж- соответствии с установленными формами

ных средств в кассе организации лежит на бухгалтерской учетной документацией.

кассире. С ним заключается договор о ма- Перечень и особенности таких унифици-

териальной ответственности [3]. рованных форм представлены в таблице

Все кассовые операции, проведенные в 2 [4]. бухгалтерии предприятия, оформляются в

Таблица 2. Формы бухгалтерской документации для учета кассовых операций.

Номер формы документа Наименование формы документа Применение бухгалтерской формы

КО-1 Приходный кассовый ордер Для оформления поступления денежных средств в кассу

КО-2 Расходный кассовый ордер Для оформления выдачи наличных денежных средств из кассы

КО-3 Журнал регистрации расходных и приходных кассовых документов Для регистрации расходных и приходных кассовых ордеров

КО-4 Кассовая книга Для учета поступлений и выдач денег

КО-5 Книга учета принятых и выданных кассиром денежных средств Для учета денежных средств, выданных кассиром другим кассирам или доверенному лицу

В настоящее время порядок ведения кассовых операций регламентирует расход наличных денежных средств из кассы и определяется Указанием Банка России от 11.03.2014 г. №3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства». Выбытие наличных средств из кассы осуществляется только на определенный ряд целей, таких как:

— заработная плата сотрудникам;

— выплаты социального характера;

— оплата товаров, работ, услуг;

— возврат за оплаченные ранее покупателями и возвращенные им товары, невыполненные работы, не оказанные услуги и пр.

Счет 51 «Расчетный счет» отражает наличие денежных средств в рублевой валюте на расчетных счетах организации в банке. Помимо наличия данный счет, равно как и счет 50 «Касса», отражает движение денежных средств на этих расчетных счетах. Формируется счет 51 «Расчетный счет», также, аналогично 50-му счету. По дебету счета отражаются поступления, по кредиту — списания. Типичные проводки, применяемые в отношении данного счета, приведены в таблице 3 [3].

Таблица 3. Типичные бухгалтерские проводки для учета расчетов на счете 51 «Расчетный счет».

№ п/п Хозяйственная операция Дебет Кредит

1 Списаны денежные средства с расчетного счета в кассу организации 50 51

2 Перечислена заработная плата сотрудникам организации 70 51

3 Учтены расходы на оплату услуг банка 91.02 51

4 Перечислены денежные средства под авансовый отчет сотруднику организации 71 51

5 Поступили денежные средства от продажи товара 51 62

6 Начислены проценты банком на остаток по расчетному счету 51 91.01

Операции отражаются на расчетных счетах на основе банковских выписок и приложенных к ним денежно-расчетным документам, установленной формы:

— расчеты платежными поручениями;

— расчеты по аккредитиву;

— расчёты инкассовыми поручениями;

— расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование);

— расчеты в форме перевода электронных денежных средств [1].

Счет 52 «Валютный счет» используется организациями для учета наличия и движения денежных средств в валютах других государств, которые хранятся на валютном счете, открытом, как в банках Российской Федерации, так и в иностранных банках.

Счет 55 «Специальные счета в банках» представляет собой обобщение информации о наличии и движении денежных средств в виде аккредитивов, чековых книжек и иных платежных документов. Следует отметить, что к таким платежным документам не относят векселя. Также, счет предназначен для предоставления информации о движении средств целевого финансирования в их части, подлежащей обособленному хранению.

Счет 57 «Переводы в пути» показывает движение денежных средств, которые были внесены в кассу кредитной организации или почтового отделения для зачисления на расчетный счет, но еще не были зачислены по назначению.

Счет 58 «Финансовые вложения» используется для обобщения информации о движении и наличии инвестиций организации в ценные бумаги, облигации, акции, уставные капиталы иных организаций, а также займы, которые были предоставлены другим организациям.

Счет 59 «Резервы под обесценение финансовых вложений» показывает информацию о наличии и движении резервов под обесценение финансовых вложений организации [3].

Для контроля за использованием денежных средств в области бухгалтерского учета, а также за соблюдением законода-

тельства организациями, применяются аудиторские проверки. Аудит может быть (внешним) с привлечением сторонних аудиторов, а также внутренним (проводится сотрудниками организации) [1].

Аудиторская проверка — это проверка операций с денежными средствами, как наличными, так и безналичными. Аудит включает в себя проверку кассовых, банковских и валютных операций. Основная цель проведения аудита денежных средств в организации — это установление достоверности совершенных операций, произведённых с привлечением денежных средств организации, в соответствии с актуальным законодательства Российской Федерации. В ходе проведения аудиторской проверки аудитор использует и применяет к руководству, помимо законодательства РФ, еще нормативные документы Министерства финансов РФ и Центрального Банка РФ [5].

Результатами проверки устанавливается отношение руководства на предприятии к организации учета и обеспечению целевого использования денежных средств в организации. Аудитор, при проведении планирования процедур по проверке, определяет для себя объекты, которым нужно оказать повышенное внимание. Также, аудитор устанавливает последовательность этапов, в которые будет проводиться аудит, выбирает конкретные источники, из которых он получит те или иные данные, уточняет аудиторские риски. Для того, чтобы как-то упорядочить свои действия, аудитор разрабатывает специальную программу проведения аудиторской проверки. Верно составленная программа помогает аудитору последовательно изучать разные участки операции с привлечением денежных средств. Помимо этого, она помогает избежать повторы или пропуски, а также содействует в сборе доказательств, которые необходимы и всё верно задокументировать [5].

Существует ряд основных проблемных аспектов, выявляемых при проведении аудита денежных средств. Такие, как:

— не соблюдение законодательства в об- контроля при осуществлении операций с ласти хранения денежных средств, а также использованием денежных средств. Руко-в области их учета; водство любого предприятия должно сле-

— нерациональное использование де- дить за соблюдением законодательство нежных средств [1]. Российской Федерации в области бухгал-

Из всего вышесказанного можно сде- терского учета денежных средств. В таком лать вывод, что денежные средства, как случае, организация будет выгодно и ра-самый ликвидный актив, требуют качест- ционально осуществлять свою деятель-венного учета, а также очень детального ность.

1. Указание Банка России от 11.03.2014 №3210-У (ред. от 19.06.2017) «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (Зарегистрировано в Минюсте России 23.05.2014 №32404). -http://www.consultant.ru/document/cons_doc_LAW_163618/

2. Положение Банка России от 19 июня 2012 г. N 383-П «О правилах осуществления перевода денежных средств». — http://base.garant.ru/70194476/

3. Федеральный закон от 14.11.2002 N 161-ФЗ (ред. от 29.07.2017) «О государственных и муниципальных унитарных предприятиях» (с изм. и доп., вступ. в силу с 01.11.2017). -http://docs.cntd.ru/document/901834086

4. Малыгина С.Р., Бессонова В.Е. Организация бухгалтерского учета и аудит движения денежных средств // Проблемы экономики и менеджмента. — 2016. — №4 (56). — С. 46-49.

5. Миронова А.М. Проблема учета анализа и аудита денежных средств // Молодой ученый. — 2016. — №1. — С. 419-422.

SECTION ECONOMIC SCIENCES CASH FLOWS AS OBJECT OF ACCOUNTING AND AUDIT

G.V. Makarov, graduate student National research Mordovia state university (Russia, Saransk)

Abstract. In this article, the main principles of accounting and auditing of the organization’s funds are reviewed. Urgency is determined by the importance of competent and proper accounting of cash. The stability of the organization in the market is achieved with sufficient and coordinated control of cash.

Keywords: non-cash, currency account, cash flow, cash, cash, control, cash, settlement account, accounting.

Московский государственный университет печати

Бухгалтерский учет

Учебное пособие

Денежные средства — это финансовые ресурсы организации, самые высоколиквидные активы; это показатель возможностей организации погасить долги, выполнить обязательства перед бюджетом, работниками, прочими фондами и кредиторами, т.е. они позволяют выполнять обязательства любого вида и уровня.

Для учета денежных средств и контроля за их поступлением и целевым использованием применяется определенная группа счетов бухгалтерского учета:

• 50 «Касса» — учет движения наличных денежных средств;

• 51 «Расчетные счет» — предназначен для хранения свободных денежных средств организации и осуществления безналичных платежей в рублях;

• 52 «Валютные счета» — предназначен для хранения свободных денежных средств организации и осуществления безналичных платежей в иностранной валюте;

• 55 «Специальные счета в банках» — учет денежных средств, предназначенных для расчетов с поставщиками и пр. через аккредитивы и пластиковые карты различных кредитных учреждений и др.;

• 57 «Переводы в пути» — учет инкассированных сумм денежных средств специальными службами для зачисления на расчетные чета и пр.;

• 58 «Финансовые вложения» — учет наличия и движения инвестиций организации в государственные и иные ценные бумаги, уставные капиталы; предоставленные другим организациям займы;

• 59 «Резервы под обесценение вложений в ценные бумаги» — учет резервов под обесценение вложений организации в ценные бумаги.

Перечень указанных счетов и их краткая характеристика свидетельствует о разнообразии совершаемых организацией операций, связанных с движением денежных средств. Все указанные счета активные по отношению к балансу. Оборот по дебету — увеличение денежных сумм или приобретений и переводов; оборот по кредиту — списание денежных средств, использование по целевому назначению; сальдо — остаток неиспользованных средств.

Кассовые операции занимают одно из центральных мест в хозяйственной деятельности организации. Потребность в наличных денежных средствах возникает постоянно и связана с выплатой заработной платы, пособий, средств на командировочные и хозяйственные расходы, оплатой услуг наличными и т.п. В то же время в кассу ежедневно могут поступать платежи наличными за услуги, в погашение долга работниками, поступления с расчетного счета или от заказчиков и др.

Для хранения, поступления и выдачи денежных средств наличными организация создает специальный обособленный участок бухгалтерии — кассу. Ее возглавляет кассир — материально ответственное лицо, с которым заключается договор о полной материальной ответственности. По приказам руководителя и главного бухгалтера организации кассир выполняет операции по движению денежной наличности. В небольших организациях обязанности кассира может выполнять главный бухгалтер. При этом главный бухгалтер назначается приказом по предприятию с разрешением выполнять обязанности кассира и с обязательным заключением договора о полной материальной ответственности кассира.

Независимо от организационно-правовых форм и сферы деятельности предприятия обязаны хранить свободные денежные средства в банках. Предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками по согласованию с руководителями предприятий. При необходимости лимиты остатков касс пересматриваются. Предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

Предприятия не имеют права накапливать в своих кассах наличные деньги сверх установленных лимитов для осуществления предстоящих расходов, в том числе на оплату труда.

Предприятия имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше 3-х рабочих дней (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, — до 5-и дней), включая день получения денег в банке.

Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем предприятиям, независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты. Если предприятие не представило расчет на установление лимита остатка наличных денег в кассе ни в одно из обслуживающих учреждений банка, то лимит остатка кассы считается нулевым, а несданная предприятием в учреждения банков денежная наличность — сверхлимитной.

Лимит остатка кассы определяется исходя из объемов налично-денежного оборота предприятия с учетом особенностей режима его деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности и сокращения встречных перевозок ценностей. Лимит остатка кассы может пересматриваться в течение года в установленном порядке по обоснованной просьбе предприятия (в случае изменения объемов кассовых оборотов, условий сдачи выручки и т.п.), а также в соответствии с договором банковского счета.

Для установления лимита остатка наличных денег в кассе предприятие представляет в учреждение банка, осуществляющее его расчетно-кассовое обслуживание, расчет по форме № 0408020 «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу на _ год» (приложение 1 к Положению от 05.01.98 г. № 14-П

«О правилах организации наличного денежного обращения на территории Российской Федерации» (с последующей редакцией). Установленные учреждением банка лимиты остатка наличных денег в кассе письменно сообщаются каждому предприятию, для чего могут использоваться вторые экземпляры представленных расчетов по форме № 0408020.

Документация кассовых операций. Кассовые операции, в первую очередь, зависят от состояния расчетного счета организации, поскольку получить денежную наличность возможно при наличии остатка на расчетном счете или, оформив ссуду банка. Право на получение денежных средств наличными оформляется организацией посредством выписки денежного чека. Если имеются излишки кассовой наличности, то суммы сверх установленного лимита кассы должны быть сданы на расчетный счет организации. Первичным документом при этом выступает объявление на взнос наличными.

При оформлении кассовых операций используются следующие первичные документы:

• приходные кассовые ордера — форма КО-1;

• расходные кассовые ордера — форма КО-2;

• журнал регистрации приходных и расходных кассовых ордеров — форма К-3;

• кассовая книга — форма К-4.

Касса принимает наличные деньги по приходным кассовым ордерам (форма № КО-1), подписанным главным бухгалтером или уполномоченным лицом. При этом вносителю выдается квитанция к приходному кассовому ордеру за подписью главного бухгалтера и кассира, скрепленная печатью и штампом организации. При получении денежных средств в банке по чеку бухгалтером также выписывается приходный кассовый ордер с регистрацией его номера и даты на оборотной стороне корешка чека, свидетельствующей о выполнении банком приказа организации.

Выдача наличных денег производится по расходным кассовым ордерам или другим надлежаще оформленным документам (платежным ведомостям, заявлениям на выдачу денег, счетам и др.), на которые ставится специальный штамп, имеющий реквизиты расходного кассового ордера (форма № КО-2).

Деньги по кассовым ордерам принимаются и выдаются только в день составления этих документов. Приходные и расходные кассовые ордера или заменяющие их документы не выдаются на руки лицам, вносящим или получающим деньги. Они передаются в кассу лицом, выписавшим документ. При выдаче денежных средств по доверенности они прилагаются к расходному кассовому ордеру или ведомости на выдачу средств.

До передачи в кассу на исполнение кассовые документы записываются бухгалтером в специальном журнале регистрации приходных и расходных кассовых ордеров с указанием кодов (цифровых обозначений) причин и условий поступления и выдачи наличных денежных средств. Журнал регистрации построен таким образом, что по его данным контролируется целевое назначение полученных и израсходованных наличных денежных средств организаций, присваиваются номера кассовым документам, проверяется полнота произведенных кассиром операций, составляется отчетность.

Кассовая книга, ее строение и порядок ведения. Кассовая книга — это регистр аналитического учета, защищающий интересы как кассира, так и организации. Каждая организация может иметь только одну кассовую книгу. Листы в книге номеруются, прошнуровываются и опечатываются сургучной (обычно круглой) печатью организации. На последней странице книги делается надпись: «В настоящей книге всего пронумеровано ____ листов» и проставляются подписи руководителя и главного бухгалтера организации.

Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу. Вторые экземпляры должны быть отрывными, они служат отчетом кассира. Подчистки и не оговоренные исправления в кассовой книге запрещаются, исправления, сделанные корректурным способом, заверяются подписями кассира и главного бухгалтера. Разрешается ведение кассовой книги с использованием вычислительной техники; регистрация исполнительных кассовых документов в кассовой книге производится сразу после получения или выдачи денег. По окончании дня кассир обязан подсчитать итоги операций за день, вывести остаток денег в кассе и передать в бухгалтерию отчет с приходными и расходными кассовыми документами под расписку в кассовой книге (на первом экземпляре). Бухгалтеры и другие счетные работники, имеющие право подписи на кассовых документах, не могут исполнять обязанности кассира.

По истечении установленных сроков оплаты труда, выплаты пособий и стипендий кассир обязан:

• в платежной (расчетно-платежной) ведомости против фамилии лиц, которым не произведены указанные выплаты, поставить штамп или сделать отметку от руки: «Депонировано»;

• составить реестр депонированных сумм;

• в конце платежной (расчетно-платежной) ведомости сделать надпись о фактически • выплаченных и подлежащих депонированию суммах, сверить их с общим итогом платежной ведомости и скрепить надпись своей подписью;

• если деньги выдавались не кассиром, а другим лицом, то на ведомости дополнительно делается надпись: «Деньги по ведомости выдавал (подпись)». Выдача денег кассиром и раздатчиком по одной ведомости запрещается;

• записать в кассовую книгу фактически выплаченную сумму и поставить на ведомости штамп: «Расходный кассовый ордер № …».

Бухгалтерия производит проверку отметок, сделанных кассиром в платежных ведомостях, и подсчет выданных и депонированных по ним сумм. Депонированные суммы сдаются в банк, и на их общую сумму составляется один расходный кассовый ордер.

Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены счетными работниками четко и ясно чернилами, шариковой ручкой, на пишущей машине или принтере. Подчистки, помарки или исправления на этих документах не допускаются. В приходных и расходных кассовых ордерах указывается основание для их составления и перечисляются прилагаемые к ним документы.

С целью создания условий для внезапного проведения ревизий кассы кассир обязан от календарного периода сдачи в бухгалтерию отчета (за один, три, пять дней и т.д.) ежедневно подсчитывать обороты за день и остаток на конец дня в кассовой книге.

При условии обеспечения полной сохранности кассовых документов кассовая книга в организациях может вестись автоматизированным способом, при котором ее листы формируются в виде машинограммы «Вкладной лист кассовой книги» и одновременно машинограммы «Отчет кассира».

Для учета наличия и движения денежных средств организации используется активный счет 50 «Касса». Сальдо счета указывает на наличие суммы свободных денег организации на начало и конец месяца; оборот по дебету — суммы, поступившие наличными в кассу, а по кредиту — суммы, выданные наличными. Кассовые операции, записанные по кредиту счета 50, отражаются в журнале-ордере № 1. Обороты по дебету этого счета записываются в разных журналах-ордерах и, кроме того, контролируются ведомостью № 1.

В кассе организации могут храниться не только наличные денежные средства, но и ценные бумаги, денежные документы, являющиеся бланками строгой отчетности. К денежным документам относятся путевки в дома отдыха и санатории, приобретенные за счет средств фонда специального назначения, почтовые марки, марки госпошлины, единые и проездные билеты (трамвайные, троллейбусные, автобусные).

Бланки строгой отчетности (трудовые книжки и вкладные листы к ним, квитанции путевых листов автотранспорта и т.п.) учитываются на забалансовом счете 006 «Бланки строгой отчетности».

При осуществлении внешнеэкономической деятельности и ведении переговоров с иностранными партнерами у организации может возникнуть необходимость в использовании наличной иностранной валюты. Отдельного счета для учета ее движения не предусмотрено, поэтому в составе счета 50 «Касса» следует открыть отдельный субсчет. Для проведения операций в иностранной валюте обычно в имеющейся кассовой книге выделяют несколько страниц в зависимости от предполагаемого объема операций. Учет операций организуется по видам валют. Учет движения наличной валюты ведут в двух оценках: в валюте и в рублях. Остатки кассовой наличности в валюте подвергаются переоценке при изменении курса рубля по отношению к имеющейся у организации иностранной валюте.

Рассмотрим корреспонденции счетов по счету 50 «Касса» (табл. 7.1.)

Учет денежных средств организации

Учет денежных средств организации

Похожие публикации

Экономические субъекты в ходе своей деятельности используют безналичные расчеты и оплату за наличные расчеты. Бухгалтерский учет денежных средств предприятия дает представление о поступлении, расходе, перемещении денег. При этом правила использования наличных средств регулируются законодательно.

Цели и задачи учета денежных средств

Учитывая, что деньги экономических субъектов как в наличной, так и в безналичной форме, относятся к наиболее высоколиквидным активам, бухгалтерский учет денежных средств должен полностью предоставлять данные об источниках их поступления и направлении дальнейшего использования. Операции с финансовыми ресурсами предполагают выполнение таких задач, как:

- документирование записей по движению финансов организации;

- соблюдение законодательства при расчетах различного вида;

- целевое использование денежных средств;

- осуществление расчетов с контрагентами, бюджетом, сотрудниками и прочими кредиторами.

Теоретические основы учета денежных средств и их движения отражены в ПБУ 23/2011. В составе бухгалтерской отчетности для анализа информации о финансах предприятия используют форму 4 «Отчет о движении денежных средств». Особенности учета денежных средств заключаются и в том, что экономическим субъектам, которые применяют одновременно несколько режимов налогообложения, требуется вести раздельный контроль наличных и безналичных поступлений и затрат.

Задачи учета денежных средств состоят и в анализировании информации проводимых операций для целей налогообложения. Так, регистр учета расхода денежных средств дает представление о фактических затратах субъекта в текущем периоде.

Бухгалтерский учет денежных средств организации

Учет денежных средств организации предполагает контроль за их фактическим поступлением и использованием. Представляя собой высоколиквидные актив, к денежным средствам относятся:

- средства на банковских счетах;

- наличность в кассе;

- выданные подотчет денежные средства;

- прочие активы с высокой степенью ликвидности.

Ведение расчетов, особенно учет и контроль денежных средств в наличной форме, возлагается, как правило, на материально ответственное лицо.

Безналичные движения в обязательном порядке должны подтверждаться соответствующими записями. Если организация или ИП использует в ходе деятельности наличные расчеты, то такие операции должны строго отвечать всем правилам кассовой дисциплины. В то же время допускается вести учет наличных денежных средств в упрощенной форме субъектам малого предпринимательства и ИП.

Учет денежных средств на предприятии формируется с использованием счетов:

- 50 «Касса»;

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках»;

- 57 «Переводы в пути».

Учет наличных и безналичных денежных средств

Оборот наличности строго регламентирован. Бухгалтерский учет наличных денежных средств подчиняется Порядку ведения кассовых операций, утвержденных Указанием Банка России от 11.03.2014 № 3210 ― У. Любые приходные или расходные операции должны быть отражены при помощи унифицированных документов, в числе которых кассовая книга, кассовые ордера, необходимо утвердить и в дальнейшем соблюдать лимит остатков наличности. Ответственным за выполнение кассовых операций назначается материально ― ответственное лицо.

Учет движения денежных средств в ООО в наличной форме может располагаться на субсчетах:

- 50.1 ― принимаются в расчет все денежные средства в отечественной валюте. Присутствие иностранной наличности требует открытия дополнительных субсчетов;

- 50.2 ― операционные кассы, используются в дополнительных пунктах приема денег, например ― в торговых точках;

- 50.3 ― открывается, если в кассе организации хранятся иные денежные документы ― билеты, марки, прочие.

Пример 1.

В кассе организации установлен лимит остатков наличности в пределах 45 000 рублей. На начало рабочего дня в кассе было 35 000 рублей. Были совершены следующие операции: поступление оплаты от покупателей ― 18 000 рублей, снятие с банка на зарплату работникам ― 118 000 рублей, выдача зарплаты ― 118 000 рублей, выдача подотчета ― 25 000 рублей. Таблица учета денежных средств (приход, расход, остаток) будет выглядеть следующим образом:

Учет денежных средств

Вы будете перенаправлены на Автор24

Сущность и основные функции и задачи учета денежных средств

Денежные средства – это активы предприятия, выраженные в денежной форме, которые могут быть в виде:

- наличных денег в кассе предприятия;

- денежных средств на расчетных счетах в банках в отечественной и иностранной валюте;

- денежных документов;

- денежных средств на специальных счетах в банках;

- денежных средств в аккредитивах;

- денежные средства в чековых книжках;

- денежных средств в пути;

- и т.д.

По наличию объема денежных средств в организации определяется ее платежеспособность, как одна из ключевых характеристик ее финансового положения.

Денежные средства находятся в постоянном движении, образуя входящие и исходящие денежные потоки. С помощью денежных средств осуществляют:

- расчеты с поставщиками и подрядчиками за покупку товаров и услуг;

- расчеты с покупателями, с заказчиками;

- расчеты с бюджетом и внебюджетными фондами;

- расчеты с банками;

- расчеты с работниками по оплате труда;

- расчеты с другими юридическими и физическими лицами.

Платежеспособность предприятия определяется из наличия достаточности денежных средств для своевременных расчетов по текущим обязательствам.

Однако, излишний остаток запасов денежных средств приводят к замедлению их оборота, а в условиях инфляции – может привести к потерям за счет их обесценивания. Поэтому для предприятия организовать эффективное управление денежными потоками, а построение системы управления зависит от качественно-организованного бухгалтерского учета денежных средств в организации. Точный учет дает возможность вовремя реагировать на изменения в объемах и потоках денежных средств и принимать соответствующие оперативные решения для нивелирования негативных последствий.

Готовые работы на аналогичную тему

Основными функциями бухгалтерского учета денежных средств, можно считать следующие:

- соблюдение контроля за кассовой и расчетно-платежной дисциплиной;

- эффективность использования собственных и заемных денежных средств,

- обеспечение сохранности денежной средств и документов в кассе.

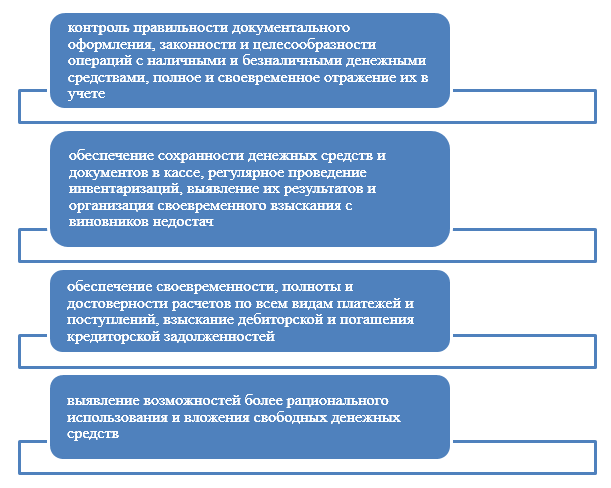

Исходя из функций учета денежных средств, можно сформулировать следующие задачи (Рис1):

Рисунок 1. Задачи учета денежных средств

Вышеуказанные задачи придают особое значение учету денежных средств как необходимому инструменту управления входящими и исходящими денежными потоками, контроля их сохранности, законности и эффективности использования денежных средств, поддержания постоянной платежеспособности предприятия для непрерывного и полноценного его функционирования.

Синтетический и аналитический учет денежных средств

Учет наличных денежных средств.

Для учета наличных денежных средств, Планом счетов бухгалтерского учета предусмотрен активный счет $50$ «Касса». По дебету счета отражаются все поступления денежных средств в кассу предприятия, по кредиту их выбытие.

Аналитический учет ведется в каждой кассе, имеющейся на предприятии. Например:

- $50.11$ – Основная касса;

- $50.12$ – Касса столовой предприятия;

- $50.12$ – Касса розничного отдела;

- и т.д.

Сальдо счета $50$, может быть только по дебету счета и характеризует остаток наличных денежных средств и документов на начало или конец определенного отчетного периода (дня, смены, недели, месяца, года и т.д.)

Учет безналичных денежных средств.

Движение безналичные денежные средства происходит на расчетных счетах организации. Для учета безналичных денежных средств, Планом счетов бухгалтерского учета предусмотрен активный счет $51$ «Расчетные счета» для учета денежных средств в отечественной валюте (в рублях). А для учета иностранной валюты счет $52$ «Валютные счета». По дебету счета отражаются все поступления денежных средств на расчетный счет предприятия, по кредиту их выбытие.

Аналитический учет ведется в разрезе всех банковских счетов организации. Например:

- $51.1$ Расчетный счет в банке Аверс По данной теме мы уже выполнили дипломную работу Оформление подробнее ;

- $51.2$ Расчетный счет в банке Москва;

- $51.3$ Расчетный счет в банке Траст;

- и т.д.

Для учета денежных средств на специальных счетах в банках, предназначен счет $55$ «специальные счета в банках». Данный счет предусматривает отражение движения таких денежных форм как: аккредитивы, чековые книжки, депозитные счета и т.д.

Учет денежных средств организации, которые находятся в пути, осуществляют на счете $57$ «Переводы в пути». В качестве примера можно привести доставку денежных средств из одного объекта учета в другой (деньги переданы инкассаторам для сдачи в банк).

Учет денежных средств аккумулированных в паи и акции, долговые ценные бумаги, предоставленные займы и прочее, осуществляется с применением счета 58 «Финансовые вложения». Кроме того, на данном счете можно учитывать электронные деньги таких систем как «Webmoney», «Яндекс-деньги» и т.д.

На счете $59$ «Резервы под обесценивание финансовых вложений», организация учитывает созданные резервы под обесценивания своих финансовых вложений.