Рекомендации по учёту субсидий по льготному лизингу

Отражение субсидии в учете Лизингополучателя осуществляется на основании Договора лизинга, Графика лизинговых платежей и Счета-фактуры, выставленной Лизингодателем.

I. Субсидия получена. Учет.

В соответствии с разъяснениями МинФина, субсидия отражается в налоговом учете Лизингодателя в составе выручки от реализации лизинговых услуг, а у Лизингополучателя — в составе внереализационных доходов (Письмо МинФина № 03-03-06/1/46070 от 10.08.15г).

Денежные средства, получаемые из федерального бюджета в качестве возмещения суммы скидки, предоставленной Лизингополучателям на основании Договоров лизинга колесных транспортных средств, подлежат включению в налоговую базу по НДС на основании пп.2 п1.ст162 НК РФ (Письмо МинФина №03-07-11/44511 от 31.07.15).

Пример: В соответствии с Договором лизинга Лизингополучателю предоставлена скидка по уплате авансового платежа 118 тыс. руб. Получена субсидия от Минпромторга в сумме 118 тыс.руб.

Учет у Лизингодателя

Д62 К91.1- 118 тыс.руб Начислена субсидия в составе выручки от реализации лизинговых услуг.

Д68.2 К62-18 тыс.руб Начислен НДС.

Учет у Лизингополучателя

Лизингополучателю на сумму субсидии выставляется Счет-фактура. В наименовании услуги будет указано: «Субсидия на возмещение потерь лизингодателя по предоставлению скидки по уплате авансового платежа по договору финансовой аренды (лизинга) № договора, дата».

На основании полученного Счета-фактуры делаются проводки:

1. Пример проводок, если ОС учитывается на балансе Лизингодателя.

Д91.2 К76(*) — 100 тыс. руб. Признан расход (сумма субсидии без НДС).

Д19 К76(*) -18 тыс. руб. НДС с субсидии.

Д68.2 К19 -18 тыс. руб. НДС принят к вычету .

Д76(*) К91.1 -118 тыс.руб Начислен доход по субсидии.

Д 91.2 К 68.2 -18 тыс.руб Начислен НДС с субсидии.

2. Пример проводок, если ОС учитывается на балансе Лизингополучателя, но первоначальная стоимость ОС формировалась за минусом скидки (первоначальная стоимость уменьшена на сумму скидки). Аналогично Примеру №1.

Д91.2 К76(*) — 100 тыс. руб. Признан расход (сумма субсидии без НДС).

Д19 К76(*) -18 тыс. руб. НДС с субсидии.

Д68.2 К19 -18 тыс. руб. НДС принят к вычету.

Д76(*) К91.1 -118 тыс. руб. Начислен доход по субсидии.

Д 91.2 К 68.2 -18 тыс. руб. Начислен НДС с субсидии.

3. Пример проводок, если ОС учитывается на балансе Лизингополучателя, но первоначальная стоимость формировалась исходя из полной стоимости договора лизинга (не уменьшена на сумму скидки).

Д76 К76(*) -100 тыс. руб. Сумма субсидии без НДС.

Д19 К76(*) — 18 тыс. руб. НДС с субсидии.

Д68.2 К19 -18 тыс. руб. НДС принят к вычету.

Расходы будут признаны через амортизацию и прочие расходы (ст257 и пп.10 п.1ст.264 НК РФ).

Д76(*) К91.1 -118 тыс. руб. Начислен доход по субсидии.

Д91.2 К68.2 -18 тыс. руб. Начислен НДС с субсидии.

(*)- сч.76 аналитика «Элемент Лизинг»

II. В субсидии отказано. Учет.

Пример: В соответствии с договором лизинга Лизингополучателю предоставлена скидка по уплате авансового платежа 118 тыс. руб. Получен отказ Минпромторга в предоставлении субсидии.

Лизингодатель направляет Лизингополучателю Счет или Соглашение с указанием суммы задолженности по субсидии и Счет-фактуру на лизинговые услуги. В наименовании услуги будет указано: «Предоставление во временное владение и пользование предмета аренды (лизинга) №договора, дата».

Расходы у Лизингополучателя в бухгалтерском и налоговом учете признаются в обычном для лизинговых операций порядке.

У Лизингополучателя возникает Кредиторская задолженность перед Лизингодателем.

Лизингополучатель в течение 5 дней обязан оплатить задолженность в соответствии с пунктом 5.16 Договора лизинга.

Бухгалтерский учет лизинговых операций

Отражение лизинговых операций Лизингополучателем.

Отражение лизинговых операций лизингополучателем на законодательном уровне окончательно не отрегулировано, в связи с чем существуют различные методы учета со своими особенностями.

Ниже изложены рекомендации, которые помогут Вам организовать учет операций по лизинговой сделке в своей компании.

Отражение лизинговых операций Лизингополучателем при учете имущества на балансе лизингополучателя

Бухгалтерский учет

Первоначальной стоимостью лизингового имущества в бухгалтерском учете признается сумма всех платежей по договору лизинга (обеспечительный платеж, предварительные платежи, лизинговые платежи, выкупная стоимость).

Срок полезного использования приравнивается к сроку действия договора.

Выкупленное в конце срока действия договора имущество принимается как новое основное средство или МПЗ в зависимости от величины выкупной стоимости.

Таблица 1 — Типовые проводки по лизинговым операциям*

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Учет лизингового имущества | ||

| Получено имущество от лизингодателя | 08 | /АО |

| Отражена общая сумма НДС по договору | 19 | /АО |

| Лизинговое имущество включено в состав ОС | 08 | |

| Начислена амортизация по лизинговому имуществу | 20 (25,26,44) | |

| Списана стоимость самортизированного лизингового имущества по окончании договора | ||

| Получено имущество по выкупной стоимости | 10 (08) | /В |

| Имущество принято к учету по выкупной стоимости | 01 | 08 |

| Учет обеспечительного платежа | ||

| Перечислен обеспечительный платеж | /А | 51 |

| Отражен НДС с обеспечительного платежа | 19 | /А |

| Принят к вычету НДС с обеспечительного платежа | 68 | 19 |

| Зачтен обеспечительный платеж | /ТП | /А |

| Восстановлен НДС с авансового платежа | /ТП | 68 |

| Учет лизинговых платежей | ||

| Уплачен лизинговый платеж | /ТП | 51 |

| Начислен лизинговый платеж | /АО | /ТП |

| Принят к вычету НДС по лизинговому платежу | 68 | 19 |

| Учет выкупной стоимости | ||

| Уплачена выкупная стоимость | /В | 51 |

| Отражен НДС с выкупной стоимости | 19 | /В |

| Принят к вычету НДС с выкупной стоимости | 68 | 19 |

| Получено имущество по выкупной стоимости | 10 (08) | /В |

| Имущество принято к учету по выкупной стоимости | 01 | 08 |

Налоговый учет

Первоначальной стоимостью лизингового имущества в налоговом учете признается цена его приобретения, которая указана в договоре лизинга (стоимость предмета лизинга).

Срок полезного использования определяется по общим правилам (в соответствии с ОКОФ). Если имущество относится к четвертой — десятой амортизационным группам, то можно начислять ускоренную амортизацию с повышающим коэффициентом до 3 включительно.

Лизинговые платежи учитываются в составе прочих расходов ежемесячно. При этом сумма такого расхода определяется как разница между начисленным лизинговым платежом и начисленной амортизацией (за текущий месяц). Если в результате вычисления получается отрицательная величина, то лизинговый платеж в расходах не учитывается.

Необходимо следить за тем, чтобы общая сумма признанных Вами расходов не превысила общей суммы платежей, предусмотренных договором. В случае такого превышения необходимо прекратить признавать в расходах лизинговые платежи.

Важно: лизинговая компания освобождена от обязанности ежемесячно выставлять акты оказанных услуг, поэтому принимать расходы к учету Вы можете на основании графиков начислений, зачета аванса и полученных .

Выкупную стоимость можно учесть только по окончании срока действия договора лизинга и перехода к Вашей организации права собственности на лизинговое имущество. Существует два варианта отнесения выкупной стоимости на расходы:

- если она меньше или равна 100 000 руб. — единовременно как материальные расходы;

- если она больше 100 000 руб. — как затраты на приобретение нового объекта ОС. В этом случае ОС принимается к учету, по общим правилам устанавливается срок его полезного использования и начисляется амортизация.

НДС по лизингодателя Вы можете полностью принять к вычету в тех периодах, когда они получены. При этом лизингодатель выставляет двух видов: на аванс и на реализацию.

Первый вид выставляется на обеспечительный платеж (если он не зачитывается единовременно в месяце оплаты) и разницу между начисленным и фактически уплаченным лизинговым платежом (если она отрицательная). По своему усмотрению лизингополучатель может не принимать к учету такие . Однако если Вы приняли к вычету НДС на основании на аванс, этот НДС необходимо будет восстановить в том периоде, когда обеспечительный платеж будет зачтен, а лизинговый — начислен.

на реализацию выставляются лизингодателем в соответствии с графиком начисления лизинговых платежей и зачета аванса. на выкупную стоимость выставляется в конце срока действия договора лизинга. Такие документы принимаются лизингополучателем в общем порядке.

Отражение лизинговых операций Лизингополучателем при учете имущества на балансе лизингодателя

При учете лизингового имущества на балансе лизингодателя, лизингополучатель принимает полученное имущество на забалансовый счет 001 (Арендованные основные средства).

Начисление лизингодателю лизинговых платежей за период отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

При выкупе лизингового имущества лизингополучателем стоимость имущества на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно производится запись по дебету счета 01 «Основные средства» на сумму, равную плановой выкупной стоимости по графику или сумму досрочного выкупа.

Таблица 2 — Типовые проводки по лизинговым операциям*

НДС по лизинговым платежам принимается у лизингополучателя к вычету в полном объеме. Лизингодатель выставляет лизингополучателю двух видов: на аванс и на реализацию.

Лизингополучатель имеет право принимать к вычету НДС по лизинговым платежам ежемесячно на основании на реализацию, получаемых от лизингодателя.

Если лизингополучатель принимает к вычету НДС на основании на аванс, то НДС ему необходимо будет восстановить в том периоде, когда обеспечительный платеж будет зачтен.

*Для удобства использованы субсчета, которые можно создать специально для учета операций по лизинговой сделке:

— 76- — для учета обеспечительного платежа;

— /АО — для учета общей величины задолженности по договору лизинга;

— /ТП — для учета текущих (лизинговых) платежей;

— 76- — для учета выкупной стоимости;

— — для учета лизингового имущества;

— — для учета амортизации по лизинговому имуществу.

Бухгалтерский и налоговый учет лизинговых операций

Нередко компании прибегают к финансовой аренде имущества — проще говоря, к лизингу. Что это такое, каковы особенности бухгалтерского и налогового учета лизинга у лизингополучателя, какие существуют проводки по лизингу, расскажем в данной статье. Также разберем на примере проводки по лизингу имущества на балансе лизингополучателя и лизингодателя.

Сущность лизинга

Между двумя заинтересованными сторонами заключается договор лизинга. Предмет договора — здания, оборудование, автомобили и другие виды имущества. Лизингополучатель может стать законным владельцем арендуемого имущества, выкупив его.

На предмет лизинга нужно составить акт приема-передачи. Амортизацию начисляет та сторона, у которой имущество учитывается на балансе.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Бухгалтерский и налоговый учет лизинга у лизингополучателя

Чтобы верно отразить на счетах бухучета предмет лизинга, нужно знать, на чьем балансе он числится.

Учет лизингового имущества на балансе лизингодателя

Если объект учитывается на балансе лизингодателя, лизингополучатель использует счет учета 001. Именно с этого счета начинаются все лизинговые операции. На примере ООО «Техник» и ООО «Спуск» разберем все нюансы учета. Вы найдете не только проводки, но и подробные расчеты.

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС (20 %) 6 000 рублей. Через три года оборудование выкупается ООО «Техник», выкупная стоимость уже включена в ежемесячные платежи.

В учете ООО «Техник» бухгалтер сделает такие проводки по договору лизинга:

Дебет 001 — 1 296 000 — оборудование поставлено на забалансовый учет

Дебет (20, 26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 76 — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 19 Кредит 76 — 6 000 — отражен НДС с лизингового платежа (данную проводку ООО «Техник» будет делать раз в месяц)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно)

Кредит 001 — 1 296 000 — списано оборудование с учета ООО «Техник», так как все обязательства по договору № 25 от 01.01.2019 выполнены

Дебет 01 Кредит 02 — 1 080 000 (1 296 000 — 216 000) — стоимость выкупленной гидроэлектростанции А187 отражена в составе основных средств ООО «Техник»

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Выкупная стоимость лизингового имущества: проводки у лизингополучателя

Если бы ООО «Техник» выкупало оборудование за отдельную плату, в учете были бы сделаны проводки:

Кредит 001 — списано оборудование с учета ООО «Техник» в связи с окончанием срока действия договора № 25 от 01.01.2019

Дебет 60 Кредит 51 — перечислена выкупная стоимость за гидроэлектростанцию А187

Дебет 08 Кредит 76 — выкуплено лизинговое оборудование (гидроэлектростанция А187) компанией «Техник»

Дебет 19 Кредит 76 — учтен НДС

Дебет 01 Кредит 08 — бухгалтером ООО «Техник» зачислена в состав основных средств гидроэлектростанция А187

Дебет 68 Кредит 19 — НДС по гидроэлектростанции А187 принят к вычету

Досрочный выкуп лизингового имущества: проводки у лизингополучателя

Дебет 97 Кредит 76 — сумма оставшихся лизинговых платежей без НДС

Дебет 19 Кредит 76 — выделен НДС

Дебет 68 Кредит 19 — НДС принят к вычету.

Дебет 76 Кредит 51 — перечислены оставшиеся лизинговые платежи

Дебет 20 Кредит 97 — списана досрочно начисленная сумма платежей (ежемесячно в течение оставшегося срока по договору)

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Учет лизингового имущества на балансе лизингополучателя: проводки

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей.

В данном случае ООО «Техник» необходимо будет открыть субсчета к счету 76, например:

- «Арендные обязательства»;

- «Задолженность по лизинговым платежам».

В учете ООО «Техник» будут сделаны следующие проводки по договору лизинга:

Дебет 08 Кредит 76 (субсчет «Арендные обязательства») — 1 096 666,67 (1 296 000 + 20 000) / 1,20) — гидроэлектростанция А187 принята к учету

Дебет 19 Кредит 76 (субсчет «Арендные обязательства») — 219 333,33 — выделен НДС

Дебет 01 Кредит 08 — 1 096 666,67 — оборудование отнесено к основным средствам для дальнейшего учета

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 20 (26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 02 — 30 462, 96 (1 096 666,67 / 36) — начислена амортизация (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 20 000 — отражена задолженность по выкупной стоимости лизингового имущества (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 Кредит 51 — 20 000 — перечислена на счет ООО «Спуск» выкупная стоимость

Дебет 01 Кредит 01 — 1 096 666,67 — гидроэлектростанция А187 переведена в разряд собственных средств по истечении трех лет

Дебет 02 Кредит 02 — 1 096 666,67 — отражена амортизация

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Учет у лизингодателя

Рассмотрим подробнее лизинг в проводках у лизингодателя.

ООО «Спуск» передало ООО «Техник» от по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 первоначальной стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей. Выкупная стоимость входит в ежемесячные платежи ООО «Техник».

Гидроэлектростанция А187 стоит на балансе у лизингодателя, срок полезного использования — 46 месяцев. Амортизация на гидроэлектростанцию А187 начисляется линейным способом. За месяц амортизация равна 23 478,26 рубля (1 080 000 / 46).

Дебет 08 Кредит 60 — 1 080 000 — поступило оборудование в ООО «Спуск»

Дебет 19 Кредит 60 — 216 000 — выделен НДС

Дебет 03 Кредит 08 — 1 080 000 — принята к учету гидроэлектростанция А187

Дебет 68 Кредит 19 — 216 000 — НДС взят к вычету

Дебет 03 субсчет «МЦ, предоставленные во временное пользование» Кредит 03 субсчет «МЦ в организации» — 1 080 000 — оборудование передано ООО «Техник»

Дебет 20 Кредит 02 — 23 478,26 — бухгалтер ООО «Спутник» начислил амортизацию (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 51 Кредит 62 — 36 000 — поступил платеж от ООО «Техник»

Дебет 62 Кредит 90 — 36 000 — бухгалтер ООО «Техник» отразил выручку по платежу за пользование промышленным оборудованием (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 90.03 Кредит 68 — 6 000 — начислен НДС (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 01 Кредит 03 субсчет «МЦ, предоставленные во временное пользование» — 1 080 000 — списана первоначальная стоимость гидроэлектростанции А187 при передаче ее в собственность ООО «Техник»

Дебет 02 Кредит 01 — 845 217,36 (23 478,26 х 36 мес.) — списана начисленная амортизация по гидроэлектростанции А187

Дебет 91.02 Кредит 01 — 234 782,64 (1 080 000 — 845 217,36) — списана остаточная стоимость гидроэлектростанции А187

Дебет 62 Кредит 91.01 — 20 000 — учтен доход (выкупная стоимость)

Дебет 91.02 Кредит 68 — 3 333,34 — начислен НДС с выкупной стоимости гидроэлектростанции А187

Как видно из примеров, проводки зависят от многих нюансов договора лизинга. На учет влияет срок договора, порядок выкупа имущества, право собственности на предмет лизинга. Используйте данные примеры в качестве шпаргалки, и ваш учет будет соответствовать всем канонам законодательства.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Учет лизинга в 1С 8.3: пошаговая инструкция

Под лизингом подразумевается одна из форм кредитования. Это аренда основных фондов на длительный срок с приобретением в будущем. Организация получает возможность арендовать транспортные средства, производственное оборудование, сооружения и другие объекты недвижимости с последующим выкупом. Учет лизинга в 1С 8.3 происходит поэтапно. Ниже описаны пошаговые действия этой процедуры.

Договор лизинга – соглашение, в котором лизингодатель обязуется приобрести и передать имущество лизингополучателю во временное владение и использование. Покупаемое по лизинговому договору имущество может учитываться двумя способами:

- на балансе лизингополучателя;

- на балансе лизингодателя.

В договоре лизинга обозначают, у кого на балансе отражается имущество. Если в соглашении указано «на балансе лизингодателя», то покупаемое имущество фиксируют на забалансовом счете 001 «Арендованные основные средства». В ситуации, когда в договоре указан способ «на балансе лизингополучателя», то применяют счет 08 «Вложения во внеоборотные активы». Чтобы выполнить в программе 1С 8.3 учет лизинга на балансе лизингополучателя, следует придерживаться описанной ниже инструкции.

Как покупать в лизинг и поставить на учет?

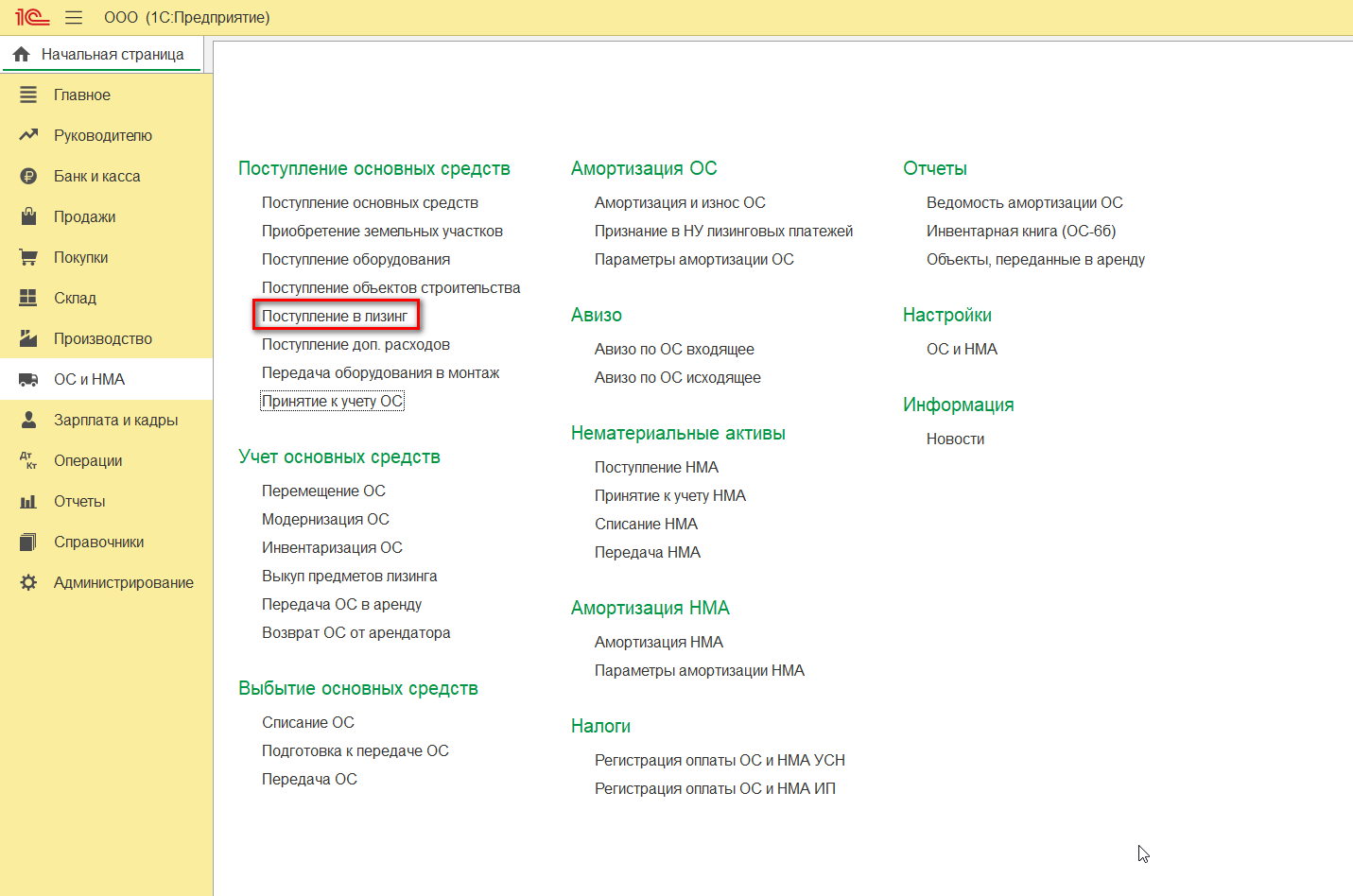

В программе 1С 8.3 можно выполнить учет лизинговых операций на балансе лизингополучателя. Для этого в «ОС и НМА-Поступление ОС» необходимо отыскать «Поступление в лизинг». Но перед стартом работы важно удостовериться, что функциональные возможности по лизингу активированы в информационной базе. Чтобы это сделать, войдите в «Главное меню», откройте «Настройки–Функциональность», а после перейдите во вкладку «ОС и НМА». Рядом с «Лизинг» должна стоять галочка.

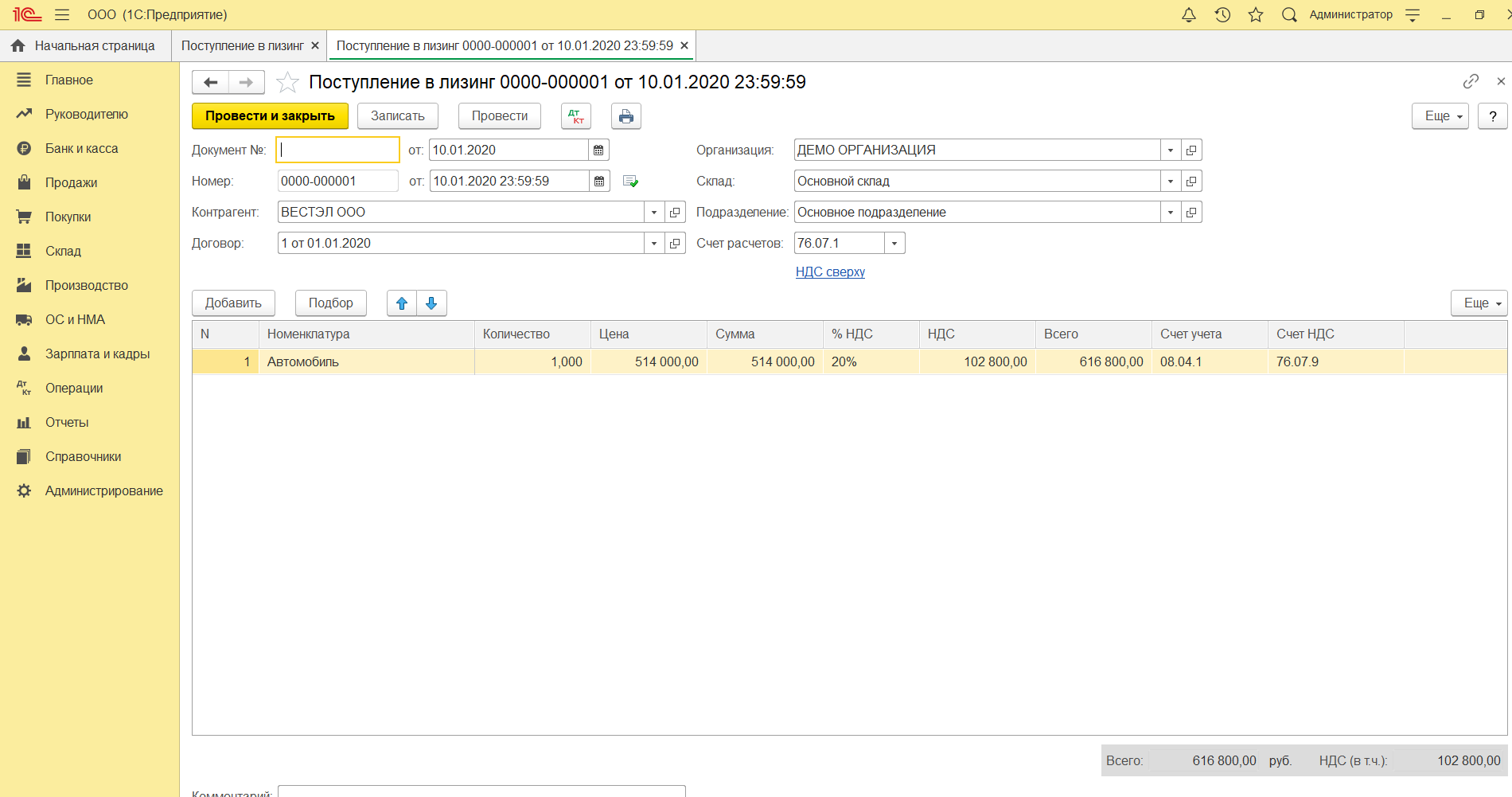

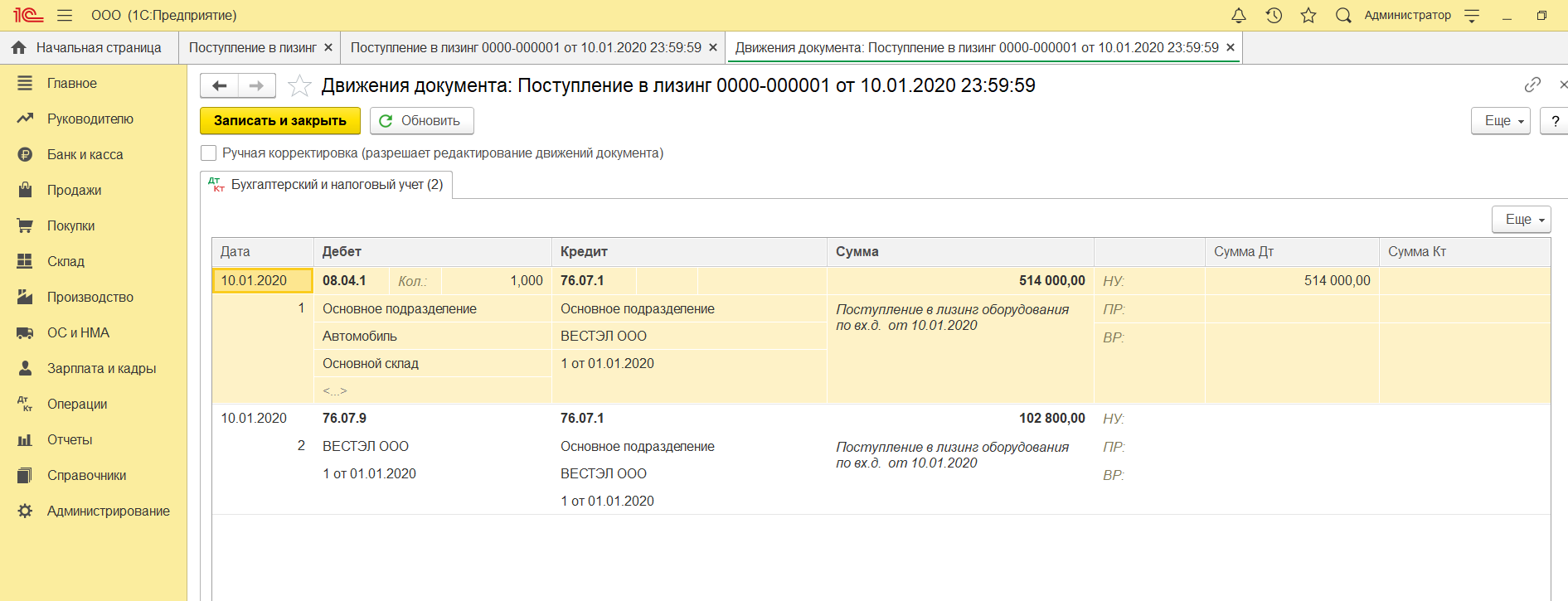

В документе смотрите на счет учета – 76.07.1. В таблице отобразите данные о приобретаемом оборудовании. Введите счет учета 08.04.1* – «Приобретение компонентов ОС».

После нужно провести его и сверить бухгалтерские проводки.

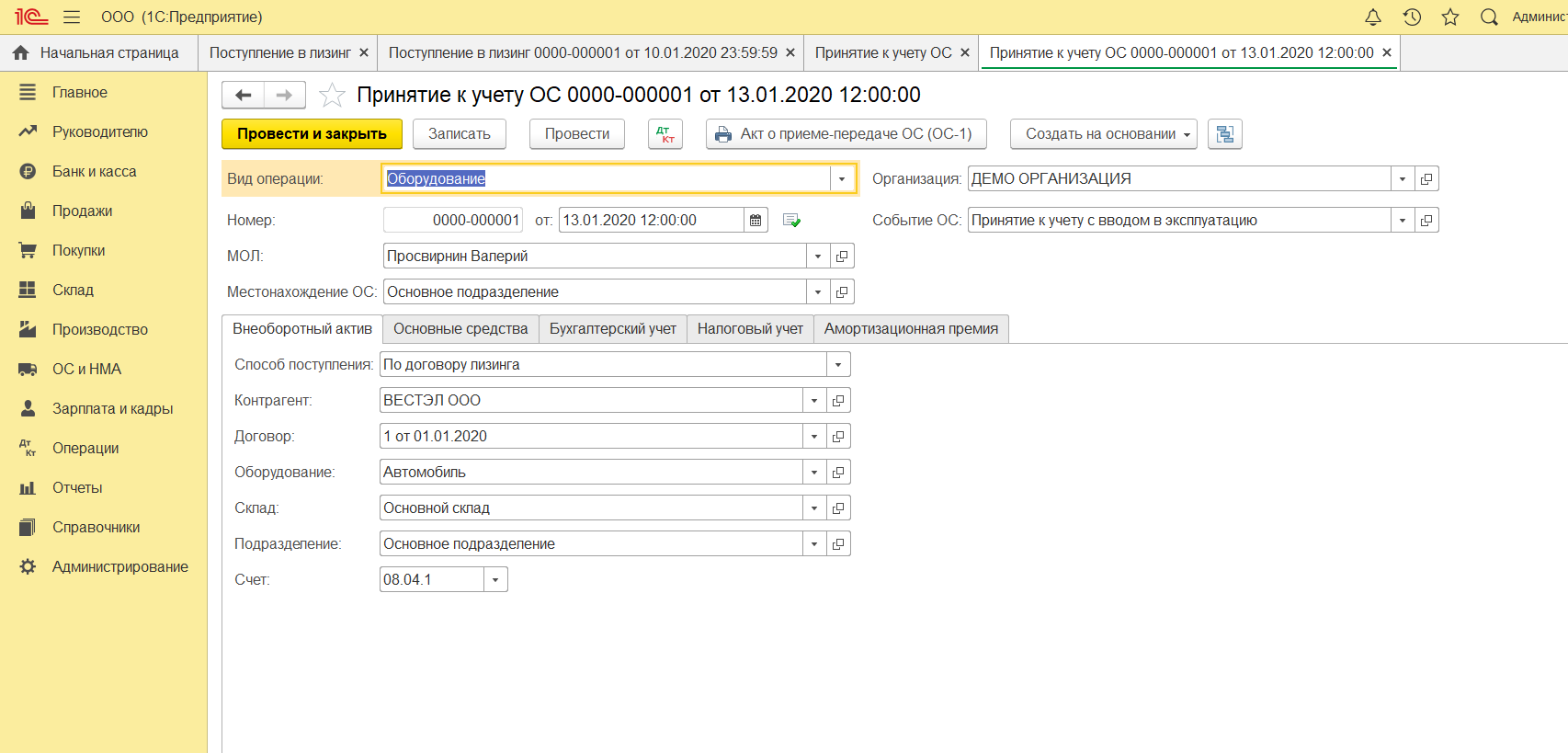

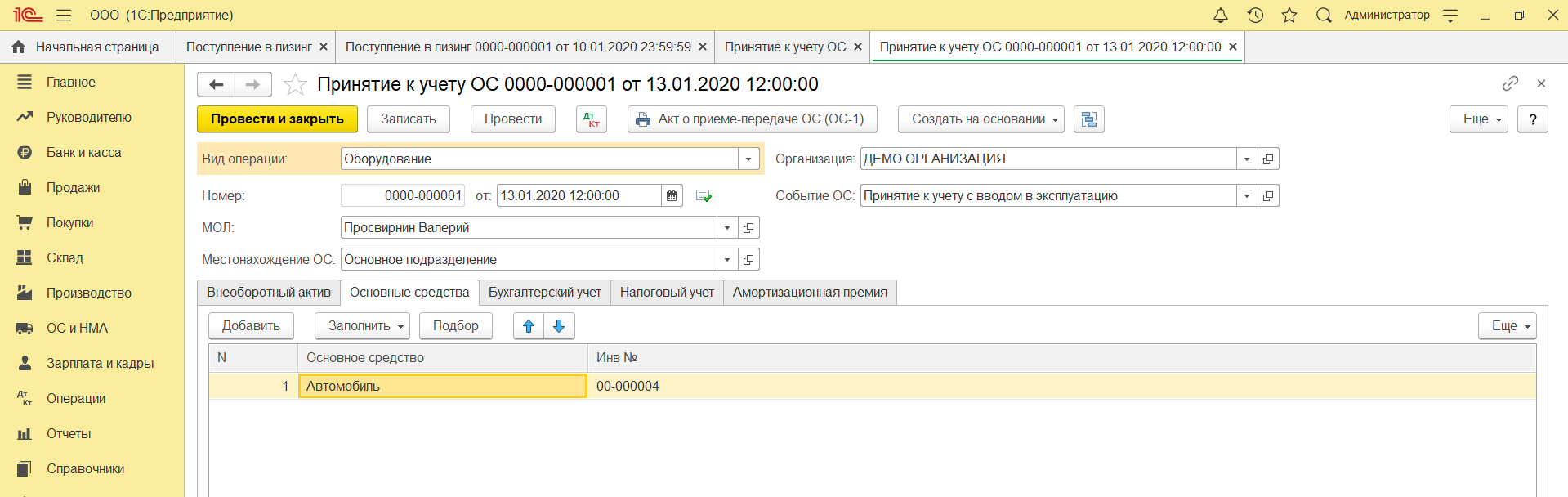

Следующий этап – в меню раздела откройте «Принятие к учету ОС». Для этого нужно создать новый документ и ввести требуемые реквизиты в верхние поля формы:

- вид операции;

- номер/дата – введите дату, а номер подставится автоматически;

- МОЛ – определите и обозначьте материально ответственное лицо;

- местонахождение – в этом поле отразите, где оборудование будет использоваться;

- событие ОС – исходя из задачи укажите, что будет поставлено на учет и эксплуатироваться.

После можно переходить к заполнению нижних вкладок. Первая вкладка – «Внеоборотный актив». Здесь нужно отобразить следующую информацию:

- «Способ поступления» – укажите «По договору лизинга»;

- «Контрагент» – наименование лизингодателя;

- «Договор» – введите реквизиты договора лизинга;

- «Оборудование» – предмет лизинговой операции;

- «Склад» – где будет находиться имущество;

- «Счет» – выбрать из перечня подходящий вариант.

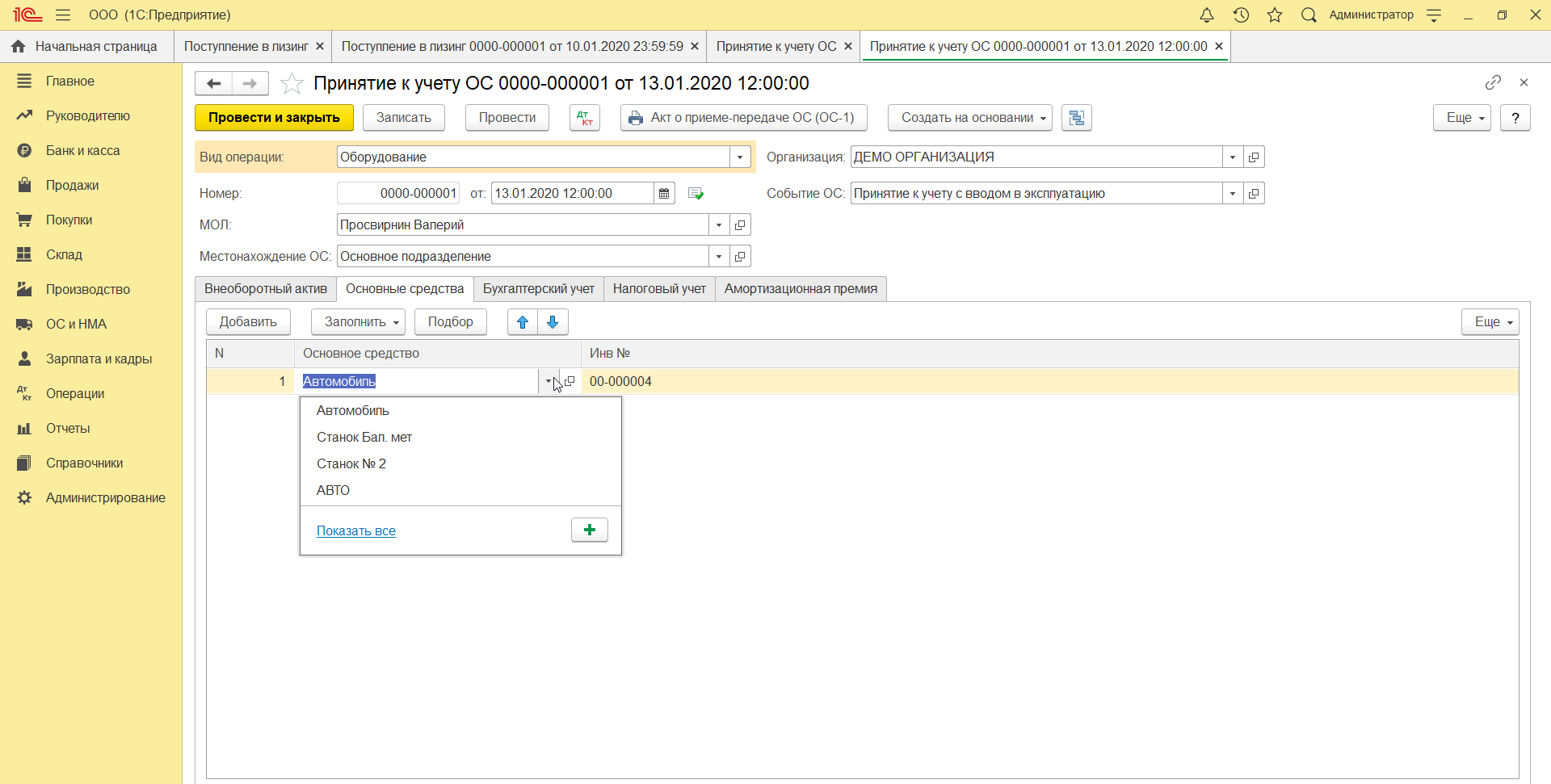

Во вкладке «Основные средства» следует создать новое ОС в справочнике, кликнув на кнопку «+». Должна открыться форма для создания в справочнике ОС.

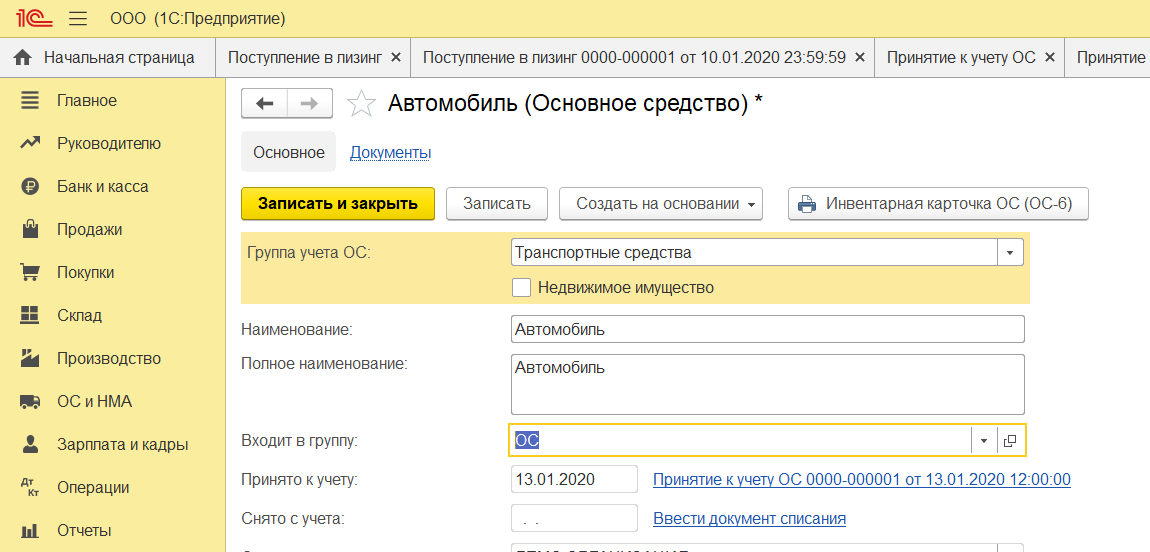

В появившейся форме заполните поля:

- «Группа учета ОС» – выберите необходимое название из списка, к примеру «Транспортные средства»;

- «Наименование» – укажите название ОС;

- «Входит в группу» – ОС.

После заполнения нажмите «Записать и закрыть». Когда в справочнике появилось основное средство, можно продолжать заполнение, выбрав новое ОС. Инвентарный номер присваивается автоматически.

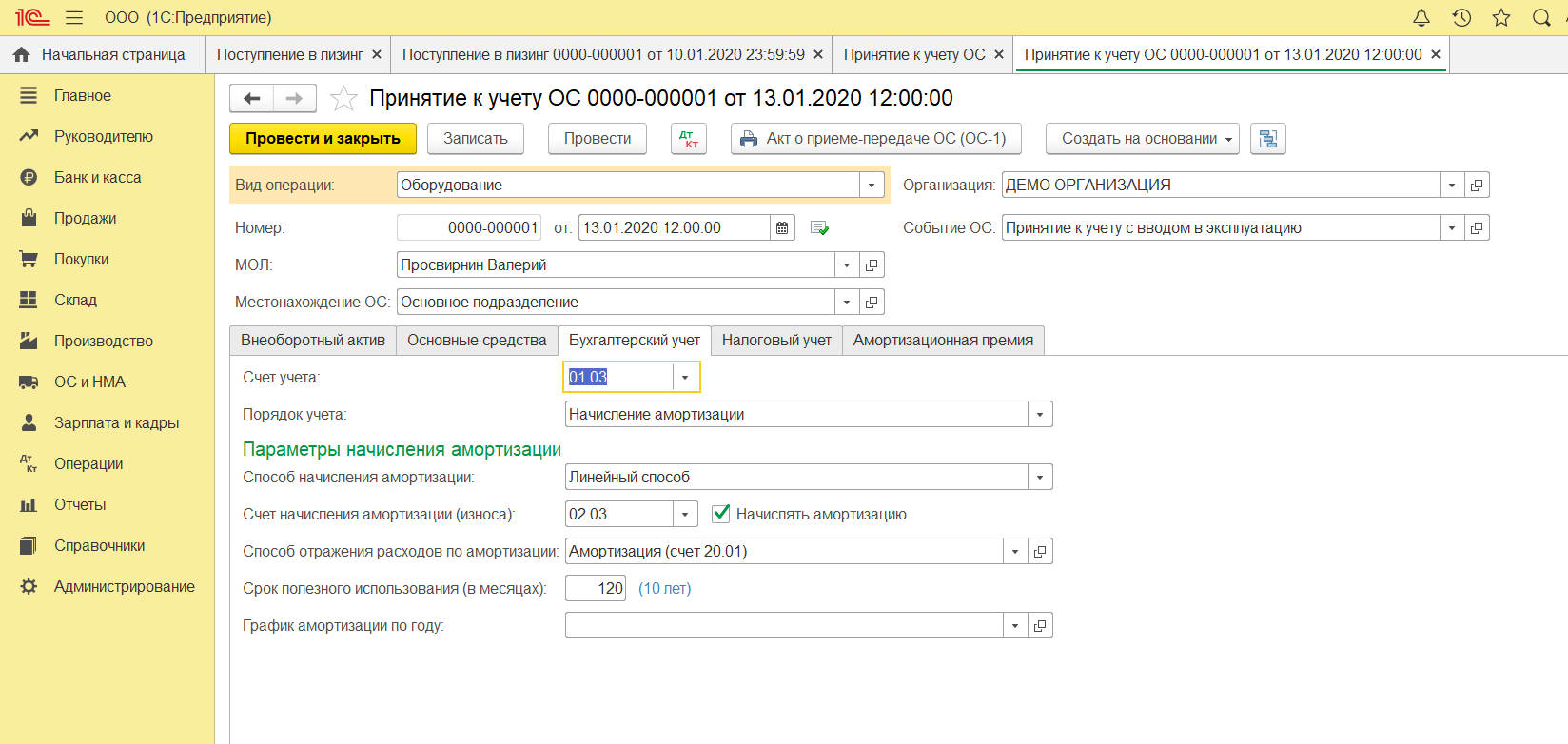

Далее откройте вкладку «Бухгалтерский учет» и заполните следующие поля:

- «Счет учета» – 01.03 Арендованное имущество;

- «Порядок учета» – выберите из перечня «Начисление амортизации»;

- «Способ начисления амортизации» – выберите «Линейный»;

- «Счет начисления амортизации» – укажите 02.03 «Амортизация арендованного имущества»;

- В поле «Отображение расходов» обозначьте, по дебету какого бухучета будет отображаться износ;

- В сроке полезного использования введите, сколько планируете амортизировать оборудование. Этот показатель указывается в месяцах.

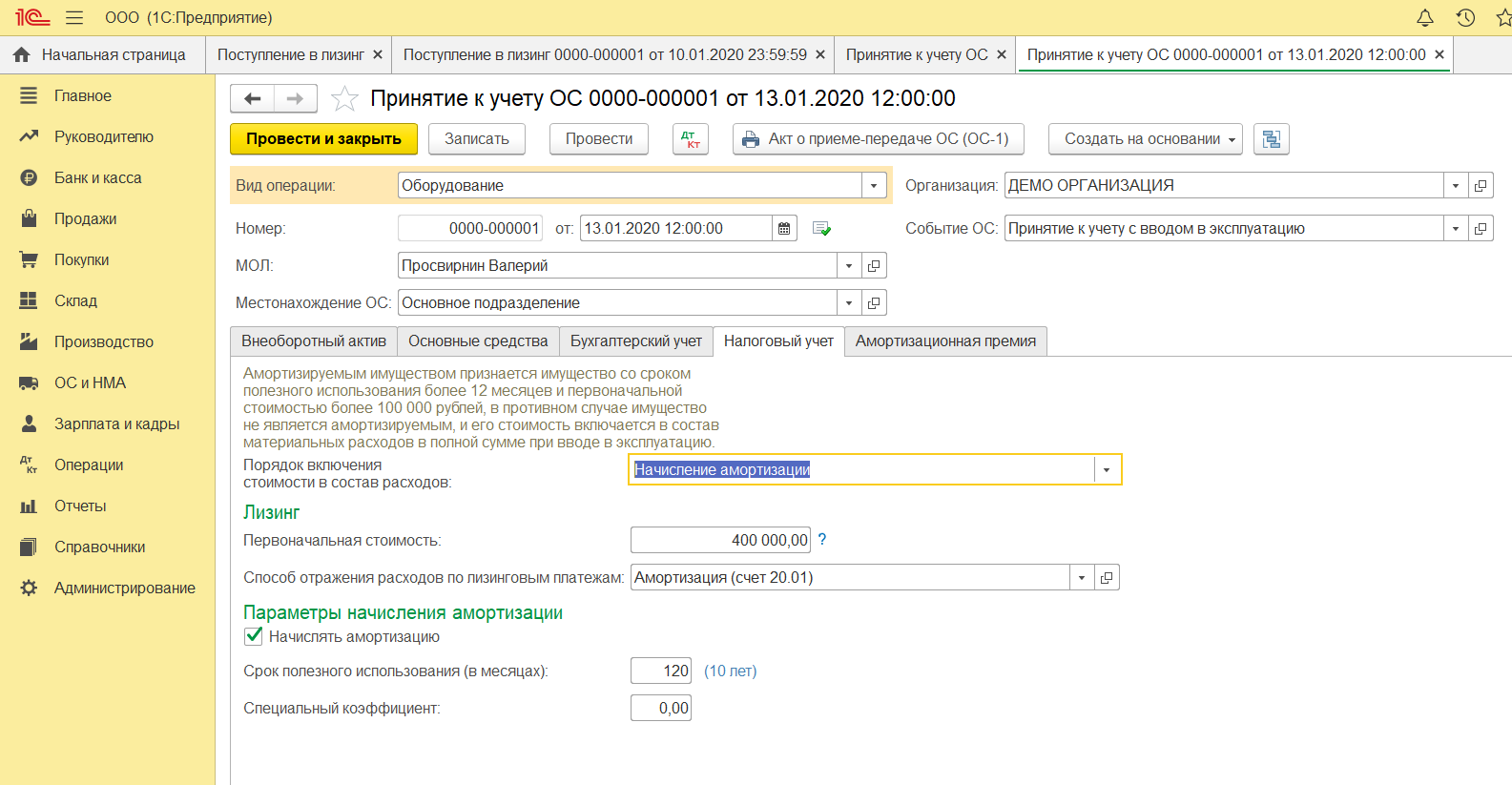

На вкладке «Налоговый учет» введите в поля следующие данные:

- В порядке включения стоимости в состав расходов укажите «Начисление амортизации».

- В первоначальной стоимости введите сумму расходов (без учета НДС) лизингодателя на покупку имущества. Данные по этим расходам указаны в лизинговом договоре.

- В способе отражения расходов поставьте «Амортизация».

- В сроке напечатайте количество месяцев амортизации имущества.

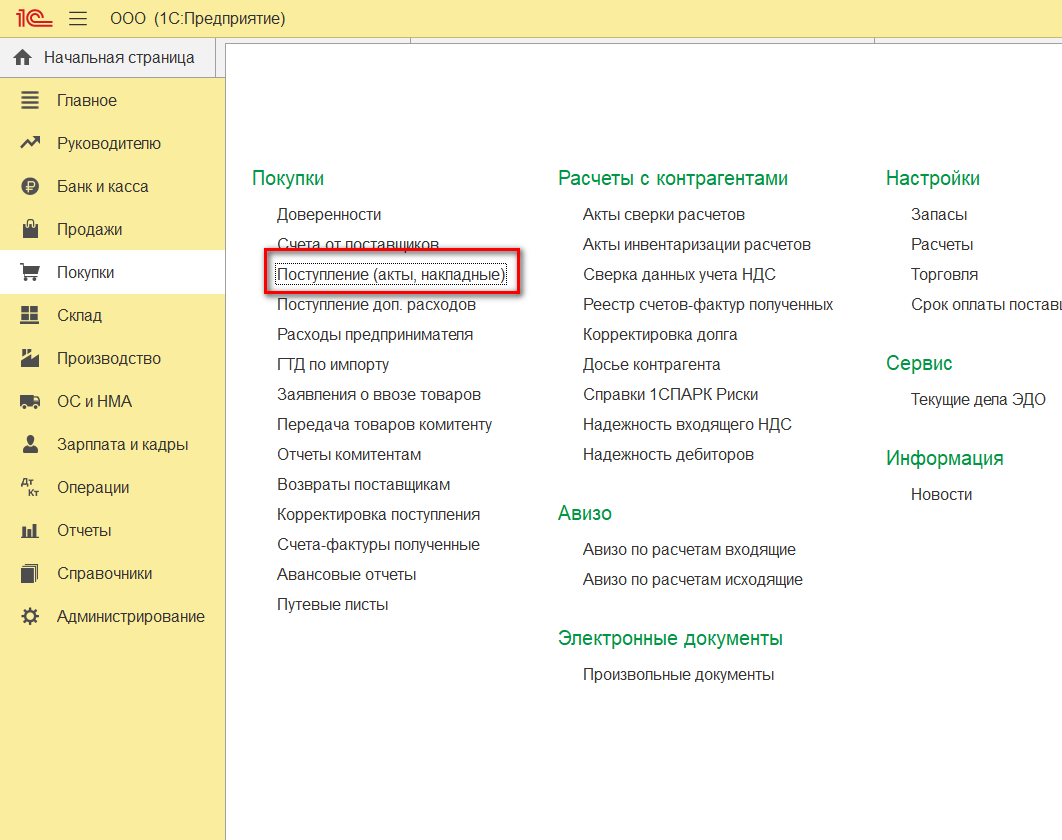

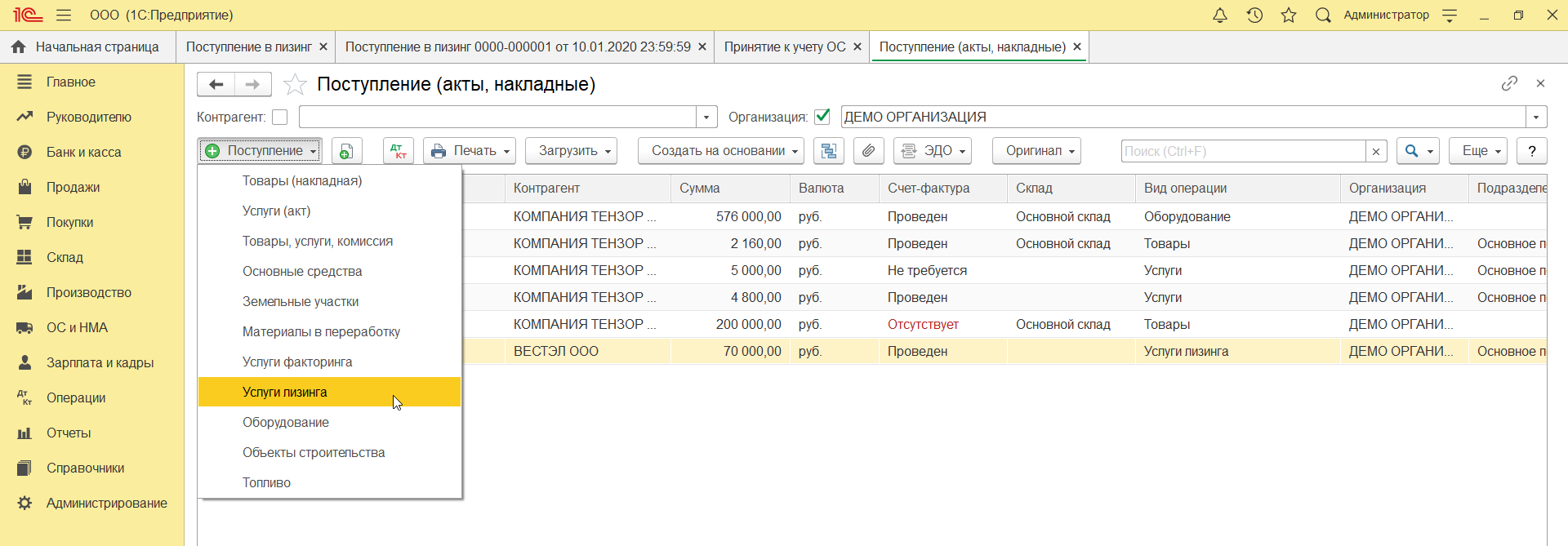

На лизинговые услуги лизингодатель может каждый месяц выставлять счет-фактуру. Чтобы отражать эти услуги, зайдите в меню «Покупки» и найдите «Поступление (акты, накладные)», кликните по нему. В результате этих действий должно открыться окно для создания акта.

Выберите «Услуги лизинга» при создании поступления.

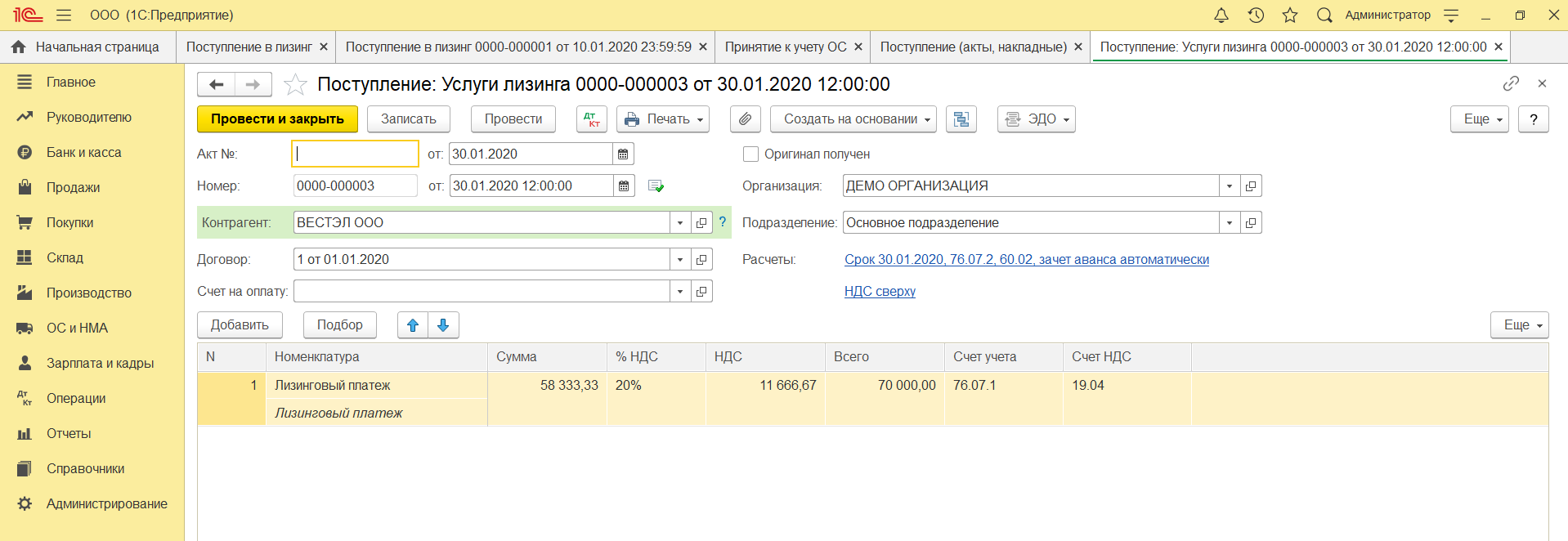

В открывшемся акте для отражения лизинговых услуг укажите:

- номер и дату полученного от лизингодателя акта;

- реквизиты лизингового договора;

- названия организаций лизингополучателя и лизингодателя.

Поле «Номенклатура» предназначено для указания «Лизинговый платеж», «Сумма» – для обозначения суммы из акта лизингодателя (счета-фактуры). Укажите дату и номер счета-фактуры и кликните «Зарегистрироваться».

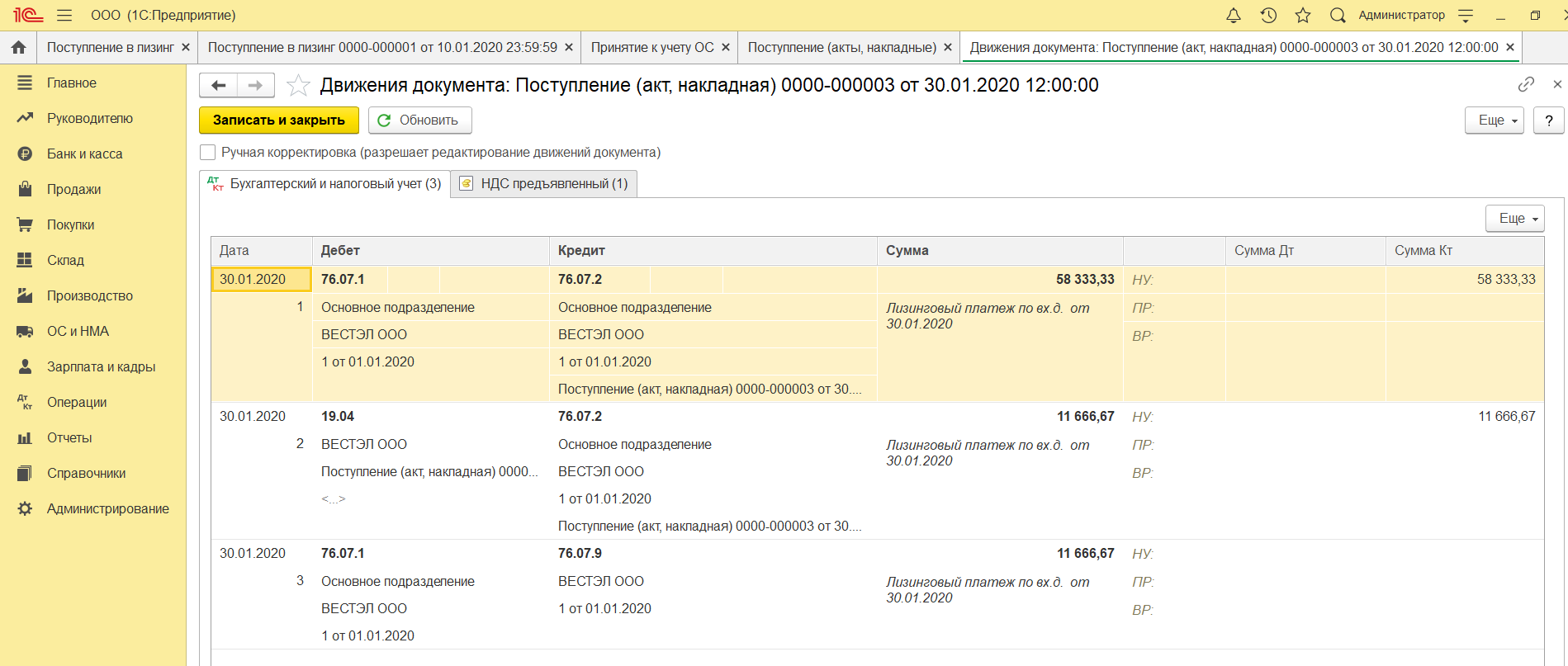

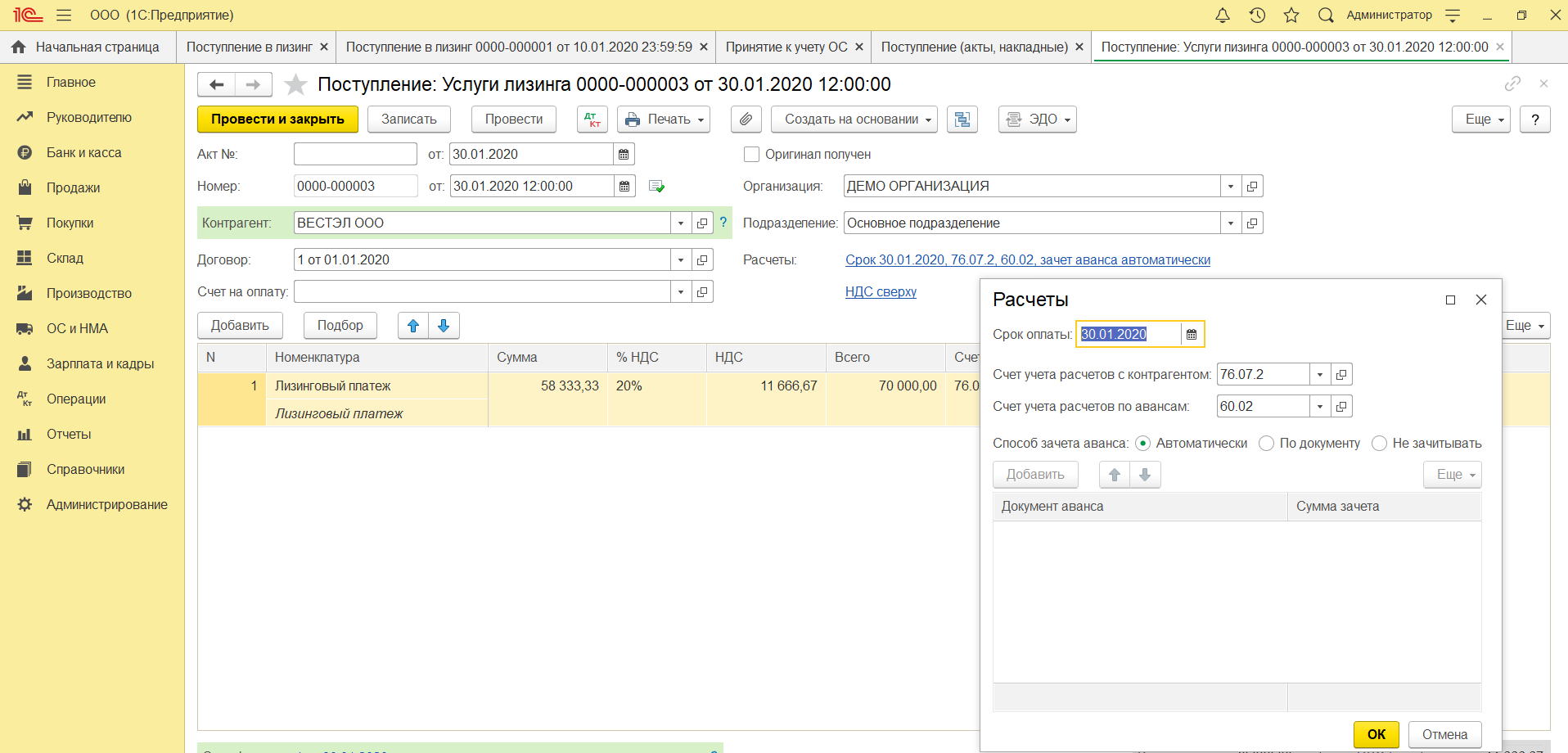

Обратите внимание, что 76.07.2 – счет для расчетов с контрагентом, а 60.02 – счет для расчета по авансам.

Когда данные введены, нажмите «Провести». Теперь в бухучете и налоговом учете находятся записи по расходам на услуги лизинга. Чтобы посмотреть проводки по расходам, нажмите ДтКт и проверьте получившиеся проводки.

В бухгалтерском учете платежи по лизингу принадлежат к дебету 76.07.1 Арендные обязательства, а не принадлежат к расходам. Стоимость поступившего в лизинг оборудования учитывается по кредиту этого счета. Счет 76.07.1 закроется после проведения всех платежей по лизинговому договору.

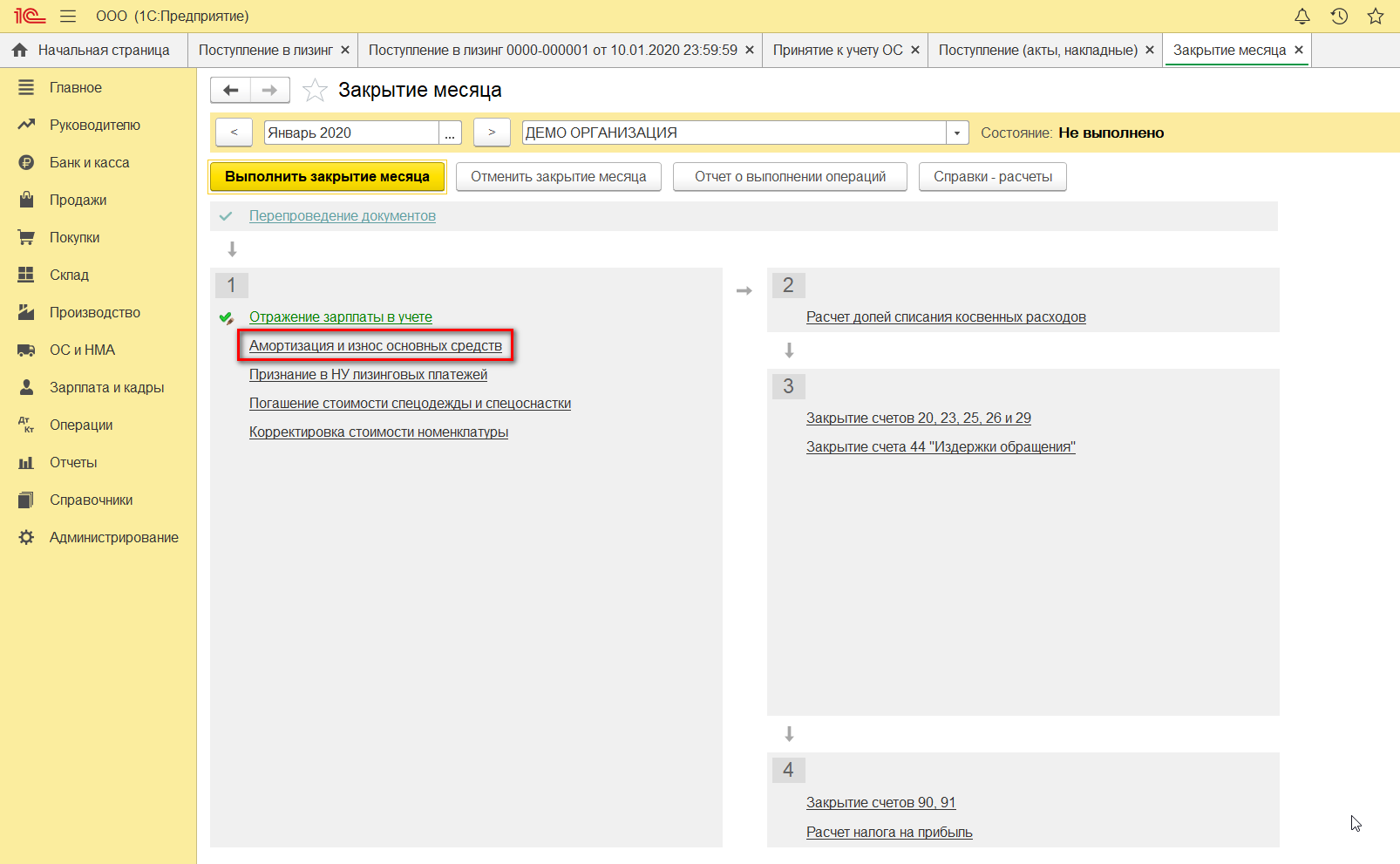

Амортизация в лизинге

Оборудование, купленное в лизинг, не является собственностью организации-лизингополучателя, однако его все равно необходимо ставить на учет и амортизировать. Амортизацию можно начислить автоматом, воспользовавшись помощником «Закрытие месяца». Она также начисляется в меню ОС и НМА документом «Амортизация и износ ОС».

В завершение следует отметить, что по лизинговым операциям есть разница между бухгалтерским и налоговым учетом. В последнем учете расходы по лизинговым операциям учитываются за минусом налоговой амортизации. Если в 1С 8.3 правильно составлена Учетная политика предприятия, то программа автоматически выполнит расчеты по амортизации и подсчитает расходы на лизинг, а дополнительно отобразит разницу между бухгалтерским и налоговым учетом.

Чтобы избежать ошибок при постановке на учет приобретенного в лизинг оборудования, недвижимости или транспорта, эту задачу необходимо делегировать компетентным специалистам по бухучету.

Операции по договору лизинга в бухгалтерском учете

- Лизинг: особенности, влияющие на бухучет

- Учет у лизингодателя

- Учет у лизингополучателя

- Выкуп объекта лизинга

- Возврат лизингового имущества

- Итоги

Лизинг: особенности, влияющие на бухучет

Лизинг — это вариант отношений, имеющих место при аренде имущества. Выделяют такие его особенности:

- Предмет лизинга покупается лизингодателем в собственность. Сам предмет, его характеристики и продавец, у которого осуществляется приобретение, определяются будущим пользователем (лизингополучателем).

- Покупка обычно осуществляется с привлечением заемных средств и сопровождается страхованием рисков, возникающих при договоре лизинга. Договор, как правило, растягивается на несколько лет.

- На протяжении всего срока договора предмет лизинга остается в собственности у лизингодателя. Хотя учет его возможен как в его балансе, так и в балансе у лизингополучателя.

- В роли лизингового имущества может выступать как недвижимость (кроме земли и других природных объектов), так и любое оборудование, соответствующее признакам основного средства.

- Ежемесячно в сумме, определенной графиком, прилагаемым к договору лизинга, у обеих сторон начисляются арендные (лизинговые) платежи. Эти платежи составляют доход лизингодателя.

- Величина суммы, принимаемой в расходы у лизингополучателя, зависит от того, на чьем балансе учтен предмет лизинга.

- Завершается договор лизинга либо выкупом объекта лизингополучателем, либо возвращением его лизингодателю. Условие об этом включается в договор. Здесь же приводят величину стоимости, по которой происходит выкуп.

Суммы, фигурирующие в договоре лизинга, могут быть выражены в валюте, и тогда в бухгалтерском учете лизинг в расчетах будет показываться с использованием курсовой разницы.

Расчеты по договору могут вестись с использованием авансовых платежей, причем график может предусматривать ежемесячный зачет определенной их суммы в счет оплаты текущего месячного платежа.

ВНИМАНИЕ! С 1 января 2022 г. обязательны к применению ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». С этой же даты утрачивает силу ПБУ 6/01. Начать применять Стандарты можно и раньше, закрепив нормы стандартов в учетной политике предприятия.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Учет у лизингодателя

Бухгалтерский учет лизинга для лизингодателя довольно прост, но зависит от того, на чьем балансе отражено имущество.

Стоимость объекта лизинга формируется в обычном для приобретаемых основных средств порядке с включением в нее всех расходов по покупке (п. 8 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н):

Дт 08 Кт 60, 66 (67), 76.

Готовый к передаче лизингополучателю объект отражают проводкой

Если условия договора лизинга гласят, что имущество остается учтенным в балансе лизингодателя, то на протяжении всего срока действия договора оно будет показываться у него на счете 03 с изменением внутри этого счета в части аналитики (готовый или уже переданный объект). Ежемесячно начисляемые согласно графику, приложенному к договору, лизинговые платежи будут формировать доход лизингодателя:

А текущие прямые расходы будут образовывать себестоимость продаж:

Доход будет уменьшаться на суммы:

- НДС от выручки:

- прямых расходов по лизингу:

- накладных расходов:

Когда объект лизинга учитывают в балансе лизингополучателя, лизингодатель исключает его из своего баланса, показывая стоимость передаваемого имущества как расходы грядущих периодов:

и одновременно отражает его за балансом:

Доход по договору, равный общей величине платежей по нему, показывается как доход предстоящих периодов:

Начисление дохода в сумме ежемесячного платежа, предусмотренного договором, отражается проводкой

Из дохода выделяется НДС:

Сумма соответствующих доходу прямых расходов уменьшает сумму, учтенную как расходы грядущих периодов:

Учитываются сформированные за месяц накладные расходы:

При поступлении платежа по договору независимо от варианта, используемого для учета имущества, его сумма будет уменьшать долг лизингополучателя, отраженный на счете 62:

О том, выгодно ли становиться лизингодателем, работая на УСН, читайте в статье «Учет платежей по лизингу при УСН доходы минус расходы».

Как лизингодателю отражать досрочный выкуп предмета лизинга в бухгалтерском и налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет у лизингополучателя

Для лизингополучателя порядок бухгалтерского учета лизинга также определяется тем, в чьем балансе учтен его предмет. Процесс расчетов с лизингодателем обычно отражают на счете 76.

Когда объект лизинга учитывают в балансе лизингодателя, у лизингополучателя его в полной сумме платежей, предусмотренных договором, показывают за балансом:

Ежемесячно в сумме, указанной в графике платежей, начисляется лизинговый платеж с выделением из его суммы НДС:

Дт 20 (23, 25, 26, 44) Кт 76,

Уплату этого платежа отражают проводкой

Если предмет лизинга учитывает лизингополучатель, то он показывает его у себя в балансе как будущее основное средство в полной сумме платежей, предусмотренных договором, с выделением НДС:

где 76 дог — субсчет отражения долга по договору лизинга.

После ввода в эксплуатацию объект отразится в основных средствах, но с обособленным учетом в их аналитике:

Ежемесячно будет происходить начисление амортизации:

Дт 20 (23, 25, 26, 44) Кт 02.

И также ежемесячно будет отражаться сумма лизингового платежа согласно графику, прилагаемому к договору лизинга, с уменьшением за счет него общей величины долга по договору:

Дт 76 дог Кт 76лиз,

76 дог — субсчет отражения долга по договору лизинга;

76 лиз — субсчет отражения расчетов по лизинговым платежам.

Одновременно часть НДС, приходящуюся на лизинговый платеж, при наличии счета-фактуры можно предъявить к вычету:

Об особенностях оформления счетов-фактур при лизинге читайте в материале «Разъяснены правила выставления счета-фактуры при лизинге».

Оплата платежа отразится в проводке

Дт 76 лиз Кт 51,

где 76 лиз — субсчет отражения расчетов по лизинговым платежам.

Выкуп объекта лизинга

Когда договор предусматривает по его завершении переход права собственности на объект лизинга к лизингополучателю, то в договоре помимо лизинговых платежей указывают величину стоимости выкупа имущества, по которой оно будет продано лизингополучателю.

При учете объекта в балансе лизингодателя у него это отразится в проводках:

- по формированию остаточной стоимости:

- отнесению ее на прочие расходы:

- отражению дохода от реализации с начислением с него НДС:

Когда имущество учитывают у лизингополучателя, лизингодатель покажет доход по продаже с начислением с него НДС без отражения в расходах остаточной стоимости объекта:

Одновременно им будет сделана проводка по забалансовому счету:

Лизингополучатель отразит выкупленное имущество в составе своих капвложений по стоимости приобретения с выделением НДС с выкупной стоимости и затем в собственных основных средствах:

Если учет велся в балансе лизингополучателя, то последней проводкой будет осуществлено увеличение стоимости взятого в лизинг имущества. В аналитике по счетам 01 и 02 его нужно будет перевести в состав собственного имущества.

При учете в балансе лизингодателя объект одновременно будет удален с забалансового счета лизингополучателя:

Возврат лизингового имущества

Возврат объекта лизингодателю по завершении договора лизинга или досрочно при учете имущества в его балансе у него отразится проводками внутри аналитики счета 03: из состава переданных в аренду он перейдет в разряд готовых к этому, если планируется его и далее отдавать в лизинг. Возможно дальнейшее использование сдававшегося в лизинг объекта в составе собственных основных средств лизингодателя:

Одновременно произойдут соответствующие изменения и в аналитике учета начисленной по объекту амортизации внутри счета 02.

Лизингополучатель в этой ситуации возвращение объекта отразит на забалансовом счете:

Объект, учтенный в балансе лизингополучателя, будет возвращен либо по нулевой (если расчеты по договору полностью завершены), либо по остаточной стоимости (если возврат происходит досрочно). У лизингополучателя это отразится как:

- прочий доход при нулевой остаточной стоимости:

- учет имущества в сумме остатка расходов на его приобретение с закрытием суммы остатка долга по лизинговым платежам при досрочном возврате:

Одновременно лизингополучатель покажет выбытие с забалансового счета:

Лизингополучатель, учитывавший объект на своем балансе, возврат отразит как:

- прочий расход при нулевой остаточной стоимости с предварительным формированием этой стоимости на счете 01:

- списание остаточной стоимости имущества за счет корректировки суммы остатка долга при досрочном возврате:

Дт 76 дог Кт 01,

Дт 76 дог Кт 19,

где 76 дог — субсчет отражения долга по договору лизинга.

При применении нелинейного способа амортизации, а также при несоответствии ее суммы величине месячных лизинговых платежей при досрочном возврате у лизингополучателя может образоваться прочий расход или доход, необходимый для закрытия задолженности по расчетам:

Дт 76 дог Кт 91,

где 76 дог — субсчет отражения долга по договору лизинга.

Итоги

Бухучет операций при договоре лизинга имеет свои особенности, связанные не только с особым характером этого договора, но и с тем, в чьем балансе отражается предмет лизинга. При этом на всем протяжении срока действия договора этот предмет остается в собственности у лизингодателя.