Материальная помощь в 6‑НДФЛ

Заполните 6-НДФЛ в несколько кликов!

Сервис формирует отчет на основе заполненной вами информации. Обширная система подсказок.

Индивидуальные предприниматели и юридические лица, привлекающие наемных работников, становятся налоговыми агентами по НДФЛ и обязаны ежеквартально предоставлять в налоговые органы расчет суммы налога на доходы физических лиц (форма 6-НДФЛ). Эта форма отчетности содержит обобщенную информацию о доходах всех сотрудников и сумме исчисленного и удержанного налога.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Материальная помощь не подлежит налогообложению

Налоговый Кодекс предусматривает случаи, когда работодатель не удерживает налог и не отражает в форме 6-НДФЛ следующие выплаты (ст. 217 НК РФ):

- единовременная помощь членам семьи умершего работника;

- материальная помощь работнику, у которого умер кто-то из родственников;

- выплаты лицам, пострадавшим от стихийного бедствия или чрезвычайной ситуации, а также членам семьи погибших;

- выплаты пострадавшим от террористических актов на территории страны, а также членам семьи погибших;

- единовременная помощь при выходе на пенсию.

Материальная помощь подлежит налогообложению

Материальная помощь, указанная в перечне Приложения 2 Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@, может не облагаться НДФЛ, но отражается в 6-НДФЛ. Так происходит, потому что для этих видов матпомощи установлен необлагаемый лимит на год, а со всех выплат сверху НДФЛ уже надо будет удерживать.

Это касается следующих видов матпомощи:

- единовременная помощь сотруднику при рождении или усыновлении ребенка в пределах 50 000 рублей;

- матпомощь участникам ВОВ, их вдовам, военнопленным и узникам в пределах 10 000 рублей, если помощь предоставлялась не из бюджета РФ или иностранного государства, а от других лиц;

- материальная помощь в пределах 4 000 рублей в год, предоставленная работникам и бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или возрасту (к отпуску, к свадьбе, на лечение, при выходе на пенсию.

Прочие виды материальной помощи следует отражать в декларации.

Рассмотрим несколько примеров.

У ИП Хрумова работает 3 сотрудника. Зарплату получают два раза в месяц: аванс 25 числа и окончательный расчет 10 числа каждого месяца. Налоговых вычетов на детей нет. За январь — июнь индивидуальный предприниматель начислил своим сотрудникам заработную плату в размере 630 тыс. рублей.

Пример 1

По случаю выхода на пенсию Иванову И. И. 22 июня 2021 года начислили материальную помощь в размере 10 000 рублей. Выплата работодателем при выходе сотрудника на пенсию не облагается НДФЛ при сумме выплат не более 4 000 рублей.

В разделе 1 матпомощь будет отражена следующим образом:

- В строке 020 пишем сумму удержанного за последние три месяца НДФЛ — 82 680 рублей, сюда же входит налог с матпомощи — 780 рублей (10 000 — 4 000) × 13 %;

- В строке 021 указываем дату, в которую должны перечислить удержанный налог в бюджет. Для матпомощи — следующий за выплатой рабочий день — 23.06.2021 года;

- В строке 022 указываем сумму НДФЛ, перечисленного в дату из строки 021 — 780 рублей.

Дополнительно в первом разделе будут заполнены строки 021 и 022 для каждой выплаты с апреля по июнь — аванса и расчета по итогам месяца.

Во втором разделе 6-НДФЛ за полугодие матпомощи тоже будет отражена

- в строке 110 указываем сумму начисленных физлицам доходов с начала года — 640 000 рублей = 630 000 рублей зарплата + 10 000 рублей матпомощь. Эту же сумму дублируем в строке 112, так как все доходы были по трудовым договорам;

- в строке 120 пишем количество получателей дохода — 3 человека;

- в строке 130 указываем сумму вычета с матпомощи — 4 000 рублей;

- в строке 140 указываем общую сумму исчисленного налога — 82 680 рублей= (630 000 + 10 000 — 4 000) × 13 %;

- в строке 160 прописываем сумму удержанного налога — 82 680 рублей.

Пример 2

Индивидуальный предприниматель выплатил 5 июня сотруднице 55 тыс. рублей по случаю рождения ребенка 1 июня. Сумма выплаты, не превышающая 50 тыс. рублей, не облагается НДФЛ.

Для наглядности представим, что других выплат в течение отчетного периода не было.

Раздел 1 заполняем так:

- В строке 020 пишем сумму удержанного за последние три месяца НДФЛ, включая налог с облагаемой части матпомощи — 650 рублей (55 000 рублей — 50 000 рублей) × 13 %;

- В строке 021 указываем дату, в которую должны перечислить НДФЛ с матпомощи — 06.06.2021 года;

- В строке 022 указываем сумму НДФЛ, перечисленного в дату из строки 021 — 650 рублей.

В разделе 2 матпомощь нужно показать в общей сумме начисленных доходов, а в строке 130 прописать необлагаемую сумму — 50 000 рублей. В целом заполнение будет аналогично примеру 1:

- в строке 110 — 55 000 рублей;

- в строке 120 — 1 человек;

- в строке 130 — 50 000 рублей;

- в строке 140 — 650 рублей = (55 000 — 50 000) × 13 %;

- в строке 160 прописываем сумму удержанного налога — 650 рублей.

Если бы выплата в связи с материнством составила 50 тыс. рублей или менее, то удерживать налог бы не пришлось, так как сумма выплаты не превышает 50 тыс.рублей.

Материальную помощь по рождению ребенка до 50 000 рублей включительно ФНС разрешает не показывать в 6-НДФЛ (письмо от 15.12.2016 № БС-4-11/24064@). Если вы ее все же отразили, она также должна быть указана в справке о доходах и суммах налога физлица по итогам года.

Пример 3

С 14 по 27 мая Сидоров А.А. уходит в ежегодный отпуск. По коллективному договору каждому сотруднику полагается материальная помощь в размере 4 000 рублей. Она не облагается НДФЛ, так как не превышает 4 000 рублей. Но если в течение года помощь окажется больше, со всей суммы превышения надо будет исчислить и удержать НДФЛ в стандартном порядке.

- За год сумма дохода составила 420 000 рублей = 35 000 рублей × 12 месяцев.

- Размер среднедневного заработка составил 1 194,54 рублей = 420 000 / 12 месяцев / 29,3.

- Размер отпускных составил 16 723,56 рублей = 1 194,54 × 14 дней.

- Единовременная помощь к отпуску 4 000 рублей.

При заполнении первого раздела отдельно заполняются строки 021 и 022, для отпускных, отдельно для материальной помощи, отдельно для зарплаты, если все выплаты произведены в разные даты.

- в строке 020 пишем общую сумму удержанного за последние три месяца НДФЛ — 56 774.06 рубля = (420 000 + 16 723.56 + 4 000 — 4 000) × 13 %.

- В строке 021 — 31.05.2021 (НДФЛ с отпускных уплачивается не позднее последнего числа месяца, в котором отпускные были получены);

- В строке 022 — 2 174 .06 рубля (16 723,56 рубля × 13 %).

Для материальной помощи строки заполнять не требуется, так как в данном случае НДФЛ с нее не уплачивается. Однако, если бы мы платили с нее налог, в строке 021 была бы указана дата, следующая за днем выплаты матпомощи к отпуску. Дополнительно должны быть заполнены строки 021 и 022 для зарплаты.

В раздел 2 будут внесены следующие данные:

- В строках 110 и 112 пишем 440 723.56 рубля = 420 000 + 16 723.56 + 4 000.

- В строке 130 — 4 000 рублей.

- В строках 140 и 160 — 56 774.06 рубля = (420 000 + 16 723.56 + 4 000 — 4 000) × 13 %.

Строка 170 «Сумма налога не удержанная»

Эта строка отражает сумму НДФЛ, которую невозможно удержать с получателя дохода. Например:

- сотрудник получил материальный подарок стоимостью свыше 4 000 рублей, но в дальнейшем не получал доходов в денежной форме;

- физлицо получило приз в ходе рекламной акции, розыгрыша;

- физлицу выплатили задолженность по зарплате по решению суда.

Сумма в этой строке указывается нарастающим итогом. Ошибочно писать в этой строке сумму исчисленного НДФЛ с зарплаты за июнь, которую сотрудники получат в июле. Эта сумма у вас появится уже в 6-НДФЛ за 9 месяцев.

Автор статьи: Юлия Хайрулина

Формируйте 6-НДФЛ в веб-сервисе для малого бизнеса Контур.Бухгалтерия. Система сама заполнит строки справки на основании данных бухучета. Легко ведите учет, начисляйте зарплату, отправляйте отчетность через интернет, получайте консультации наших экспертов. Первые 14 дней работы — бесплатно.

Как отразить материальную помощь в 6-НДФЛ

Работодатели вправе оказывать материальную поддержку своим сотрудникам. Если матпомощь облагается НДФЛ, ее следует показать в 6-НДФЛ. Каким образом отразить материальную помощь в 6-НДФЛ, узнаете из наглядных примеров.

В зависимости от вида и назначения матпомощи бухгалтер отражает ее в форме 6-НДФЛ. Возможны варианты: вся сумма помощи отражается в расчете; матпомощь не фиксируется в 6-НДФЛ.

Вариант № 1. Полное отражение материальной помощи в 6-НДФЛ. Пример заполнения

Пример. У вахтера Абрамова О. Т. родился сын. Директор ООО «Сигнал», в котором трудится Абрамов, выплатил молодому отцу материальную помощь в размере 73 000 рублей. Согласно трактовке п. 8 ст. 217 НК РФ 50 000 рублей не облагаются НДФЛ. А с суммы превышения нужно исчислить налог ((73 000 — 50 000) х 13 % = 2 990 рублей). Помощь выдана Абрамову 05.07.2021.

Чтобы показать заполнение на примере представим, что других выплат в расчетном периоде не было.

Раздел 1:

- строка 010 (КБК для ставки 13 %) — 18210102010011000110

- строка 020 (сумма НДФЛ, удержанная с матпомощи Абрамову) — 2 990 рублей

- строка 021 (срок перечисления НДФЛ в бюджет) — 06.07.2021

- строка 022 (сумма НДФЛ, перечисленного в дату из строки 021) — 2 990 рублей

Раздел 2:

- строка 100 (налоговая ставка) — 13 процентов

- строка 105 (КБК) — 18210102010011000110

- строка 110 (пособие, выданное Абрамову) — 73 000 рублей

- строка 120 (количество получателей дохода) — 1

- строка 130 (сумма вычета, которая не облагается НДФЛ) — 50 000 рублей

- строка 140 (исчисленная сумма налога) — 2 990 рублей

- строка 160 (удержанный с матпомощи НДФЛ) — 2 990 рублей

Вариант № 2. Материальная помощь не фиксируется

Есть ряд выплат, с которых НДФЛ не платится. Не нужно исчислять налог с материальной помощи (ст. 217 НК РФ):

- в связи со смертью работника (выплачена родственникам) или смертью членов семьи работника на пенсии;

- в связи со природным бедствием или чрезвычайным обстоятельством;

- лицам, получившим травмы в результате терроризма;

- с материальной помощи до 4 000 рублей за полный календарный год на одного сотрудника;

- с связи с появлением на свет или усыновлением ребенка (предельная выплата — 50 000 рублей) и т.д.

Пример. У вахтера Абрамова О. Т. родился сын. Молодому отцу компания оказала материальную поддержку в размере 47 000 рублей. Согласно содержанию п. 8 ст. 217 НК РФ 50 000 рублей не облагаются НДФЛ. Выплаченная помощь не выходит за рамки лимита, поэтому налог с матпомощи не исчисляют.

При этом стоит учесть, что лимит установлен на год. Поэтому матпомощь в пределах необлагаемого размера все же следует отражать в 6-НДФЛ, так как по итогам года сумма может превысить лимит.

Обратите внимание! Если материальная помощь не облагается НДФЛ при любой сумме, то в 6-НДФЛ ее не нужно включать. Это касается, например, матпомощи в связи со смертью работника или членов его семьи.

Материальная помощь в Приложении к 6-НДФЛ «Справка о доходах и суммах налога»

В справке отражается материальная помощь, которая в отчетном году полностью облагалась НДФЛ, а также все виды материальной помощи, для которой НК РФ устанавливает необлагаемые суммы. Это важно, к примеру, если сотрудник увольняется и может получить дополнительную матпомощь по новому месту работы.

Если материальная помощь в полной сумме не облагалась НДФЛ, в справке ее можно не показывать.

Пример. Вахтер Абрамова О. Т. в течение года получал зарплату 30 000 рублей. Кроме того, в июле он получил материальную помощь в сумме 8 000 рублей. Она не облагается НДФЛ в пределах 4 000 рублей. А с суммы превышения нужно исчислить налог ((8 000 — 4 000) х 13 % = 520 рублей).

В приложении к справке организация отразит для каждого месяца сумму дохода 30 000 рублей с кодом 2000 «Заработная плата, включая доплаты и надбавки». Дополнительно в июле появится строка, в которой будет отражена материальная помощь 8 000 рублей с кодом 2760 «Материальная помощь сотруднику» и сумма вычета 4 000 рублей с кодом 503.

В разделе 2 справки будет отражено следующее:

- Общая сумма дохода — 368 000

- Налоговая база — 364 000

- Сумма налога исчисленная — 47 320

- Сумма налога удержанная — 47 320

- Сумма налога перечисленная — 47 320

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 14 дней Экстерна бесплатно!

Заполнение формы 6-НДФЛ: Подарки и материальная помощь (даты и суммы)

1. Компания вручила подарок, который освобожден от НДФЛ

Компания выдала сотрудникам подарки стоимостью до 4000 рублей. Такие презенты не облагаются НДФЛ.

В строке 020 раздела 1 расчета отражайте выплаты, которые освобождены от НДФЛ только частично. В частности, подарки. Такие доходы освобождены от НДФЛ в сумме, которая не превышает 4 000 рублей за налоговый период (п. 28 ст. 217 НК РФ).

Из общего правила есть исключение. Если сотрудник получит в течение года только доход, не облагаемый НДФЛ, его не нужно показывать в строке 020. Например, подарок до 4 тыс. рублей. В отношении таких выплат компания не является налоговым агентом и не сдает справки о доходах (письмо Минфина России от 08.05.13 № 03-04-06/16327).

Если заполнить выплату в расчете 6-НДФЛ, сведения за год не сойдутся со справками 2-НДФЛ (письмо ФНС России от 10.03.16 № БС-4-11/3852@).

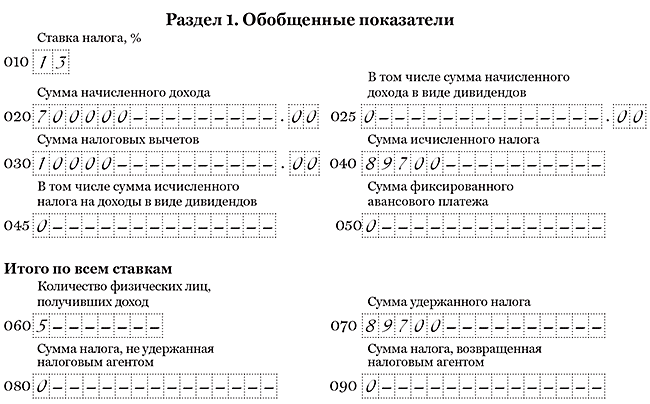

За полугодие компания начислила зарплату пяти сотрудникам — 700 000 руб., предоставила вычеты — 10 000 руб., удержала НДФЛ — 89 700 руб. ((700 000 руб. — 10 000 руб.) × 13%). Во втором квартале компания вручила работникам подарки стоимостью 3000 руб. за каждый. Всего на сумму 90 000 руб. Подарок каждому сотруднику не облагается НДФЛ, поэтому компания не отражала подарки в расчете за полугодие. Раздел 1 расчета компания заполнила, как в образце 54.

Если компания выдаст работнику подарок еще раз, то доход может превысить необлагаемый лимит. В периоде, когда это произойдет, отразите в расчете стоимость всех подарков, которые вручили с начала года. Вычет в 4000 рублей запишите в строку 030 расчета.

Образец 54. Как заполнить расчет, если компания вручила подарки дешевле 4 000 рублей:

2. Компания вручила подарок дороже 4 000 рублей

Компания выдала сотруднику подарок к юбилею. Презент стоил дороже 4 000 рублей. Компания удержала НДФЛ с ближайшей зарплаты.

Выплаты, которые освобождены от НДФЛ только частично, отражайте в расчете 6-НДФЛ. В том числе подарки дороже 4 000 рублей (п. 28 ст. 217 НК РФ).

В разделе 1 подарок отражайте в периоде, когда компания вручила презент. В строке 020 запишите всю стоимость подарка, в строке 030 — вычет в 4000 рублей. В строке 040 заполните исчисленный НДФЛ. Строку 070 заполняйте, если смогли удержать НДФЛ с подарка в отчетном периоде. Строку 080 не заполняйте, если можете удержать НДФЛ до конца года.

НДФЛ с подарка удерживайте с ближайшего денежного дохода. Раздел 2 заполняйте в периоде, когда компания смогла удержать НДФЛ. В строке 100 запишите дату выдачи подарка. В строке 110 — день, когда удержали НДФЛ, а в строке 120 — следующий рабочий день.

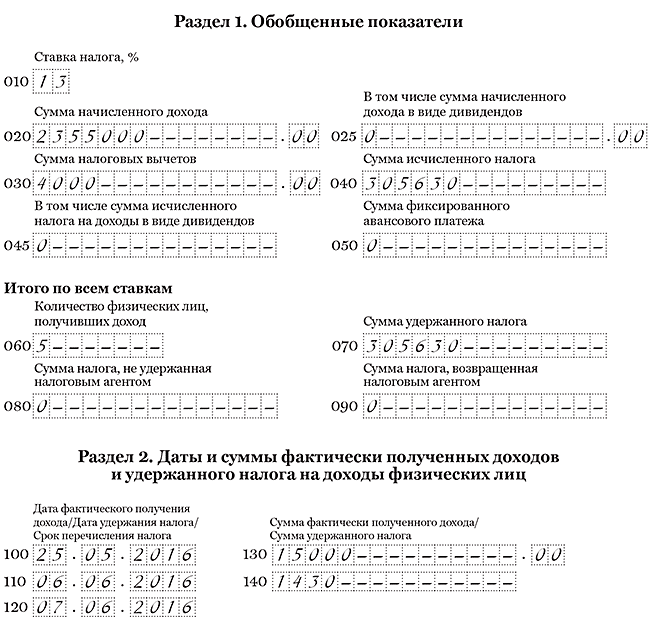

Компания 25 мая вручила сотруднику подарок к юбилею стоимостью 15 000 руб. В этот день исчислила НДФЛ — 1 430 руб. ((15 000 руб. — 4000 руб.) × 13%). Налог с подарка компания удержала с зарплаты за май, которую выдала 6 июня. Крайний срок перечисления НДФЛ с подарка — 7 июня.

Помимо подарка компания за полугодие начислила сотрудникам зарплату — 2 340 000 руб., исчислила и удержала НДФЛ — 304 200 руб. (2 340 000 руб. × 13%). В строке 020 компания заполнила подарок и зарплату — 2 355 000 руб. (2 340 000 + 15 000). В строке 030 компания записала необлагаемую сумму — 4 000 руб. В строке 040 и 070 — исчисленный и удержанный НДФЛ — 305 630 руб. (304 200 + 1430).

Разделы 1 и 2 расчета компания заполнила, как в образце 55.

Образец 55. Как заполнить расчет, если компания вручила подарки дороже 4 000 рублей:

3. Компания вручила подарок сотруднику в отпуске за свой счёт

Компания вручила сотруднику подарок дороже 4 000 рублей. Работник до конца года находится в отпуске за свой счёт.

Стоимость подарков свыше 4 000 рублей за налоговый период облагается НДФЛ (п. 28 ст. 217 НК РФ). Такие доходы отражайте в расчете 6-НДФЛ.

Доход возник на дату, когда компания вручила презент. Поэтому подарок отразите в расчете за полугодие. В строке 020 запишите всю стоимость подарка. Необлагаемую сумму — 4 000 рублей — запишите как вычет в строке 030. В строке 040 заполните исчисленный налог. Поскольку сотрудник находится в неоплачиваемом отпуске, компания не сможет удержать НДФЛ до конца года. Поэтому отразите этот налог в строке 080.

В разделе 2 ФНС рекомендует показать операцию так. В строках 100 и 110 записать дату выдачи подарка, в строке 120 — следующий день, в строке 130 — размер дохода, а в строке 140 — 0 (письмо от 28.03.16 № БС-4-11/5278). Из кодекса такой порядок не следует. К тому же налоговики доработали программу, поэтому заполняйте расчет так. В строке 100 запишите дату выдачи подарка. А в строках 110 и 120 нулевые даты — 00.00.0000 (письмо ФНС России от 25.04.16 № 11-2-06/0333@). В строке 130 отразите стоимость подарка, а в строке 140 — ноль.

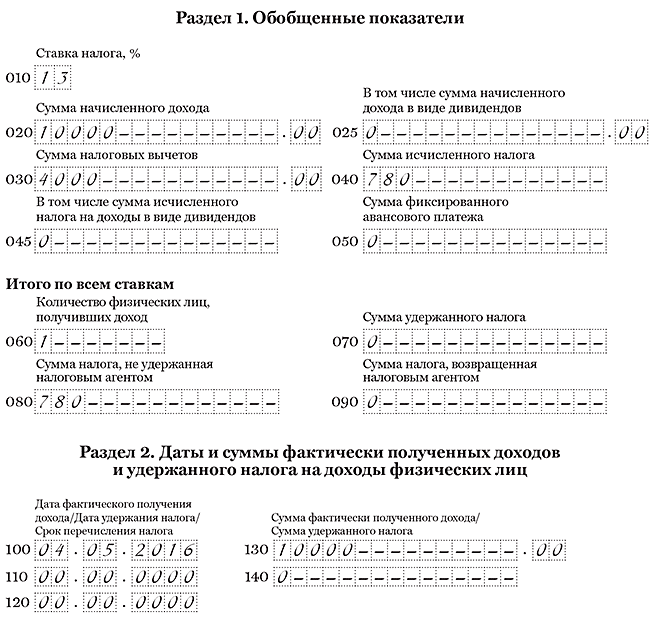

Компания 4 мая вручила сотруднику подарок стоимостью 10 000 руб. В этот день исчислила НДФЛ — 780 руб. ((10 000 руб. — 4000 руб.) × 13%). Работник до конца года находится в отпуске за свой счет. Компания не сможет удержать НДФЛ до конца года, поэтому записала его в строку 080. Все сотрудники находятся в отпуске за свой счет. Денежных выплат в течение года не было. Компания заполнила расчет, как в образце 56.

Образец 56. Как заполнить расчет, если компания вручила подарок и не удержала НДФЛ:

4. Компания удержала НДФЛ с подарка сотруднику в следующем квартале

Компания в первом квартале вручила подарок сотруднику. Удержать НДФЛ сразу не смогла. Налог удержала только во втором квартале из зарплаты работника.

Налоговый агент обязан удержать НДФЛ в течение налогового периода с денежных доходов, которые будет выдавать «физику». В прошлом квартале компания выдала подарок сотруднику, но не смогла удержать НДФЛ. Поэтому в первом квартале компания показала только исчисленный налог.

Удержанный налог надо показать в расчете за полугодие. В разделе 1 запишите удержанный налог в строке 070. Так же заполните раздел 2. В строке 100 запишите дату выдачи подарка, в строке 110 — дату, когда компания смогла удержать НДФЛ, в строке 120 — следующий рабочий день.

Компания 16 марта вручила подарок стоимостью 7 000 руб. сотруднику. В этот день компания исчислила НДФЛ — 390 руб. ((7 000 руб. — 4 000 руб.) × 13%). В разделе 1 расчета за первый квартал компания отразила подарок в строке 020, в строке 030 записала вычет — 4000 руб., в строке 040 поставила исчисленный НДФЛ.

10 мая компания выдала работнику зарплату, с которой смогла удержать НДФЛ с подарка. Компания записала налог с подарка в строке 070.

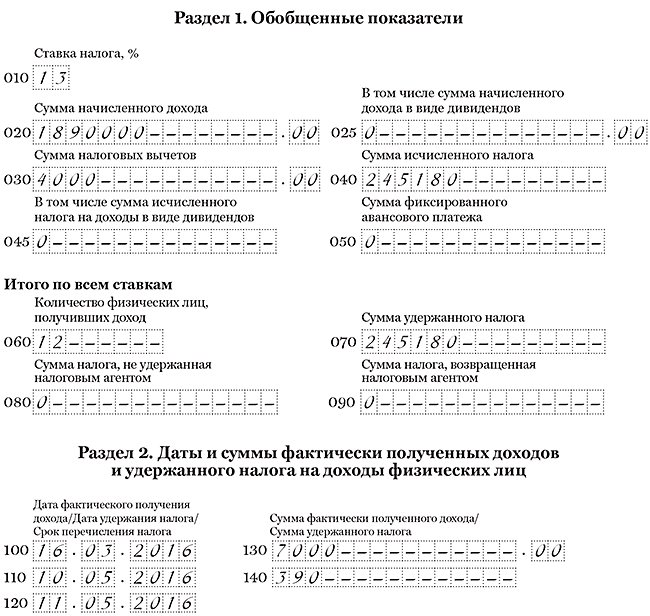

Компания за полугодие начислила доходы (включая подарок) 12 сотрудникам по ставке 13% — 1 890 000 руб., исчислила и удержала НДФЛ — 245 180 руб. ((1 890 000 руб. — 4 000 руб.) × 13%).

Налог с подарка компания отразила в строке 070 раздела 1 за полугодие. А выданный подарок и налог показала также в разделе 2 расчета. Дата получения дохода — 16 марта, а удержания НДФЛ — 10 мая. Отчет компания заполнила, как в образце 57.

Образец 57. Как заполнить расчет, если компания удержала НДФЛ с подарка в следующем квартале:

5. Компания выдала материальную помощь менее 4 000 рублей

Компания в течение квартала выдала сотрудникам материальную помощь. Каждый работник получил за полугодие менее 4 000 рублей.

Выплаты, которые освобождены от НДФЛ только частично, надо отражать в расчете. Материальная помощь освобождена от налога в сумме, которая не превышает 4 000 рублей за налоговый период (п. 28 ст. 217 НК РФ).

В то же время, если сотрудник получил менее 4 000 рублей за год, компания не подает на него 2-НДФЛ (письмо Минфина России от 08.05.13 № 03-04-06/16327). Значит, и помощь в пределах необлагаемой суммы можно не отражать в расчете. Если заполнить выплату в расчете 6-НДФЛ, сведения за год не сойдутся со справками 2-НДФЛ (письмо ФНС России от 10.03.16 № БС-4-11/3852@).

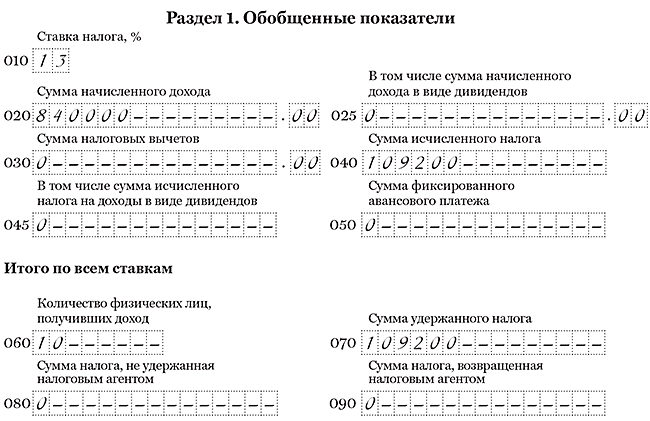

За полугодие компания начислила зарплату 10 сотрудникам — 840 000 руб., удержала НДФЛ — 109 200 руб. (840 000 руб. × 13%). Во втором квартале компания выдавала работникам материальную помощь. Всего на сумму 100 000 руб. Помощь каждому сотруднику составила 3 500 руб. Поэтому компания не отражала эту выплату в расчете. Раздел 1 компания заполнила, как в образце 58.

Если компания выдаст работнику помощь еще раз, то доход может превысить необлагаемый лимит. В периоде, когда это произойдет, отразите в расчете сумму помощи, которую выдавали с начала года. При этом вычет в 4000 рублей запишите в строку 030 расчета.

Образец 58. Как заполнить расчет, если компания оказала материальную помощь менее 4 000 рублей:

6. Компания выдала материальную помощь более 4 000 рублей

Компания во втором квартале выдала сотруднику материальную помощь в размере 15 000 рублей. От НДФЛ освобождены только 4 000 рублей.

Материальную помощь более 4000 рублей за налоговый период надо показать в расчете. В строке 020 запишите всю сумму помощи. А в строке 030 отразите вычет в виде необлагаемой суммы — 4 000 рублей (п. 28 ст. 217 НК РФ).

Дата получения дохода в виде материальной помощи — день выплаты (подп. 1 п. 1 ст. 223 НК РФ). На эту же дату компания удерживает НДФЛ. Поэтому день выплаты запишите в строках 100 и 110 раздела 2 расчета. Перечислить налог можно на следующий день.

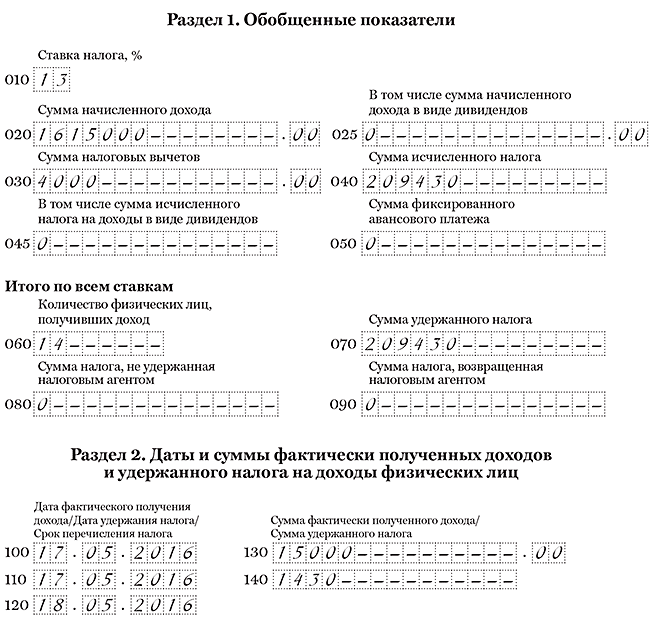

Компания 17 мая выдала сотруднику материальную помощь — 15 000 руб. В этот же день удержала НДФЛ — 1430 руб. ((15 000 руб. — 4 000 руб.) × 13%). Помимо материальной помощи в течение полугодия компания начислила доходы 14 сотрудникам — 1 600 000 руб., исчислила и удержала НДФЛ — 208 000 руб. (1 600 000 руб. × 13%).

Раздел 1. В строке 020 компания записала начисленные доходы и материальную помощь — 1 615 000 руб. (1 600 000 + 15 000). В строке 030 — вычет 4000 рублей. В строке 040 — НДФЛ с доходов и помощи 209 430 руб. (208 000 + 1430).

Раздел 2. В строках 100 и 110 компания отразила дату выдачи материальной помощи. В строке 120 — следующий рабочий день. В строке 130 компания записала материальную помощь полностью — 15 000 руб. Расчет компания заполнила, как в образце 59.

Образец 59. Как заполнить расчет, если компания оказала материальную помощь более 4 000 рублей:

7. Компания выдала материальную помощь вместе с отпускными

Компания выдала работнику отпускные и материальную помощь к отпуску, которая облагается НДФЛ.

Выплаты можно показать в одном блоке строк 100–140, если по ним совпадают все три даты: получения дохода, удержания НДФЛ и крайний срок перечисления налога. Дата получения дохода и удержания НДФЛ по отпускным и материальной помощи — это дата выплаты. Эту дату компания отражает в строках 100 и 110. В строке 120 компания пишет крайний срок перечисления налога. НДФЛ с отпускных можно заплатить до конца месяца (п. 6. ст. 226 НК РФ). А вот налог с материальной помощи — не позднее следующего дня. Даты в строках 120 отличаются. Значит, в разделе 2 отражайте выплаты отдельно.

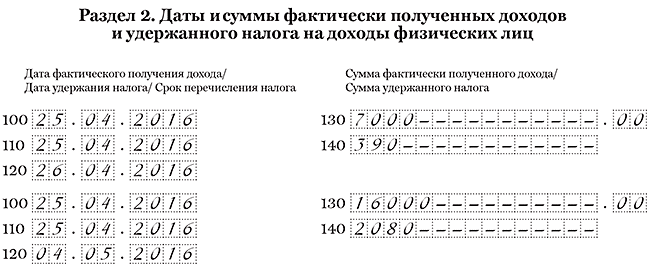

Компания 25 апреля выдала сотруднику отпускные — 16 000 руб. и материальную помощь к отпуску — 7 000 руб. В этот же день компания удержала и перечислила НДФЛ с этих выплат — 2 080 руб. (16 000 руб. × 13%) и 390 руб. ((7 000 руб. — 4 000 руб.) × 13%).

Дата получения дохода и удержания НДФЛ — 25 апреля. Крайний срок перечисления НДФЛ с отпускных — 30 апреля. Это выходной, поэтому срок переносится на 4 мая. Налог с материальной помощи надо платить не позднее 26 апреля. Компания заполнила выплаты в разных блоках строк 100–140, как в образце 60.

Образец 60. Как отразить отпускные и материальную помощь, выданные в один день:

Налогоплательщик ПРО, 2017

Отражаем единовременную выплату и материальную помощь к отпуску в форме 6-НДФЛ

В организации положением об оплате труда предусмотрены единовременная выплата к отпуску и материальная помощь, которая выплачивается вместе с отпускными. Материальная помощь до 4000 руб. не облагается НДФЛ. Если сумма больше, то НДФЛ удерживается. Эксперты службы Правового консалтинга ГАРАНТ рассмотрели как отразить выплаченные суммы в 6-НДФЛ.

В организации положением об оплате труда предусмотрены единовременная выплата к отпуску и материальная помощь, которая выплачивается вместе с отпускными. Материальная помощь до 4000 руб. не облагается НДФЛ. Если сумма больше, то НДФЛ удерживается. Эксперты службы Правового консалтинга ГАРАНТ рассмотрели как отразить выплаченные суммы в 6-НДФЛ.

Порядок заполнения формы 6-НДФЛ

Согласно п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в п. 2 ст. 226 НК РФ, признаются налоговыми агентами по НДФЛ, в обязанности которых входят исчисление, удержание у налогоплательщика и уплата исчисленного НДФЛ (далее также — налог) в бюджет.

Начиная с 2016 года на налоговых агентов по НДФЛ возложена обязанность по ежеквартальному представлению в налоговые органы Расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, форма (далее — Расчет 6-НДФЛ) и порядок заполнения которого (далее — Порядок) утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (абзац третий п. 2 ст. 230 НК РФ).

Расчет 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 1.1 Порядка). Напомним, налоговые агенты ведут регистры налогового учета по НДФЛ в соответствии с п. 1 ст. 230 НК РФ.

Расчет 6-НДФЛ содержит два раздела:

- раздел 1 «Обобщенные показатели», в котором указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 3.1 Порядка);

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», в котором указываются даты фактического получения физическими лицами дохода и удержания НДФЛ, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (п. 4.1 Порядка).

Если раздел 1 Расчета 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год, то в разделе 2 Расчета 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода (смотрите, например, письма ФНС России от 27.04.2016 № БС-4-11/7663, от 24.03.2016 № БС-4-11/5106, от 18.02.2016 № БС-3-11/650@). Данное обстоятельство обусловливает возможное несовпадение показателей раздела 1 и раздела 2 Расчета 6-НДФЛ (смотрите также письмо ФНС России от 28.03.2016 № БС-4-11/5278@).

- строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений ст. 223 НК РФ;

- строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ;

- строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ.

То есть в том числе исходя из положений главы 23 НК РФ дата фактического получения дохода, дата удержания НДФЛ и дата перечисления НДФЛ в бюджет — это три самостоятельные даты, каждая из которых определяется на основании отдельных норм указанной главы.

При этом порядок определения указанных дат зависит от вида выплачиваемого налогоплательщику дохода.

В общих случаях дата фактического получения доходов в денежной форме определяется как день выплаты (перечисления на банковский счет) такого дохода (пп. 1 п. 1 ст. 223 НК РФ).

На основании п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Перечислить суммы исчисленного и удержанного налога налоговый агент обязан не позднее дня, следующего за днем выплаты (за некоторым исключением) (п. 6 ст. 226 НК РФ).

Единовременная выплата к отпуску

Какой-либо особый порядок исчисления, удержания и уплаты НДФЛ с сумм единовременной выплаты к ежегодному отпуску главой 23 НК РФ не предусмотрен.

Доход в виде единовременной выплаты к ежегодному отпуску, полагаем, представляет собой, по сути, поощрительную (стимулирующую) выплату.

Статья 129 ТК РФ определяет стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) как один из элементов заработной платы (оплаты труда работника).

В целях исчисления НДФЛ в отношении дохода в виде оплаты труда предусмотрено специальное положение, согласно которому датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Однако, по мнению Минфина России, выраженному в письме от 12.11.2007 № 03-04-06-01/383, для целей применения п. 2 ст. 223 НК РФ под доходом в виде оплаты труда понимается непосредственно вознаграждение за выполненные трудовые обязанности. В связи с этим дата фактического получения дохода в виде стимулирующей выплаты (в письме — премии) должна определяться в соответствии с пп. 1 п. 1 ст. 223 НК РФ как день выплаты этого дохода. Указанная позиция подтверждена Минфином России в письме от 27.03.2015 № 03-04-07/17028, являющемся ответом на запрос ФНС России.

Отсюда можно сделать вывод, что единовременная выплата к отпуску, носящая стимулирующий, поощрительный характер, отражается в разделе 2 Расчета 6-НДФЛ следующим образом:

- по строке 100 «Дата фактического получения дохода» указывается день выплаты (перечисления) единовременной выплаты к отпуску согласно пп. 1 п. 1 ст. 223 НК РФ;

- по строке 110 «Дата удержания налога» указывается та же дата, что и в строке 100, то есть дата выплаты (п. 4 ст. 226 НК РФ);

- по строке 120 «Срок перечисления налога» указывается день, следующий за датой выплаты рассматриваемого дохода (п. 6 ст. 226 НК РФ).

Материальная помощь к отпуску

На основании п. 28 ст. 217 НК РФ не облагаются НДФЛ суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, не превышающие 4000 рублей за налоговый период. Таким образом, доход в виде материальной помощи, сумма которого не превышает 4000 рублей, не учитывается при определении налоговой базы по НДФЛ и, как следствие, при расчете рассматриваемого налога.

В вышеприведенном п. 2 ст. 230 НК РФ однозначно сказано, что расчет по форме 6-НДФЛ заполняется только в отношении исчисленных и удержанных сумм налога. Поэтому, если общая сумма материальной помощи, выплаченная организацией работнику в налоговом периоде (в течение календарного года), не превысит 4000 рублей, то такие доходы в расчет по форме 6-НДФЛ включаться не должны (т.к. в отношении них налог не исчисляется). Сделанный вывод согласуется с позицией ФНС России, изложенной в письмах от 24.03.2016 № БС-4-11/5106 и от 23.03.2016 № БС-4-11/4901, где указано, что доходы, не подлежащие налогообложению (освобождаемые от налогообложения), перечисленные в ст. 217 НК РФ, не отражаются в расчете по форме 6-НДФЛ.

В то же время, если общая сумма материальной помощи, выплаченной сотруднику в календарном году, окажется выше 4000 рублей, то с разницы между суммой фактически выплаченной материальной помощи и установленным лимитом (4000 руб.) налоговый агент обязан исчислить НДФЛ, удержать и уплатить его в бюджет.

Материальная помощь является выплатой социального характера, не относящейся к оплате труда (п. 3 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24.12.2007 № 922). Полагаем, на основании этого ФНС России разъяснила в письме от 16.05.2016 № БС-4-11/8568@, что датой фактического получения дохода в виде материальной помощи считается день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц, ссылаясь на пп. 1 п. 1 ст. 223 НК РФ. При этом налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ), а перечислить — не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ).

Таким образом, материальная помощь к отпуску отражается в разделе 2 Расчета 6-НДФЛ аналогично единовременной выплате к отпуску:

- по строке 100 «Дата фактического получения дохода» указывается день выплаты (перечисления) материальной помощи к отпуску согласно пп. 1 п. 1 ст. 223 НК РФ;

- по строке 110 «Дата удержания налога» указывается та же дата, что и в строке 100, то есть дата выплаты (п. 4 ст. 226 НК РФ);

- по строке 120 «Срок перечисления налога» указывается день, следующий за датой выплаты рассматриваемого дохода (п. 6 ст. 226 НК РФ).

Отметим, как было сказано выше, расчет по форме 6-НДФЛ заполняется только в отношении исчисленных и удержанных сумм налога (именно налога, а не доходов). При расчете НДФЛ с сумм материальной помощи НДФЛ исчисляется только с разницы между фактически выплаченной помощью и 4000 рублей. Следовательно, в Расчет 6-НДФЛ должны попадать только данные о доходах, с которых фактически исчисляется налог (т.е. именно часть материальной помощи, фактически подлежащая налогообложению, а не вся сумма материальной помощи).

Отпускные

Средний заработок, сохраняемый на период ежегодного отпуска, не является оплатой труда в понимании п. 2 ст. 223 НК РФ, поскольку период отпуска относится ко времени отдыха, то есть времени, в течение которого работник не выполняет никаких трудовых обязанностей (ст.ст. 106, 107, 114, 139 ТК РФ). Поэтому дата фактического получения дохода при выплате сотруднику отпускных определяется по правилам пп. 1 п. 1 ст. 223 НК РФ — на день его выплаты (перечисления на счета налогоплательщика в банках либо по его поручению на счета третьих лиц) (смотрите письма Минфина России от 26.01.2015 № 03-04-06/2187, от 06.06.2012 № 03-04-08/8-139, письмо ФНС России от 24.10.2013 № БС-4-11/190790, постановление Президиума ВАС РФ от 07.02.2012 № 11709/11).

Удержание НДФЛ с отпускных также производится на дату их выплаты (п. 4 ст. 226 НК РФ). Соответственно, даты, отражаемые по строке 100 и по строке 110 раздела 2 Расчета 6-НДФЛ, в отношении таких выплат тоже будут совпадать.

Однако порядок определения даты перечисления в бюджет НДФЛ, удержанного с отпускных (а также пособий по временной нетрудоспособности), с 2016 года регулируется специальной нормой — абзацем вторым п. 6 ст. 226 НК РФ: при выплате таких доходов налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Это означает, что срок перечисления НДФЛ с доходов в виде отпускных определяется как последнее число месяца, в котором фактически произведена выплата отпускных, например, если в июле — 01.08.2016 (с учетом п. 7 ст. 6.1 НК РФ), в августе — 31.08.2016 и т.д.

Например, при выплате отпускных 9 августа 2016 года по строке 100 и по строке 110 раздела 2 Расчета 6-НДФЛ должна указываться дата 09.08.2016, а по строке 120 — 31.08.2016 (смотрите письма ФНС России от 11.05.2016 № БС-4-11/8312 и № БС-3-11/2094@).

Пункт 4.2 Порядка предусматривает отдельное заполнение строк 100-140 в отношении различных видов доходов, имеющих одну дату их фактического получения, но различные сроки перечисления НДФЛ (письмо ФНС России от 11.05.2016 № БС-4-11/8312).

Таким образом, если отпускные работнику, а также единовременная выплата и материальная помощь к отпуску выплачиваются ему в один день, то и удержать НДФЛ с данных сумм организация должна в тот же день, но срок перечисления НДФЛ с сумм отпускных отличается от сроков перечисления налога с сумм единовременной выплаты и материальной помощи. В таком случае на сумму отпускных отдельно заполняются строки 100-140 раздела 2 Расчета 6-НДФЛ, а на единовременную выплату и материальную помощь к отпуску — другие строки раздела 2 Расчета 6-НДФЛ.

Как отразить материальную помощь в 6-НДФЛ в 2021?

Отражать ли материальную помощь в 6-НДФЛ

Форма 6-НДФЛ содержит консолидированные данные по конкретному предприятию о доходах, полученных физлицами, включая (абз. 6 п. 1 ст. 80 НК РФ):

- показатели начисленных и уплаченных доходов, в том числе финансовой поддержки;

- налоговые льготы;

- рассчитанные и перечисленные налоги;

- прочие данные, используемые при исчислении налога.

Финансовая поддержка работодателя в виде различных выплат, предоставляемых сотрудникам, также является доходом, который к тому же при определенных условиях облагается подоходным налогом. Соответственно, материальная помощь в 6-НДФЛ также должна быть отражена.

Скачать актуальный бланк 6-НДФЛ можно здесь.

Какие выплаты относятся к матпомощи

Денежная помощь представляет собой финансовую поддержку, которую организация оказывает членам трудового коллектива, попавшим в нестандартные, требующие материальных затрат условия. Положения о матпомощи, оказываемой предприятием, устанавливаются в трудовых соглашениях с работниками и коллективных договорах.

Матпомощь может быть классифицирована по следующим видам:

- Исходя из периодичности предоставления:

- разовая;

- систематическая.

- В зависимости от выделенных средств:

- денежная;

- вещевая.

- По основанию предоставления:

- в связи с рождением детей;

- при стихийных бедствиях и природных катаклизмах;

- как помощь на погребение умершего родственника;

- при проблемах со здоровьем и т. д.

Часть выплат, формально подпадающих под определение материальной помощи, могут составлять элементы системы оплаты за выполнение трудовых функций, а значит, фактически представлять собой не финансовую поддержку от компании сотрудникам, а разновидность платы за выполнение должностных обязанностей.

Согласно пояснениям, приводимым в постановлении Президиума ВАС РФ от 30.11.2010 № 4350/10 и письмах Минфина России от 22.10.2013 № 03-03-06/4/44144 и от 02.09.2014 № 03-03-06/1/43912, в этом случае отчисления должны быть:

- зафиксированы трудовым соглашением или колдоговором как часть системы платы за труд;

- зависимы от величины зарплаты и качества исполнения трудовых функций.

Кроме того, для целей формирования отчетного документа 6-НДФЛ имеет значение порядок налогообложения сумм финансовой помощи. В частности, случаи освобождения от подоходного налога по основаниям, указанным в ст. 217 НК РФ, в том числе единовременных выплат и компенсаций, не превышающих 4 000 руб. за отчетный год. Рассмотрим как отразить материальную помощь в 6-НДФЛ.

Как написать заявление на матпомщь, читайте здесь.

Отражение финансовой поддержки различных видов в 6-НДФЛ (в том числе до 4000 руб. и более)

Порядок отражения сумм материальной помощи в 6-НДФЛ различен. Данные суммы могут:

- не указываться совсем;

- отражаться частично;

- заполняться полностью.

- В отчете не указываются матвыплаты, которые не облагаются НДФЛ по ст. 217 НК РФ:

- разовая финансовая поддержка на похороны родственника, оказываемая трудящемуся или члену трудового коллектива, ушедшему на пенсию, а также семье умершего сотрудника;

- фин. поддержка, связанная с природными катаклизмами;

- выплаты пострадавшим от терактов и членам их семей.

Как отразить матпомощь в 6-НДФЛ (пример заполнения)

Отчетность 6-НДФЛ формируется на основе сведений, составляющих регистр налогового учета предприятия. Внутренней документацией компании можно утвердить отдельный регистр, содержащий все коэффициенты, требующиеся для заполнения 6-НДФЛ. Обращаем внимание, что начиная с 2021 года применяется новая форма отчета, утвержденная приказом ФНС России от 15.10.2020 N ЕД-7-11/753@.

Новая отчетность 6-НДФЛ состоит из 2 разделов и приложений:

- титульный лист;

- первый и второй разделы;

- приложение №1 (замена прежней 2-НДФЛ, заполняется только в годовой форме)

Раздел 2 формируется нарастающим итогом с начала года, а раздел 1 — на основе показателей, произведенных за отчетный квартал. В стороке 020 отображается общая сумма НДФЛ по всем сотрудникам. Строка 021 — крайняя дата уплаты удержанного НДФЛ, строка 022 — удержанный НДФЛ.

При фиксации в отчете сведений о предоставлении сотрудникам материальной помощи необходимо помнить, что, несмотря на отсутствие обязанности взыскать налог с такой выплаты, оказанной в размере менее 4 000 руб., целесообразно сведения об этом в отчете указать. Такая предусмотрительность поможет избежать ошибок при исчислении налога, так как матпомощь может выплачиваться за год не единожды.

25 января 2021 года работник получил финансовую помощь 5 000 руб. НДФЛ облагается только 1 000 руб., т.к. 4 000 руб. — не облагаемый налогом лимит (п.28 ст. 217 НК РФ). Срок перечисления налога — день, следующий за датой выплаты дохода. В условиях примера — 26.01.2021г. Таким образом материальная помощь во втором разделе 6-НДФЛ отобразится следующим образом:

Больше информации о расчете 6-НДФЛ вы найдете в нашей специальной рубрике.

Чтобы верно отразить сведения о финансовой поддержке сотрудника в отчетном документе 6-НДФЛ, требуется правильно классифицировать вид выплаты и определить, облагается ли подоходным налогом такая поддержка и в каком размере.

Больше информации о расчете 6-НДФЛ вы найдете в рубрике «НДФЛ».