6‑НДФЛ в 2021 году

С зарплаты сотрудников вы удерживаете налог на доходы физических лиц или НДФЛ — 13%, перечисляете его государству, а оставшиеся деньги выдаёте работнику. Вот как это происходит в жизни.

Вы наняли работника и договорились, что будете выдавать ему «на руки» 20 тысяч рублей в месяц. В трудовом договоре нужно указать зарплату 22 990 рублей. Эта сумма включает 13% НДФЛ, который вы перечислите государству. Каждый месяц вы платите 20 тысяч рублей сотруднику и 2 990 рублей — налоговой.

Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого каждый квартал работодатели сдают отчёт 6-НДФЛ. До 2021 года сдавали ещё и ежегодный отчет 2-НДФЛ, в который входили справки по всем сотрудникам. Теперь отдельный отчёт 2-НДФЛ отменили, а данные из него входят в отчет 6-НДФЛ за год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Справки по каждому сотруднику отразите в приложении к годовому отчёту 6-НДФЛ.

Нулевой 6-НДФЛ

Нулевого 6-НДФЛ не бывает. Если вы не платили физлицам, просто не сдавайте отчёт.

Сроки сдачи 6-НДФЛ

6-НДФЛ следует сдавать один раз в квартал:

- за 1 квартал — до 30 апреля,

- за полугодие — до 2 августа,

- за 9 месяцев — до 1 ноября,

- за год — до 1 марта следующего года.

Если вы впервые заплатили физлицу только во 2 квартале, сдайте 6-НДФЛ за полугодие, 9 месяцев и год.

Антон — индивидуальный предприниматель и работает один. В июне он обратился к копирайтеру, который написал 5 статей для сайта. Всё оформили договором авторского заказа. Антон заплатил 10 000 рублей копирайтеру и 1495 рублей НДФЛ государству. В июле Антону нужно сдать 6-НДФЛ за полгода, 9 месяцев, а потом ещё отчитаться за год.

Как заполнить раздел 1 отчёта 6-НДФЛ?

Указывайте только те выплаты, у которых крайний срок перечисления НДФЛ попадает в отчётный квартал, отдельно за каждый месяц.

Строка 020 — налог, который удержали за квартал по всем сотрудникам. Это сумма строк 022.

Строка 021 — срок перечисления налога. В этой строке укажите дату, до которой необходимо перечислить НДФЛ в бюджет. Для зарплаты, расчёта при увольнении, выплат по договорам ГПХ и дивидендов — это следующий рабочий день после даты выплаты. Для отпускных и больничных — последнее число месяца, в котором их выдали. Если выдали зарплату сотруднику 10 марта и в этот же день перечислили НДФЛ в бюджет, то в строке 021 укажите 11 марта.

Строка 022 — сумма удержанного НДФЛ.

Как заполнить раздел 2 отчёта 6-НДФЛ?

Обобщает данные за все месяцы отчётного периода — с 1 января по последний день отчётного квартала.

Строка 110: укажите доходы физлиц с начала года — до того, как из доходов вычли НДФЛ. Для второго квартала — зарплату с января по июнь, включая зарплату за июнь, которую вы выплатили уже в июле. Отпускные и пособия по больничным, которые выплатили с января по июнь — неважно, за какой период. Другие доходы, которые физик получил с января по июнь и с которых вы должны удержать НДФЛ.

Строки 111, 112 и 113 отвечают за разные виды начислений: дивиденды, выплаты по трудовым договорам и по договорам ГПХ. Укажите общие суммы с начала года.

Строка 120 — число людей, доходы которых вы отразили в 6-НДФЛ.

Строка 130 — сумма вычетов по доходам из строки 110. Например, детских, имущественных, социальных вычетов.

Строка 140 — сумма НДФЛ с доходов из строки 110.

Строка 141 — сумма НДФЛ только с дивидендов, если платили их.

Строка 150 — заполняйте, если есть иностранные работники с патентом.

Строка 160 — сумма НДФЛ, которую удержали с начала года. Она может не совпадать с суммой в строке 140. Например, не получается удержать НДФЛ до конца года или доход получен в одном квартале, а налог удержан в другом.

Строка 170 — НДФЛ, который вы не сможете удержать до конца года. Например, НДФЛ с подарка дороже 4 000 рублей человеку, который не получает от вас денежные доходы.

Строка 180 — заполняйте, если удержали больше НДФЛ, чем полагалось.

Строка 190 — заполняйте, если возвращали налог работникам.

Сдать отчёт на бумаге можно, если у вас не больше 10 сотрудников. И только электронно — если сотрудников больше 10.

Куда сдавать 6-НДФЛ?

Сдавайте отчёт в налоговую по прописке ИП или юридическому адресу ООО.

Но за сотрудников, которые заняты в деятельности по патенту, отчитывайтесь в налоговую по адресу работы. Эта налоговая может отличаться от налоговой по адресу регистрации.

Что будет за нарушение?

Не вовремя сдать отчёт: штраф 1 000 рублей за каждый месяц просрочки, блокировка счёта в банке после 10 дней. Указать недостоверные сведения: 500 рублей за каждый недостоверный документ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

А Эльба поможет?

6-НДФЛ в Эльбе состоит всего из двух шагов. На первом вы проверяете выплаты сотрудникам, а на втором отправляете отчёт в налоговую.

Но перед этим добавьте физлиц в раздел «Сотрудники» и укажите их зарплату. Задача «Сдать отчёт 6-НДФЛ» появляется В Эльбе в начале каждого квартала в разделе «Актуальные задачи».

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Даты уплаты НДФЛ: шпаргалка для 6-НДФЛ

Организация должна перечислить в бюджет удержанный при выплате НДФЛ. Эту дату следует указать в поле 021 формы 6-НДФЛ. В зависимости от вида выплаченного дохода, эти даты различаются.

Новшества 6-НДФЛ: как отразить удержанный и перечисленный налог

В 6-НДФЛ теперь не указывают дату фактического получения дохода и дату удержания НДФЛ. В новом расчете нет полей, чтобы отражать даты фактического получения дохода и удержания НДФЛ. Это информация, которую ранее указывали в форме 6-НДФЛ в строках 100 и 110.

В разделе 1 расчета 6-НДФЛ теперь отражайте сроки перечисления НДФЛ и суммы удержанного налога за последние 3 месяца отчетного периода.

То есть, в этом разделе указывайте:

- в поле 020 – обобщенную по всем работникам сумму НДФЛ сумма налога, удержанная за последние три месяца отчетного периода;

- в поле 021 – дату, не позднее которой надо перечислить НДФЛ, который удержали;

- в поле 022 – обобщенную сумму НДФЛ, который надо перечислить в указанную в поле 021 дату.

При этом НДФЛ, который отражен в поле 020, должен соответствовать сумме значений всех заполненных полей 022.

Помочь при заполнении поля 021 раздела 1 формы 6-НДФЛ вам сможет наша шпаргалка.

| вид выплаченного дохода | когда надо исчислить НДФЛ | когда надо удержать НДФЛ | когда надо перечислить НДФЛ |

|---|---|---|---|

| заработная плата | в последний день месяца, за который начислен заработок | в день выплаты за отработанный месяц | не позднее дня, следующего за днем выплаты зарплаты |

| больничное пособие | в день выплаты | в день выплаты | не позднее последнего числа месяца, в котором выплатили больничное пособие |

| отпускные | в день выплаты | в день выплаты | не позднее последнего числа месяца, в котором выплатили отпускные |

| премия за месяц | в последний день месяца, за который начислена премия | в день выплаты премии | не позднее дня, следующего за днем выплаты премии |

| премия за год (квартал) | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты премии |

| непроизводственные премии | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты премии |

| средний заработок при направлении работника в командировку | в последний день месяца, за который начислен заработок | в день выплаты зарплаты за месяц | не позднее дня, следующего за днем выплаты дохода |

| суточные, выплаченные сверх лимита | в последний день месяца, в котором утвержден авансовый отчет | в ближайший день выплаты | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| неподтвержденные командировочные расходы | в последний день месяца, в котором утвержден авансовый отчет | в ближайший день выплаты | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| компенсация за неиспользованный отпуск | в день увольнения | в день увольнения | не позднее дня, следующего за днем выплаты дохода, т.е за днем увольнения |

| компенсация за неиспользованный отпуск, превышающий 28 календарных дней, если сотрудник не увольняется | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты дохода |

| материальная помощь | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты |

| дивиденды | в день выплаты | в день выплаты | сроки уплаты зависят от того, ООО у вас или АО. Если у вас ООО, перечислите НДФЛ не позднее дня, следующего за: днем выплаты или перечисления дивидендов; днем выплаты иного дохода, из которого удерживаете НДФЛ, – если дивиденды выплачиваются в натуральной форме; В АО перечислите НДФЛ не позднее месяца с наиболее ранней из дат: окончания года, то есть с 31 декабря; выплаты денежных средств (передачи ценных бумаг) |

| материальная выгода от экономии на процентах | в последний день каждого месяца в течение периода предоставления займа либо кредита | в ближайший день выплаты дохода | не позднее дня, следующего за днем выплаты дохода, из которого удержали НДФЛ |

| доходы в натуральной форме | в день выплаты дохода в натуральной форме | в ближайший день выплаты денежного дохода | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| неденежные подарки свыше 4 тыс. рублей | в день выдачи подарка | в ближайший день выдачи | не позднее следующего дня за днем выдачи |

Читайте в бераторе «Практическая энциклопедия бухгалтера»

6-НДФЛ за 2 квартал 2021 года: образец заполнения

6-ndfl_za_2_kvartal_2021_goda_obrazec_zapolneniya.jpg

Похожие публикации

В июле организациям и предпринимателям, выплачивающим доходы физическим лицам, предстоит сдача очередной отчетности по НДФЛ. Обновленная форма расчета 6-НДФЛ действует с начала 2021 года, но вопросы по ее заполнению все еще возникают. Рассмотрим, как правильно занести имеющиеся сведения в 6-НДФЛ за 2 квартал 2021 года.

Когда нужно представить в ИФНС 6-НДФЛ за второй квартал 2021 г.

На составление и отправку отчета 6-НДФЛ за 2 кв. 2021 г. в ИФНС налоговым агентам отведено чуть больше времени, чем обычно. Связано это с переносом срока из-за выходных. Согласно п. 2 ст. 230 НК РФ, отчетность за первое полугодие должна быть сдана не позже 31 июля 2021 г., но это суббота. Поэтому сдача 6-НДФЛ за 2 квартал 2021 г. переносится на 02.08.2021 г (п. 7 ст. 6.1 НК РФ).

Если доходы в течение периода получили более 10 человек, сведения подаются в электронном виде (абз. 7 п. 2 ст. 230 НК РФ), если 10 и менее — 6-НДФЛ за 2 квартал 2021 г. разрешено направлять налоговикам на бумаге. Нулевой расчет при отсутствии выплат физлицам и операций по налогу направлять в ИФНС не требуется.

Отчет 6-НДФЛ за 2 квартал 2021 г.: по какой форме отчитываться

Новый бланк отчета, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/753, налоговые агенты уже заполняли, отражая сведения за январь — март 2021 года. Поэтому требования, предъявляемые к документу, работодателям должны быть знакомы.

Правила заполнения формы (далее – Порядок) приводятся в том же приказе ФНС. Изложим основные их них (Приложение 2 к Приказу № ЕД-7-11/753):

- коррекция внесенных данных специальными средствами запрещена;

- печать допустима только на одной стороне листа;

- для текста используются заглавные печатные буквы;

- неиспользуемые поля прочеркиваются.

Каждая страница 6-НДФЛ за 2 кв. 2021 г. должна быть пронумерована и подписана руководителем или иным представителем налогового агента с указанием даты заполнения. Количество листов проставляется в специальном поле на первой странице документа.

Действующий бланк 6-НДФЛ за 2 кв. 2021 скачать можно по ссылке в конце статьи.

Заполнение 6-НДФЛ за 2 квартал 2021 г.

Компаниям, у которых изменился ОКТМО во 2 квартале 2021 г. в связи с появлением нового муниципального образования, необходимо предоставить не менее двух расчетов, по новому и старому ОКТМО в отдельности (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Правила заполнения самого документа не поменялись, однако необходимо учитывать определенные нюансы, которых не возникало при внесении данных за первые 3 месяца 2021 г. Опишем их для каждого листа.

Коды на титульном листе 6-НДФЛ за 2 кв. 2021г.

Если отчет первичный, то на титульном листе в поле «Номер корректировки» указывается «0—». Уточняющие формы нумеруются по порядку, начиная с «1—», затем «2—» и т.д.

В отчете за полугодие нужно проставить код отчетного периода (Приложение 1 к Порядку):

- «52» — если проходит реорганизация или ликвидация;

- «31» – во всех остальных случаях.

Код ИФНС выбирается по месту представления расчета.

В поле «По месту нахождения (учета)» ИП проставляют шифр «120», юрлица, отчитывающиеся по месту нахождения — «214».

Организациям для указания наименования разрешено использовать сокращенное название, закрепленное в уставе компании.

Реорганизующиеся или ликвидирующиеся фирмы должны проставить соответствующий код, характеризующий характер изменений (из Приложения 4 к Порядку). Причем для закрывающихся или лишенных полномочий «обособок» в 2021 г. введен новый шифр — «9».

Раздел 1

В разделе 1 формы 6-НДФЛ за 2 квартал (точнее, за полугодие) отражаются данные только за апрель, май, июнь текущего года.

По стр. 010 указывается КБК налога.

В строках 021, 022 расписываются налоговые суммы, сгруппированные в соответствии со сроками, в которые они должны быть направлены в бюджет. Фактические даты перечислений средств в бюджет в расчете не отражаются. Общая сумма налога по всем строкам 022 вносится в стр. 020 расчета.

Если агент возвращал налог физлицам в апреле – июне (в соответствии со ст. 231 НК РФ):

- в стр. 031 ставится дата возврата средств;

- в стр. 032 вписывается перечисленная сумма.

Общая сумма возвращенных за апрель – июнь средств вносится в стр. 030 раздела 1.

Если налоговый агент удерживал НДФЛ по разным ставкам, разделов 1 в расчете 6-НДФЛ за 2 кв. 2021 г. будет несколько – по числу применяемых ставок.

Обратите внимание: Указом Президента РФ от 23.04.2021 № 242 дни с 4 по 7 мая были объявлены нерабочими. С учетом майских праздников, «каникулы» продлились с 1 по 10 мая. Независимо от того, работали они в этот период или нет, компании и ИП, выплачивавшие доходы, срок уплаты НДФЛ с которых выпал на период с 1 по 10 мая 2021 г., перечислить налог должны были 11.05.2021 г. (п. 7 ст. 6.1 НК РФ в ред. Федерального закона от 01.04.2020 № 102-ФЗ). Если в апреле выплачивались больничные и отпускные, налог с них нужно было перечислить в бюджет не позже 30.04.2021 г.

Раздел 2

Разделов 2 в расчете 6-НДФЛ за 2 квартал 2021 г. тоже может быть несколько, так как по каждому КБК и налоговой ставке заполняется отдельный лист. В разделе 2, в отличие от раздела 1, данные отражаются за все 6 месяцев первого полугодия (нарастающим итогом). Поэтому все суммы по строкам 110 — 190 – включают показатели с января по июнь включительно. Отдельно выделяются доходы:

- по начисленным дивидендам;

- по трудовым контрактам и договорам;

- по договорам ГПХ.

Общее количество человек, получивших доходы, указывается в одной строке – 120.

При заполнении нужно учитывать, что:

- вычеты в стр. 130 не могут быть больше, чем сумма доходов по стр. 110;

- суммы исчисленного и удержанного налога по стр. 140 и 160 могут не совпадать – так как дата удержания налога может выходить за рамки полугодия (например, зарплата за июнь выплачивается в июле, тогда исчисленный с нее налог включается в стр. 140, но не входит в стр. 160 расчета, поскольку удержан он будет уже в следующем отчетном периоде).

Приведем пример заполнения расчета 6-НДФЛ за 2 квартал 2021 г.

Пример

В ООО «Полесье» в 2021 г. работает 3 человека. Договоров подряда в текущем году компания не заключала, дивидендов не начисляла и не выплачивала.

Ежемесячные начисления составляли по 90 000 руб. в месяц, за исключением мая — одному из сотрудников 17.05.2021 г. были выплачены отпускные в сумме 13 500 руб. (остальной заработок всех сотрудников в мае составил 74 600 руб.). Общие доходы за 6 месяцев — 538 100 руб. Срок перечисления зарплаты — 7 число каждого месяца. Так как общество приостанавливало свою деятельность в нерабочие дни мая, зарплата за апрель 2021 г. работникам была начислена и выплачена заранее — 30.04.2021 г., в остальные месяцы расчет с работниками был произведен вовремя.

Стандартными вычетами на ребенка пользуется 1 работник, по 1400 руб. в месяц, за полугодие сумма вычетов составила 8400 руб. (1400 х 6 мес.). С остальной суммы выплат налог удерживается по ставке 13%, по 11 518 руб. в месяц, кроме мая, кода налог с зарплаты составил 9516 руб., с отпускных – 1755 руб. Всего за полугодие было начислено НДФЛ 68 861 руб., удержано 68 143, из которых 57 343 руб. за январь – май 2021 г. и 10 800 руб. за декабрь 2020 г. (зарплата декабря выплачена в январе 2021). С июньской зарплаты налог в сумме 11 518 руб. в отчетном периоде еще не был удержан, так как выплата произведена работникам в июле 2021г. Приведем показатели в таблице:

Срок перечисления НДФЛ в отчете по форме 6-НДФЛ (2020 — 2021)

Значение строки 120

В состав отчета 6-НДФЛ входит титульный лист и 2 раздела:

- В первом нарастающим итогом показывается вся информация о начислениях налога с начала года.

- Второй содержит данные о выплаченных физлицам доходах и удержанном налоге за конкретный квартал. Именно в нем проставляют срок перечисления налога.

Стр. 120 тесно связана со стр. 100 и 110. В первой пишут дату фактического получения дохода, а во второй — его удержания. От точности этих данных зависит правильность заполнения 120 строки.

Дате фактического получения дохода посвящена ст. 223 НК РФ. Под ней подразумевается день выплаты дохода получателю любым из возможных способов — зачислением на банковский счет, выдачей наличных или в вещественной форме и т. д. При этом п. 2 статьи содержит важные нюансы:

- датой фактически полученной зарплаты выступает крайний день месяца, за который произвели начисление;

- при осуществлении выплат уволенному сотруднику данная дата приходится на последний отработанный день.

По стр. 110, отражающей дату удержания НДФЛ, также можно увидеть дату выплаты зарплаты, потому как эти 2 даты совпадают (п. 4 ст. 226 НК РФ). Опираясь на данные этой строки, можно высчитать срок перечисления налога для строки 120 в 6-НДФЛ.

Уплата налога с зарплаты производится в срок, установленный п. 6 ст. 226 НК РФ. В общем случае он приходится на день, наступающий после фактической выдачи средств работникам. Если он совпадает с выходным или государственным праздником, то его нужно перенести на следующий день, являющийся рабочим (п. 7 ст. 6.1 НК РФ).

Срок уплаты НДФЛ по премиям, отпускным, дивидендам, компенсациям при увольнении и иным видам доходов

Чтобы отразить в 6-НДФЛ срок уплаты налога с премии, необходимо, как и в случае с зарплатой, указать день, наступающий за датой ее выдачи. Даже если премия была выдана вместе с зарплатой, в отчете информация о ней записывается отдельной строкой.

При проставлении в 6-НДФЛ срока уплаты НДФЛ при увольнении следует учитывать, что расчет с сотрудником осуществляется в последний день выхода на работу. Поэтому по стр. 120 ставим следующую за днем расчета дату. Это правило распространяется и на компенсации за отпуск. Например, сотрудник увольняется 24.09.2020. В этот же день ему выплатили зарплату и компенсацию за неотгулянный отпуск. Срок перечисления удержанного НДФЛ — 25.09.2020г.

Особый порядок по срокам налогообложения установлен для пособий по больничному листу и отпускных. НДФЛ с них уплачивается до конца месяца, в котором эти выплаты были совершены. В 6-НДФЛ срок перечисления налога с отпускных и больничных приходится на последнюю дату этого месяца.

Например, сотруднику выплатили отпускные 16.09.2020. Крайний срок перечисления налога — 30.09.2020. То есть в стр. 120 фиксируем именно 30 сентября вне зависимости от фактической даты уплаты налога.

Физлица могут получать не только оплату за труд, но и иметь долю в капитале организации. В таком случае НДФЛ уплачивается с дивидендов. Срок перечисления налога с дивидендов в 6-НДФЛ зависит от формы собственности предприятия. Если это ООО, то налог уплачивается на следующий день после расчета с вкладчиками. АО могут рассчитаться с бюджетом на протяжении месяца после оплаты дивидендов, а по стр. 120 проставляется его последний день.

Таблица сроков уплаты налога с доходов физлиц

Как видим, невозможно заполнить стр. 120, не зная сроков уплаты налога. Чтобы вам было проще справиться с этой задачей, а также для удобства составления отчета 6-НДФЛ мы объединили сроки перечисления НДФЛ в таблице.

Срок уплаты НДФЛ

Рабочий день, наступающий за датой выплаты

Зарплата при увольнении (в т. ч. компенсации)

Рабочий день, наступающий за последним отработанным работником днем

Последняя дата месяца совершения выплаты

День за датой выдачи для ООО и последняя дата месяца для АО

Не забывайте и о нормах ст. 6.1 НК РФ, согласно которым, если срок уплаты налога приходится на нерабочий день, обязанность можно исполнить в следующий ближайший рабочий день.

Заполнить стр. 120 в 6-НДФЛ не так сложно, если вы владеете необходимой информацией. Для этого следует выяснить, в какой срок налог с данного вида выплат должен быть уплачен в бюджет, а также не забудьте учесть праздники и выходные дни.

Еще больше материалов по теме — в рубрике «НДФЛ».

6-НДФЛ: сдаем без сюрпризов

Марина Баландина, профессиональный бухгалтер

6-НДФЛ самый непредсказуемый отчет. Мало того, что налог приходится часто платить — каждая уплата должна сойтись с отчетом и правильно встать в программе налоговой. Малейшие нестыковки — и пени обеспечены. Хотите узнать, как сдать 6-НДФЛ с первого раза и без последствий, — читайте статью.

Вы узнаете

- Что изменилось в 6-НДФЛ с 2021 года

- Ошибки в уплате НДФЛ

- Как проверить 6-НДФЛ

Что изменилось в 6-НДФЛ с 2021 года

За первый квартал 2021 отчет 6-НДФЛ заполняйте уже по новой форме. Сроки сдачи остались прежними, не уложитесь — будет штраф. Как и раньше, при численности более 10 человек отчет нужно сдавать только в электронном виде.

Раздел 1

Разделы 1 и 2 поменялись местами. Теперь в разделе 1 показываем удержанный НДФЛ за последний квартал, а в разделе 2 — обобщенные данные с начала года.

- Заполняем в разрезе КБК. С 2021 введен новый КБК для НДФЛ по ставке 15%: 182 1 01 02080 01 1000 110. По повышенной ставке облагаются доходы свыше 5 млн руб. с начала года. Для налога со всех остальных доходов действует прежний КБК: 182 1 01 02010 01 0000 110. Для каждого КБК нужно заполнить отдельный раздел 1.

Отражаем только срок перечисления и сумму удержанного НДФЛ. Из отчета убрали дату получения дохода и его сумму, а также дату удержания НДФЛ.

В раздел 1 войдут суммы НДФЛ, удержанные в последнем отчетном квартале. Неважно, когда был начислен доход. Например, в раздел 1 за первый квартал 2021 попадет НДФЛ, удержанный с зарплаты за декабрь 2020, выплаченной в январе 2021, но не попадет НДФЛ с зарплаты за март 2021 года, которую выплатили в апреле.

Если же зарплату выплатили в последний день отчетного периода, НДФЛ с нее нужно включить в текущий отчет. Например, НДФЛ с зарплаты за март, выданной 31.03.2021, войдет в раздел 1 отчета 6-НДФЛ за первый квартал 2021. Срок перечисления — «01.04.2021».

Раздел 2

Разный принцип заполнения разделов 1 и 2 сохранился и в новой форме 6-НДФЛ. Раздел 2 заполняется по доходам, начисленным за весь отчетный период с начала года. Например, зарплата за март 2021, выплаченная в апреле, попадет в раздел 2 за первый квартал. НДФЛ с мартовской зарплаты нужно отразить по строке «Сумма налога исчисленная». А «Сумма налога удержанная» этот НДФЛ не включает и соответствует сумме налога из раздела 1.

- Заполняем в разрезе КБК и ставок налога. Если у вас есть сотрудники с «обычной» зарплатой, сотрудники-миллионеры и заемщики, то в 6-НДФЛ нужно заполнить три раздела 2 для каждой ставки: 13, 15 и 35%.

- Детализируем начисленные доходы. Теперь из общей суммы доходов нужно выделять не только дивиденды, но и доходы по трудовым договорам и по договорам ГПХ. В совокупности с КБК сразу будет видно, у кого исполнители по договорам ГПХ получают больше 5 млн руб. и как это соотносится с зарплатой работников. Если есть значительные перекосы, будьте готовы пояснить их в налоговой.

Приложение

Новая форма 6-НДФЛ дополнилась приложением «Справка о доходах и суммах налога». По сути это справки 2 НДФЛ, которые раньше сдавали отдельно. Заполнять это приложение нужно только в годовом отчете.

В справке появился раздел 4 для сведений по неудержанному НДФЛ. Благодаря этому больше не потребуется подавать справки 2-НДФЛ с признаком «2» по тем физлицам, у кого вы не удержали налог.

Подключить отчетность с автообновлением

Ошибки в уплате НДФЛ

НДФЛ приходится платить чаще, чем другие налоги, поэтому и ошибок в уплате больше:

Перечислили НДФЛ меньше или позже срока. Неправильно рассчитали остаток зарплатного НДФЛ к уплате или перечислили отпускной НДФЛ позже срока — налоговая это легко вычислит по вашему 6-НДФЛ. Если недоплатили или уплатили позже срока, будут пени и, возможно, штраф. Просрочка 70 000 руб. НДФЛ на два месяца обойдется почти в 1000 руб. пеней.

Как исправить? Уплатите недоимку как можно скорее.

Перечислили НДФЛ раньше, чем удержали. Например, уплата НДФЛ с аванса — это ошибка. Налоговая вряд ли заметит разовые нарушения. Но систематическое перечисление значительных сумм авансового НДФЛ может повлечь налоговую проверку.

Как исправить? Отбиться от штрафа получится, скорее всего, через суд. Поэтому, если не хотите спорить с налоговой, перечислите НДФЛ еще раз в установленный срок. Авансовый НДФЛ можно вернуть или зачесть в счет других налогов. Для этого подайте в налоговую заявление о зачете или заявление о возврате излишне уплаченного НДФЛ.

Неправильный налоговый период в платежке. При перечислении НДФЛ с зарплаты в поле 107 платежного поручения нужно ставить месяц, за который она начислена. Неважно, когда ее фактически выплатили. По остальным доходам наоборот: в поле 107 указывайте месяц, в котором выплатили отпускные, больничные. Если начислили отпускные 31.03, а выплатили 01.04, то перечислить НДФЛ с отпускных должны до 30.04 и в поле 107 проставить «МС.04.2021».

Если ошиблись в налоговом периоде, это не приведет к недоимке и автоматическому начислению пени. Но нарушение может всплыть при проверке, и тогда будут санкции.

Как исправить? Подайте в налоговую заявление об уточнении платежа в свободной форме. В заявлении укажите правильный налоговый период.

Неправильный КБК. Если перечислите НДФЛ с дохода свыше 5 млн руб. по основному КБК, это ошибка. По основному КБК будет переплата, а по КБК для НДФЛ по ставке 15% — недоимка. На сумму недоимки налоговая начислит пени.

Как исправить? Напишите заявление об уточнении платежа с указанием правильного КБК. Если пени вам уже начислили, то напишите также письмо с просьбой пересчитать пени.

Перечислили НДФЛ не в ту налоговую. НДФЛ за работников обособленных подразделений нужно перечислять в налоговые инспекции по месту учета этих подразделений. Если случайно заплатите в налоговую головного офиса, то по обособленному НДФЛ появится недоимка.

Как исправить? Отправьте письмо в налоговую, куда ошибочно отправили налог, о переводе платежа в нужную инспекцию. В этом случае обязанность по уплате НДФЛ вы исполнили, поэтому пеней быть не должно. Если налоговая обособленного подразделения уже начислила пени, напишите письмо с просьбой их пересчитать.

Получать готовые платежки по НДФЛ прямо из ведомости

Как проверить 6-НДФЛ

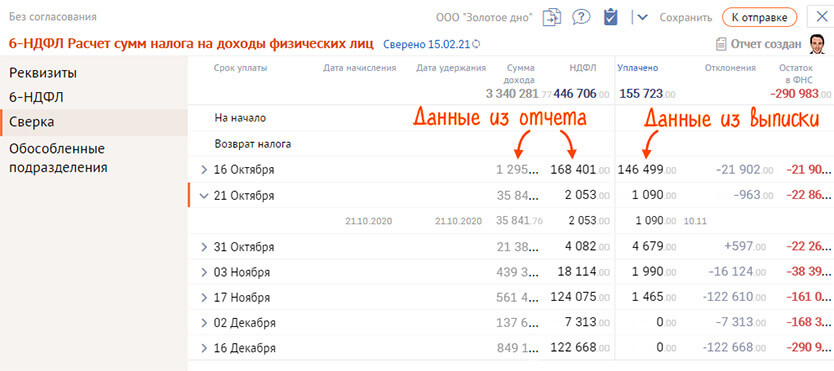

Если вы обнаружите ошибки до сдачи 6-НДФЛ, то избежите санкций или отделаетесь минимальными. Но для этого придется сверить отчет, платежки по НДФЛ и выписку из налоговой.

Сервис СБИС «Суперсверка» сопоставит ваш 6-НДФЛ напрямую с данными налоговой инспекции:

- Запустите сверку отчета и выписки операций по расчетам с бюджетом (выписки вы получите автоматически).

- Получите результат — все отклонения в уплате НДФЛ на каждую дату, указанную в отчете.

Недоимку можно перепроверить. Загрузите в СБИС вашу банковскую выписку, программа сверит ее с 6‑НДФЛ. Если в результате такой сверки недоимки не будет, значит, уплаченный налог не встал в выписку налоговой.

Вам останется отработать полученные отклонения:

- Скорректировать 6-НДФЛ, если ошибка в заполнении

- Доплатить «забытый» НДФЛ, чтобы уменьшить сумму пеней

- Выяснить в налоговой, почему в выписку не попал уплаченный НДФЛ. Если дело в ошибочной платежке, как можно скорее отправьте заявление об уточнении платежа.

После этого можно спокойно отправлять 6-НДФЛ, без неприятных сюрпризов.

А еще сервис «Суперсверка» сопоставит РСВ, СЗВ-М и СЗВ-СТАЖ и покажет отклонения в этих отчетах еще до их сдачи в налоговую и Пенсионный фонд. Плательщикам НДС сервис снизит риски доначисления НДС: сопоставит входящий налог с книгами продаж поставщиков.