Чтобы не платить налог за автомобиль.

. который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

Когда с автовладельца снимается обязанность по уплате налога за автомобиль?

Идея проста: перестал быть собственником автомобиля – перестаешь платить налог. А возможно это по разным причинам: продал машину сам или ее продали на торгах за долги, утилизировали после аварии. Важно не ставить знак равенства между «перестал быть собственником» и регистрацией перехода права собственности после продажи автомобиля или реализации его на торгах либо регистрацией прекращения права собственности после утилизации. Первое всегда раньше второго. Налог не уплачивается с даты первого события, а не регистрации в ГИБДД.

Почему уведомления об уплате налога приходят после продажи машины?

Транспортный налог всегда уплачивается за прошлый год. Если в ноябре 2019 г. вы продали машину, это не означает, что у вас купили и обязанность по уплате налога за тот период, когда автомобилем вы еще пользовались. В 2020-м вам будет нужно уплатить транспортный налог за неполный 2019 г. Таков закон.

Спустя месяц-другой после продажи машины есть смысл зайти в свой личный кабинет налогоплательщика на портале ФНС – можно с помощью приложения «Налоги ФЛ» – и убедиться, что авто за вами более не числится.

Ну а если все же числится? Такое бывает, когда данные из ГИБДД еще не попали в ФНС либо переданы они были, но пока не обработаны налоговым органом из-за их большого объема, болезни или отпуска сотрудника, отвечающего за это. В таком случае через приложение «Налоги ФЛ» можно подать заявление об уточнении сведений о своем имуществе. К нему нужно приложить фото документов, подтверждающих продажу машины, – договор и акт передачи автомобиля. Это делается за несколько минут. Получив такое заявление, ФНС проверит данные и исключит автомобиль из списка вашего имущества. Налог платить не придется.

Что делать, чтобы не пришлось платить налог за уничтоженное или проданное на торгах за долги авто? 1

Если машина была уничтожена, понадобится документ о ее утилизации. Его нужно будет приложить к заявлению об уточнении информации об имуществе, которое можно подать через приложение «Налоги ФЛ».

Продажу автомобиля в рамках исполнительного производства также нужно будет подтвердить. Информация о торгах и их организаторе доступна на сайте ФССП. Результаты электронных торгов публикуются и доступны всем желающим за пару кликов. При подаче заявления об уточнении сведений об имуществе нужно будет указать площадку, на которой проводились торги, и номер лота.

Обязательно ли предоставлять документы, подтверждающие продажу или уничтожение авто?

Если документов не оказалось, можно без них подать заявление об уточнении информации об имуществе. Налоговый орган сам запросит нужные сведения. Однако в заявлении нужно указать, где следует «копать»: автомобиль уничтожен или продан с торгов приставами. Это сэкономит всем время.

Из-за чего чаще спорят автовладельцы и налоговики?

Все споры сводятся к двум моментам: начислили налог за то, чего нет, либо начислили больше, чем было нужно.

Важно понимать, что чаще такое случается из-за нашего же нежелания проявить осмотрительность. Не зарегистрировались на Портале госуслуг. Не завели личный кабинет налогоплательщика. Не хотим раз в год проверять список имущества, на который ориентируется ФНС. Не сверили данные, например об автомобиле, который недавно приобрели. Стоит ли потом удивляться, что с ошибкой указана мощность, VIN чужой или за вами все еще числится автомобиль, собственником которого вы уже не являетесь, а отсюда и сумма налога больше?

Что делать, если требуют уплатить большую сумму налога?

В этом случае нужно подать жалобу на требование об уплате налога. Использовать можно тот же личный кабинет налогоплательщика. Чаще этого достаточно. Ведь когда проблема очевидна и возникла она по вине налогового органа, ему нет смысла доводить дело до суда.

Если это не сработало, то придется все же идти в суд. Причем в суде обычно к первому заседанию проблему решают. Ведь ни один руководитель не захочет портить статистику своего подразделения – получить решение суда, в котором указано на наличие нерешенной проблемы гражданина. Это неблагоприятно отразится на премии и движении по службе.

1 Письмо Федеральной налоговой службы от 25 октября 2019 г. № БС-4-21/21862@ «Об исчислении транспортного налога в случае уничтожения транспортного средства или реализации арестованного транспортного средства в рамках исполнительного производства до снятия его с регистрационного учета предыдущим владельцем».

Транспортный налог: от чего зависит и как платить меньше

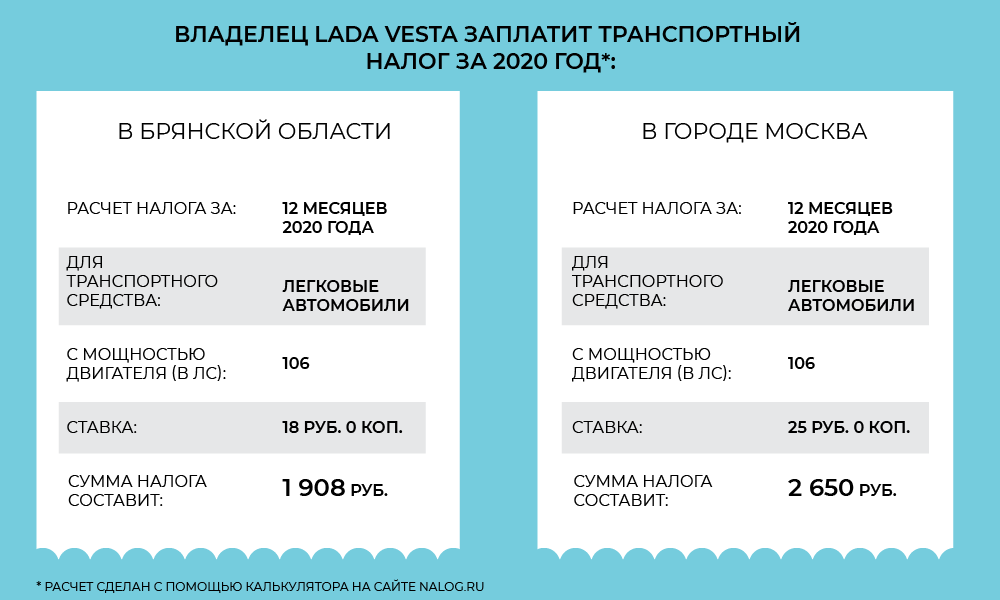

Два водителя из Брянской области и Москвы купили одинаковые Lada Vesta. Легковушки ничем не отличаются: у них одинаковый объем двигателя и комплектация. Владельцам машин пришел транспортный налог за 2020 год. Но суммы в уведомлениях от налоговой оказались разные: один должен заплатить около 2000 руб., а другой на 700 руб. больше.

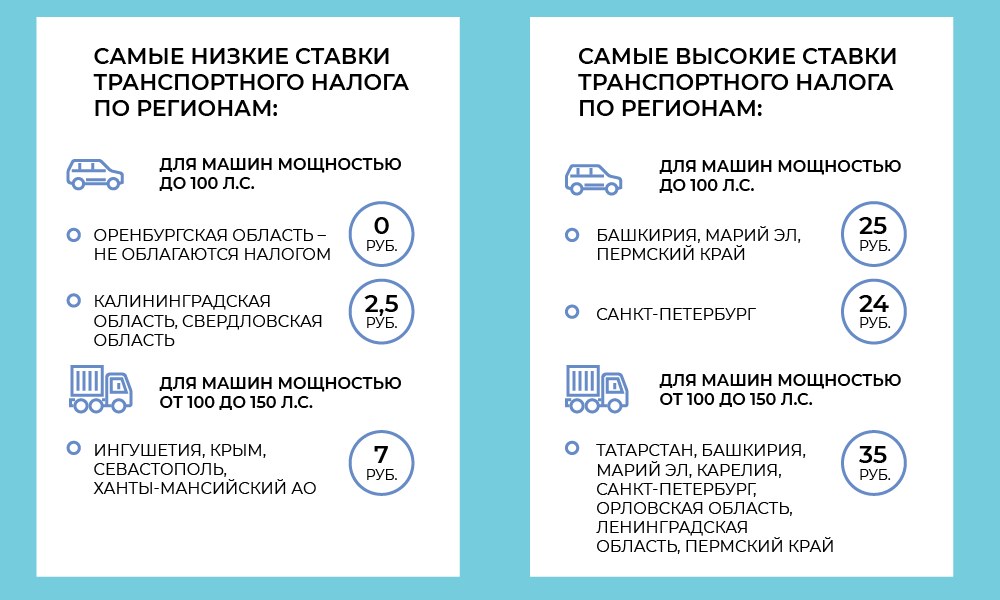

Разница в сумме — из-за ставки налога, которую каждый регион определяет сам. А если бы у них были Mercedes-Benz (612 л. с.), то разница оказалась еще ощутимее: порядка 92 000 руб. для жителя столицы против почти 80 000 для автолюбителя из Брянской области. А водитель из Ненецкого автономного округа заплатил бы почти в три раза меньше (30 000 руб.) Ведь ставка за одну лошадиную силу в основном зависит от мощности транспортного средства.

Поэтому в одних регионах покупать мощные машины выгоднее, а в других это встанет «в копеечку».

Из этого вытекает вопрос: зачем платить много в своем регионе, если налог в соседней области ниже. Но нельзя поставить машину на учет там, где вздумается. Владелец ТС может обратиться в любое подразделение ГИБДД, но номера (с утвержденными налоговыми ставками) ему выдадут того региона, где собственник машины прописан. Конечно, в теории можно сменить место регистрации, чтобы получить более выгодную ставку. Но на это пойдут далеко не все, да и штрафы будут приходить по новому адресу. Сергей Тимошенко, адвокат ЮК Юридическая компания «Генезис» Юридическая компания «Генезис» Региональный рейтинг. группа Антимонопольное право (включая споры) группа Интеллектуальная собственность группа Корпоративное право/Слияния и поглощения × , предостерегает, что если водитель не зарегистрирован на «Госуслугах», то он будет пропускать 50% скидку при быстрой оплате. Получится сомнительная экономия.

Зато при покупке машины разумно обращать внимание на размер транспортного налога в своей области. В некоторых случаях из-за изменения мощности всего на одну лошадиную силу ставка может увеличиваться в разы. Тимошенко объяснил ситуацию на примере кроссовера Volvo XC60. При одном и том же объеме двигателя у разных модификаций авто будет разная мощность (от 249 до 254 л. с.). Первый попадает в группу «до 250», а второй — в ту, что выше. Платить транспортный налог обладатели одинаковых иномарок в одном регионе будут по-разному. Если они прописаны в Московской области, то для первой модификации (249 л. с.) ставка составляет 75 руб. за каждую лошадиную силу, то есть в общем за год он заплатит 18 675 руб. Для второй ставка уже 150 руб., итоговая сумма возрастает до 38 100 руб.

Ольга Турунина, юрист ЮБ Легес Бюро Легес Бюро Федеральный рейтинг. группа Разрешение споров в судах общей юрисдикции × , рекомендует следить за тем, чтобы мощность в ПТС отражала реальное положение дел. Например, в документ по ошибке могут внести большую цифру или мощность может уменьшиться из-за износа автомобиля. Чтобы попасть в другую «группу по ставке», нужно провести независимую техническую экспертизу. Она может подтвердить несоответствие. После этого нужно перерегистрировать авто, а потом уведомить налоговую об изменениях. Турунина говорит, что некоторые представляют ложные справки об уменьшении мощности. Она считает, что обман рано или поздно вскроется, поэтому лучше действовать законными способами.

За роскошную машину платят больше

Конечная сумма налога зависит не только от мощности машины. В 2017 году в России ввели так называемый «налог на роскошь» . Это не самостоятельный сбор, а повышающий коэффициент, включенный в транспортный платеж.

Для признания автомобиля дорогостоящим реальная его цена не имеет значения, главное, чтобы автомобиль был включен в перечень Минпромторга. Причем с перечнем должны совпасть не только марка и модель автомобиля, но и его возраст (количество лет, прошедших с года выпуска).

Александр Чочиев, ведущий юрист налоговой практики Crowe CRS Legal Crowe CRS Legal Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Арбитражное судопроизводство (крупные споры — high market) группа Корпоративное право/Слияния и поглощения (high market) ×

Минпромторг ежегодно обновляет перечень дорогостоящих автомобилей. В текущем году в него вошло 1387 машин. В документе значатся не только престижные спорткары, такие как Lamborghini или Aston Martin, но и более привычные модели, которые часто встречаются на дорогах и не воспринимаются как атрибуты роскошной жизни. Например, кроссоверы Nissan Murano, Volkswagen Touareg, Ford Explorer и универсал Subaru Outback.

Споры возникают, когда наименование модели не совпадает в перечне и в ПТС. В таких ситуациях инспекторы все равно рассчитывают налог в повышенном размере. Такую позицию ФНС заняла в своем письме от 18.07.2017 № БС-4-21/14024.

Владельцы машин с этим подходом не согласны и пытаются оспорить доначисление в суде. Чочиев говорит, что суды учитывают характер несоответствия между данными перечня и документами ТС. Так, если списке «роскошных» наименование модели более подробное, чем в ПТС, то коэффициент не применяют. По делу № А65-23739/2018 суд встал на сторону владельца машины, потому что в перечне было указано «Mercedes-Benz GLE 400 4 Matic ОС», а в ПТС «Mercedes-Benz GLE 400 4 Matic». В деле № А13-8286/2016 в перечне было «Mercedes-Benz ML350», а в ПТС «Mercedes-Benz ML350 Bluetec 4 Matic».

Кто может платить меньше?

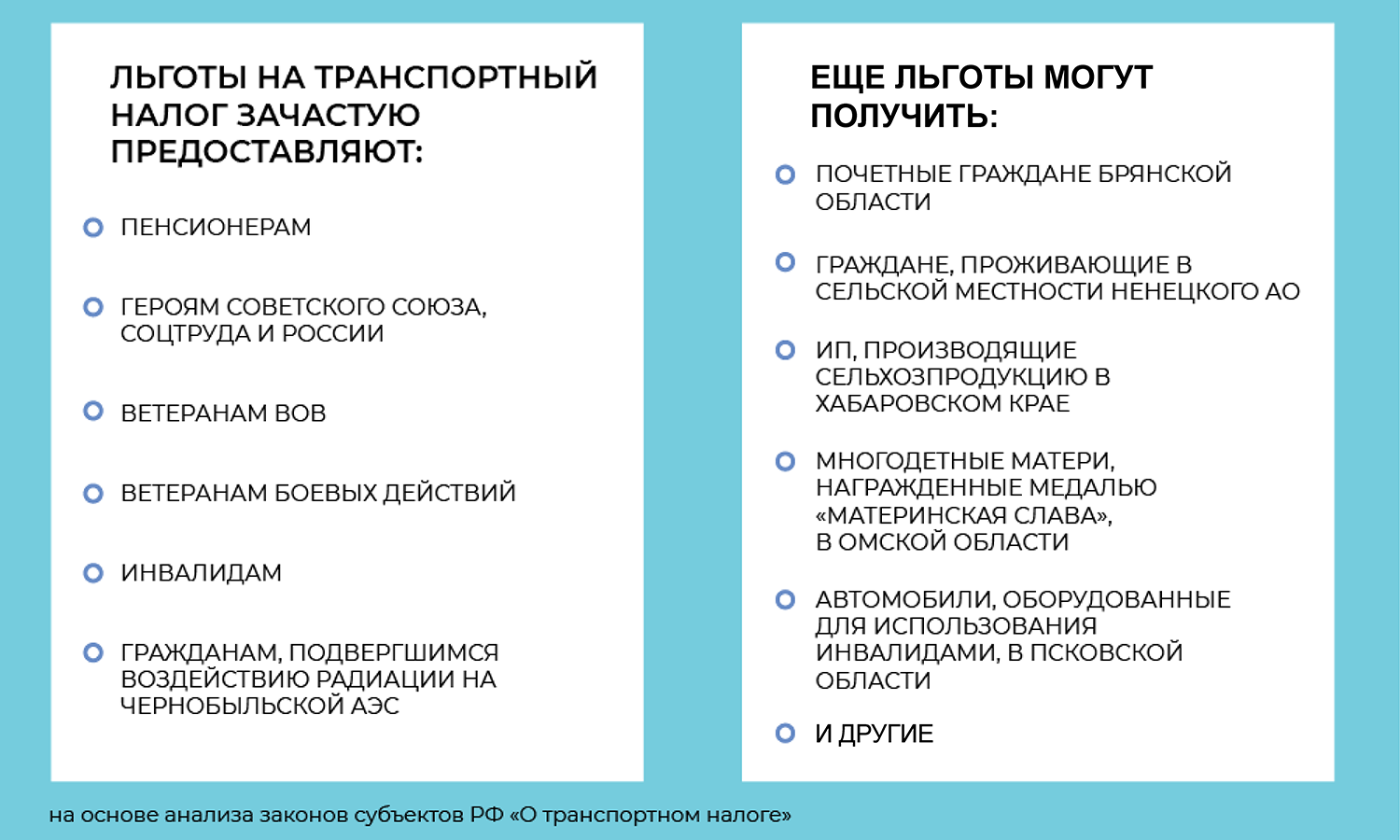

Федеральные льготы по транспортному налогу Налоговым кодексом не предусмотрены. Каждый регион сам определяет не только ставку налога, но и лиц, которых от него можно освободить. Их перечень содержится в законах субъектов «О транспортном налоге». В основном платить меньше разрешают ветеранам, инвалидам, пенсионерам. Но в зависимости от региона этот список может пополняться и другими категориями граждан.

Мария Блинкова, адвокат МКА Аронов и партнеры Аронов и партнеры Федеральный рейтинг. группа Семейное и наследственное право группа Уголовное право группа Фармацевтика и здравоохранение группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Земельное право/Коммерческая недвижимость/Строительство Профайл компании × , считает, что владельцу машины выгодно оформить свое авто на родственника-инвалида, пенсионера, относящимся к категории льготников. Чочиев тоже называет этот способ снижения налога работающим. Но нужно учитывать, что льготника не всегда полностью освобождают от налога. Возможно, его ждет только скидка. А в некоторых регионах действуют ограничения. Так, в Москве некоторым гражданам, например ветеранам Великой Отечественной войны, можно не платить только за одну машину и если ее мощность не больше 200 л. с. То есть налог отменят для большинства «обычных» легковушек, но вот на мощные иномарки льгота распространяться не будет.

Машину продали или угнали: кто платит налог

✔️ Собственник автомобиля может передать авто другому лицу по доверенности. Часто доверенность используют вместо договора купли-продажи, чтобы избежать лишних формальностей. Чочиев говорит, что в итоге это приводит к спорам при исчислении налога. Налоговики считают, что в таких случаях налог должен уплачивать прежний владелец, так как машина официально зарегистрирована на него. И не важно, что фактически автомобилем владеет другое лицо. Согласны с этим и суды (дело № 2а-450/2018).

✔️ Пока машина не переоформлена, платит прежний собственник. После продажи у нового владельца есть 10 дней, чтобы оформить его на себя. Нередко этот срок нарушают. Пока покупатель тянет с регистрацией, транспортный налог начисляют продавцу. Блинкова говорит, что на практике в таких спорах суды встают на сторону налоговиков, которые взыскивают деньги со старого владельца (дело № 2А-251/2018). Блинкова говорит, что у продавца есть только один вариант: транспортный налог перестанут начислять, когда авто перестанет быть зарегистрированным на него. Если новый владелец не спешит оформлять ТС, Турунина рекомендует обратиться в ГИБДД и снять машину с учета.

❌ Не нужно платить, если автомобиль уничтожен — попал в ДТП и не подлежит восстановлению, сгорел или утонул в реке. Раньше, если собственник такого авто не снял его вовремя с учета, ФНС продолжала начислять по нему налог. Чиновников не смущало, что автомобиль как объект налогообложения переставал существовать, говорит Чочиев. Против такой практики возражали суды, а в 2020 году Верховный суд указал, что налогоплательщик не должен платить налог за то время, когда ТС ему не принадлежало и не существовало в натуре (дело № 48-КАД20-4-К7). Точку в этих спорах поставил законодатель. С 2021 года в Налоговом кодексе прямо предусмотрели (п. 3.1 ст. 362), что исчисление налога прекращается, если транспортное средство прекратило существование.

❌ Налог не начислят, если машину угнали. Турунина говорит, что для этого собственнику нужно представить справку в Налоговую службу, заверенную в правоохранительных органах.

❌ Налоговая не будет начислять налог, когда она знает об угоне автомобиля (то есть собственник сообщил об этом). Но даже если такой информации в ФНС не было, и владельцу пришло уведомление об оплате, суды его отменят (дело № 44га-229/2019).

Вечерний Харьков

- Главная

- Новости

- События

- Политика

- Общество

- Культура

- Происшествия

- Спорт

- Украина

- Мир

- Здоровье

- Блоги

- Архив

- Архив новостей

- Архив газеты

- Современная история Харькова

- События

Владельцы авто на еврономерах попали в ловушку

«Эпоха евроблях» в Украине закончилась, а связанные с ними проблемы – нет. Для утилизации машины на еврономерах все равно необходимо растаможить. Однако теперь это очень дорого.

Льготный период растаможки автомобилей на европейской регистрации закончился в Украине 10 ноября. Кто не успел или не захотел растаможивать машины из ЕС по этим правилам, сейчас рискуют «попасть» на штрафы до 170 тысяч гривен, пишет Liga.net.

Дешевые машины из ЕС могут дорого обойтись владельцам. И не только им, но всем украинцам: эти машины невозможно законно утилизировать. Их нелегально «распиливают» или оставляют во дворах – и они еще годами будут отравлять окружающую среду.

Шестая попытка

– Вопрос с евробляхами решен, – сообщил глава парламентского комитета по вопросам финансов, налоговой и таможенной политики Даниил Гетманцев 10 ноября. В этот день закончился период льготного налогового режима растаможки автомобилей на иностранных номерах, длившийся с 15 июня.

Возможность растаможить авто по этой процедуре осталась только у участников боевых действий в зоне ООС, если они находились на фронте более 90 дней.

Для остальных все плохо: полиция и таможня в разных областях Украины приступили к совместной операции по выявлению владельцев нерастаможенных автомобилей.

Кто не успел

Риск столкнуться с высокими штрафами не стал стимулом для большинства владельцев, рассказал Liga.net глава Института исследований авторынка Станислав Бучацкий.

Когда законопроект о новых правилах растаможивания обсуждали в парламенте, один из разработчиков сообщил, что, по разным оценкам, в Украине остается до 500 тысяч таких транспортных средств. Исходя из этой цифры, процедуру растаможивания прошли всего 17% от запланированных авторами закона машин.

Кто остался?

– Есть те, кто не смог этого сделать из-за поддельных документов на авто или нехватки денег, и те, кто посчитал, что платить более тысячи евро пошлины за машину, купленную за 500, – нерационально, – объясняет эксперт.

Также из-за ограничений в законе не смогли растаможить авто, въезжавшие через контрольно-пропускные пункты, граничащие с Россией; легковые машины, старше стандарта Евро-2 (выпущенные до 1995 года); грузовые минивэны до Евро-5 (от 2009 года); «гибриды» и т. д.

Сжечь – дорого

Что делать с такими машинами? В знак протеста против штрафов многие «евробляхеры» грозились сжечь свои авто, как только закон о штрафах вступит в силу. Такой «перформанс» в 2019 году уже устраивал основатель ОО «Авто евро сила» Олег Ярошевич, лоббирующей интересы владельцев таких авто.

В ноябре 2021 года организация распространила еще одно похожее видео с объяснением: «Если человек хочет растаможить авто, которое стоит 500 долларов, как этот Opel, то он должен заплатить. втрое дороже закупочной цены».

Впрочем, «массовой» инициатива так и не стала.

– Это никак не решает проблему со штрафами, – объясняет Станислав Бучацкий. – Если человек оформлял на себя транзит такого авто – оно все равно «висит» на нем в таможенной базе, что бы с ним ни делали.

Разборка – тоже не вариант

Еще одна популярная в последнее время модель родом из 1990-х, чтобы избежать штрафов за нерастаможенное авто, – подделка техпаспорта или других документов на авто или/и замена VIN-кодов, номеров из автомобиля, попавшего в ДТП и не подлежащего ремонту.

Такие методы также незаконны, и за них предусмотрена не только административная, но и уголовная ответственность, пояснил Liga.net адвокат, заместитель председателя комитета Ассоциации юристов Украины по уголовному и уголовно-процессуальному праву Ярослав Сербин. В частности, ст. 290 (уничтожение, подделка или замена номеров узлов и агрегатов транспортного средства) предусматривает штраф от 2550 до 5100 грн, исправительные работы или ограничение свободы до двух лет. Ст. 358 (подделка документов) – штраф до 17 тысяч гривен, или арест до шести месяцев, или ограничение свободы до двух лет. Ч. 6 ст. 481 Таможенного кодекса Украины (потеря этих транспортных средств, в том числе их раскомплектование) – штраф 170 тысяч гривен или их конфискация.

Часть евроблях стала «недвижимостью» городских дворов.

– Если сравнивать с данными таможни, визуально в Украине машин на «бляхах» уже гораздо меньше. Это значит, что их физически уже где-то «разобрали», – уверен Станислав Бучацкий. – Причем нелегально, поскольку официального порядка утилизации «евроблях» не существует. «Евробляху» для этого нужно растаможить, а затем снять с учета, или ее должно конфисковать государство и что-то делать с ней за свой счет.

Сдавая авто на неофициальную разборку, владельцы тоже рискуют: на уровне таможенного кодекса запрещены операции с товарами под таможенным контролем – за это также «светит» штраф, объясняют в ОО «Авто евро мила».

– Ваш паспорт, прописка есть в таможенной базе. Найти вас для привлечения к ответственности за нарушение таможенных правил и наложения штрафа в размере 170 тысяч гривен для таможни не составляет проблем, – отмечают активисты.

По их словам, законный способ избавиться от обязательства перед таможней по «евробляхе», которая уничтожена, повреждена в ДТП, украдена, – завершить таможенный режим транзита, временного ввоза.

Между тем, по информации Станислава Бучацкого, нерешенной остается проблема утилизации в Украине не только «евроблях», но и автомобилей в целом.

– В прошлом году, по данным Госстата, в Украине утилизировали всего 17 тонн транспортных средств – в автомобилях это шесть штук, – говорит эксперт. – Куда делись еще 13 187 автомобилей – можно только догадываться.

Транспортный налог организаций 2021

Транспортный налог уплачивают владельцы транспортных средств (спецтехники). Сегодня рассмотрим учет транспортного налога организаций. Индивидуальные предприниматели (ИП) уплачивают транспортный налог на основании уведомлений ФНС РФ как физлица.

Содержание статьи:

1. Учет транспортного налога организаций основные правила

2. Расчет транспортного налога организаций

3. Транспортный налог постановка на учет

4. Учет транспортного налога проводки

5. Срок уплаты транспортного налога

6. Авансы по транспортному налогу

7. Транспортный налог за год

1. Учет транспортного налога организаций основные правила

Напомним, что транспортный налог — это региональный налог. Основные требования по нему содержит глава 28 НК РФ. А вот особенности определяют регионы, например:

ставки налога в пределах установленных НК РФ,

необходимость авансовых платежей по налогу,

налоговые преференции (льготы) для определенных категорий налогоплательщиков (транспортных средств).

На сайте ФНС РФ в разделе «Справочная информация о ставках и льготах по имущественным налогам» можно получить информацию об особенностях исчислениях транспортного налога по любому региону России, а также узнать реквизиты нормативного документа, которым такие особенности установлены.

Плательщики налога — владельцы транспортных средств. Те организации, на которых числится транспортное средства по данным ГИБДД или Гостехнадзора.

Гостехнадзор — регистрирующий и контролирующий орган в отношении спецтехники, владельцами которой является организации.

Некоторые транспортные средства не признаются объектом налогообложения. Например, автомобили для инвалидов, тракторы (и другая техника), зарегистрированные на сельхозпроизводителей и использующиеся в сельском хозяйстве. Полный список таких исключений содержит статья 358 НК РФ.

Особые правила расчета транспортного налога действуют в отношении дорогих автомобилей.

Ежегодно публикуется список таких транспортных средств на сайте Минпромторга. В списке указывается модель автомобиля, срок, в течение которого исчисляется налог в повышенном размере, и повышающий коэффициент.

Если организация планирует применять льготу по транспортному налогу, то необходимо подать заявление в ИФНС РФ и получить в ответ уведомления ИФНС либо, увы, отказ. Точный срок подачи такого заявления не установлен. При расчете транспортного налога за 2020 год было рекомендовано подать заявление на льготы не позднее 1-го квартала 2021 года.

Если транспортное средство было уничтожено (ликвидировано) то транспортный налог прекращается исчисляться с 1 числа месяца уничтожения (ликвидации) на основании заявления, которое подается в ФНС РФ.

Форма заявления утверждена Приказом ФНС от 29.12.2020 № ЕД-7-21/972@.

Такие правила действуют с 01.01.2021 (п. 3.1. ст. 362 НК РФ), при этом факт ликвидации должен быть подтвержден уполномоченным органом.

2. Расчет транспортного налога организаций

Расчет налога ведется отдельно по каждому транспортному средству.

Расчет суммы налога:

Налог = мощность двигателя (л.с.) * ставка налога * Кв,

Кв — коэффициент владения автомобилем,

Кв = Число полных месяцев владения / 12

Мощность двигателя берется из технического паспорта транспортного средства.

Могут быть установлены и дифференцированные ставки в зависимости от возраста автомобиля и экологического класса.

Интересно, что возраст автомобиля для расчета налога и для определения повышающего коэффициента для дорогих авто считается по-разному:

Для расчета налога в общем случае число полных лет автомобиля исчисляется с 1 января года, следующего за годом выпуска и до 1 января года расчета налога.

Для дорогих автомобилей число лет для определения повышающего коэффициента берется с начала года выпуска автомобиля.

Например, автомобиль есть в перечне дорогих авто, повышающий коэффициент по нему 1,1, если с года выпуска прошло не более 3-лет. Нужно определить, размер повышающего коэффициента в 2021 году, если автомобиль выпущен в июле 2018 года. Повышающего коэффициента не будет, т.к. для расчета коэффициента 2021 год — это четвертый год, а коэффициент применяется, если авто не более 3-х лет.

3. Транспортный налог постановка на учет

Транспортный налог постановка на учет имеет особенности.

Для разных видов транспортных средств действуют разные правила постановки на учет. Например, суда ставятся на учет по месту базирования (стоянки), в случае их отсутствия — по месту регистрации организации.

Сегодня при рассмотрении транспортного налога мы сделаем упор на автомобильный транспорт.

В отношении него правила постановки следующее. Автомобиль ставится на учет по месту регистрации организации или ее обособленного подразделения, если автомобиль используется в этом обособленном подразделении.

Постановка на учет автомобилей осуществляется в ГИБДД. А постановка на учет самоходной техники — в органах Гостехнадзора.

Правила постановки на учет для спецтехники утверждены постановлением Правительства РФ от 21.09.2020 № 1507 «Об утверждении Правил государственной регистрации самоходных машин и других видов техники».

К самоходной технике согласно п. 1 Правил относят:

самоходные дорожно-строительные машины,

коммунальные, сельскохозяйственные машины,

внедорожные автомототранспортные средства и другие наземные безрельсовые механические транспортные средств, имеющих двигатель внутреннего сгорания объемом свыше 50 куб. сантиметров или электродвигатель максимальной мощностью более 4 киловатт.

Для всех видов транспортных средств особое внимание — дате постановки на учет.

Если автомобиль поставлен на учет с 1 по 15 число месяца включительно, за этот месяц транспортный налог на него считается с начала месяца.

При продаже (снятии с учета автомобиля) месяц для расчета налога учитывается полностью в том случае, когда автомобиль снят с учета после 15-го числа месяца.

Автомобиль может быть зарегистрирован в ГИБДД и не на собственника. В этом случае уплата транспортного налога может производиться на основании федерального закона или договора.

А может и не производится. Ведь по умолчанию у не собственника транспорта обязанности платить транспортный налог нет (Письма ФНС РФ от 15.02.2021 № БС-4-21/1811@, от 15.04.2021 № БС-4-21/5156@).

Итак, чтобы автомобиль подлежал обложению транспортным налогом, он должен:

быть работоспособным (физически существовать),

быть зарегистрировать в соответствии с законодательными нормами.

4. Учет транспортного налога проводки

Учет транспортного налога проводки по дебету предполагает на любой из затратных счетов.

Так, если автомобиль используется управленцами (администрацией), то проводка по начислению авансовых платежей и налога будет иметь вид:

Дебет 26 Кредит 68.07.

Если организация занимается торговлей, то налог по автомобилям, занимающимся перевозкой товаров, будет отражаться;

Дебет 44 Кредит 68.07.

Если транспорт используется в производственной деятельности, при производстве продукции, осуществлении работ, оказание услуг:

Дебет 20 (23, 25…) Кредит 68.07.

В случаях, когда автомобиль сдается в аренду, для начисления налога следует использовать корреспонденцию:

Дебет 91.02 Кредит 68.07.

Отметим, что налог следует исчислять до тех пор, пока автомобиль числится в данных регистрирующих органов за организацией. Даже если автомобиль давно не использует.

5. Срок уплаты транспортного налога

С отчетности за 2020 год не нужно сдавать декларацию по транспортному налогу. Исчислять и уплачивать налог, а также авансовые платежи по нему, если они установлены в регионе, нужно.

Организация делает это самостоятельно, а по окончанию года обменивается с ИФНС сообщениями. ИФНС, проверив налог, присылает в организацию сообщение о результатах расчета.

Если, по мнению организации, контролирующий орган произвел расчет с ошибками, нужно будет доказать свою позицию, отправив в ИФНС пояснения и подтверждающие документы. При удачном раскладе ИФНС после проверки пришлет данные нового расчета. Либо, если убедить контролеров не удастся, придется доплатить налог и заплатить пени.

Если сообщение не придет до 1 сентября, нужно будет предпринять активные действия. Например, уведомить ИФНС о наличии транспортных средств, подтвердив данный факт соответствующими документами. Есть утвержденная форма такого сообщения (Приказ ФНС России от 25.02.2020 № ЕД-7-21/124@). Сделать это нужно не позднее 31 декабря года, следующего за отчетным.

С 2021 года установлен единый срок уплаты налога.

Срок уплаты транспортного налога за год теперь единый для всех регионов — 1 марта года, следующего за отчетным годом.

6. Авансы по транспортному налогу

Авансы по транспортному налогу с 2021 года по все стране должны уплачиваться в одинаковые сроки — не позднее последнего числа месяца, следующего за кварталом.

Авансовый платеж по транспортному налогу (для регионов, где установлены авансовый платежи) считается как ¼ от суммы налога за год:

Авансовый платеж = ¼ * (мощность двигателя * ставка налога * Кв)

Кв = Число полных месяцев владения авто в квартале / 3

Авансы по транспортному налогу, исчисленные в рублях и копейках, округляются в большую сторону.

Сроки уплаты авансовых платежей в 2021 году:

30.04.2021, 02.08.2021, 01.11.2021.

7. Транспортный налог за год

Транспортный налог за год исчисляется в порядке, указанном выше.

При расчете от итоговой суммы отнимаются суммы авансовых платежей, рассчитанные ранее.

Транспортный налог за год исчисляется исходя из фактического срока владения транспортным средством.

Если организация владела автомобилем не целый год, то рассчитанный налог умножают коэффициент владения (отношение количества полных месяцев владения авто на количество месяцев в отчетном или налоговом периоде).

Если автомобиль был изъят (конфискован) у собственника, например, при обращении взыскания на имущество налогоплательщика-должника, то исчисление транспортного налога прекращается вне зависимости от даты снятия автомобиля с учета. Об этом — в письме ФНС России от 15.04.2021 N БС-4-21/5156@.

Налогоплательщики имеют право запросить в ИФНС сведения о суммах исчисленного транспортного налога за прошедшие налоговые периоды. Рекомендованная форма заявления приведена в Письме ФНС от 10.03.2021 № БС-4-21/3006@.

Мы с вами рассмотрели учет транспортного налога организаций, авансы по транспортному налогу, транспортный налог за год. Если какой-то момент оказался не охваченным, задайте вопрос в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

Нужно ли платить транспортный налог за конфискованный автомобиль?

О порядке уплаты транспортного налога в случае конфискации транспортного средства без снятия его с регистрационного учета или в случае изменения собственника транспортного средства в течение налогового периода.

Ответы:

Вы серьезно хотите получить компетентный ответ от незнакомых людей в интернете?

Смотрите, заходите сюда, оформляете бесплатный доступ на 2 дня ко всей базе знаний Консультант + и за это время находите и ответ на свой вопрос, и судебную практику, и все формы документов с примерами заполнения, какие вам только понадобятся.

В Департаменте налоговой и таможенно-тарифной политики рассмотрено обращение по вопросу об уплате транспортного налога и сообщается следующее.

Согласно ст. 357 Налогового кодекса Российской Федерации (далее — Налоговый кодекс) налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Обязанность по уплате транспортного налога ставится в зависимость от факта регистрации транспортного средства, а не от фактического наличия данного транспортного средства у налогоплательщика, что подтверждается судебной практикой (например, Постановление ФАС Северо-Западного округа от 03.09.2007 N А56-50465/2006).

Прекращение взимания транспортного налога предусмотрено Налоговым кодексом только в случае снятия транспортного средства с учета в регистрирующих органах. Иных оснований для прекращения взимания транспортного налога (за исключением угона транспортного средства либо возникновения права на налоговую льготу) Налоговым кодексом не установлено.

Таким образом, в случае конфискации транспортного средства без снятия этого транспортного средства с регистрационного учета уплата транспортного налога производится налогоплательщиком в общеустановленном порядке.

Пунктом 3 ст. 362 Налогового кодекса предусмотрено, что в случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации в течение налогового периода исчисление суммы транспортного налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полные месяцы.

Таким образом, определяющим фактором при исчислении суммы транспортного налога в отношении транспортного средства, которое в течение налогового периода ставилось на регистрационный учет и (или) снималось с учета, является количество полных месяцев в этом налоговом периоде, в течение которых транспортное средство было зарегистрировано на того или иного налогоплательщика.

В связи с этим в случае изменения в течение налогового периода собственника транспортного средства налог уплачивается каждым из собственников исходя из количества полных месяцев, в течение которых транспортное средство было зарегистрировано на каждого из них.

Следовательно, несмотря на то, что в рассматриваемом случае прежний собственник транспортного средства и новый собственник этого транспортного средства уплачивают транспортный налог за одно и то же транспортное средство, применение п. 3 ст. 362 Налогового кодекса не приводит к двойному налогообложению данного транспортного средства, поскольку этот объект налогообложения возникает у разных налогоплательщиков.