Порядок проведения анализа налоговой нагрузки

- Что показывает налоговая нагрузка?

- Кому и для чего нужен расчет нагрузки?

- Как ИФНС проводит анализ налоговой нагрузки?

Анализ налоговой нагрузки – непременное условие проверки отчетности, проводимой ИФНС. Данные этого анализа становятся не только источником выводов о нарушениях, допускаемых налогоплательщиком, но и материалом для статистических обобщений. Рассмотрим, каким порядком руководствуется ИФНС при данном анализе.

Что показывает налоговая нагрузка?

Налоговая нагрузка – расчетная величина, позволяющая количественно оценить объем средств, затрачиваемых налогоплательщиком на уплату налогов. Чаще всего ее определяют в процентах, что позволяет оперировать этим показателем в различных целях: анализ, планирование, прогноз.

Расчет ее довольно прост: это отношение суммы налогов к любой из выбранных для сравнения баз (например, к выручке, доходам, прибыли). Но вместе с тем допускается большое количество вариантов формулы, что связано с отсутствием требования об использовании строго определенных исходных данных. Возможен, например, выбор между:

- набором налогов или одним из них;

- бухгалтерскими или налоговыми данными, включенными в базу;

- одним или несколькими периодами, попадающими в расчет;

- фактическими или прогнозными цифрами.

Кому и для чего нужен расчет нагрузки?

Этот показатель задействован в работе ФНС РФ (приказ ведомства от 30.05.2007 № ММ-3-06/333@, письмо от 17.07.2013 № АС-4-2/12722) как один из инструментов, позволяющих на основе анализа представляемой налогоплательщиками отчетности осуществлять:

- Статистическую обработку данных, получая в результате усредненные экономические показатели по годам, регионам, типам хоздеятельности, режимам налогообложения, видам налогов, с которыми возможно проведение сравнения цифр конкретного налогоплательщика.

- Выявление тех отклонений от средних значений показателей, которые, наряду с другой информацией, могут быть свидетельством нарушений налогоплательщиком налогового законодательства.

- Планирование проверок.

Обратите внимание! Письмо ФНС от 17.07.2013 № АС-4-2/12722 отменено письмом ФНС от 21.03.2017 № ЕД-4-15/5183@. Регламентировать порядок работы комиссий скоро будет новый документ.

Содержащиеся в указанных документах ФНС формулы расчета и методика анализа с успехом могут быть использованы и налогоплательщиками для целей:

- анализа итогов собственной деятельности;

- сопоставления возможных вариантов налогообложения;

- перспективного прогноза дальнейшей работы;

- оценки рисков отнесения к неблагонадежным с точки зрения ИФНС;

- аргументированных объяснений принимаемых управленческих решений.

Как ИФНС проводит анализ налоговой нагрузки?

Основные принципы анализа налоговой нагрузки, приводимого ИФНС, изложены в ее письме от 17.07.2013 № АС-4-2/12722. Он состоит из нескольких этапов, заключающихся в:

- отборе налогоплательщиков для более пристального рассмотрения;

- анализе динамики показателей их отчетности во времени;

- сборе иных сведений о налогоплательщиках и сопоставлении их с данными отчетности.

На первом этапе анализа налоговой нагрузки внимание налоговиков привлекают лица:

- работающие с убытком;

- показывающие высокую долю вычетов по НДС или НДФЛ;

- имеющие низкий уровень налоговой нагрузки по основным налогам, начисляемым при выбранной системе налогообложения;

- накапливающие долги по налогам;

- снижающие объемы налоговых платежей в сопоставлении с предшествующими годами;

- с противоречивыми данными в отчетности;

- не отразившие доходы, информация о наличии которых получена ИФНС из других источников;

- безосновательно применяющие льготы по налогам;

- выплачивающие неоправданно низкую зарплату.

При этом налоговики рассматривают отчетность каждого налогоплательщика за конкретный период, рассчитывая по нему величину как общей налоговой нагрузки, так и нагрузки по отдельным налогам, сопоставляя их с аналогичными данными предшествующих лет.

Второй этап, содержащий собственно сам анализ налоговой нагрузки, включает сравнение данных по выделенному налогоплательщику с:

- его же данными по разным налоговым периодам;

- аналогичными данными похожих налогоплательщиков;

- максимальными и средними значениями по отрасли.

Рассматриваемые сведения выстраивают в динамике за несколько лет, и в случае выявления неблагоприятной тенденции изменения показателей переходят к третьему этапу: детально изучают всю информацию о налогоплательщике, которую могут предоставить иные источники:

- ИФНС;

- банки;

- другие налогоплательщики;

- госреестры;

- СМИ, в т.ч. Интернет;

- госорганы, ПФР, ФСС.

На основании этой информации в отношении налогоплательщика выясняют:

- структуру деятельности;

- принципы денежных потоков;

- характер осуществления сделок;

- взаимосвязи;

- наличие необходимого имущества.

Вся полученная информация сводится в таблицы, позволяющие судить о наличии признаков недобросовестности в деятельности налогоплательщика. К таким признакам относят:

- наличие массовых адресов руководителя, учредителя;

- отсутствие имущества, работников;

- частую смену контрагентов, мест постановки на учет;

- взаимодействие с недобросовестными контрагентами;

- несоответствие денежных сумм в сопоставимых операциях;

- неувязки в отчетности и в сведениях о доходах.

Эти признаки, наряду с низкими значениями показателей, выявленными при анализе налоговой нагрузки, при отсутствии убедительных объяснений со стороны налогоплательщика, в отношении которых ему направляют соответствующий запрос, с большой вероятностью повлекут за собой решение о проведении выездной налоговой проверки.

Всю полученную в результате анализа налоговой нагрузки налогоплательщика информацию ИФНС сохранит и использует ее в дальнейшем для оценки состояния не только конкретного налогоплательщика, но и других лиц.

Порядок проведения анализа налоговой нагрузки

Введение

В современных условиях каждая организация вне зависимости от вида деятельности стремится снизить налоговую нагрузку. Так как это напрямую влияет на финансовый результат организации. Важно правильно выбрать подходящий режим налогообложения, который учитывал интересы организации. Правильность отражения доходов и расходов при определении налоговой базы становится одной из главных задач в бухгалтерском учете при расчетах организации с бюджетом по налогам. Своевременное начисление и оплата налогов для организации является одним из факторов, формирующих репутацию организации, а также влияющих на возможность получения государственной поддержки. Для сельскохозяйственных организаций это особенно важно, так как они по основным налогам имеют определенные послабления.

Методика учета расчетов предприятия по налогам зависит от механизма действия конкретного налога, и в первую очередь от объекта налогообложения и источника налога. В связи с этим, в условиях сельскохозяйственного производства имеются предпосылки для нарушений при осуществлении расчетных операций по определению налогооблагаемой базы, что требует повышенного контроля, как со стороны руководства, так и контролирующих органов, применительно к особенностям каждого конкретного налога.

Цель данного исследования состоит в рассмотрении методик определения налоговой нагрузки предприятия и ее оптимизации на примере сельскохозяйственной организации.

Материал и методы исследования

Анализ налоговой нагрузки проводится по различным методикам. В методике, предложенной Департаментом налоговой политики Минфина России, в качестве базы уровня налоговой нагрузки выступает выручка от реализации. В расчете участвует общая сумма налогов, уплачиваемая предприятием. Уровень налоговой нагрузки по данной методике рассчитывается как отношение сумм уплачиваемых налогов к выручке предприятия [1].

По мнению М.Н. Крейниной, налоговую нагрузку предприятия можно оценить путем сопоставления налога и источника его уплаты. При этом интегральным показателем выступает прибыль предприятия. Расчет налоговой нагрузки ведется по формуле, где в числителе определяется разность выручки от реализации продукции, затрат на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов и фактической прибыли, остающейся в распоряжении предприятия, а в знаменателе – выручка от реализации продукции за минусом затрат на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов [1].

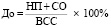

Другой автор Е.А. Кирова предлагает оценивать налоговую нагрузку предприятия как отношение налогов и сборов, уплачиваемых предприятием в бюджет, к вновь созданной стоимости. Расчет уровня налоговой нагрузки в рамках данной методики выполняется по формуле:

, (1)

, (1)

где До – относительная налоговая нагрузка; НП – налоговые платежи; СО – отчисления на социальные нужды; ВСС – вновь созданная стоимость.

Вновь созданная стоимость продукции организации определяется следующим образом:

ВСС = В – МЗ – А + ВД – BP (2)

ВСС = ОТ+ НП + ВП + П (3)

В – выручка от реализации продукции, работ или услуг (с учетом НДС); МЗ – материальные затраты; А – амортизация; ВД – внереализационные доходы; BP – внереализационные расходы (без налоговых платежей); ОТ – оплата труда; НП – налоговые платежи; ВП – платежи во внебюджетные фонды; П – прибыль организации [2].

Большое внимание в литературных источниках уделяется формированию состава налогов, которые учитываются при анализе налоговой нагрузки предприятия. Так, Салькова О.С. в расчет налоговой нагрузки предлагает включать только прямые налоги (федеральные, региональные, местные), предусмотренные налоговым законодательством и исчисляемые предприятием. Кроме того, страховые взносы во внебюджетные фонды, а также прочие платежи налогового характера также необходимо учитывать при расчете налоговой нагрузки. Это обусловлено тем, что страховые взносы во многих организациях выступают одним из ключевых платежей в формировании фискальной нагрузки, особенности при значительной численности персонала. Косвенные налоги нецелесообразно включать в процедуру оценки налоговой нагрузки, так как показатели расчетной прибыли и выручки, на основе которых анализируется уровень налоговой нагрузки, определяются исходя из выручки-нетто от продаж, то есть без учета косвенных налогов. Оценить влияние косвенных налогов на экономический субъект можно на базе другого критерия, например, чистого денежного потока [1].

Практическую оценку налоговой нагрузки при сравнении методик ее определения целесообразно провести на примере сельскохозяйственного предприятия. ООО «Созвездие» является коммерческой организацией со статусом юридического лица, осуществляющим свою деятельность в соответствии с законодательством. Юридически организация находится в г. Иркутске, фактически производство локализуется на территории Качугского района в поселке Качуг. Организация занимается выращиванием зерновых культур, в том числе пшеницы, овса и ячменя, а также выращивает картофель. ООО «Созвездие» также разводит коров молочного направления. Организация в основном арендует земли для выращивания различных культур. Создана организация относительно недавно, в 2015 году. Ведение сельского хозяйства в Иркутской области сопряжено с тяжелыми и непредсказуемыми погодными условиями. Поэтому у организации в неблагоприятные периоды наблюдается отрицательный финансовый результат, что негативно отражается на ее финансовом состоянии. При этом организация продолжает осуществлять свою деятельность, несмотря на возникающие трудности.

Для оценки результатов деятельности организации проведем анализ основных экономических показателей, который представлен в таблице 1.

По представленным результатам деятельности ООО «Созвездие» находится в ситуации финансовых затруднений. За исследуемый период наблюдается снижение выручки на 4,1%. Наблюдается также и сокращение себестоимости производимой продукции на 12,1%. Данные отрицательные темпы говорят о снижении производства продукции и уменьшении ее реализации. При этом, организация ежегодно получает убыток от реализации продукции. В 2019 году по сравнению с 2017 годом величина убытка сократилась на 12 355 тыс. руб. По итогам года организацией в 2018 и 2019 годах была получена чистая прибыль. В 2019 году по сравнению с 2018 годом ее величина сократилась на 77,8%, а в 2017 году был получен убыток. Организация является получателем государственных субсидий, поэтому в 2018 и 2019 годах была получена чистая прибыль.

Организация находится в затруднительном финансовом положении. Имеются проблемы с эффективностью основных средств и их управлением. Наблюдается спад в производстве продукции, но у организации имеются все возможности для улучшения финансового положения.

Анализ налоговой нагрузки в ООО «Созвездие» необходимо начать с общего анализа платежей по налогам и сборам, которые производила организация за исследуемый период. ООО «Созвездие» не имеет просроченных задолженностей перед бюджетом по налогам и сборам, что говорит о дисциплине в расчетах организации.

Основные экономические показатели деятельности ООО «Созвездие» за 2017-2019 гг.

Число ИП на патенте выросло в 4,9 раза, а на «упрощёнке» – на 40% – депутаты обсудили результаты отмены ЕНВД

Информацию, собранную думской рабочей группой по итогам анализа налоговой нагрузки на предпринимателей после отмены единого налога на вменённый доход, представили на совместном заседании трёх комитетов заксобрания.

Председатель комитета по бюджету, финансам и земельным отношениям Михаил Савченко отметил, что принимая законы, которые были призваны минимизировать последствия перехода с ЕНВД на патент, депутаты обещали внимательно следить за налоговой нагрузкой на бизнес.

Напомним, что Дума ввела понижающий коэффициент 0,9% для более чем 70 направлений ИП, перешедших на патент. Также законодательно были закреплены минимальные ставки по УСН для розничной торговли и общепита в малых населённых пунктах, расположенных в сельской местности.

С начала года члены рабочей группы изучали законодательную практику других субъектов, вели мониторинг реализации законов о патентной и упрощённой системах налогообложения. Также Дума организовала прямую линию для предпринимателей по сбору их предложений и замечаний, связанных с отменой «вменённого налога».

Согласно собранным данным, на 1 марта нынешнего года из 22 346 субъектов, ранее применявших ЕНВД, 14 228 перешли на упрощённую систему налогообложения. При этом общее количество налогоплательщиков, применяющих упрощёнку, выросло с 28 638 до 40 468 (на 41 процент).

5 796 ИП на начало весны сделали выбор в пользу патента (общее число налогоплательщиков на патенте выросло в 4,9 раза). Как отмечалось, способствовали этому и законодательные изменения на федеральном уровне, которые позволили обладателям патента уменьшать его стоимость на сумму уплаченных страховых взносов.

Остальные бизнесмены выбрали единый сельскохозяйственный налог, налог на профессиональный доход, общий режим налогообложения.

Порядка тысячи предпринимателей не ведут деятельность, однако, это связано не столько с налоговой нагрузкой, но и с тем, что владельцы ИП нередко о них просто «забывают», отмечают налоговики.

«Можно сказать, что переход с единого налога на вменённый доход на другие режимы налогообложения в области прошёл без больших потрясений», – отметил заместитель руководителя Управления Федеральной налоговой службы по Белгородской области Сергей Чечин.

При этом по-прежнему актуальной остаётся проблема роста налоговой нагрузки для стационарной торговли в сельской местности для применяющих патент. При этом налоговом режиме «возможности дифференцировать потенциально возможный доход для расчёта патента в зависимости от численности жителей сельских населённых пунктов, расположенных на территориях городских округов нет», – отмечается в отчёте рабочей группы.

«На примере данных администрации Алексеевского городского округа о начисленном налоге для предпринимателей, осуществляющих деятельность через объекты стационарной торговли площадью 25 кв.м в сельских территориях, стоимость патента на год (131 557 руб.) превышает сумму ранее исчисляемого ЕНВД (24 361 руб.) в 5,4 раза», – также указано в документе.

«Надо готовить обращение Думы исполнительной власти, необходимо разработать для них меры поддержки. Этим магазинам в сельской местности мы должны помочь областной субсидией. Что такое стоимость патента 131 тысяча? У него годовой доход такой же. Мы понимаем, что у предпринимателя 10 дворов на деревне и какой-нибудь небольшой магазинчик. Власть будет просто вынуждена организовывать туда автолавку, ездить, в итоге – нести затраты на порядок выше, чем просто дать им льготу», – выступил с предложением вице-спикер областной Думы Валерий Сергачёв.

Решение ещё одной связанной с налогами проблемы требует федерального вмешательства, считает Уполномоченный по делам предпринимателей в Белгородской области Владислав Епачинцев: «На патентной системе был законом введён понижающий коэффициент, в том числе, и для торговли, и некоторые люди даже стали платить меньше, чем на ЕНВД. Но есть категории, которые торгуют маркируемым товаром. Его с каждым годом становится всё больше. И я не понимаю, честно говоря, почему этим предпринимателям запрещено вести деятельность на патентной системе. Что если обратиться на федеральный уровень и поднять вопрос там?»

Кроме того, бизнес-омбудсмен проинформировал о значительном росте налоговой нагрузки (в 3-8 раз) для предпринимателей, занятых в аптечном бизнесе.

Депутаты трёх думских комитетов приняли решение о разработке документов, которые планируется направить федеральным и региональным властям.

Также они выступили за проведение повторного мониторинга ситуации по налогообложению во втором квартале – с учётом обращений граждан, юридических лиц, органов местного самоуправления, судебной практики и т.д.

Сравнительный анализ методик расчета налоговой нагрузки организации

В экономической литературе присутствуют различные методики исчисления налоговой нагрузки предприятия. Основные различия рассматриваемых методик состоят в определении:

- структуры налогов, включаемых в расчет налоговой нагрузки;

- состояния учитываемых налогов (уплаченные или начисленные);

- интегрального показателя, с которым сравнивают сумму налогов.

Сравнительная характеристика методик расчета налоговой нагрузки представлена в таблице 1.

Налоговая нагрузка – это объем фактически уплаченных налогов и сборов, т.е. уровень фактического воздействия налогообложения на экономику.

На уровне законодательства РФ (ФЗ от 25.02.1999 №39-ФЗ) термин налоговая нагрузка формулируется как: расчетного суммарного объема денежных средств, подлежащих уплате в виде ввозных таможенных пошлин (за исключением особых видов пошлин, применение которых вызвано мерами по защите экономических интересов РФ при осуществлении внешней торговли товарами, в соответствии с законодательством РФ), федеральных налогов (за исключением акцизов, налога на добавленную стоимость на товары, производимые на территории Российской Федерации) и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд РФ) инвестором, осуществляющим инвестиционный проект на день начала финансирования инвестиционных проектов

Таблица 1. Сравнительная характеристика методик расчета налоговой нагрузки

| Авторство методики | Основная формула расчета | Характеристика расчета налоговой нагрузки |

|---|---|---|

| Департамент налоговой политики Минфина России | НН = (Нобщ/Вобщ) * 100% где НН — налоговая нагрузка; Нобщ — общая сумма налогов; Вобщ — общая сумма выручки от реализации | Отношение всех уплачиваемых предприятием налогов к выручке от реализации продукции (работ, услуг), включая выручку от прочей реализации |

| М.Н. Крейнина | НН = (В-Ср-Пч)/(В-Ср) *100% где В — выручка от реализации; Ср — затраты на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов; Пч — фактическая прибыль, остающаяся в распоряжении предприятия | Сопоставление налога и источника его уплаты, где интегральным показателем выступает прибыль экономического субъекта |

| А. Кадушин, Н. Михайлова | НН =(Нс/Ча)/(ЧП/Ча) где Нс — сумма налогов в совокупном объеме; ЧП — чистая прибыль; Ча — чистые активы предприятия | Доля отдаваемой в бюджет добавленной стоимости, созданной конкретным экономическим субъектом |

| Е.А. Кирова | Дн =(НП+СО)/ВСС*100% uде Дн — относительная налоговая нагрузка; НП — налоговые платежи; СО — отчисления на социальные нужды; ВСС — вновь созданная стоимость | Налоги и сборы, подлежащие перечислению в бюджет (абсолютная налоговая нагрузка). Отношение налогов и сборов, подлежащих перечислению в бюджет, ко вновь созданной стоимости (относительная налоговая нагрузка) |

| М.И. Литвин | Т = СТ/ТУ*100% где T — налоговая нагрузка; СT — сумма налогов; TУ — размер источника средств уплаты налогов | Отношение суммы налогов и других обязательных платежей (структура налоговых обязательств экономического субъекта) к размеру источника средств их уплаты (выручка от реализации, прибыль в процессе ее формирования или распределения, доход работника) |

| Т.К. Островенко | НН = Ни/Источник, где Ни — налоговые издержки | Соотношение налоговых издержек и соответствующей группы по источнику покрытия (обобщающие и частные показатели) |

Для точности расчетов на уровне экономического субъекта используют не одну методику определения налоговой нагрузки, а их совокупность, поскольку полученные результаты позволяют более полно описать текущую и ретроспективную ситуацию по налоговым платежам предприятия.

Также, следует отметить что, ФНС России (Приложение №3 к Приказу ФНС России от 30.05.2007 №ММ-3-06/333@) определены среднеотраслевые значения налоговой нагрузки, с актуализированными значениями среднеотраслевых показателей, можно ознакомиться на сайте ФНС России

Отметим что при всем многообразии методик определения налоговой нагрузки большинство из них несовершенно.

Так показатель налоговой нагрузки, рассчитанный в соответствии с методикой Департамента налоговой политики Минфина России, не характеризует влияния налогов на финансовое состояние экономического субъекта, поскольку не учитывает долю каждого налога в выручке от реализации.

В методике М.Н. Крейниной недооценивается влияние косвенных налогов.

При использовании методики определения налоговой нагрузки А. Кадушина и Н. Михайловой предоставляется возможность просчитать влияние повышения или понижения налоговых ставок и увеличения льгот на темпы развития экономического субъекта.

Согласно методике Е.А. Кировой необходимо различать два показателя, характеризующих налоговую нагрузку: абсолютный и относительный. При этом показатель абсолютной налоговой нагрузки не показывает всей тяжести налоговых обязательств предприятия. Другими словами, методика не учитывает влияния таких показателей, как рентабельность, оборачиваемость оборотных активов, трудоемкость, и не дает возможности прогнозировать динамику деловой активности хозяйствующего субъекта.

Методика расчета налоговой нагрузки М.И. Литвина включает в расчет налог на доходы физических лиц, хотя плательщиком данного налога предприятие не является, а всего лишь выполняет функции налогового агента.

Методика Т.К. Островенко является мультипликативной, а не количественной, что позволяет по результатам расчетов делать обобщенные выводы, способствующие принятию наиболее верных управленческих решений. Данная методика является синтезом описанных методик.

Список литературы:

- Дрожжина И.А. Практическая реализация методики расчета налоговой нагрузки экономического субъекта // Управленческий учет. 2009. №11.

- Майбуров И.А. Налоги и налогообложение: Учеб. пособие. М.: Юнити-Дана, 2011.

- Островенко Т.К. Налоговая нагрузка на предприятие: обобщающие и частные показатели системы // Аудиторские ведомости. 2001. №9.

- Цыгичко А.Н. Нормализация налоговой нагрузки. М.: ИТРК, 2002.

Налоговая нагрузка: что это такое и как ее контролировать

Экономический термин «налоговая нагрузка» имеет несколько трактовок. Банки и налоговики используют его для определения добросовестности бизнеса, а экономисты для прогнозирования финансового состояния компании.

Если не держать налоговую нагрузку под контролем, предприятие может стать экономически нестабильным, банк заблокирует счета и будет подозревать директора компании в отмывании денег, а инспекторы решат, что вы уплатили недостаточно налогов.

Рассказываем, как вычислить показатель налоговой нагрузки в зависимости от сферы деятельности, как его контролировать и что делать, если он выше или ниже нормы.

Что такое налоговая нагрузка

Этим термином называют долю выручки, которая в среднем приходится на уплату налогов и обязательных взносов в бюджет. По размеру этой доли банки и ФНС определяют, нет ли в вашем бизнесе признака ухода от налогов и отмывания денег.

Считают так называемую безопасную долю в зависимости от целей. Если хотите выяснить, не будет ли претензий у банка, нужно вычислять чистый процент. Если хотите предугадать претензии налоговой, считайте коэффициент по формулам ФНС и сравнивайте их с опубликованными значениями средних и безопасных коэффициентов.

Если ваша налоговая нагрузка меньше предусмотренных безопасных значений, банки и налоговая могут посчитать компанию недобросовестной. Они запросят документы, подтверждающие легальность ваших финансовых операций.

Налоговая нагрузка с точки зрения ФНС

Налоговая служба предпочитает считать нагрузку с помощью специальных коэффициентов, а затем сравнивать получившийся результат с таблицей безопасных значений.

Какие значения безопасны

Чтобы не вызывать подозрений, налоговая нагрузка компании должна быть не меньше определенного процента. Размер зависит от вида деятельности. Например, для предприятий в сфере добычи топливно-энергетических полезных ископаемых безопасной считается довольно высокая налоговая нагрузка в 50,9 %. Для производства и распределения газообразного топлива наоборот — 1,3 %.

Вот еще несколько примеров отраслей и безопасных коэффициентов:

- производство пищевых продуктов, напитков, табачных изделий — 20,9 %;

- производство текстильных изделий, одежды — 8 %;

- торговля розничная, кроме торговли автотранспортными средствами и мотоциклами — 3,7 %;

- деятельность гостиниц и предприятий общественного питания — 10,5 %.

Полностью таблицу можно посмотреть на сайте ФНС.

Как рассчитать коэффициенты

Для расчета совокупной налоговой нагрузки используйте формулу из Приказа ФНС от 30.05.2007 № ММ-3-06/333.

Выручка берется без учета акцизов и НДС, в сумму налогов включают НДФЛ. Страховые взносы за налоговую нагрузку не считаются.

Формула для расчета налоговой нагрузки выглядит так:

Налоговая нагрузка = Сумма уплаченных взносов ÷ Доходы * 100

Пример

Всего уплатили налогов, включая НДФЛ — 100 000 руб. Общий доход компании — 2,5 млн руб.

Налоговая нагрузка = 100 000 ÷ 2 500 000 * 100 = 4 %

Получившийся результат сравните с таблицей коэффициентов по видам деятельности.

Для организаций на общей системе налогообложения ФНС разработала специальный налоговый калькулятор по расчету налоговой нагрузки. Чтобы воспользоваться им, обозначьте налоговый период, отрасль и регион. Помимо этого введите в сервис сумму фактически уплаченных налогов и полученных доходов. Калькулятор сравнит фактическую налоговую нагрузку со средней по налогоплательщикам, работающим в вашем регионе в аналогичной сфере.

Еще можно рассчитывать налоговую нагрузку в зависимости от системы налогообложения — именно так происходит отбор претендентов на проверку в ФНС («инструкция» была размещена в Письме ФНС от 25.07.2017 № ЕД-4-15/14490@).

Для ООО на ОСН

Нужно сложить начисленный к уплате в бюджет НДС и сумму налога на прибыль, а затем разделить на выручку из бухгалтерской отчетности (без НДС) и умножить все на 100.

Для ИП на ОСН

Нужно разделить исчисленный НДФЛ на общую сумму дохода, который облагается налогом. Данные взять из декларации 3-НДФЛ. Получившуюся сумму умножить на 100.

Для ИП или ООО на УСН и для ИП на ЕСХН

Сумму исчисленного налога делят на сумму полученных доходов, затем умножают на 100. Данные есть соответственно в декларации по УСН или в декларации по ЕСХН.

Обратите внимание: если у компании или ИП есть обязанности по уплате транспортного, водного и земельного налогов, акцизным сборам, налога на добычу полезных ископаемых или пользованию ресурсами, то они тоже включаются в подсчет.

Получившийся коэффициент ФНС будет сравнивать с данными аналогичных налогоплательщиков и средними показателями по отрасли. Если нагрузка будет значительно ниже значений, руководителя компании или ИП могут вызвать на беседу в инспекцию.

Ранее ФНС сравнила налоговую нагрузку типового предприятия для разных режимов налогообложения.

Нагрузка по НДФЛ

Еще стоит анализировать налоговую нагрузку по отчислениям за работников. Нужно исчисленный НДФЛ разделить на общую сумму доходов.

ФНС в случае проверок по НДФЛ обращает внимание не только на удельный вес показателя, но и на динамику — насколько НДФЛ уменьшился по сравнению с прошлым кварталом или годом.

Еще один повод для изучения деятельности компании — выплата зарплат ниже среднего уровня по региону. Если бизнес может подтвердить снижение нагрузки по НДФЛ сокращением сотрудников или другими документами, проблем, скорее всего, не будет.

Нагрузка по НДС

Это отдельный показатель, который отличается от коэффициентов налоговой нагрузки для систем налогообложения — в расчет идет не доля в доходе компании, а удельный вес вычетов в общей сумме начисленного НДС.

Чтобы рассчитать коэффициент, нужно общую сумму вычетов разделить на общую сумму начисленного НДС, а затем умножить на 100. Данные берите соответственно из строк 190 и 118 раздела 3 декларации по НДС.

Судя по Приказу ФНС от 30.05.2007 N ММ-3-06/333@, удельный вес вычета за четыре квартала не должен превышать 89 % от суммы начисленного за этот период налога. Если доля вычетов превысит уровень, ФНС может инициировать выездную проверку или запросить пояснения. Чтобы этого не произошло, можно контролировать вычеты и в случае необходимости ровно распределять их по разным периодам. Или быть готовым предоставить подтверждающие документы и доказать экономическую добросовестность.

Налоговая нагрузка с точки зрения банков

Добросовестность бизнеса с точки зрения налоговой нагрузки пытаются определять и банки. В частности, с помощью этого показателя кредитные учреждения выявляют и пресекают сомнительные операции у организаций.

Сейчас банки используют Методические рекомендации ЦБ РФ №18-МР. Ваша деятельность привлечет дополнительное внимание, если доля уплаты налогов и других обязательных платежей окажется ниже 0,9 % от дебетового оборота по счету.

Когда низкую налоговую нагрузку выявят, банк проведет подробный анализ движений средств по счету и потребует у компании документы, подтверждающие ее финансовую добросовестность — ими могут стать договоры с клиентами, справки об уплате налогов и отсутствие претензий к бизнесу от ФНС, договоры на оказание услуг или трудовые договора.

Банк может заблокировать расчетный счет до выяснения обстоятельств в соответствии с Федеральным законом от 07.08.2001 № 115-ФЗ. Чтобы счета снова заработали, придется доказать свою добросовестность — например, подтвердить, что вы проводили перевод не с целью отмыть деньги или выплатить серую зарплату, а в реальных бизнес-целях.

Банки проверяют легальность движения денежных средств с помощью налоговой нагрузки у любого бизнеса, неважно, ООО у вас или статус ИП.

Чтобы не вызвать подозрений, контролируйте ваши финансовые потоки — вовремя платите налоги и старайтесь держать их долю выше 0,9 % от общего оборота. Если доля меньше, будьте готовы оперативно доказать свою добросовестность — веди архив документов для каждой денежной операции.

Налоговая нагрузка с точки зрения финансового планирования

Налоговую нагрузку считают и контролируют сами предприниматели для экономии средств. Например, вы выяснили, что показатель нагрузки даже выше безопасных значений от ФНС и банков. Это повод пересмотреть вашу финансовую политику и отношение к выплатам в бюджет.

Варианты могут быть разными, главное — не прибегать к противозаконным методам.

Переход на другую систему налогообложения

Возможно, ваш бизнес платит налогов больше, чем нужно. Рассчитайте налоговую нагрузку с другими системами налогообложения. Сделать это можно автоматически и онлайн с помощью калькулятора.

Подробности про возможности налоговой оптимизации читайте в статье: Как выбрать налоговый режим на 2021 год

Оптимизация зарплатных налогов

Кроме удержания 13 % НДФЛ бизнес вынужден платить за каждого работника еще и обязательные страховые взносы. Итого выплаченная на руки зарплата по факту увеличивается на 30-40 %.

Проанализируйте функции штатных работников. Если часть из них можно рассматривать как разовые услуги, выгоднее отказаться от постоянного специалиста в штате и заменить его подрядчиками, например. ИП или самозанятыми.

Важно помнить о том, что нельзя просто заменять трудовые договоры на договоры подряда и вынуждать работников зарегистрироваться в другом статусе. Например, сотрудничать можно только с теми самозанятыми, которые в предшествующие два года не работали в вашей компании. А если налоговая усмотрит в работе с самозанятым или ИП признаки трудовых отношений, то бизнесу доначислят НДФЛ и взносы.

Чтобы этого не произошло, нельзя включать в договор подряда трудовые условия. Например, нельзя требовать от подрядчика соблюдения режима работы и отдыха, указывать ему место работы, оформлять его на должность в соответствии со штатным расписанием, платить зарплату, а не гонорар, предусматривать дисциплинарную ответственность и отпуск.

Не создавайте налоговые схемы

Бывает, что бизнес прибегает к дроблению бизнеса — например, организует несколько юридических лиц с разными статусами для разделения деятельности на опт, розницу и B2B. Или переводит на аутсорсинг бухгалтерию, кадровиков и маркетинг.

Это опасный путь — ФНС может признать за бизнесом необоснованную налоговую выгоду и выставить претензии по уходу от налогов.

Кратко о том, что такое налоговая нагрузка и как ее контролировать

- Налоговая нагрузка — это доля налогов в общей выручке компании. Ее рассчитывают и контролируют в разных целях.

- Чтобы не вызвать подозрений у налоговой инспекции, считайте общий коэффициент и сравнивайте его с таблицей безопасных значений. Еще полезно рассчитывать нагрузку по формулам в зависимости от системы налогообложения — эту методику применяют в ФНС, вычисляя претендентов на углубленный анализ и потенциальных подозреваемых в уходе от налогов.

- Чтобы банк не заподозрил компанию в отмывании денег, важно, чтобы налоги занимали не меньше 0,9 % от дебетового оборота.

- Выяснив, что налоговая нагрузка слишком большая, пересмотрите финансовую политику.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.