Расчет по форме РСВ-1 не прошел контроль. Может ли организация быть привлечена к ответственности по 27-ФЗ?

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Консультация предоставлена 13.03.2015 г.

Первичная отчетность за 2014 год представлена в форме электронного документа 20.02.2015. Расчет по форме РСВ-1 от 20.02.2015 за 2014 год при проверке не прошел форматно-логический контроль, контролирующим органом был направлен организации отрицательный протокол контроля отчетности от 24.02.2015. В приложении к протоколу — сведения о нестыковках (ошибках). В результате ошибки в расчете по форме РСВ-1 база для начисления страховых взносов не занижена. При этом ошибок в сведениях о застрахованных лицах не допущено (затронуты границы табличной части (сдвиг)).

Может ли организация быть привлечена к ответственности по Федеральному закону от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»? В какие сроки необходимо сдать правильный расчет? Если и этот протокол получится с ошибками, то какие санкции будут применены и какие сроки даны на исправление?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемой ситуации организация не может быть привлечена к ответственности ни по ст. 46 Закона N 212-ФЗ, ни по части 3 ст. 17 Закона N 27-ФЗ.

Обоснование позиции:

Регламент предоставления ПФР услуги по приему расчетов по начисленным и уплаченным страховым взносам

Плательщики страховых взносов не позднее 20 февраля 2015 года обязаны представить в Пенсионный фонд Российской Федерации (далее — ПФР) в форме электронного документа расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования (далее — Расчет) за 2014 год по форме, утвержденной постановлением Правления ПФР от 16.01.2014 N 2п (п. 1 ч. 9 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», далее — Закон N 212-ФЗ).

Приказом Минтруда России от 22.10.2012 N 329н утвержден Административный регламент предоставления ПФР государственной услуги по приему от плательщиков страховых взносов расчетов по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование (далее — Регламент).

Так, в соответствии с п. 50 Регламента прием Расчета, представленного по телекоммуникационным каналам связи, и выполнение проверок файла Расчета на наличие ошибок, определяющихся при проверке программным комплексом, и корректность электронной подписи осуществляется автоматически соответствующим программным обеспечением, осуществляющим прием Расчета по телекоммуникационным каналам связи.

Форматно-логический контроль

При этом в случае, если при проверке в файле Расчета присутствуют неустранимые ошибки и замечания либо файл Расчета не прошел форматно-логический контроль, не позднее одного рабочего дня после приема и регистрации Расчета в территориальном органе ПФР заявителю направляется уведомление о невозможности принятия Расчета и ее причинах.

Как мы полагаем, в связи с тем, что представленный организацией Расчет от 20.02.2015 за 2014 год при проверке не прошел форматно-логический контроль, контролирующим органом был направлен организации отрицательный протокол контроля отчетности от 24.02.2015.

Отметим, что конкретный срок для повторного представления исправленной отчетности действующим законодательством РФ не определен и если уточненный повторный Расчет представлен организацией за пределами общего срока для подачи отчетности, он не считается представленным с нарушением такого срока (часть 2 ст. 17 Закона N 212-ФЗ). Таким образом, по смыслу Закона N 212-ФЗ срок для представления отчета (п. 1 ч. 9 ст. 15 Закона N 212-ФЗ) касается именно первично представляемого Расчета.

Ответственность плательщика страховых взносов

Частью 1 ст. 46 Закона N 212-ФЗ установлено, что непредставление плательщиком страховых взносов в установленный данным законом срок расчета по начисленным и уплаченным страховым взносам в орган контроля за уплатой страховых взносов по месту учета влечет взыскание штрафа в размере 5% суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30% указанной суммы и не менее 1000 рублей.

Таким образом, объективную сторону состава правонарушения, ответственность за которое установлена частью 1 ст. 46 Закона N 212-ФЗ, составляет нарушение срока представления расчета по начисленным и уплаченным страховым взносам в орган контроля за уплатой страховых взносов по месту учета.

Такое основание для привлечения к ответственности, как наличие ошибок в своевременно представленном Расчете, данной нормой не предусмотрено.

В этой связи своевременное направление Расчета с ошибками, по нашему мнению, не может быть причиной привлечения организации к ответственности по части 1 ст. 46 Закона N 212-ФЗ.

Данный вывод подтверждается как письмами ПФР (смотрите письмо от 18.08.2014 N 14-20/10448), так и обширной судебной практикой (например, определения ВАС РФ от 06.08.2013 N ВАС-10205/13, от 16.01.2013 N ВАС-18135/12, постановления Девятого арбитражного апелляционного суда от 08.08.2014 N 09АП-28556/14, ФАС Поволжского округа от 11.02.2014 N Ф06-2785/13 по делу N А72-4040/2013, решение Арбитражного суда Нижегородской области от 04.12.2014 по делу N А43-27827/2014).

При этом Пенсионный фонд в письме от 16.10.2014 N ЛЧ-08-24/13205 отмечает, что в случае представления в срок Расчета по форме РСВ-1, содержащего ошибки, страхователь не может быть привлечен к ответственности по основаниям ст. 46 Закона N 212-ФЗ. В этом случае к нему применяется ст. 17 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (далее — Закон N 27-ФЗ) (за представление недостоверных сведений для ведения индивидуального (персонифицированного) учета). Указанные финансовые санкции взыскиваются в судебном порядке.

Начиная с отчетности за I квартал 2014 года сведения о каждом работающем у плательщика страховых взносов застрахованном лице, установленные в соответствии с Законом N 27-ФЗ, представляются в виде отдельного раздела (п. 2 ст. 11 Закона N 27-ФЗ, Информация ПФР от 07.04.2014, от 03.04.2014). То есть с 1 января 2014 года сведения индивидуального (персонифицированного) учета являются неотъемлемой частью Расчета.

Частью 3 ст. 17 Закона N 27-ФЗ предусмотрено, что за непредставление в установленные сроки необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования сведений либо представление страхователем неполных и (или) недостоверных сведений о застрахованных лицах к такому страхователю применяются финансовые санкции в виде взыскания 5% от суммы страховых взносов, начисленной к уплате в ПФР за последние три месяца отчетного периода, за который не представлены в установленные сроки либо представлены неполные и (или) недостоверные сведения о застрахованных лицах. Взыскание указанной суммы производится органами ПФР в судебном порядке.

По мнению Минтруда России, статья 17 Закона N 27-ФЗ с 1 января 2014 года должна применяться только в случае представления плательщиками неполных и (или) недостоверных сведений индивидуального (персонифицированного) учета о застрахованных лицах в составе объединенной отчетности (смотрите письмо от 04.04.2014 N 17-3/В-138).

Исходя из вышеуказанного, полагаем, что в данном случае организация своевременно сдала отчетность в территориальный орган ПФР, поэтому для предъявления организации штрафных санкций, предусмотренных как ст. 46 Закона N 212-ФЗ, так и ст. 17 Закона N 27-ФЗ за нарушение сроков представления отчетности, оснований не имеется.

Отметим, что Законом N 212-ФЗ не предусмотрены сроки устранения ошибок страхователем после получения отрицательного протокола контроля от территориального органа ПФР. Однако в связи с тем, что отчетность по уплаченным страховым взносам и сведения персонифицированного учета в электронной форме представляются одновременно и одним отправлением, полагаем, что в данном случае могут применяться положения Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной приказом Минздравсоцразвития от 14.12.2009 N 987н (далее — Инструкция).

Согласно п. 41 Инструкции при обнаружении несоответствия между представленными индивидуальными сведениями и результатами проверки территориальный орган фонда направляет страхователю уведомление об устранении имеющихся расхождений.

Страхователь в двухнедельный срок после получения уведомления территориального органа фонда об устранении имеющихся расхождений представляет в территориальный орган фонда уточненные данные.

Аналогичный срок представления уточненных данных установлен также пунктом 49 Административного регламента предоставления ПФР государственной услуги по приему от страхователей отчетности по индивидуальному (персонифицированному) учету застрахованных лиц, утвержденного приказом Минтруда от 21.09.2012 N 196н.

На основании приведенных норм считаем, что в случае обнаружения ошибок в представленной исправленной отчетности двухнедельный срок также исчисляется заново с даты получения повторного отрицательного протокола.

Следует обратить внимание, что если страхователь самостоятельно выявил ошибку и предоставил достоверные сведения, а также если он исправил обнаруженные фондом ошибки в двухнедельный срок, то ПФР не вправе применить к нему санкции, предусмотренные частью 3 ст. 17 Закона N 27-ФЗ (смотрите определение ВАС РФ от 25.02.2013 N ВАС-1338/13 по делу N А63-12351/2011, письмо ПФР от 14.12.2004 N КА-09-25/13379).

В рассматриваемой ситуации двухнедельный срок истекает 11.03.2015. Однако судя по характеру ошибок, допущенных организацией (затронута исключительно табличная часть), они не приводят к занижению суммы страховых взносов, подлежащих уплате, значит, в силу п. 2 ст. 17 Закона N 212-ФЗ представление уточненного Расчета является правом организации, а не ее обязанностью. Кроме того, ошибок в сведениях для ведения индивидуального (персонифицированного) учета в первичной отчетности также не допущено. Следовательно, даже если и имеет место опоздание с подачей уточненного Расчета, на наш взгляд, для привлечения организации по части 3 ст. 17 Закона N 27-ФЗ оснований нет.

Эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

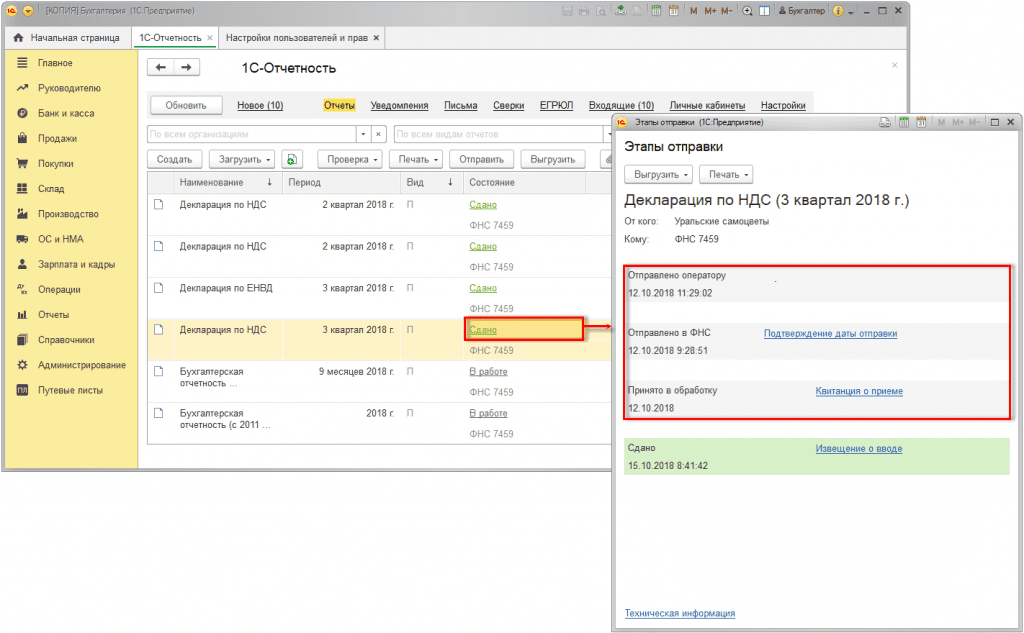

Сбои при отправке отчетности в ФНС: кто виноват и что делать

Как наказывают за несдачу отчетности

Несвоевременное представление налоговой декларации (расчета по страховым взносам) влечет начисление штрафа по ст. 119 НК РФ. Штраф составляет 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации. Штраф начисляется за каждый полный или неполный месяц просрочки. Максимальная сумма штрафа – 30% от неуплаченной суммы налога, а минимальная – 1 000 рублей.

Кроме того, несвоевременное представление декларации является основанием для блокировки банковских счетов организации/ИП. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней (пп. 1 п. 3 ст. 76 НК РФ). Открыть новый счет организация при этом не сможет (п. 12 ст. 76 НК РФ). Фактически блокировка означает невозможность дальнейшей работы.

Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления организацией налоговой декларации (пп. 1 п. 3.1 ст. 76 НК РФ).

Между тем, и штраф, и блокировка назначаются именно за несвоевременную сдачу (несдачу), а не за несвоевременное принятие ИФНС налоговых деклараций. Если декларация была отправлена в ИФНС вовремя, но дошла до налоговиков с задержкой, ни штрафы, ни блокировка счетов организации назначены быть не могут.

При этом, если речь идет об электронной отчетности, моментом ее сдачи считается дата ее отправки (абз. 3 п. 4 ст. 80 НК РФ). Если декларация была отправлена, скажем, 30-го числа, а в ИФНС поступила только через 3 дня, то она все равно будет считаться отправленной 30-го числа.

С того момента, как электронная отчетность была отправлена оператором ЭДО, налогоплательщик считается исполнившим свою обязанность по сдаче декларации. Причем независимо от того, в какой именно момент отправленная отчетность поступит в ИФНС. Само собой, никакой ответственности за технические ошибки при направлении электронной отчетности налогоплательщики не несут.

Что говорят в ФНС и что делать

ФНС России ранее уже разъяснила, что в связи с переходом на новую программу налогового администрирования могут возникать различные ошибки. В частности, сбои и задержки при направлении плательщикам результирующих квитанций по обработке представленной ими отчетности.

В связи с этим ФНС обратила внимание на то, что своевременно отправленная электронная отчетность считается сданной даже в тех ситуациях, когда в силу технических причин данная отчетность поступила в ИФНС с опозданием.

Основным и достаточным доказательством своевременности представления налоговой и бухгалтерской отчетности считается дата подтверждения отправки документов, сформированная оператором электронного документооборота.

Поэтому, если у налоговиков появились какие-либо претензии по поводу отчетности, необходимо обратиться в техническую поддержку своего оператора ЭДО и запросить подтверждение даты сдачи декларации.

Повторно направлять отчетность, по которой налоговики не представили результирующие квитанции, не нужно. Это технические ошибки, и налогоплательщики никакой ответственности за эти ошибки не несут.

Согласно сообщению ФНС, соответствующие разъяснения уже доведены до территориальных налоговых органов . Не верить ФНС у нас оснований нет, поэтому ни штрафовать, ни арестовывать банковские счета за несвоевременное получение деклараций по причине сбоев налоговики не будут.

Когда не примут электронную отчетность

Таким образом, неполучение/несвоевременное получение квитанций и протоколов о приеме электронных отчетов не так страшно. То, что электронные документы по причине технического сбоя где-то задержались по пути в ИФНС, не означает, что налогоплательщик что-то нарушил и в чем-то виноват. Все своевременно отправленные декларации все равно дойдут до адресата без каких-либо отказных протоколов. Естественно, если налогоплательщик не ошибся сам — подписал декларацию валидной электронной подписью, отправил декларацию в «свою» налоговую и т.п. Если подобные нарушения обнаружатся, то отказные протоколы возможны.

Перечень оснований для отказа в принятии электронной отчетности приведен в п. 28 Регламента по приему деклараций, утв. приказом Минфина России от 02.07.12 № 99н. Данный перечень является закрытым. К основаниям для отказа в приеме электронных деклараций относятся следующие:

- отсутствие документов, удостоверяющих личность и полномочия физического лица, представляющего налоговую декларацию;

- представление налоговой декларации не по установленному формату;

- отсутствие усиленной квалифицированной электронной подписи руководителя организации;

- несоответствие данных владельца квалифицированного сертификата данным руководителя организации, указанным в налоговой декларации;

- представление налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации.

Технические ошибки и сбои при отправке налоговых деклараций не являются основаниями для отказа в их приеме.

При этом в соответствии с п. 4 ст. 80 НК РФ налоговым органам прямо запрещается отказывать в принятии налоговой декларации, представленной по установленной форме.

Соответственно, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 3.1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 9.2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Штраф за несвоевременную сдачу расчета по страховым взносам

- Когда РСВ считается несвоевременно сданным

- Размер штрафа за опоздание с отчетом

- Когда размер штрафа можно снизить

- Порядок уплаты штрафа

- Как накажут, если в расчете есть ошибки или не соблюден способ его представления

- Размер штрафа за опоздание с промежуточным РСВ

Когда РСВ считается несвоевременно сданным

Для расчета по страховым взносам в п. 7 ст. 431 НК РФ установлена крайняя отчетная дата — 30-е число месяца, следующего за расчетным или отчетным периодом. Если представить расчет в ИФНС позже этого срока хотя бы на 1 день, он будет считаться несвоевременно сданным.

Плательщикам страховых взносов время от времени выпадает законная возможность сдать РСВ на день-два позднее крайней отчетной даты и при этом не быть оштрафованными. Такую возможность предоставляет п. 7 ст. 6.1 НК РФ, нормы которого предусматривают перенос отчетной даты на ближайший следующий рабочий день при ее совпадении с выходным и (или) нерабочим праздничным днем.

В 2021 году такая возможность как раз представится. Но любая задержка с отправкой расчета в инспекцию чревата штрафом. О его размере расскажем далее.

В 2021 году будут перенесены сроки сдачи РСВ:

- за 2020 год — на понедельник, 01.02.2021, с субботы 30.01.2020;

- за 9 месяцев 2021 года — на понедельник, 01.11.2021, с субботы, 30.10.2020.

Остальные расчеты надо сдать в точный срок:

- за 1 квартал 2021 года — до 30.04.2021;

- за полугодие 2021 года — до 30.07.2021.

Читайте также о других штрафах для компаний и физлиц при нарушении установленных законом сроков:

Размер штрафа за опоздание с отчетом

Правила, по которым назначается штраф за несвоевременно представленный РСВ, прописаны в п. 1 ст. 119 НК РФ. Сумма штрафа определяется расчетным путем — 5% от неуплаченной в срок суммы страховых взносов, подлежащих уплате на основании представленного РСВ, за каждый полный или неполный месяц.

Рассчитанная таким образом величина не всегда представляет собой окончательный размер штрафа, подлежащего перечислению в бюджет. Законодатель установил ограничения, за пределы которых сумма штрафа выходить не может: не менее 1000 руб. и не более 30% указанной суммы взносов.

Размер штрафа за несвоевременную сдачу РСВ в 2021 году вычисляется по этому же алгоритму.

Штраф за непредставление (несвоевременное представление) РСВ — это не все, что может подстерегать плательщика взносов. У налоговиков есть законодательно закрепленная возможность приостанавливать операции по банковским счетам, если они не получат РСВ в течение 10 дней по истечении установленного срока его представления (п. 3.2 ст. 76 НК РФ).

Кроме того, оштрафовать могут и руководителя на 300–500 руб. (ст. 15.5 КоАП РФ). Размер этого наказания в дальнейшем может вырасти: законодатели планируют увеличить его не менее чем в 5 раз.

Когда размер штрафа можно снизить

Если у плательщика взносов есть смягчающие обстоятельства, размер штрафа за РСВ можно снизить (п. 1 ст. 112 НК РФ). Наличие хотя бы одного такого обстоятельства позволяет вдвое сократить штрафную сумму (п. 3 ст. 114 НК РФ).

Какие смягчающие обстоятельства помогают в суде снизить штраф, смотрите на рисунке:

Если же плательщик взносов не в первый раз нарушает сроки представления РСВ, это будет считаться отягчающим обстоятельством и может повлечь увеличение размера штрафа.

Оценивают отягчающие и смягчающие обстоятельства налоговики или судьи при вынесении решения о размере налоговых санкций.

Порядок уплаты штрафа

Штраф за несдачу РСВ уплачивается по особым правилам (письмо ФНС от 05.05.2017 № ПА-4-11/8641). Так как в расчете 3 вида взносов (пенсионные, медицинские и социальные), то общую сумму штрафа нужно поделить пропорционально каждому взносу и перечислить на три разных КБК.

На какие КБК перечислять штраф в 2021 году, смотрите на рисунке:

Как накажут, если в расчете есть ошибки или не соблюден способ его представления

Отдельного штрафа за ошибки в РСВ в НК РФ не предусмотрено. Однако проверочная программа не пропускает отчеты с некорректными персональными данными, так как эти ошибки мешают идентифицировать застрахованных физлиц. Такой РСВ считается непредставленным (п. 7 ст. 431 НК РФ). Тогда налоговики уведомляют плательщика взносов об этом, а отчет ему необходимо исправить.

Если при проверке контролеры выявят в РСВ занижение базы по взносам, плательщика взносов могут оштрафовать по п. 3 ст. 120 НК РФ на сумму до 20% от неуплаченных взносов, но не менее 40 000 руб. (письмо Минфина от 26.05.2017 № 03-02-07/1/32430).

Оштрафовать на 200 руб. компанию или ИП контролеры вправе в том случае, если РСВ должен быть представлен в электронном виде, а поступил в ИФНС в бумажной форме (ст. 119.1 НК РФ).

Напомним, что с 2020 года представлять в электронной форме РСВ обязаны страхователи со среднесписочной численностью работников за предшествующий расчетный/отчетный период более 10 чел. (п. 10 ст. 431 НК РФ). Этот лимит был установлен с 01.01.2020. (закон «О внесении изменений. » от 29.09.2019 № 325-ФЗ). Данное правило распространяется и на последующие годы до введения каких-либо дополнительных изменений.

Размер штрафа за опоздание с промежуточным РСВ

Плательщики взносов могут опоздать с отправкой РСВ как внутри года, так и по его итогам. Будут ли отличаться размеры штрафов для промежуточных расчетов и годового РСВ?

Расскажем, как такой вопрос был решен на практике. Компанию оштрафовали за опоздание с РСВ за 1 квартал и полугодие. Минимальный размер штрафа для такого проступка — 1000 руб. (п. 1 ст. 119 НК РФ). Компания с размером штрафа не согласилась и попыталась оспорить его. Свою позицию она обосновала п. 17 постановления Пленума ВАС РФ от 30.07.2013 № 57, в котором сделан вывод о том, что нельзя штрафовать за просрочку внутригодовых отчетов, а штраф 1000 руб. можно выписать только при опоздании с годовой декларацией.

ВАС РФ тогда высказался относительно налога на прибыль, но компания решила использовать этот аргумент применительно к РСВ. По ее мнению, за просрочку промежуточного расчета должен быть штраф 200 руб. (п. 1 ст. 126 НК РФ).

Но ФНС аргументация компании не убедила, и штраф ей не снизили (решение ФНС по жалобе от 19.08.2019 № СА-4-9/16407). Налоговики посчитали законным требовать штраф 1 000 руб. за просрочку промежуточной отчетности по взносам, так как в НК РФ установлен штраф за просрочку расчета без оговорки про годовой или промежуточный расчет (п. 1 ст. 119 НК РФ).

С отчетности за 2020 год форма расчета по взносам изменилась. Ссылку на бланк и образец заполнения нового расчеты вы найдете ниже

Штраф за несвоевременное представление РСВ рассчитывается в размере 5% от неуплаченной в срок суммы страховых взносов, подлежащих уплате на основании представленного РСВ, за каждый полный или неполный месяц. Его сумма не может быть меньше 1000 руб. и больше 30% от указанной суммы взносов. Кроме того, штрафа плательщиков взносов могут наказать за сдачу бумажного расчета вместо электронного на 200 руб.

Еще больше материалов по теме — в рубрике «Страховые взносы».

Ошибка 0400400011 в расчете по страховым взносам

- При каких обстоятельствах приходит уведомление с кодом ошибки 0400400011 в расчете страховых взносов?

- Как исправить ошибку 0400400011 в расчете по страховым взносам?

- Что будет, если своевременно не устранить ошибку?

- Итоги

При каких обстоятельствах приходит уведомление с кодом ошибки 0400400011 в расчете страховых взносов?

Отправка налоговой отчетности контролерам завершается либо ее принятием, либо отказом в принятии в связи с тем, что в отчетности обнаружены какие-либо искажения, не позволяющие корректно внести показатели в программу налоговиков.

Если вам нужен образец ЕРСВ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Наверное, одной из самых распространенных ошибок при сдаче расчета по взносам на обязательное соцстрахование является ошибка 0400400011, которая уведомит страхователя о том, что отчетность не прошла успешно логический контроль. Налоговики с кодом такой ошибки завернут отчет, если:

- в расчет вписаны отрицательные показатели;

- нарушены контрольные соотношения внутри самого расчета;

- выявлены нестыковки с другими отчетными формами, например 6-НДФЛ;

- обнаружены неточности в данных СНИЛС, Ф.И.О. и ИНН работников страхователя.

Как же исправить в расчете по взносам ошибку 0400400011, выясним это в следующем разделе.

Как исправить ошибку 0400400011 в расчете по страховым взносам?

При отклонении расчета налоговиками страхователю необходимо перепроверить все сведения, отраженные в нем:

- Если обнаружатся числовые показатели со знаком «–», необходимо их удалить из расчета, заменив на положительные числовые значения.

- Причинами ошибок может стать разница показателей всего в несколько копеек. Нужно проверить все математические действия по расчету. Контрольные соотношения как внутри самого отчета, так и с внешними отчетными формами проверяются в бесплатной программе, разработанной налоговиками, либо в программах спецоператоров связи. В последних обычно если отчет не проходит контрольные соотношения, то он не подлежит отправке по ТКС. Программы должны своевременно обновляться.

Инструкция проверки РСВ по контрольным соотношениям есть в КонсультантПлюс. Получите пробный доступ к системе К+ бесплатно и переходите в Готовое решение.

- Удостоверяется, все ли работники страхователя внесены в расчет. В данных их СНИЛС, ИНН, Ф.И.О. не должно быть расхождений. Лишний символ или знак также часто становится причиной возникновения ошибок. Все подобные символы убираются при проверке.

При этом налоговая база тоже не застрахована от наличия в ней ошибок, и вполне возможно, что работник фигурирует в ней с совершенно другими данными (ИНН или СНИЛС). В этом случае расчет не будет принят с уведомлением об ошибке 0400500003. Страхователю придется направить в инспекцию письмо, в котором будут указаны точные данные СНИЛС, Ф.И.О. и ИНН с приложением необходимых документов.

Устранение всех неточностей в отведенный срок не должно привести к печальным последствиям в виде штрафов, подробнее об этом — ниже.

Что будет, если своевременно не устранить ошибку?

Итак, страхователю пришел отрицательный протокол с уведомлением об ошибке 0400400011 в расчете страховых взносов. Накажут ли налоговики за нее или можно будет обойтись без штрафных санкций?

Выявление искажений в отчетности по взносам само по себе не является основанием для наложения штрафа. На устранение ошибки хозсубъекту дается определенное время:

- 5 дней, если связь между фондом и работодателем поддерживается по ТКС;

- 10 дней, если представление расчета и отправка уведомления налоговиками происходят на бумажных носителях.

За этот промежуток нужно будет найти погрешность и пересдать отчет.

ОБРАТИТЕ ВНИМАНИЕ! Расчет, пересдаваемый в связи с его первоначальным непринятием и устранением ошибок, не будет являться уточненным. Он будет считаться исходной формой.

В том случае если страхователь проигнорирует требование налоговиков о пересдаче формы, отчет будет считаться несданным. И только здесь у налоговой службы появится основание для санкций. Заключаться они будут в следующем:

- штраф за непредставление расчета в размере 5% от неуплаченной в срок суммы взносов за каждый полный или неполный месяц просрочки, но не более 30% от указанной суммы. Размер штрафа не может быть менее 1000 руб.;

Важно! КонсультантПлюс предупреждает:

Штраф рассчитывают отдельно по каждому виду обязательного социального страхования (Письмо ФНС России от 30.06.2017 N БС-4-11/12623@).

Штраф в размере 1 000 руб. распределяется в бюджеты государственных внебюджетных фондов в той же пропорции.

Подробнее о распределении штрафа читайте в К+, получив бесплатный демо-доступ к системе К+.

- предупреждение или административный штраф, налагаемый на должностных лиц организаций;

- блокировка расчетного счета при просрочке более чем на 10 рабочих дней.

Учитывая, какие трудности доставляют хозяйствующим субъектам уплата штрафов и блокировка счета, лучше поторопиться с исправлением всех ошибок и пересдачей расчета.

Итоги

Очень часто из-за невнимательности или по каким-то другим причинам бухгалтеры искажают информацию в расчете по страховым взносам таким образом, что программа налоговиков не в состоянии принять отчет. В этом случае страхователям приходит отказ в принятии отчетности с указанием кода ошибки. Ошибка 0400400011 уведомляет страхователя, что переданный расчет не прошел логический контроль. Причин может быть несколько. Нужно выявить их и устранить оплошности, допущенные при оформлении формы. На исправление ошибок дается не так много времени, после чего отчет подлежит повторной отправке в налоговую инспекцию. В случае нарушения сроков сдачи страхователю грозят штрафы, и вполне вероятна блокировка расчетного счета.

Штрафы за расчёт по страховым взносам

Из нашей статьи вы узнаете:

Несвоевременная сдача РСВ (расчёта по страховым взносам) — это административное правонарушение, за которое страхователю полагаются штрафы. В этой статье мы подробно рассмотрим порядок сдачи документа и наказания, которые могут быть наложены на налогоплательщика в связи с несвоевременной сдачей.

Что такое РСВ

Расчёт по страховым взносам — это обязательная отчётность для всех страхователей, которые производят выплаты и иные вознаграждения физическим лицам. Порядок заполнения документа регулируется Приказом ФНС России от 18.09.2019 N ММВ-7-11/470@.

Налогоплательщик отчитывает по всем взносам: пенсионным, социальным, медицинским. Исчисляется расчёт по итогам каждого месяца по каждому физическому лицу, но подаётся он один раз в три месяца. Форма отчёта по КНД — 1151111.

Расчёт состоит из титульного листа, трёх разделов и приложения. Подробно останавливаться на заполнении документа в этой статье мы не будем, почитать об этом можно здесь → РСВ в 2021 году: изменения в заполнении.

В какой срок сдают расчёт по страховым взносам

Расчёт по страховым взносам важно не только правильно заполнить, но и вовремя сдать. Как уже было сказано выше, РСВ подаётся один раз в квартал, не позднее 30-го числа месяца, следующего за отчётным периодом. В случае выпадения этого дня на праздник или выходной, срок переносится на ближайший рабочий день. Эти даты установлены в налоговом кодексе — п. 7 ст. 431 НК РФ.

При сдаче нулевой отчётности эти сроки также нужно соблюдать. Ни отсутствие начислений физическим лицам, ни полная приостановка деятельности не освобождает от сдачи расчёта. Таким образом налогоплательщик оповещает налоговую инспекцию о том, что он не уклоняется от уплаты взносов, а у него нет такой необходимости в определённый период.

В 2021 году расчёт нужно сдать ещё два раза: за полугодие — не позднее 30 сентября 2021 и за 9 месяцев — не позднее 1 ноября 2021.

Штрафы за несвоевременную сдачу РСВ

Основные штрафы за нарушение сроков сдачи расчёта по страховым взносам установлены в ст. 119 НК РФ.

Если страхователь не сдаёт вовремя налоговую декларацию, то за каждый полный и неполный месяц он должен будет уплатить штраф в размере 5% от невыплаченной суммы взносов. При этом штраф не может быть менее 1 тысячи рублей и более 30%.

В соответствии с письмом ФНС № ГД-4-11/22730 от 09.11.2017, если страхователь вовремя оплатил страховые взносы, но не сдал своевременно расчёт, штраф для него будет минимальным — 1 тысяча рублей.

Нарушения порядка сдачи расчёта по страховым взносам может привести не только к штрафу, но и к другим наказаниям. У страхователя могут заблокировать банковский счёт, если расчёт не представлен в течение 20 дней после установленного срока его сдачи. Об этом сказано в п. 3.2 ст. 76 НК РФ. Снимают блокировку на следующий рабочий день после того, как РСВ подаётся в налоговую инспекцию.

Должностные лица, ответственные за представление расчёта, тоже могут попасть под штрафные санкции: от 300 до 500 рублей. В ином случае они могут получить только предупреждение.

Из всего вышесказанного следует: чтобы избежать штрафов, вовремя нужно не только оплачивать страховые взносы, но и подавать соответствующий расчёт. Поможет в этом «Астрал.Отчёт 5.0» — онлайн-сервис для моментальной отправки электронной отчётности.