Оплата за третье лицо — проводки

- Как законодательство влияет на нюансы бухгалтерского учета оплаты за третье лицо?

- Перевод денег кредитору по просьбе поставщика: пример проводок у плательщика и должника

- Какие документы обоснуют проводки по оплате долга третьего лица?

- Налоговые платежи за третье лицо: проводки у должника

- Проводки у плательщика при погашении чужих налоговых долгов

- Итоги

Как законодательство влияет на нюансы бухгалтерского учета оплаты за третье лицо?

На порядок производимых бухгалтерских проводок при оплате за третьих лиц могут оказать влияние нормы законодательства.

Закон не запрещает компании или ИП погашать обязательства третьих лиц. Тонкости этой процедуры описаны в ст. 313 ГК РФ. Но есть ограничение для такой операции — наличие в законе или договоре между сторонами оговорки об обязательном исполнении обязательств лично участниками сделки. Если такое условие есть, дополнительные проводки в учете контрагентов не понадобятся — все перечисления в рамках договора будут происходить без участия третьих лиц.

Хотя финансово поддержать должника третьему лицу никто не запрещает. Деньги на уплату долга это лицо может перечислить, например, в рамках договора займа. В таком случае расчеты между должником и третьим лицом будут производиться в рамках договора займа с применением присущих этому виду договора бухгалтерских проводок.

Какие проводки применяются при отражении в учете займов, узнайте из этого материала.

Какие производятся проводки при оплате за 3-е лицо, расскажем далее.

Перевод денег кредитору по просьбе поставщика: пример проводок у плательщика и должника

Какими отразить проводками оплату за третье лицо? Погашение долга за третье лицо затрагивает в учете плательщика, должника и кредитора в большинстве случаев:

- счета расчетов (60,62, 76 и т. д.)

- счета учета расходов (44, 26, 91 и др.);

- платежные счета (50, 51, 55).

Разберемся с проводками при оплате третьему лицу по просьбе поставщика на примере.

ООО «Пантера» реализовало партию товара стоимостью 350 000 руб. (себестоимость товара — 286 000 руб.) в адрес ПАО «Ягуар». При этом ООО «Пантера» задолжало ИП Завгородний П. Н. за аренду производственных помещений такую же сумму. ООО «Пантера» обратилось к руководству ПАО «Ягуар» с просьбой перечислить задолженность за поставленный товар напрямую на расчетный счет его арендодателя в счет погашения задолженности по арендной плате.

Как ООО «Пантера» отразит эту операцию в своем учете, показано на рисунке ниже (для упрощения примера считаем, что НДС в расчетах не участвует):

Такие проводки применяются при оплате за поставщика третьему лицу в учете самого поставщика. Какие при этом требуется сделать проводки у плательщика при оплате за третье лицо, смотрите ниже:

В учете кредитора проводки будут еще проще. На основании уведомления должника и выписки из банка о полученной от третьего лица сумме он закроет задолженность должника. Никакие дополнительные проводки не потребуются.

Какое документальное обоснование подобных операций потребуется, узнайте далее.

Какими проводками отражаются операции по договору передачи дебиторской задолженности (цессии), узнайте из этой статьи.

Какие документы обоснуют проводки по оплате долга третьего лица?

Оплата долга за третье лицо, как и любая хозяйственная операция, подлежит отражению в учете у всех сторон, задействованных в процедуре погашения долга. Чтобы сделанные в учете записи были обоснованы, нужны подтверждающие документы.

Необходимо отметить, что возможность уплаты долга третьим лицом может быть изначально предусмотрена договором. Однако только этого недостаточно для обоснованного отражения операции в учете.

В целом можно назвать несколько документов-оснований в такой ситуации:

- Письмо от должника к плательщику с просьбой погасить задолженность перед кредитором по указанным реквизитам.

Образец письма об оплате третьему лицу подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу.

2. Договор — поручение на оплату.

Этот документ желательно оформить для подтверждения операции погашения долга. Обычно его требуют налоговые инспекторы при проверках. Хотя в законодательстве отсутствует требование об обязательном оформлении такого договора при оплате задолженности третьего лица.

- Копия платежного поручения, подтверждающая произведенный платеж.

Копия платежки с отметкой банка об исполнении платежа будет служить доказательством погашения долга и подтверждать не только дату и сумму платежа, но и фактического плательщика и получателя денег.

В платежном поручении должна быть правильно сформулирована назначение платежа — указано, что перечисление денег производится в счет погашения долга за другое лицо. Потребуется перечислить реквизиты должника, позволяющие без затруднений его идентифицировать (наименования, ИНН и т. д.).

Иначе полученная кредитором сумма может быть отнесена к необоснованному обогащению, и ее придется вернуть.

Пример формулировки назначения платежа при оплате за третье лицо привели эксперты КонсультантПлюс. Оформите пробный доступ к К+ бесплатно.

Когда на сумму необоснованного вознаграждения нужно выставить счет-фактуру, узнайте здесь.

- Уведомление в адрес кредитора о произведенном платеже и акт сверки взаиморасчетов с ним.

Этими документами компания, долг которой оплачен третьим лицом, подтвердит обоснованность отражения в учете факта погашения кредиторской задолженности.

Какие нужно сделать в учете проводки при оплате за третьих лиц налоговых долгов, расскажем в следующем разделе.

Налоговые платежи за третье лицо: проводки у должника

Ни один другой платеж не требует строгого выполнения платежных сроков, как группа налоговых платежей (налоги, сборы, страховые взносы). Если с контрагентом в большинстве случаев можно договориться по поводу переноса сроков или добиться рассрочки платежа, с налоговыми платежами дело обстоит намного сложнее. За просрочку налоговых платежей налогоплательщик страдает по всем направлениям:

- Материально — вынужден уплачивать пени и штрафы за любое опоздание с налоговыми платежами (в том числе при просрочке в 1 день).

- Репутационно — благодаря сервису «Прозрачный бизнес» информация о неуплаченных налогоплательщиком налогах, сборах и взносах не является закрытой. Заинтересованные лица при оценке потенциального партнера при наличии такой информации могут решить вопрос потенциального партнерства не в его пользу.

- В основной хозяйственной деятельности — если компания планирует участвовать в конкурсах на получение выгодных для себя заказов. Среди обязательных критериев отбора претендентов для исполнения заказа может быть требование об отсутствии неуплаченных налогов и сборов.

В результате вопрос своевременного погашения налоговых платежей для большинства налогоплательщиков стоит всегда остро. И возможность погашения таких сумм третьими лицами приобретает особую актуальность. Тем более что с 2017 года такая возможность напрямую предусмотрена в ст. 45 НК РФ.

В бухучете налогоплательщика, за которого перечисляются налоговые платежи, производятся следующие записи:

Какие документы налоговики рекомендуют оформлять в таких случаях, узнайте из этих публикаций:

Проводки у плательщика при погашении чужих налоговых долгов

В предыдущем разделе мы разобрались с проводками, производимыми налогоплательщиком при погашении третьим лицом его налоговой задолженности. Какие записи нужно произвести в такой ситуации в своем бухучете плательщику?

Схема проводок в учете плательщика показана на рисунке ниже:

Существует ограничение при уплате налоговых сумм за должника — погасить налоговый долг за третье лицо можно только деньгами. Направить на эти цели собственную налоговую переплату не получится. В налоговом законодательстве такой способ погашения налоговой задолженности за третье лицо не предусмотрен (письмо Минфина России от 18.06.2018 № 03-02-07/1/41421).

А можно ли уплатить за третье лицо налоговые долги, которые возникли ранее 2017 года — момента, начиная с которого в законодательстве прописали возможность уплаты за третьих лиц налогов и страховых взносов? Налоговики не возражают и признают такие платежи легитимными.

Какие аргументы позволяют оплачивать прошлые налоговые долги за третьих лиц, мы рассказываем здесь.

Итоги

Факт оплаты за третье лицо проводками отражается в бухучете и у плательщика, и у кредитора, и у должника. Плательщик сначала отражает перечисление денег кредитору за должника по его просьбе, а затем проводит взаимозачет (если он сам был должен поставщику). Если изначально долга не было, закрывает возникшую задолженность при получении денег или иных активов от поставщика (должника). Должник и кредитор задействуют в этой операции учетные счета в зависимости от вида задолженности и иных нюансов учетного и законодательного характера.

Все операции на счетах бухучета должны подтверждаться документально, поэтому договоренности важно оформить письменно и сформировать полный пакет бумаг (платежные поручения, письма, договоры и т. д.).

Оплата за третьих лиц: как провести и оформить

Статья 313 ГК РФ предусматривает возможность исполнения обязательства по оплате сделки третьим лицом, при этом кредитор обязан принять такой перевод.

Рассмотрим на примерах, как производится такая оплата, и как ее лучше оформить документально.

Пример 1. Предприятие имеет задолженность перед поставщиком, срок погашения обязательств уже наступил, а у банка, в котором открыт единственный расчетный счет, отозвана лицензия. Поэтому предприятие обращается к одному из своих дебиторов с просьбой произвести за него платеж.

Чтобы перевести денежные средства третьему лицу, предприятие дает своему дебитору письменное распоряжение, составленное в произвольной форме, в котором указывает:

обязательство, в счет исполнения которого плательщик осуществляет перевод денежных средств (заключенный договор предприятия с плательщиком или имеющийся акт сверки), например «в счет погашения вашего долга перед нашим предприятием по договору №___ от «__»____ 2019 г.»;

наименование и реквизиты организации, в пользу которой будет осуществлен платеж

назначение платежа (реквизиты договора между предприятием и получателем платежа, сумму, в том числе НДС, за кого производится платеж, основание)

После осуществления перевода платежа третьему лицу, задолженность плательщика перед предприятием, давшим поручение о переводе денежных средств, будет исполнена на сумму этого перевода.

Важно отметить, что предприятие, дав распоряжение дебитору произвести оплату своих обязательств перед кредитором, продолжает нести ответственность перед кредитором за неисполнение или ненадлежащее исполнение договора. Например, если не выдержаны сроки оплаты, предусмотренные этим договором, или выплачена не вся сумма долга.

В бухгалтерском учете такая операция будет отображена соответствующей проводкой:

Дебет 60 Кредит 62 – отражено погашение долга покупателем за поставщика.

Но такую запись бухгалтер сможет сделать только после получения от плательщика подтверждения совершения платежа, в качестве которого может быть копия платежного поручения с отметкой банка об исполнении.

Чтобы платеж, поступивший от плательщика, с которым кредитор не имеет никаких договорных отношений, не был возвращен обратно, как ошибочно зачисленный, этому кредитору следует послать письмо-извещение, примерно следующего содержания:

«Настоящим сообщаем, что оплата, произведенная _____________ (наименование плательщика) платежным поручением №___ от «__»_____2019 г. на сумму _____ рублей, является погашением наших обязательств по договору…».

Налоговый учет

Каких-либо дополнительных налоговых последствий при осуществлении оплаты не самим поставщиком, а третьим лицом не возникает.

У должника оплата, произведенная не им самим, а третьим лицом, сохраняет право вычесть входной НДС, так как оно не связано с моментом оплаты (п.1 ст.171, п.1. ст.172 и пп 1 п.1 ст. 167 НК РФ).

При исчислении налога на прибыль с использованием метода начисления, расходы признаются в налоговом учете вне зависимости от факта их оплаты. А при использовании кассового метода, суммы, оплаченные по поручению предприятия, отражаются в составе расходов, так как это прекращает встречное обязательство перед поставщиком (п.3 ст. 273 НК РФ).

Пример 2. Предприятие получило от своего кредитора письменное распоряжение произвести оплату третьему лицу.

Конечно, плательщик вправе отказаться переводить средства на счет третьего лица, если иное не предусмотрено договором.

Если же он согласился оплатить, то чтобы произвести такую оплату, достаточно в платежном поручении указать назначение платежа, наименование и ИНН организации, за которую произведен этот платеж, сумму платежа (в том числе НДС) и на каком основании (ссылка на письмо), например: «Оплата за выполненные работы по договору №__ от «__»____ 2019 г. за ООО «ХХХ» — ____ руб., в том числе НДС ___ руб., на основании письма №_ от «__»____ 2019 г.»

В бухгалтерском учете такая операция будет отображена соответствующими проводками:

Дебет 76 Кредит 51 – произведена оплата третьему лицу по поручению продавца (поставщика);

Дебет 60 Кредит 76 – произведен зачет оплаты третьему лицу в счет погашения задолженности плательщика перед продавцом (поставщиком), давшим поручение на перевод средств третьему лицу.

Налоговый учет

У плательщика право на вычет входного НДС не теряется (п.1 ст.171, п.1. ст.172 и пп 1 п.1 ст. 167 НК РФ), и каких-либо корректировок из-за того, что ему пришлось оплачивать не своему кредитору, а третьему лицу, не возникает.

В расчетах налога на прибыль суммы, выплаченные третьим лицам, также не влияют на формирование налоговой базы, и включаются в состав расходов в соответствии с принятой учетной политикой.

Пример 3. Предприятие получило от своего кредитора письмо с просьбой выплатить наличные денежные средства физическому лицу.

Предприятие может осуществить платеж третьему лицу наличными. В бухгалтерском учете такая операция будет отображена соответствующими проводками:

Дебет 76 Кредит 50 – произведена оплата третьему лицу денежными средствами из кассы;

Дебет 60 Кредит 76 – произведен зачет оплаты третьему лицу в счет погашения задолженности плательщика перед предприятием, давшим поручение на перевод средств третьему лицу.

В соответствии с Указанием Банка России (от 07.10.13 № 3073‑У) предприятия могут выплачивать третьим лицам (юридическим лицам или ИП) по поручению своих контрагентов суммы, не превышающие 100 тысяч рублей, но для получателей-физических лиц подобных ограничений нет.

Налоговый учет

Так как плательщик не связан договорными отношениями с получателем денежных средств-физическим лицом, то предприятие, выплачивающее по поручению контрагента денежные средства физическому лицу, не будет считаться налоговым агентом. Налоговым агентом этого физического лица будет оставаться предприятие, давшее распоряжение на выплату денежных средств, которое обязано будет известить налоговый орган о невозможности удержать подоходный налог с выплаченных сумм (п. 5 ст.226 НК РФ).

Физическое лицо, получившее денежные средства не от предприятия, с которым заключался договор, а от другого плательщика, в свою очередь будет обязано подать налоговую декларацию и уплатить причитающийся НДФЛ.

Пример 4. Предприятие оплачивает налоги за третье лицо.

Федеральный закон от 30 ноября 2016 года № 401-ФЗ, внесший изменения в п.1 ст. 45 НК РФ, разрешает компаниям и физическим лицам уплачивать налоги и взносы за третьих лиц. При этом за третьих лиц уплачивать можно не только налоги, но и штрафы, пени, задолженности прошлых периодов. Но у плательщиков-третьих лиц нет права требовать возврата излишне уплаченных ими сумм налогов за налогоплательщика.

Платежное поручение для оплаты налогов за третьих лиц необходимо заполнять с учетом требований ФНС №3Н-3-1/1850 от 17.03.2017 г., которое устанавливает, что:

в полях, где указывается ИНН и КПП плательщика, нужно указать данные предприятия, за которое уплачивается налог. Если налог перечисляется за физическое лицо, в реквизите КПП указывается ноль («0»);

в поле «Плательщик» будет указываться наименование предприятия, осуществляющего этот платеж;

в поле «Назначение платежа» указывается ИНН и КПП предприятия, которое осуществляет платеж. Там же указывается наименование плательщика, чья обязанность исполняется, а также дополнительная информация, связанная с перечислением средств в бюджет (наименование налога, сбора, период и т.д.), например: «ИНН плательщика//КПП плательщика//Наименование налогоплательщика, за которого уплачивается налог//авансовый платеж за 1 квартал 2019 г. по налогу на прибыль»;

в поле 101 «Статус плательщика» указывается статус лица, за которого вносится платеж.

Письмом ФНС № БС-4-21/18529 от 15.09.2017 г. поясняется, что отношения по оплате налогов за третьих лиц могут оформляться любым из установленных гражданским законодательством способов, например, заключением договора-поручения или письменным распоряжением.

В бухгалтерском учете такая операция будет отображена соответствующими проводками:

Дебет 68 Кредит 51 – оплачена сумма налогов и сборов за третье лицо-налогоплательщика;

Дебет 76 Кредит 68 – зафиксирована погашенная задолженность третьего лица по налогам и сборам;

Дебет 60 Кредит 76 – произведен зачет задолженности, погашена задолженность плательщика перед предприятием, давшим поручение на перевод средств в уплату налогов.

Налоговый учет

Дополнительных налоговых последствий у предприятия, оплачивающего налоги за третьих лиц, не возникает, кроме случаев, когда предприятие уплачивает налоги за физических лиц. Налоговые агенты не могут выплачивать НДФЛ за счет собственных средств (п.9 ст. 226 НК РФ, письмо Минфина от 4.09.2018 г. N 03-04-05/63015).

Как сделать оплату за другую организацию 1С:Бухгалтерия предприятия 8.3?

Отправить эту статью на мою почту

Любая организация может осуществить оплату обязательств за другую организацию путем передачи денежных средств третьему лицу. Под третьим лицом подразумевается юридическое или физическое лицо, которое не состоит с компанией в договорных отношениях применительно к конкретному обязательству. Действующим законодательством Российской Федерации такая возможность предусмотрена.

И в этой статье мы подробно разберем, как отразить оплату за другую организацию в 1С 8.3.

Для наглядности рассмотрим последовательность действия на примере. Возьмем три организации.

• Фишка — от нее будем оформлять операции;

• Стрелка — поставщик. Перед ним у нас есть задолженность за поставленные ранее ТМЦ в размере 9500 рублей.

• Вектор — сторонняя компания. Ей, согласно письменному распоряжению от Стрелки, необходимо перевести деньги в качестве погашения имеющихся обязательств. Предварительно надо добавить нового контрагента в программу

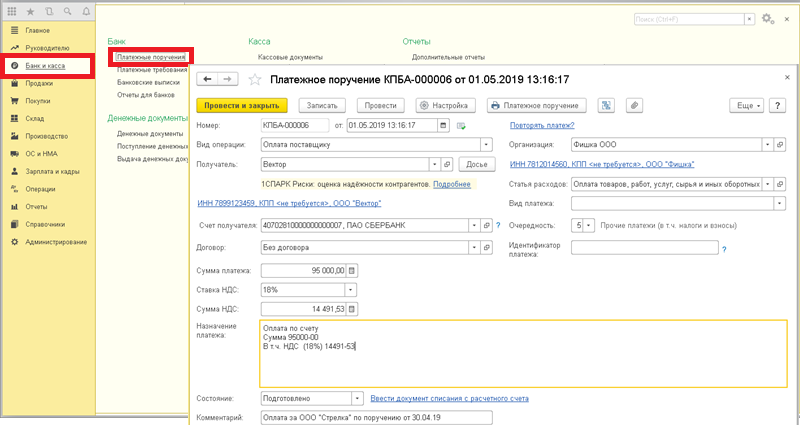

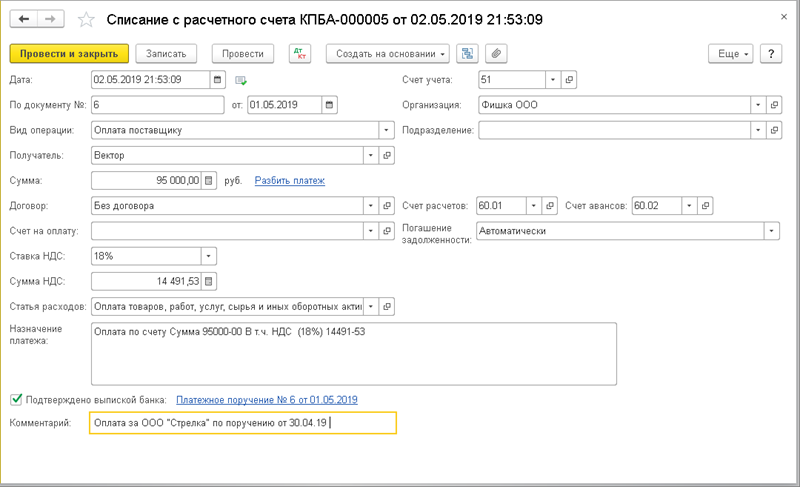

Сначала мы зарегистрируем оплату за другую организацию в 1С путем перевода безналичных ДС. Для этого будут использоваться «Платежное поручение» и «Списание с расчетного счета». Вид операции в этом случае надо установить «Оплата поставщику». Образец заполнение реквизитов приведен ниже на рисунке.

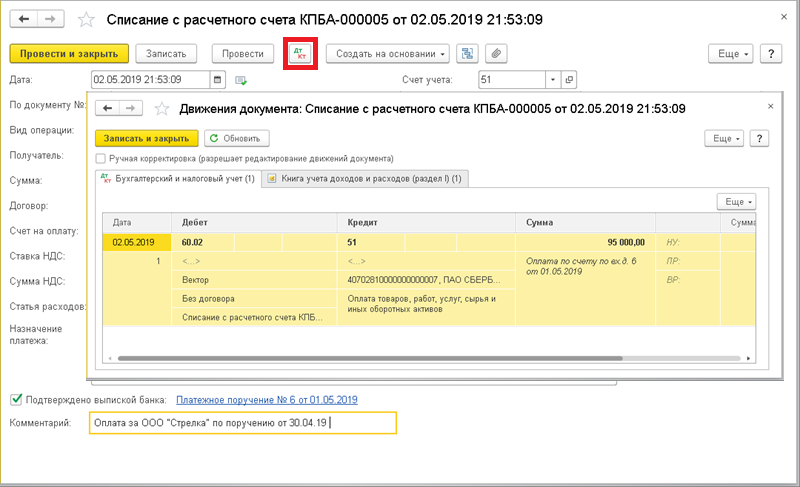

Обратите внимание, первый документ не является обязательным к созданию, т.к. он предназначено только для подготовки печатной формы платежки, все движения в программе формирует второй документ. Просмотреть полученные после проведения проводки бухгалтерского учета можно используя кнопку «ДтКт».

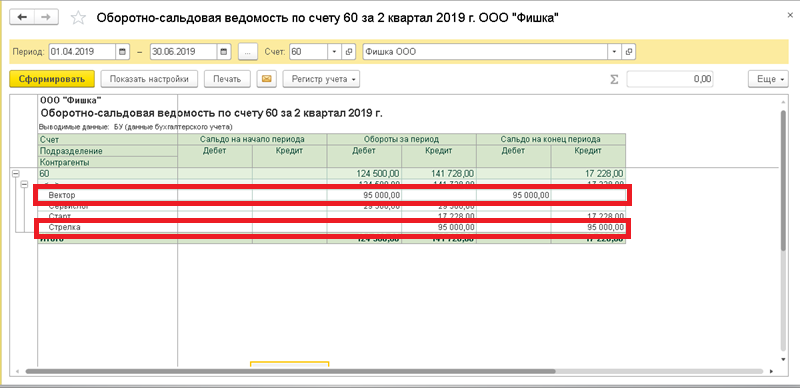

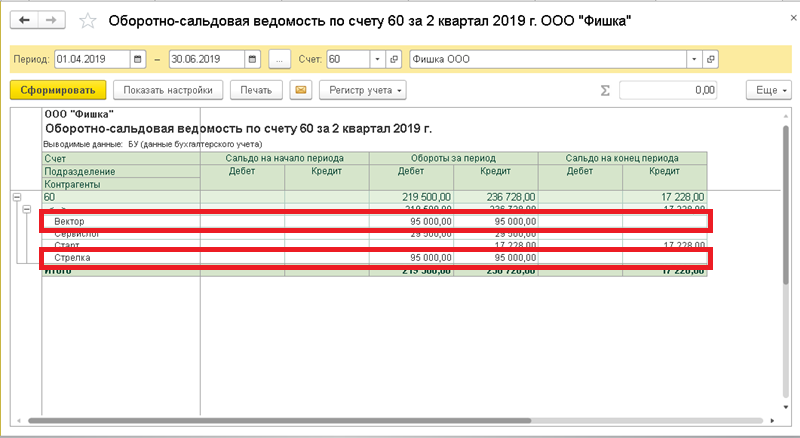

Таким образом деньги перечислены и партнеру мы ничего не должны, но в программе пока другая картина. Если сформировать отчет «Оборотно-сальдовая ведомость по счету 60», то мы увидим, что для Стрелки мы так и остались должниками, есть сальдо по кредиту за текущий период, а по Вектору обороты и конечный остаток по дебету.

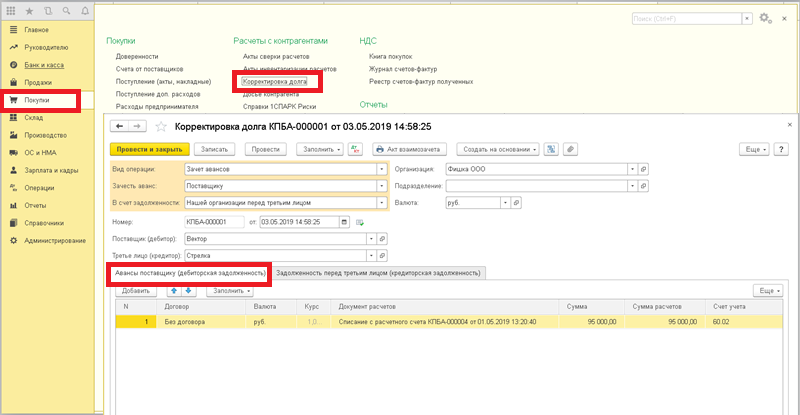

Теперь необходимо привести взаиморасчеты между всеми участниками процесса в порядок. Для этих целей в автоматизированной системе есть документ «Корректировка долга».

Заполнение шапки смотрите ниже на рисунке.

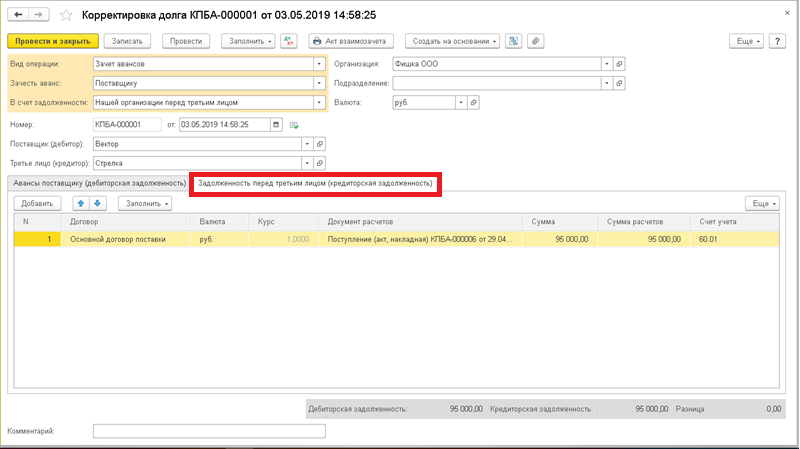

Ниже представлены две вкладки, их заполнение выполняется с помощью команд «Заполнить» — «Заполнить по остаткам взаиморасчетов», которые расположены в командной панели каждой закладки. Заполнение строк выполняется согласно параметрам, указанным в шапке. В итоге на первой вкладке «Авансы поставщику . » отразится объект системы, которым было выполнено перечисление денежных средств контрагенту Стрелка. А на второй будет внесен документ, в результате оформления которого, образовалась задолженность перед контрагентом Вектор, например «Поступление товаров». Если в базе их зарегистрировано несколько и денежные обязательства не погашены, то в ходе автоматического заполнения они все попадут в список. В таком случае надо проверить данные и при необходимости внести ручные правки – удалить строки или если, погашается часть суммы по какому-либо объекту расчетов то скорректировать сумму.

После выполнения корректировки конечного сальдо в отчете мы уже не увидим.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Оплата задолженности третьим лицом в 1С Бухгалтерия 8

Подписаться на информационную рассылку от СофтСервисГолд

Оплата задолженности третьим лицом в 1С Бухгалтерия 8

Внесение третьим лицом за покупателя с позиции последнего в программе 1С Бухгалтерия

В первую очередь стоит рассмотреть пример: это позволит более наглядно разобрать принцип выполнения рассматриваемой операции. Организация «Торговый Дом», являющаяся покупателем, направила несколько писем в:

- Компанию «МетриУм», являющуюся третьим лицом, с поручением перевести на расчётный баланс компании «Стремительный НЭТ» (продавец) финансы в счёт погашения своей задолженности перед ней.

- В компанию «Стремительный НЭТ» с просьбой о принятии данной выплаты в счёт погашения собственной задолженности перед ней.

26 октября 2019 года компания «МетриУм» перевела финансы на баланс компании «Стремительный НЭТ» и оповестила об этом организацию «Торговый Дом». По состоянию на данное число участвующие стороны должны выполнить некоторые обязательства по сроку выплаты:

- Организация «Торговый Дом» должна выплатить компании «Стремительный НЭТ» стоимость поставленных ею товаров, которая составляет 120 тысяч рублей (при учёте НДС).

- Компания «МетриУм» должна перевести оплату за услуги, выполненные организацией «Торговый Дом», стоимость которых равняется 120 тысячам рублей (при учёте НДС).

ООО «Торговый Дом» работает в соответствии с ОСН, а также использует в работе метод перевода и ПБУ 18/02.

Выплата задолженности

Оплата задолженности организации перед продавцом (кредитором) и долга покупателя перед данной организацией (третье лицо). Чтобы проанализировать задолженность организации перед продавцом (кредитором) и долг покупателя перед данной организацией (третье лицо), специалисту, работающему в 1С Бухгалтерия учёт, нужно будет выбрать отчёт Оборотно-сальдовая ведомость по балансу для балансов под номерами 60 (с отбором по поставщикам-контрагентам) и 62 (с отбором по третьим лицам-контрагентам, являющимся покупателями) (рис.1). Выбрать его можно в меню Отчёты.

Далее необходимо выбрать документ программы 1С Бухгалтерия 8.3, именующийся «Корректировка долга» (рис.2), который находится в разделе Покупки, либо же противоположном ему – Продажи:

- Для начала работы пользователь должен выбрать кнопку с названием Создать.

- В графу Вид операции вносится «Зачёт долга».

- В графу Зачесть долг вносится «Поставщику».

- В графу Поставщик вносится контрагент, которому будет переведена выплата по задолженности.

- В графу Третье лицо вносится контрагент, который должен будет осуществить выплату по задолженности организации.

- В закладках Кредиторская/дебиторская задолженность (рис.2) необходимо будет выполнить следующие манипуляции:

- при помощи пункта Заполнить остатками по взаиморасчётам необходимо внести и проверить правильность информации в таблице документа, в случае необходимости можно исправить или удалить ненужные строки;

- в графу Сумма расчётов нужно внести сумму выполняемого начисления.

Чтобы закончить данную процедуру, нужно выбрать пункт Провести.

Итог выполнения созданного документа можно посмотреть при помощи пункта Дт/Кт (рис.3).

Чтобы проанализировать долг организации перед продавцом, а также задолженности покупателя-третьего лица, выполнившего оплату, перед поставщиком после выполнения корректировки, необходимо повторно составить вышеописанный отчёт для балансов под номерами 60 и 62 (условия составления для них также были описаны ранее) (рис.4). После выполнения данной операции все совершенные ранее расчёты будут полностью завешены и закрыты.

Операции с участием третьих лиц

Статус третьего лица

ГКУ описывает операции с участием третьих лиц в ст. 528 и ст. 636. В первой из них речь идет о выполнении обязательств должника третьим лицом, а во второй — о выполнении должником обязательства в пользу третьего лица.

Не углубляясь в правовую природу (цель нашей статьи совсем другая — прежде всего начисление НДС), отметим важный момент этих операций:

выполнение третьим лицом не влечет за собой замену должника в обязательстве, а выполнение в пользу третьего лица не влечет замену кредитора

В этом их принципиальное отличие от уступки права требования и перевода долга (т. е. наши рекомендации в «Налоги и бухгалтерский учет», 2016, № 92, с. 7, 11, 17, 20 здесь не применимы). Должник (кредитор) сохраняет свой правовой статус, возлагая на третье лицо только обязанность выполнить фактические действия (принять выполнение). Третье лицо не становится юридически обязанным перед кредитором.

Эти сложные формулировки проще понять на простых примерах.

Пример 1. Поставщик А заключил договор поставки товара с покупателем Б. Но должник возложил обязанность оплатить на некое предприятие С. Это предприятие С не является по договору ни покупателем, ни поставщиком, оно и есть тем самым третьим лицом, о котором идет речь в ст. 528 ГКУ, т. е. имеем дело с выполнением обязательства должника третьим лицом.

Пример 2. Поставщик А заключил договор поставки товара с покупателем Б. Но покупатель перечисляет деньги не поставщику, а предприятию С. Опять же, это третье лицо не является ни покупателем, ни продавцом, оно просто принимает выполнение обязательства, что регламентировано ст. 636 ГКУ.

На самом деле с этими операциями мы сталкиваемся чаще, чем кажется. Например, страховая компания оплачивает ремонт застрахованного имущества (скажем, автомобиля). Сторонами договора на проведение ремонтных работ будут СТО и заказчик этих работ (например, лицо, авто которого попало в ДТП), но оплачивает третья сторона — страховая компания.

Кроме того, к выполнению обязательства третьим лицом часто прибегают тогда, когда у должника нет возможности самостоятельно его выполнить. Например, за приобретенный товар может рассчитаться третье лицо, а впоследствии должник (покупатель) компенсирует понесенные расходы. По сути имеем дело с финансированием деятельности должника (не путать с займом!)

У кого возникают НО и на кого выписывается НН

Раз третье лицо не становится обязанным по договору, то становится очевидно: и в первом, и во втором примере НО и НК возникают только у должника и кредитора, т. е. у поставщика (А) и покупателя (Б). А значит, НН выписывается исключительно поставщиком (А) и только на покупателя (Б). Третье лицо тут ни при чем.

Этот тезис подтверждают и налоговики (БЗ 101.16). Они отмечают: «независимо от того, что согласно условиям договора исполнение обязанности по оплате за товары/услуги возложено на другое лицо, НН составляется на покупателя (получателя) товаров/услуг».

Если действия третьего лица (или в пользу третьего лица) — второе событие в сделке, то, по идее, никаких вопросов с определением момента возникновения НО у сторон быть не должно: по первому событию НО поставщика и НК покупателя уже были отражены.

Совсем иначе обстоят дела, если первым событием являются именно действия третьего лица или действия в его пользу.

Выполнение третьим лицом

Начнем с первого примера, когда стоимость товара оплачивает не покупатель, а третье лицо и это — первое событие по сделке.

Как известно, согласно п. 187.1 НКУ в общем случае датой возникновения НО считается дата события, произошедшего ранее:

а) дата зачисления средств от покупателя/заказчика на банковский счет плательщика налога как оплата товаров/услуг, подлежащих поставке,

б) дата отгрузки товаров, а для услуг — дата оформления документа, удостоверяющего факт поставки услуг налогоплательщиком.

Главная проблема в определении момента возникновения НО заключается в том, что

оплата поступает от третьего лица, а не от покупателя/заказчика, как того требует п. «а» п. 187.1 НКУ

То есть, строго говоря, для целей НДС здесь не будет двух событий, а НО нужно начислять по дате отгрузки товара. Скорее всего, такая трактовка, оттягивающая дату возникновения НО, не понравится налоговикам. Они могут не буквоедствовать и настаивать на том, что поступление средств от третьего лица фактически означает оплату поставщику. По форме это не совсем соответствует п. «а» п. 187.1 НКУ, но, тем не менее, считаем, что во избежание конфликтов с налоговиками лучше начислить НО по дате зачисления средств от третьего лица. Наши опасения не беспочвенны: в консультации (БЗ 101.13) налоговики разъясняли момент начисления НО лицом, выполняющим ремонт автомобиля, который оплачивает не заказчик, а страховая компания. В ней они без тени сомнений заявили — НО начисляют по дате первого события — либо получения средств в оплату ремонта, либо фактического выполнения работ.

Кстати, проблемным может быть НК покупателя, ведь согласно п. 198.2 НКУ он формируется по дате списания средств с банковского счета налогоплательщика в оплату товаров, а ведь деньги списывались не с его счета. Тем не менее, он как был покупателем, так им и остается, а значит, имеет право на НК. К сожалению, налоговики фискально смотрят на этот вопрос. В случае с попавшим в ДТП автомобилем, ремонт которого оплачивает страховая компания (БЗ 101.13), они заявляют, что заказчик ремонтных работ должен увеличить не только НК (по ремонтным работам), но и НО на основании п. 198.5 НКУ, поскольку ремонт был оплачен не им, а страховой компанией. Мы согласиться с такой позицией не можем (наши аргументы см. «Налоги и бухгалтерский учет», 2016, № 103, с. 3).

Другой случай выполнения третьим лицом возможен, когда оно поставляет товар и это было первое событие. Здесь все немного проще: руководствоваться нужно п. «б» п. 187.1 НКУ (ср. 062723400). Благо, он не уточняет, кто именно должен сделать отгрузку товара и на кого. Поэтому считаем, что тут вопросов быть не должно — НО поставщика возникает по дате отгрузки товара третьим лицом.

Выполнение в пользу третьего лица

А теперь перейдем ко второму случаю — действия в пользу третьего лица. Здесь мы сталкиваемся с похожей проблемой — если покупатель перечисляет оплату не на счет поставщика, а на счет третьего лица и это первое событие, то формально первого события для целей НДС здесь не будет. Поэтому, строго говоря, и тут единственным событием будет отгрузка товара.

Впрочем, как и в предыдущем случае, налоговики могут заявить, что поступление средств на счет третьего лица фактически означает оплату. Поэтому, чтобы не ломать копья с проверяющими, лучше по этой дате начислять НО. В отношении же НК покупателя формулировка п. 198.2 НКУ более приемлемая: не указано, что платеж должен идти на счет поставщика. Поэтому считаем, что вопросов быть не должно.

Другой случай выполнения в пользу третьего лица — когда поставщик отгрузил товар на это третье лицо и это было первым событием, то п. «б» п. 187.1 НКУ не оставляет выбора по этой дате начислить НО.

А вот к НК покупателя налоговики могут придраться, ведь в п. 198.2 НКУ сказано о дате получения налогоплательщиком товаров. А получал товар не он, а третье лицо. Но считаем, что это не должно стать помехой на пути формирования НК — покупатель как был покупателем, так им и остается.