Изменения в счетах‑фактурах и УПД

Система прослеживаемости начала работать с 8 июля 2021: Правительство РФ утвердило постановления, необходимые для запуска системы. Читайте в новости, какие изменения появились теперь в работе со счетами-фактурами и УПД.

За какими товарами будут следить

С помощью системы прослеживания чиновники будут контролировать ввоз, вывоз, продажу и покупку импортных товаров из определенного списка. Он есть в Постановлении Правительства РФ от 01.07.2021 № 1110 — это стиральные машины и холодильники, строительная техника и промышленный транспорт, автокресла и детские коляски, мониторы и проекторы.

Отчитываться о сделках с такими товарами должны не только импортеры, но и все участники цепочки продаж, кроме конечного покупателя-физлица. Налоговики будут в автоматическом режиме отслеживать специальный код партии товаров, и источник данных для такого отслеживания — это счет-фактура. Поэтому работать со счетами-фактурами и УПД всем придется по-новому.

В каком виде нужно будет выставлять счет-фактуру или УПД

При работе с прослеживаемыми товарами теперь придется выставлять покупателю счета-фактуры или УПД всегда и только через оператора электронного документооборота (требование Постановления Правительства РФ от 01.07.2021 № 1108 и ст.169 НК РФ).

- Налогоплательщики на ОСНО продолжат выставлять покупателям счета-фактуры, но при работе с прослеживаемыми товарами будут делать это не на бумаге, а через оператора ЭДО.

- Налогоплательщики на УСН и патенте прежде выставляли покупателям накладные или УПД в электронном или бумажном виде — на выбор. Теперь при работе с прослеживаемыми товарами они будут выставлять УПД и только через оператора ЭДО.

Какие изменения появились в счете-фактуре и УПД

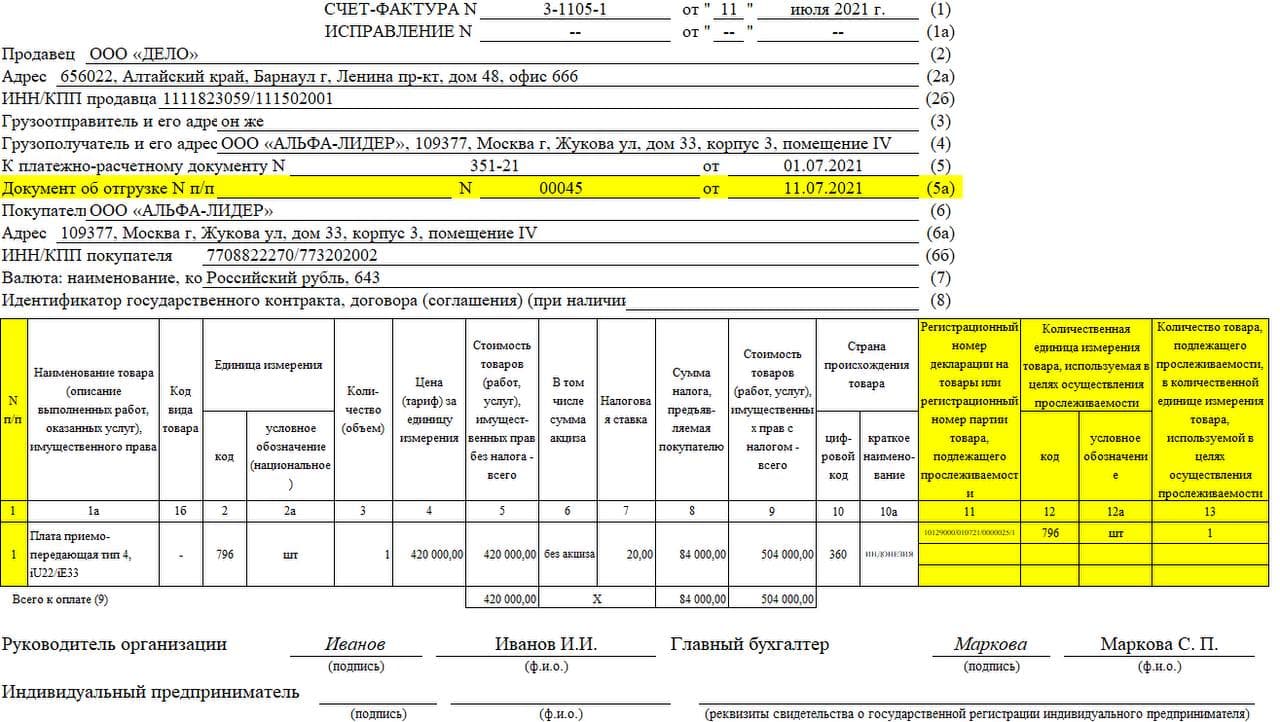

В формах счета-фактуры и УПД тоже появились изменения:

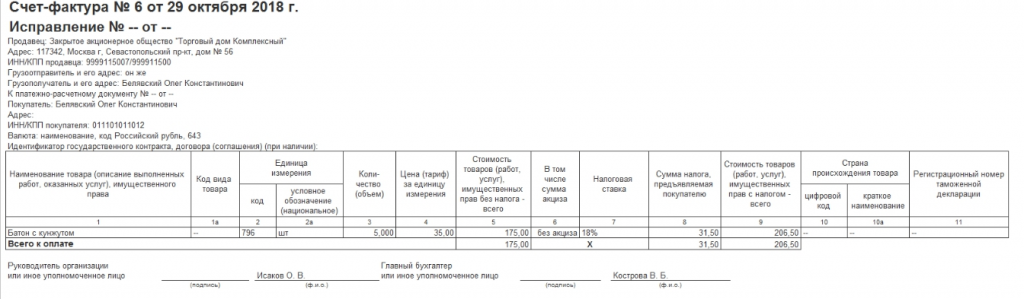

- В графе 1 теперь пишут номер строки с товарами (работами или услугами). Наименование товаров сдвинули в графу 1а. Еще дальше, в графу 1б, перенесли код, который вносят при экспорте товаров в страны ЕАЭС.

- В графе 11 указывают номер партии прослеживаемых товаров. А если товар ввезен из-за границы, но не входит в список прослеживаемых, в 11 графу по-прежнему вносят номер таможенной декларации.

- В графы 12 и 12а вписывают код и обозначение единиц измерения по ОКЕИ. Например, при измерении в штуках, код — « 796 » , а обозначение — « шт » .

- В графе 13 указывают количество прослеживаемого товара в единицах измерения, которые указали в графе 12а.

- Новая графа 5а нужна для номера и даты отгрузочного документа (накладной, акта). Если таких документов несколько, реквизиты вносят через точку с запятой.

При операциях с непрослеживаемыми товарами не нужно заполнять поля 12-13.

Важно! В Контур.Бухгалтерии все сведения из новых полей в счетах-фактурах и УПД попадут в книги покупок и продаж, а затем в декларацию по НДС. Поэтому при неаккуратном заполнении счетов-фактур и УПД возможны ошибки в отчетах. Кроме того, из-за ошибок при заполнении новых граф вам могут отказать в вычете.

Получение по почте счетов, счетов-фактур и актов

Получение счета для перечисления средств на личный счет договора

Заказать счет на нужную сумму можно в разделе «Для клиентов» («Оплата», ссылка «Пополнить личный счет»). Электронную копию счета в формате HTML , RTF или PDF можно получить сразу после выбора способа оплаты, либо позже («Оплата», ссылка «Выставленные счета»).

Оригиналы счетов не высылаются в следующих случаях:

- если договор не заключен (в письменной форме или в форме оферты);

- юридическим лицам и индивидуальным предпринимателям, если в разделе «Для клиентов → Договор → Уведомления и рассылки → Отчетные документы» не установлена отметка «Высылать оригиналы счетов»;

- если требуется уточнение указанного в договоре почтового адреса (когда отсылаемая корреспонденция не доходит до адресата и возвращается);

- физическим лицам.

Получение счета-фактуры и акта об оказании услуг

По факту оказания услуги на основании договора (заключенного в письменной форме или в форме оферты), RU-CENTER формирует счет-фактуру и акт об оказании услуг. Электронные копии этих документов можно распечатать в разделе «Для клиентов» («Оплата», ссылка «Счета-фактуры и акты»).

Оригиналы указанных документов не высылаются в следующих случаях:

- юридическим лицам и индивидуальным предпринимателям, если в разделе «Для клиентов → Договор → Уведомления и рассылки → Отчетные документы» не установлена отметка «Высылать счета-фактуры и акты»;

- если требуется уточнение указанного в договоре почтового адреса (когда отсылаемая корреспонденция не доходит до адресата и возвращается);

- физическим лицам.

Если вы не получаете направленных вам почтовых отправлений

Одной из возможных причин возврата почтовых отправлений может являться то, что между вашей организацией и отделением почтовой связи не определен порядок доставки корреспонденции.

Согласно п. 99 Правил оказания услуг почтовой связи (утв. постановлением Правительства РФ N725 от 26 сентября 2000 года, с изменениями от 6 февраля 2004 года):

«. Простые почтовые отправления, уведомления о вручении почтовых отправлений. извещения о регистрируемых почтовых отправлениях . в адрес юридического лица выдаются либо на объектах почтовой связи лицам, уполномоченным этим юридическим лицом на прием почты, либо доставляются по системе городской служебной почты, либо опускаются почтальоном в почтовые шкафы опорных пунктов, устанавливаемые юридическим лицом на первом этаже здания, в котором оно расположено. Порядок доставки определяется на основании письма юридического лица или договора с оператором почтовой связи. В таком же порядке доставляется указанная почта, адресованная гражданам по месту их работы (учебы). »

Согласно Правилам оказания услуг почтовой связи не обязательно заключать договор с почтовым отделением, достаточно написать письмо, определяющее порядок доставки, в частности, возможный вариант доставки — получение почты доверенным лицом, непосредственно в отделении связи.

Электронные счета-фактуры (ЭСФ) — новые правила работы

Новые правила формирования электронных счет-фактур

Июль 2021 года принес нововведения законодательства в сфере торговли. С 01.07.2021 года начала действовать национальная система прослеживания товаров. Это и стало причиной перемен в принципе формирования электронных счет-фактур. Изменения затронули всех предпринимателей, но в основном тех, кто занимается продажей продукции, подлежащей прослеживанию.

Главные изменения затронули прежде всего предпринимателей, которые занимаются сбытом продукции, подлежащей прослеживанию. Но имеются некоторые перемены и для других налогоплательщиков.

Продукция подлежащая прослеживанию — это товары, ввезенные из других стран, перечень которых утвержден постановлением Правительства Российской Федерации от 1 июля 2021 года № 1110. Это не тоже самое, что маркировка, так как отслеживаться будет не каждая отдельная единица продукции, а вся ввезенная партия. Прослеживать движение партии будут с помощью документов, именно поэтому вводят новую форму счет-фактуры.

Какие нововведения в счет-фактуре коснутся всех сфер сбыта

Введена дополнительная строчка «5а», где необходимо прописывать информацию отгрузочной документации (номер и дату регистрации), которые являются причиной для составления счета-фактуры. К примеру, накладная, акт оказанных услуг и т.д.

Ввели специальную строку, для внесения порядкового номера вносимых данных. Название продукции надо будет регистрировать в строке «1а», а код по ТН ВЭД ЕАЭС — в «1б».

Столбец «1» и строка «5a» вводятся в счет-фактуре для удобства учета нескольких накладных с разной продукцией. К примеру, если создана сводная счет-фактура по двум и более товарным накладным, в «5a» записывается серийный номер нужной накладной. Записываются они через точку с запятой.

Колонка 11 поменяла название. Она адаптирована как для операций с продукцией, подлежащей прослеживанию, так и для прочей ввозимой продукции.

В форму счет-фактуры добавлены три дополнительных столбца: 12, 12a и 13. Столбцы заполняются только при сбыте прослеживаемой продукции. Столбцы 12 и 12a указывают код и единицы измерения прослеживаемой продукции. Теперь эти подробности изложены в приложении к Постановлению Правительства от 25 июня 2019 г. № 807.

Когда компания или индивидуальный предприниматель реализует продукцию, не подлежащую прослеживаемости, выставляет оплату за работы или услуги в электронном виде, то строки 12, 12а, 13 прописывают, а данные не вносят. Если составляются «авансовые» счета-фактуры, то графы с информацией об этой продукции (столбцы 11-13) тоже будут пустыми.

Если счет-фактура создается в бумажной версии на продукцию, работы или услуги, не относящиеся к прослеживанию, то эти графы можно не добавлять (п. 2.2 Правил заполнения счета-фактуры, утвержденных Постановлением № 1137). Следовательно, счет-фактура в бумажной версии может, как раньше, содержать 11 столбцов. В ситуации, когда генерируются счета-фактуры с колонками под продукцию прослеживания, данная вид бумажной счет-фактуры считается верной. Это возможно, так как добавленная информация не меняет установленную форму документа (это указано в п.9 Правил заполнения счета-фактуры).

Важно, даже в том случае, когда предприниматель занимается реализацией продукции, не входящей в перечень прослеживания, то необходимо использовать счет-фактуры нового образца. Счета-фактуры утверждаются Постановлением Правительства (п.8 ст.169 НК РФ) и действует для всех продавцов.

Новая система прослеживаемости товаров

В конце 2020 года стартовал тестовый период национальной системы прослеживания товаров. Нужна эта система для ужесточения контроля за ввозимыми товарами из других стран. Данный контроль позволит контролирующим органам прослеживать путь импортных товаров, следить за их перемещением до потребителя, за счёт этого планируется уменьшить процент контрафактной продукции на рынке РФ.

Система прослеживаемости регламентируется:

Федеральным законом от 09.11.2020 № 371-ФЗ. Также есть изменения в Налоговым кодексе РФ, утверждена национальная система прослеживаемости.

Постановлением Правительства от 25.06.2019 № 807. Прописан и утверждён список товаров, подлежащих контролю системы прослеживаемости.

В п. 3 ст. 169 Налогового Кодекса РФ есть изменения. Раньше в процессе продажи товаров или оказания услуг всем, не платящим НДС, разрешалось не составлять счёт-фактуру (с условием документально оформленной договорённости двух сторон). С 1 июля действия с прослеживаемыми товарами составляют исключение, то есть уклониться от формирования документа невозможно даже с согласием обеих сторон.

С 1 июля 2021 года товары, упомянутые в перечне Постановления Правительства от 25.06.2019 № 807, станут прослеживаемыми. Ими стали:

холодильники и морозилки;

машины для стирки и сушки белья;

мониторы и проекторы;

коляски и автокресла для детей;

мебель металлическая для офисов;

прочая продукция, в т.ч. автоспецтехника.

Тестовый период национальной системы прослеживаемости товаров закончился, начинается ее законный ввод. Именно по этой причине счёт-фактура дополняется обязательными реквизитами.

Обязательные реквизиты при ввозе товаров, подлежащих прослеживаемости

Во время тестового периода контролирующие органы провели анализ данных и были выделены реквизиты, которыми требуется дополнить систему прослеживаемости и Налоговый Кодекс, ими стали:

регистрационный номер партии ввозимой продукции;

регистрационный номер декларации;

единица измерения прослеживаемого товара;

количество продукции, подлежащей прослеживанию.

До 1 июля 2021 года предприниматели могли составлять счет-фактуру в бумажной или электронной версии, по собственному желанию. Теперь для непрерывного контроля за продукцией подлежащей прослеживаемости, во время их реализации счет-фактуры формируются исключительно в цифровом варианте. Это распространяется и на корректировочные СФ.

В форму счет-фактуры добавлены три дополнительных столбца: 12, 12a и 13. Столбцы заполняются только при сбыте прослеживаемой продукции. Столбцы 12 и 12a указывают код и единицы измерения прослеживаемой продукции. В столбце 13 указано количество прослеживаемой продукции, на которую сформирован счет. Их общий объем рассчитывается в тех же единицах, что указываются в столбцах 12 и 12a.

Одни и те же позиции системы прослеживаемости отображаются в одной пункте счета-фактуры. При ввозе товаров в РФ не одной партией, в столбцах с 11 по 13 прописываются добавочные строки для каждого РНПТ. Данные дополнения внесены и в корректировочную документацию. Новшества обязывают также указать код и название государства, где произведен товар. Специально для этих целей добавлены строки 10, 10а. Когда эти показатели не были внесены в исходный счет-фактуру, то их не надо вписывать в корректирующий документ.

Информация в добавленных строках 11, 12, 12a и 13 должна быть такой же, как в строках простой счет-фактуры. Важно заметить, в 13 столбце следует написать не исходное число выгруженной продукции, а разницу при вычитании количества до и после изменения.

В столбцах 11-13 каждому РНПТ заполняются дополнительные строки, если это идентичная отслеживаемая продукция, ввозимая в РФ разными партиями.

Электронный документооборот счетов-фактур

Вариант деятельности, когда предприниматель занимается сбытом продукции прослеживаемости организациям или ИП, планирующим дальнейшую их перепродажу, то придётся оформлять исключительно ЭСФ и производить взаимную пересылку с помощью операторов ЭДО и электронной почты. Нововведение действует и на корректировочную документацию (п. 1 ст. 169 НК РФ).

Отступление от закона возможно только в таких ситуациях:

продукция реализована физическому лицу без дальнейшей перепродажи, например, для личного пользования, а не для получения прибыли;

продукция предназначена для экспорта или реэкспорт;

продукция реализована и вывезеназа границу Российской Федерации в государства-члена ЕАЭС.

Как организовать электронный документооборот

Предприниматели могут подключиться к электронному документообороту (ЭДО) с помощью заявления (п. 11 Порядка, утв. приказом Минфина от 05.02.2021 № 14н), которое необходимо направить операторам ЭДО.

В новом законодательстве более подробно расписан порядок и сроки регистрации электронных извещений и уведомлений, благодаря им продавец, покупатель и их операторы ЭДО заверяют все этапы прохождения счета-фактуры.

Изменены функциональные обязанности операторов ЭДО и способы их коммуникации друг с другом и предпринимателями. Теперь у каждой стороны торговых отношений свой оператор (п. 3 Порядка, утв. приказом Минфина от 05.02.2021 № 14н).

Бумажный документооборот многим предпринимателям казался проще, так как у электронного есть свои нюансы. Согласно новым правилам, организовать электронный документооборот стало проще. Обеим сторонам торгового соглашения больше не требуются квалифицированные сертификаты ключей для подтверждения электронной цифровой подписи. Электронные счета-фактур утверждаются с помощью квалифицированной электронной подписи, которая уже должна быть у предпринимателя, согласно п. 11 Порядка, утв. приказом Минфина от 05.02.2021 № 14н).

Федеральная налоговая служба уполномочена проверять все отчеты по продукции подлежащей прослеживанию. С 1 июля 2021 года инспектор ФНС будет контролировать показатели прослеживаемой продукции из подотчетных документов и деклараций по НДС организаций и ИП. Во время документальных проверок инспектора имеют право попросить предоставить все документы, где есть реквизиты прослеживаемости, в случае обнаружения неточности в представленных данных (п. 8.9 статьи 88 Налогового кодекса Российской Федерации).

Дата публикации: 16.07.2021

Какие ошибки в счетах-фактурах препятствуют вычету по НДС

Вычету по НДС препятствуют существенные ошибки в счете-фактуре. Это ошибки, которые не позволяют определить продавца или покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку. Рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре. А при обнаружении ошибок обращаться к продавцу с просьбой внести исправления.

Вычету по НДС препятствуют существенные ошибки в счете-фактуре. Это ошибки, которые не позволяют определить продавца или покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку.

Рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре. А при обнаружении ошибок обращаться к продавцу с просьбой внести исправления.

Существенные ошибки в счете-фактуре

Ошибки в счетах-фактурах признаются существенными, если они могут стать причиной отказа в вычете НДС. К ним относятся ошибки, которые не позволяют налоговым органам идентифицировать (п. 2 ст. 169 НК РФ):

1) продавца или покупателя.

Это ошибки в наименовании продавца или покупателя, их адресе и ИНН, из-за которых инспекция не может установить продавца или покупателя.

К примеру, в строке 6 счета-фактуры указали не наименование покупателя из учредительных документов, а Ф.И.О. его сотрудника (Письмо ФНС России от 09.01.2017 № СД-4-3/2@).

Проверить данные продавца (покупателя) вы можете на сайте ФНС России

2) наименование отгруженных товаров (работ, услуг, имущественных прав).

К примеру, вместо «мука ржаная» указано «мука пшеничная» (Письмо Минфина России от 14.08.2015 N 03-03-06/1/47252).

Если в этой графе указана неполная информация, но достаточная для определения товара (работы, услуги, имущественного права), то на вычет это не влияет (Письмо Минфина России от 17.11.2016 N 03-07-09/67406);

3) стоимость товаров (работ, услуг, имущественных прав) и сумму НДС.

Например, это могут быть:

— арифметические ошибки в стоимости или в сумме налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491);

— отсутствие данных о стоимости или сумме налога (Письмо Минфина России от 30.05.2013 N 03-07-09/19826);

— отсутствие либо неверное указание наименования и кода валюты (Письмо Минфина России от 11.03.2012 N 03-07-08/68);

— отсутствие либо неверное указание единицы измерения, количества (объема) и цены (тарифа) за единицу измерения (Письмо Минфина России от 15.10.2013 N 03-07-09/43003);

4) правильную налоговую ставку.

К примеру, вместо ставки 10% указана ставка 20%.

Если ошибки не мешают идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг), имущественных прав, ставку и сумму налога, то такие ошибки несущественные и из-за них не должны отказать в вычете НДС (п. 2 ст. 169 НК РФ).

Ошибка в адресе в счете-фактуре

Ошибки в адресе в счете-фактуре для продавца не влекут налоговых последствий. Но они могут привести к отказу покупателю в вычете НДС. Это связано с тем, что этот реквизит является обязательным и помогает налоговому органу идентифицировать продавца или покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в счете-фактуре есть и другие данные, по которым инспекция устанавливает продавца и покупателя. К ним, в частности, относятся их наименования и ИНН. Поэтому ошибка в адресе не всегда влечет отказ в вычете. Это подтвердил и Минфин России в Письме от 02.04.2015 N 03-07-09/18318.

Если в счете-фактуре указан неполный адрес, по сравнению с адресом в ЕГРЮЛ (ЕГРИП), то это также не приведет к отказу в вычете при возможности идентифицировать покупателя на основании иных реквизитов счета-фактуры (Письмо Минфина России от 30.08.2018 N 03-07-14/61854).

Если адрес совпадает с адресом из ЕГРЮЛ (ЕГРИП), но есть технические ошибки в его написании, покупатель может принять НДС к вычету. К примеру, допустимы (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455):

• замена прописных букв на строчные или наоборот;

• изменение местами слов в названии улицы;

• дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет и др.

Рекомендуем сверять адрес с данными из ЕГРЮЛ (ЕГРИП). Данные из ЕГРЮЛ доступны на сайте ФНС России

При обнаружении существенных ошибок в адресе в счете-фактуре рекомендуем покупателю обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Неверный ИНН в счете-фактуре

Неверное указание ИНН в счете-фактуре не влечет налоговых последствий для продавца. Но покупателю могут отказать в вычете, поскольку это обязательный показатель и по нему налоговый орган идентифицирует продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в конкретной ситуации суд может встать на сторону покупателя.

Так, например, АС Западно-Сибирского округа посчитал, что ошибка в ИНН не препятствует определению суммы НДС и идентификации контрагента по сделке (см. Постановление АС Западно-Сибирского округа от 18.07.2017 N Ф04-2386/2017).

Тем не менее рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре, а при обнаружении ошибок — просить продавца внести исправления. Ведь такая ошибка может привести к спору с налоговым органом.

Арифметическая ошибка в счете-фактуре

Из-за арифметических ошибок в счете-фактуре покупателю могут отказать в вычете НДС, если такие ошибки не позволяют определить стоимость товаров (работ, услуг) и сумму предъявленного налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491).

При обнаружении таких ошибок рекомендуем обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Несущественные ошибки в счете-фактуре

Несущественными являются ошибки, которые нельзя отнести к существенным ошибкам. То есть это ошибки, которые не мешают идентифицировать продавца, покупателя, наименование, стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога.

Несущественная ошибка не может быть причиной отказа в вычете НДС (п. 2 ст. 169 НК РФ).

К несущественным ошибкам, например, относятся:

1) опечатки в наименовании и адресе покупателя или продавца, например:

— указание Ф.И.О. покупателя-предпринимателя без слов «ИП» (Письмо Минфина России от 07.05.2018 N 03-07-14/30461);

— замена прописных букв на строчные в наименованиях продавца и покупателя (Письмо Минфина России от 18.01.2018 N 03-07-09/2238);

— лишние символы, например тире или запятые (Письмо Минфина России от 02.05.2012 N 03-07-11/130);

— сокращения в адресе, замена прописных букв на строчные или наоборот, смена местами слов, дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455);

2) нарушение нумерации счетов-фактур;

3) указание графического символа рубля вместо наименования валюты (Письмо Минфина России от 13.04.2016 N 03-07-11/21095);

4) указание кода вида товара по ТН ВЭД ЕАЭС при реализации товаров на территории России (Письмо Минфина России от 09.01.2018 N 03-07-08/16);

5) прочерк вместо фразы «без акциза» в графе 6 (Письмо Минфина России от 18.04.2012 N 03-07-09/37);

6) отсутствие в графе 7 «Налоговая ставка» счета-фактуры символа «%» (Письмо Минфина России от 03.03.2016 N 03-07-09/12236).

Ошибка в номере счета фактуры

Для продавца такая ошибка не влечет налоговых последствий.

Покупателю из-за ошибок в нумерации счетов-фактур не откажут в вычете по НДС. Ведь это не мешает идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога (п. 2 ст. 169 НК РФ, Письмо Минфина России от 12.01.2017 N 03-07-09/411).

Неверный КПП в счете-фактуре

Неверное указание КПП в счете-фактуре не влечет налоговых последствий ни для продавца, ни для покупателя. КПП не является обязательным реквизитом в счете-фактуре согласно НК РФ. Кроме того, неверный КПП не мешает идентифицировать продавца и покупателя, если другие обязательные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно (п. п. 2, п. 5, 5.1, 5.2 ст. 169 НК РФ).

Если в счете-фактуре КПП не указан, то покупателю также не могут отказать в вычете по НДС, если остальные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно и позволяют идентифицировать продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ).

В счете-фактуре не указан номер платежного поручения

Отсутствие в счете-фактуре номера платежного поручения не может стать основанием для отказа покупателю в вычете по НДС. Это не мешает налоговому органу идентифицировать продавца, покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку (п. 2 ст. 169 НК РФ). Таким образом, это не относится к существенным ошибкам, препятствующим получению вычета.

В счете-фактуре неверно указана страна происхождения товара или номер таможенной декларации

Если в счете-фактуре неверно указаны (не указаны) код или название страны происхождения товара либо номер таможенной декларации, то это не будет существенной ошибкой, которая препятствует вычету НДС у покупателя. Вычет по такому счету-фактуре правомерен (п. 2 ст. 169 НК РФ, Письмо ФНС России от 04.09.2012 N ЕД-4-3/14705@).

В судебной практике есть примеры решений о том, что из-за недостоверной информации о стране происхождения товара и номере таможенной декларации нельзя отказать в вычете по реальной операции.

См. Позицию АС округов.

Постановление Арбитражного суда Московского округа от 22.03.2017 N Ф05-2626/2017 по делу N А40-96836/2016

Постановление Арбитражного суда Московского округа от 21.03.2016 N Ф05-2082/2016 по делу N А41-6499/2015

Постановление Арбитражного суда Северо-Западного округа от 06.04.2016 N Ф07-906/2016 по делу N А52-2333/2015

Постановление Арбитражного суда Северо-Кавказского округа от 18.11.2019 N Ф08-10298/2019 по делу N А53-37211/2018

На практике иногда предлагают не принимать к вычету НДС, если в счете-фактуре не указаны данные о стране происхождения импортного товара.

Мы не рекомендуем следовать такому подходу, поскольку в НК РФ нет запрета на вычет в таком случае. Отказ в вычете возможен, только если налоговые органы не могут идентифицировать данные, которые указаны в п. 2 ст. 169 НК РФ.

Корректировочный счет-фактура в 1С

Существуют несколько вариантов ситуаций, когда возникает необходимость применения продавцом корректировочной счет-фактуры. Создавать такой счет необходимо в обязательном порядке с обосновательным документом, подтверждающим взаимное согласие между продавцом и покупателем, на изменение оговоренной стоимости или количества товара.

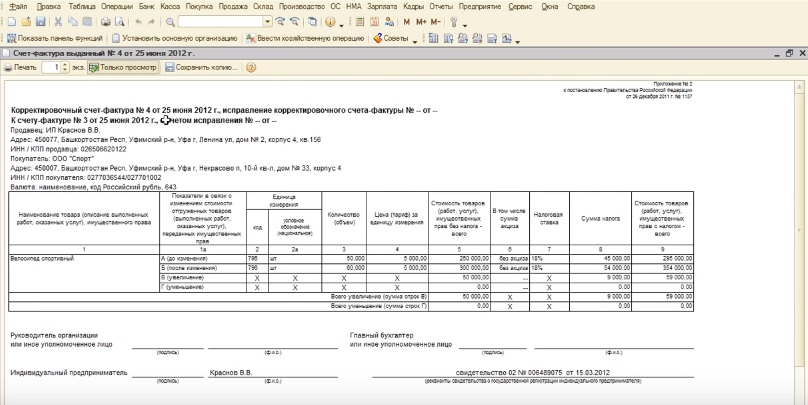

Корректировочный счет-фактура содержит больше реквизитов, чем обычные счета:

- Наименование, номер, дата;

- Идентификационные данные счет-фактуры для изменения;

- Реквизиты продавца и покупателя;

- Название услуг с указанием описания:

- Количество или объем товаров по счет-фактуре;

- Наименование денежной единицы;

- Цена за единицу измерения с, или без учета налогов по ситуации, с учетом суммы до и после изменения условий;

- Стоимость поставки без учета налогов, до и после введенных изменений;

- Сумма акциза, если товар относится подакцизной категории;

- Ставка налога;

- Налог, определяемый исходя из ставки налогов до и после изменения условий;

- Итоговая стоимость поставленного товара или предоставленных услуг;

- Разница в стоимости между двумя счетами-фактурами.

Ситуации, не нуждающиеся в выставлении корректировочного счета-фактуры:

- Техническая или арифметическая ошибка

- Неправомерные действия продавца — понижение налоговой ставки или освобождение от обложения НДС

- Покупатель сделал возврат товара.

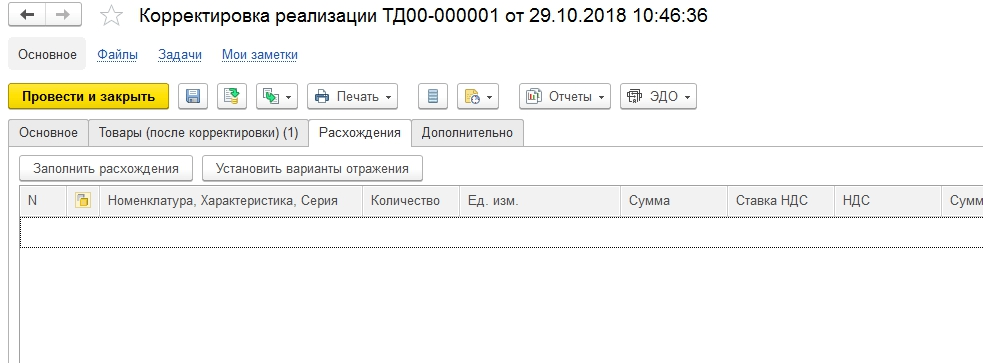

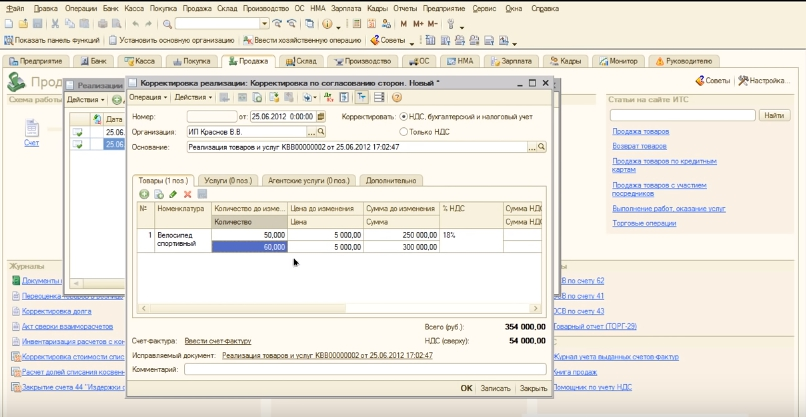

Шаг 1. Создание в 1С корректировки реализации

Поводом для создания корректировки в 1С, могут послужить различные причины:

- поставщик получил дополнительную скидку

- произошла недопоставка

- отгружена не та категория товара

- выявлены ошибки в сопровождающих документах и др.

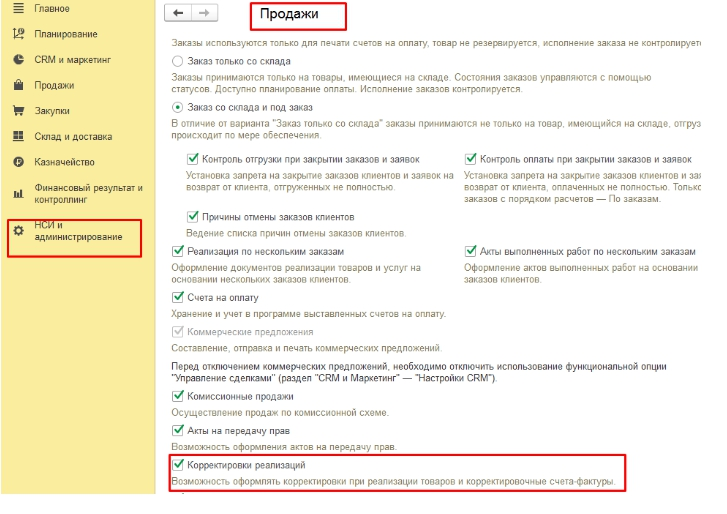

Изменение первоначального счета производится в 1С Управление торговлей. В начале, нужно проверить активность функции корректировки. Для этого пройти в раздел «НСИ и Администрирование», оттуда открыть подраздел «Продажи».

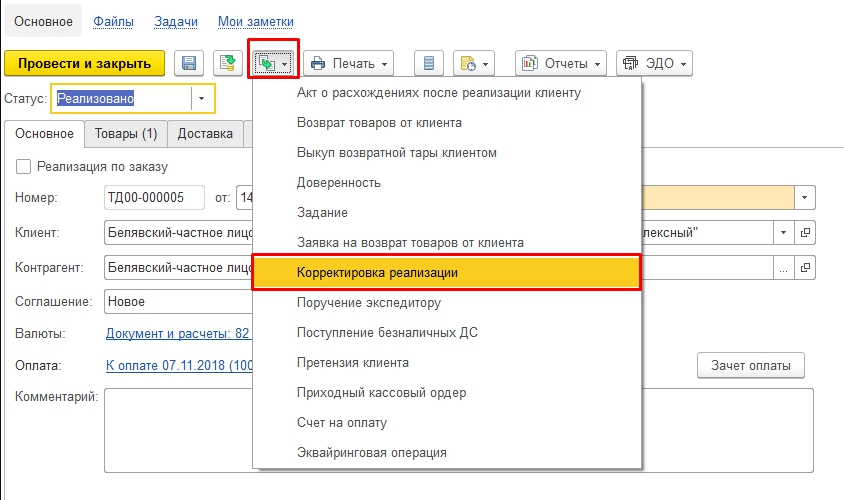

Непосредственно сам документ создается:

· В документе отгрузки

Нужно откорректировать документ отгрузки. Данные из первоначального документа будут автоматически перенесены в табличную часть.

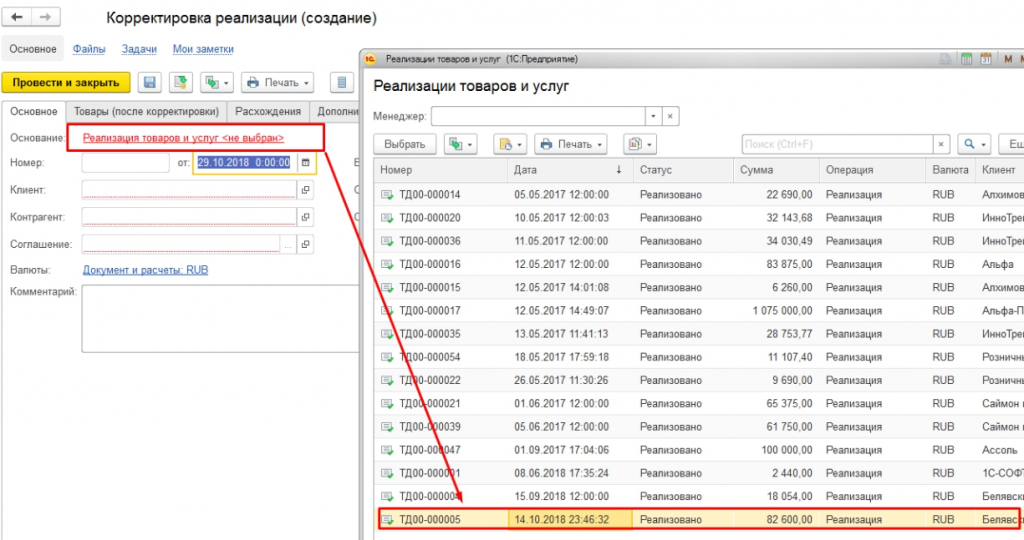

Нажать на поле «Основание». В открывшемся окне со списком реализаций выбрать нужное наименование. Программа сама заполнит необходимые данные в табличной части автоматически.

После этого уточняется вид исправления. В графе «Вид корректировки» в выпадающем окошке выбирается нужное действие.

Существует четыре вида корректировки:

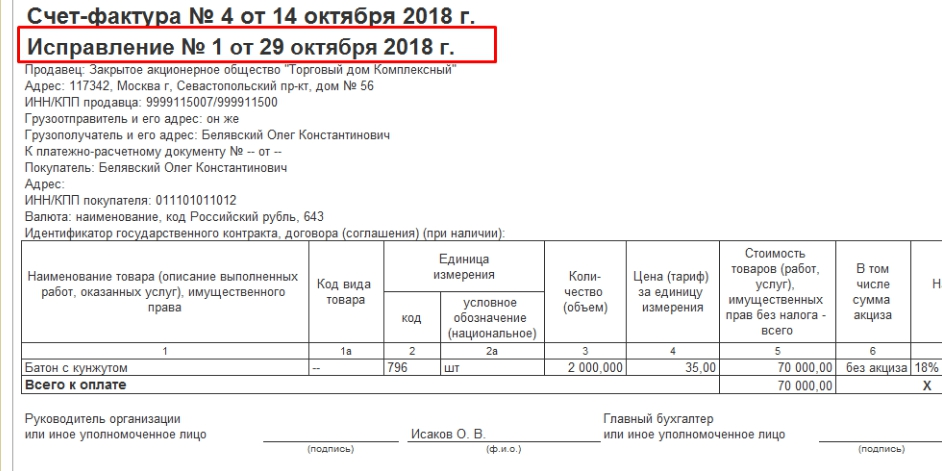

1. Исправление ошибок

Такая корректировка используется, если в документе обнаружена ошибка вроде неточного указания реквизитов, нарушения порядка заполнения.

Автоматически создастся исправительный счет.

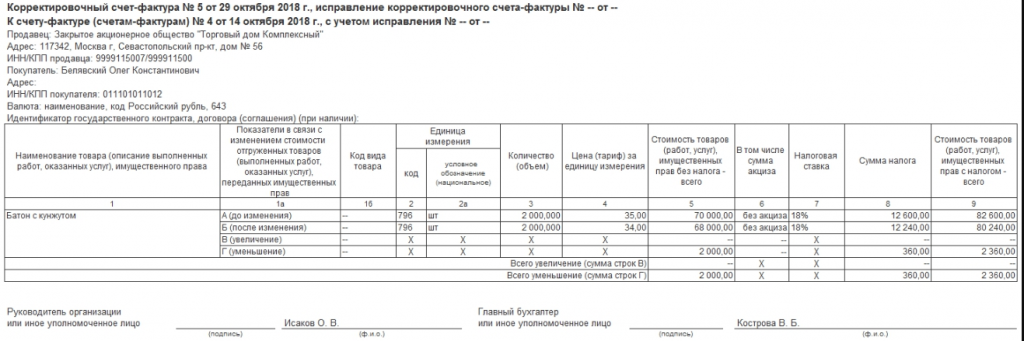

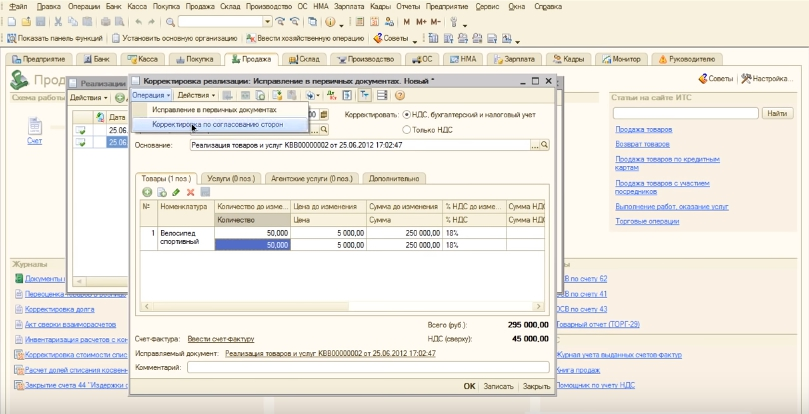

2. Корректировка по согласованию сторон

Для создания корректировки из-за полученной покупателем скидки, когда изменятся цена на товар и общая стоимость сделки, нужно выбрать вариант «По согласованию сторон». В табличную форму внести измененные цены. Затем выбрать вкладку «Расхождения» и нажать на «Заполнить расхождения». Счет будет автоматически заполнен, также программа предложит расчет и проводку документа. После этого будет создан КСФ.

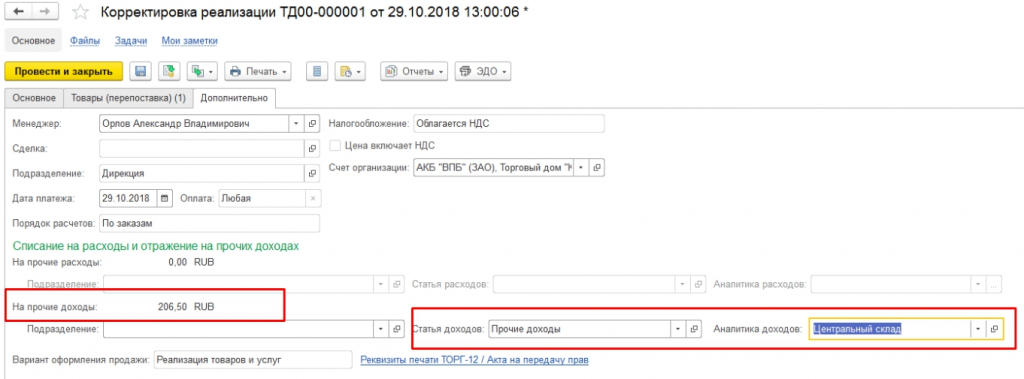

3. Реализация перепоставленного товара

Если после совершения поставки покупатель обнаруживает лишний товар и подписывает акт расхождения, необходимо отразить этот факт в «реализации перепоставленного товара».

Во вкладке «Товары(перепоставка)» указать количество лишнего товара, затем выбрать «Отражение в учете». Будет предложено два варианта: «На прочие доходы» или «Увеличить реализацию с учетом инвентаризации».

Дальше нужно внести изменение о перепоставке в складской учет, с увеличением реализации, оприходовать излишки по инвентаризации. В этом случае лишний товар перейдет в оприходование в «Помощнике оформления складских актов». По ссылке внизу страницы произойдет формирование счет-фактуры на сумму перепоставки.

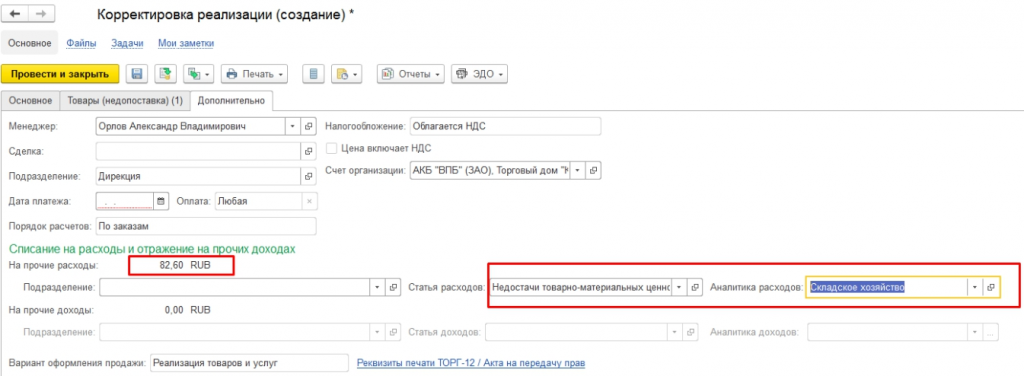

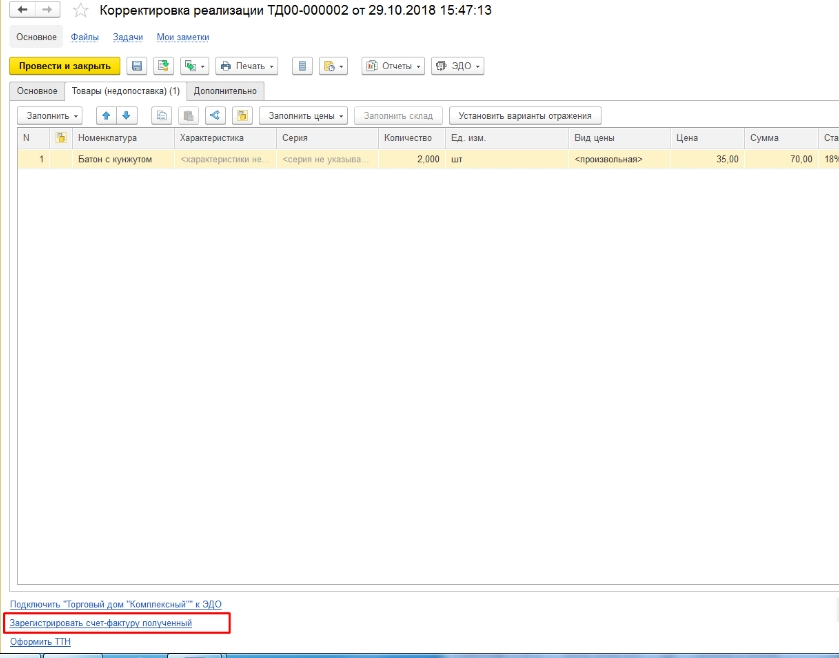

4. Возврат недопоставленного товара.

Этот вариант выбирается в ситуации, когда зафиксирована недопоставка товара. Операция осуществляется двумя видами корректировки:

- списанием на расходы;

- уменьшением реализации и соответствующим увеличением складских остатков.

Если идет списание, то нужно открыть вкладку «Дополнительно» и выбрать соответствующую статью и характер расхода.

В Опции уменьшение реализации, недопоставка будет предложена к списанию в «Помощнике оформления складских актов», где с помощью ссылки внизу страницы зафиксировать входящую счет-фактуру от второй стороны с указание суммы недопоставки.

Шаг 2. Создание в 1С корректировочный счет-фактуры

КСФ фиксирует произошедшие изменения в сумме и количестве отгруженного ранее товара. Он выписывается в случае необходимых исправлений, указанных в п.3 ст.168 НК РФ. по следующим пунктам:

- Название товара;

- Цена;

- Количество.

Выставление КСФ происходит с согласия сторон, участвующих в сделке, и рассматривается как дополняющий документ к первоначальному счету. Он должен быть подтвержден договором или дополнительным соглашением. Он отменяет законную силу счета, для изменения условий которого, был создан. Без первоначального счета КСФ не может быть основанием для зачета НДС.

Это двусторонний документ, так как для одного участника торговой операции он входящий, а для другого — выданный.

Для создания КСФ, необходимо открыть предыдущую накладную с отгрузкой подлежащих изменению товаров.

В нижней части документа будет находиться ссылка на счет-фактуру. По этой ссылке откроется требуемый счет.

КСФ создается в случае изменения цены в меньшую или большую сторону.

Уменьшение стоимости

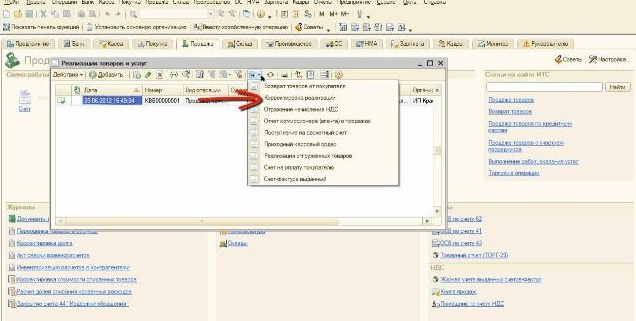

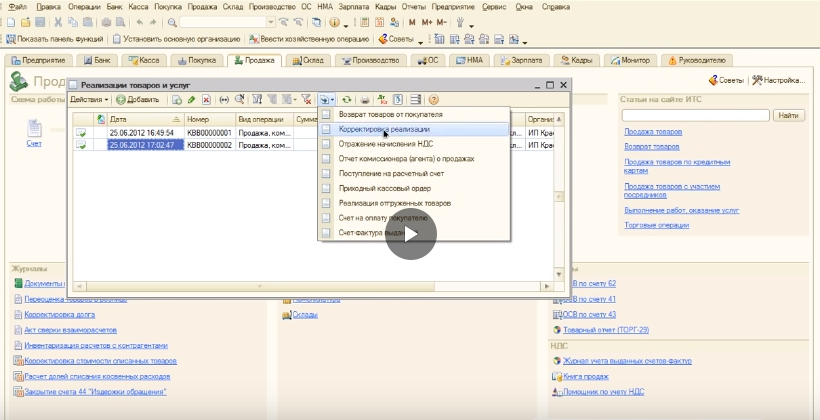

Для создания счета на уменьшение нужно перейти во вкладку «Продажа». Затем в «Реализация товаров» и выбрать документ, на основании которого будет проведена КСФ.

Клик «Ввести на основании» и в выпадающем окне выбрать «Корректировка реализации».

Откроется новое окно с документом, где вверху выбирается опция «операция», далее «Корректировка по согласованию сторон». Выполнится автоматическое заполнение необходимых полей и в графе «Основание» будет стоять тот документ, по которому была произведена первоначальная отгрузка или реализация.

После этого открыть вкладку «Корректировать» и выбрать НДС, бухгалтерский и налоговый учет.

На заметку! Если выбирать «НДС, бухгалтерский и налоговый учет» будут формироваться и исправляться проводки. А при выборе «Только НДС» формирования проводок не произойдет.

Затем перейти в раздел «Товары» и поменять необходимое значение. Остается записать данные и провести документ.

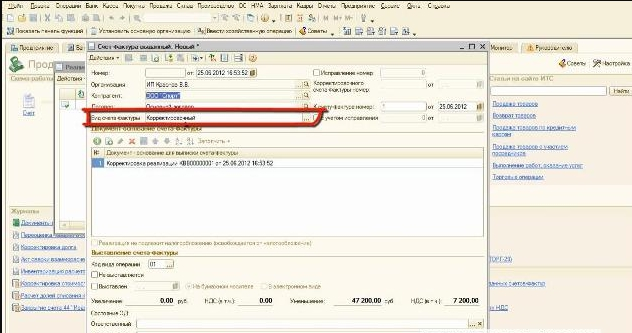

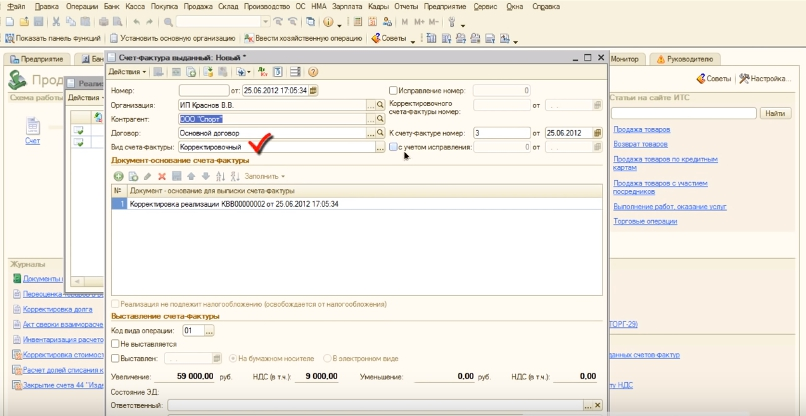

Для сформирования КСФ нажать «Ввести счет-фактуру». В графе «Вид счет-фактуры» проследить, чтобы был отображен пункт «Корректировочный».

Программа заполняет нужные поля документа самостоятельно. Следующий шаг — проставление даты передачи КСФ покупателю. «Код вида операции» обычно тоже проставляется автоматом, если этого не произошло, нужно его проставить вручную. Остается записать, провести и вывести готовый документ на печать.

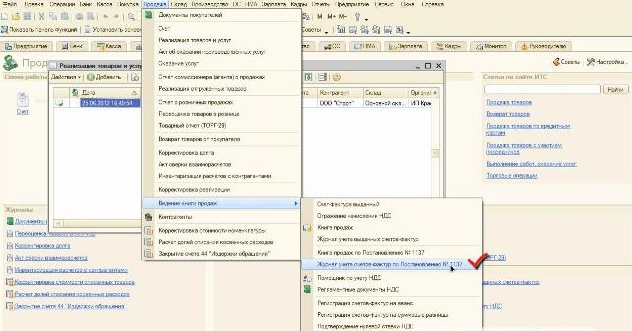

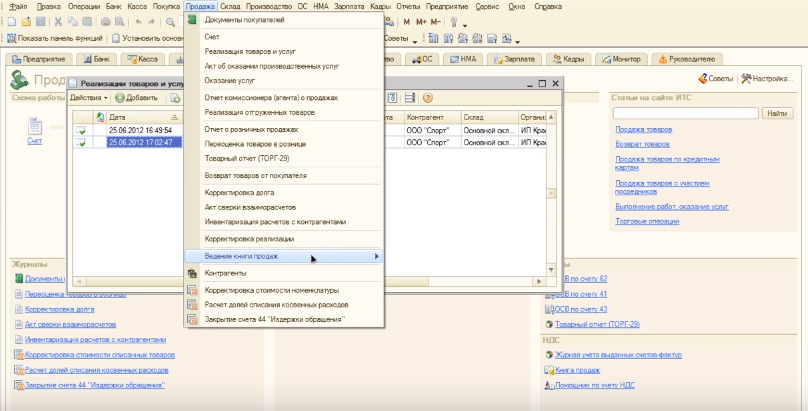

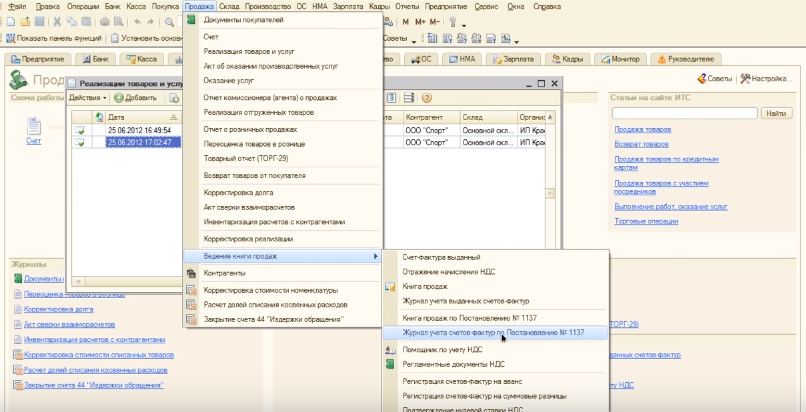

Когда КСФ сформируется в 1С его нужно зарегистрировать в журнал учета и в книге покупок. Для этого во вкладке «Продажа» нажать на «Ведение книги продаж». В выпавшем окне выбрать «Журнал учета счетов-фактур по Постановлению №1137».

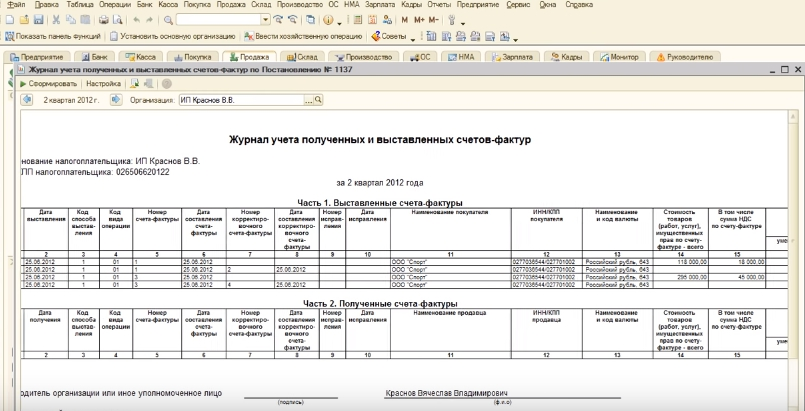

Откроется окно, где выбирается опция «Сформировать». Здесь отразятся оба счета.

Увеличение стоимости

Для проведения корректировки с изменением суммы в сторону увеличения, необходимо выбрать счет нужного покупателя. В верхнем меню кликнуть «Ввести на основании», затем «Корректировка реализации».

Поставить галочку в поле «НДС, бухгалтерский и налоговый учет» дальше выбрать пункт «По согласованию сторон».

В открывшемся окне внести изменение в необходимую графу.

Следующие действия: записать, проводка, и введение счет-фактуры.

Проверить наличие признака «корректировочный». Выставить дату. Провести проводку. Откроется форма счет-фактуры готовая для распечатки.

После корректирования нужно провести регистрацию в «Книге продаж»,

Чтобы провести такую операцию, в разделе «Продажа» выбрать «Ведение книги продаж» и далее «Журнал учета счетов-фактур по Постановлению № 1137. Кликнуть поле «Сформировать». Откроется журнал с отраженной счет-фактурой.

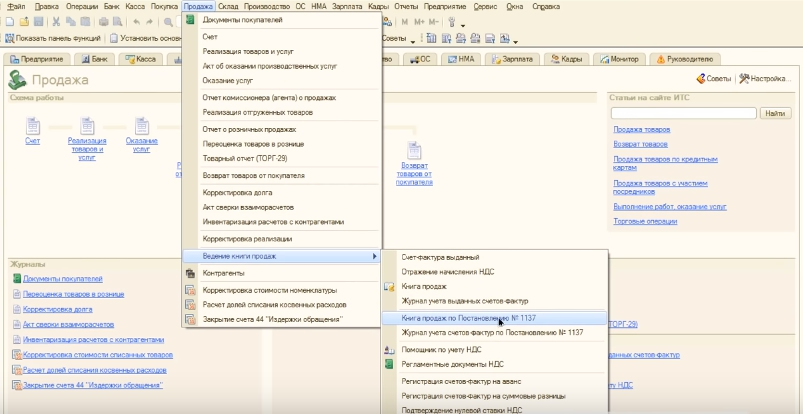

Также можно открыть «Книгу продаж» из раздела «Продажи». Она также выбирается из выпадающего меню и содержит надпись о постановлении 1137.

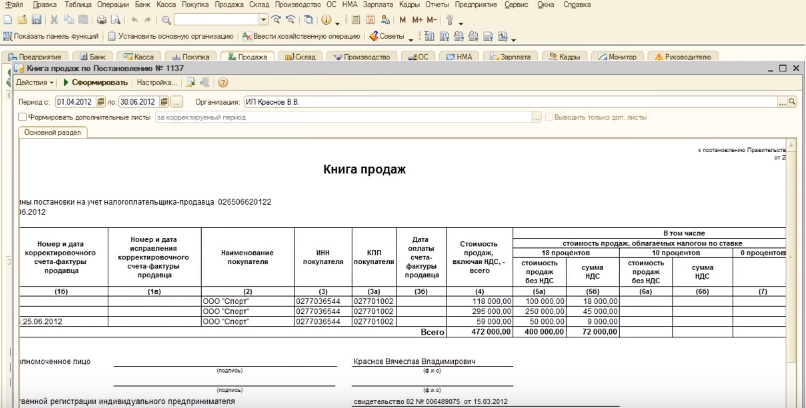

Необходимо «сформировать», и в открывшейся книге проверить измененную запись.

Важно! Если корректировка происходит в другой налоговый период, нужно сформировать «дополнительный лист», уточнить декларацию в соответствующем периоде и привести в порядок выплаты в налог.

Шаг 3. Как отразить корректировку в регламентированных документах НДС

Если нужно провести корректировку в регламентированных документах, из-за изменения суммы продажи в сторону уменьшения, то необходимо отразить вычет в прошедшем квартале. Для проведения этого исправления, в разделе «Операции» кликнуть «Регламентные операции НДС».

В графе «Создать» выбирается строчка «Формирование записей книги покупок». В новом окне — форме внести данные:

- организация;

- день квартала, когда была сделана корректировка реализации;

- кликнуть на «Заполнить документ».

Форма автоматически заполнится информацией из счет-фактуры корректировки с указанием суммы НДС к вычету. Завершает операцию запись и проводка.

Посмотреть результат можно кликнув на «ДтКт» в верхнем поле. В открывшемся окне проводок будет видно, что налог к вычету отражен.

Последний шаг — проверка оборотно-сальдовой ведомости, покажет отсутствие сальдо.

Когда корректировка суммы операции проводится в сторону увеличения, а сама сделка была проведена не в действующем квартале, после изменения счет-фактуры необходимо:

- провести регистрацию КСФ в книге продаж в нужном периоде;

- подать декларацию с уточнением по НДС, по периоду подкорректированной отгрузки;

- произвести оплату налога и пени.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!