Зарегистрироваться как ИП самостоятельно?

ОКВЭД – Общероссийский классификатор видов экономической деятельности, в котором каждому виду деятельности соответствует числовой код. Подавая заявление о регистрации, будущий индивидуальный предприниматель указывает в нём коды ОКВЭД и таким образом сообщает госорганам, чем будет заниматься.

По кодам ОКВЭД виды деятельности делятся на классы, подклассы, группы, подгруппы и собственно виды. Подбор конкретных кодов для бизнеса может быть непростым. Например, деятельность по организации досуга и развлечений включена в несколько разных групп классификатора – можно выбрать только одну, а можно несколько. Количество кодов ОКВЭД к выбору не ограничено, но один из них нужно указать в качестве основного. Предполагается, что именно с соответствующего вида деятельности бизнес будет получать основной доход. После регистрации ИП имеет право добавлять новые коды и убирать из списка неактуальные.

Основной код ОКВЭД влияет на страховые тарифы: чем рискованнее вид деятельности, тем больше страховые взносы за работников. Если ИП не подаст подтверждение в налоговую, а там обнаружат, что основной доход поступает по другому виду деятельности, предпринимателю установят самый высокий страховой тариф из соответствующих выбранным кодам. И вот тут коды ОКВЭД, указанные «на всякий случай», могут оказаться некстати.

Важно:

Если выбранные виды деятельности относятся к социальной сфере и особенно связаны с работой с несовершеннолетними, для регистрации ИП понадобится справка об отсутствии судимости. Запросить её лучше заранее, так как ответ готовится в течение 30 дней. Учитывайте также, что ИП не имеют права заниматься: производством и продажей алкоголя, военной и космической техники, лекарств; авиаперевозками; заграничным трудоустройством граждан; работой инвестиционных фондов и частных охранных предприятий. А некоторые виды деятельности потребуют оформления лицензии. Если ИП ведёт деятельность не по выбранным кодам ОКВЭД без уведомления (или в случае несвоевременного уведомления) налоговой, ему грозит штраф до 5 тысяч рублей. Кроме того, это может привести к потере доверия банка и ограничению операций по счёту.

Выберите систему налогообложения

Индивидуальный предприниматель может выбрать общую систему налогообложения (ОСНО) или какой-то из специальных режимов: упрощённую систему (УСН), единый налог на вменённый доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН) или патентную систему (ПСН). ОСНО применяется по умолчанию, если ИП не перейдёт на спецрежим. Разница между общей налоговой системой и спецрежимами в том, что на ОСНО выплачивается 3-5 разных налогов, а на спецрежимах — 1 или 2 налога.

УСН работает в двух вариантах. УСН «Доходы» предполагает выплату единого налога в размере 6% от доходов. УСН «Доходы минус расходы» — 15% от разницы между доходами и расходами. Годовой доход ИП при этом не должен превышать 150 млн рублей. Чтобы применять УСН, уведомление о переходе на этот спецрежим нужно приложить к пакету документов для регистрации ИП или подать в течение 30 дней после регистрации.

ЕНВД юридически подходит не всем ИП – перечень видов деятельности, при которых можно применять режим, указан в Налоговом кодексе . ЕНВД предполагает выплату в качестве налога фиксированной суммы, которая зависит от разных показателей и также указана в Налоговом кодексе. С 1 января 2021 года режим отменят.

ПСН – режим, при котором ИП вместо уплаты налога покупает на срок от месяца до года патент, то есть разрешение заниматься конкретным бизнесом. Стоимость патента определяется государством. ПСН подходит для строго определённых видов деятельности, перечисленных в Налоговом кодексе .

ЕСХН предназначен для ИП, более 70% доходов которых поступают от сельхозпроизводства. При ЕСХН выплачивается налог в размере 6% разницы между доходами и расходами и НДС.

Заполните заявления по форме Р21001

Для того, чтобы открыть ИП, не понадобится уставный капитал и сложные учредительные документы – нужно заполнить только заявление о госрегистрации физического лица в качестве индивидуального предпринимателя (форма № Р21001). Скачать актуальную версию бланка можно с официального сайта Федеральной налоговой службы (ФНС).

Форма заполняется чёрными чернилами от руки или на компьютере – шрифтом Courier New с высотой 18 пунктов – и подписывается заранее только в случае подачи документов онлайн с усиленной квалифицированной электронной подписью. При личной подаче заявление подписывается в присутствии инспектора налоговой службы, при подаче через доверенное лицо – в присутствии нотариуса.

Форма Р21001 состоит из 5 листов, 3-ий лист заполняют только иностранцы и лица без гражданства. Граждане РФ ничего не пишут на 3 листе и вообще не сдают его.

Коды ОКВЭД необязательно писать полностью, но важно указать не менее 4 цифр каждого.

С 29 апреля 2018 года в заявлении необходимо указывать e-mail.

Оплатите госпошлину

При подаче заявления на регистрацию ИП в электронной форме через портал Госулуг, МФЦ или сайт ФНС госпошлину платить не нужно. В остальных случаях сумма пошлины составит 800 рублей.

Сформировать бланк квитанции можно при помощи сервиса ФНС или заполнить вручную, узнав реквизиты регистрирующего органа. Оплатить – онлайн на сайте ФНС или Госуслуг, в банке или через банкомат.

Соберите пакет документов и подайте в регистрирующий орган

Зарегистрироваться в качестве индивидуального предпринимателя можно только по месту жительства или пребывания. А подать документы — онлайн или в бумажном виде.

Онлайн-подача

- через РБиДОС (сервис регистрации бизнеса и дистанционного открытия счета) — без визита в налоговую, УКЭП и оплаты госпошлины. Сервис позволяет получить электронную подпись, загрузить документы и выбрать режим налогообложения, не выходя из дома. Формировать пакет документов для открытия ИП или ООО не придётся: система сделает это за вас;

- онлайн через сайт ФНС или Госуслуг с использованием усиленной квалифицированной электронной подписи (УКЭП). Получить УКЭП можно только в удостоверяющих центрах, аккредитованных Министерством цифрового развития, связи и массовых коммуникаций РФ.

В бумажном виде

- в МФЦ — многофункциональный центр госуслуг, который придётся посетить лично. Услугу регистрации МФЦ оказывают не все центры — заранее уточните, примут ли документы в выбранном отделении;

- в налоговую инспекцию, регистрирующую ИП по вашему месту жительства (пребывания) лично или через представителя;

- по почте письмом с объявленной ценностью и описью вложения по адресу налоговой инспекции.

Пакет документов для регистрации ИП включает:

- оригинал паспорта или нотариально заверенные копии всех страниц, если документы подаёт доверенное лицо;

- копии всех страниц паспорта;

- заполненное заявление по форме Р21001;

- квитанция об оплате госпошлины;

- нотариально заверенная доверенность на имя представителя, если документы подаёт доверенное лицо будущего ИП;

- дополнительные документы, если заявление на регистрацию ИП подаёт несовершеннолетний.

Полный перечень документов приводится в п. 1 ст. 22.1 Федерального закона от 8 августа 2001 г. № 129-ФЗ.

Чтобы сэкономить время, воспользуйтесь бесплатным сервисом подготовки документов для регистрации ИП . Вам нужно будет только заполнить анкету, сервис поможет вам выбрать виды деятельности и систему налогообложения. После ввода данных сервис автоматически готовит документы в соответствии с законодательством РФ. Вам останется только распечатать документы и отнести в налоговую.

Когда будут готовы документы

Заявление рассматривается в течение 3 рабочих дней. Узнать, готовы ли документы, можно на сайте ФНС или в налоговой инспекции по месту жительства (пребывания).

С 1 января 2017 года Свидетельство о регистрации ИП не выдаётся. А с 29 апреля 2018 года вообще не выдаются бумажные оригиналы документов, подтверждающих регистрацию ИП: теперь они существуют только в электронном виде. Вместо них ИП получают лист записи Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и уведомление о постановке на учет физического лица в налоговом органе. Эти документы налоговая отправляет ИП на e-mail.

Если индивидуальному предпринимателю нужны бумажные копии документов, ему необходимо вместе с заявлением подать специальный дополнительный запрос. Получить их ИП сможет лично или через представителя по почте или в налоговой инспекции.

Возможные причины отказа в регистрации ИП

Налоговая откажет в регистрации ИП, если заявитель недееспособен, признан банкротом или уже зарегистрирован в качестве ИП. Бывают случаи, когда суд может наложить запрет на предпринимательство в отношении заявителя.

Ошибки при регистрации также могут послужить причиной отказа, например, если заявление по форме Р21001 заполнено неправильно, ошибочно выбран регистрирующий орган или запрещенный вид деятельности.

Получив отказ, заявитель вправе подать документы повторно.

Регистрация ИП в ПФР

Процедура регистрации и снятия с регистрационного учета ИП в территориальных органах ПФР производится в соответствии со статьей 11 Федерального закона от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (с изм. и доп., вступ. в силу с 01.01.2017).

Регистрация ИП в ПФР без работников

Регистрация физических лиц, зарегистрированных в качестве индивидуальных предпринимателей и самостоятельно уплачивающих страховые взносы в бюджет ПФР (в том числе глав крестьянских (фермерских) хозяйств, уплачивающих страховые взносы в виде фиксированного платежа за себя и членов хозяйства, и частных детективов), не требует заявления, а осуществляется в территориальных органах ПФР в трехдневный срок с момента представления в ПФР федеральным органом исполнительной власти, осуществляющим государственную регистрацию индивидуальных предпринимателей, сведений, содержащихся в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП).

В свою очередь, регистрирующий (налоговый) орган не позднее рабочего дня, следующего за днем государственной регистрации индивидуального предпринимателя и (или) внесения изменений в ЕГРИП, представляет в ПФР сведения об индивидуальном предпринимателе в электронном виде с использованием средств электронной цифровой подписи по каналам связи на условиях, установленных соглашением сторон. Таким образом, регистрация ИП в ПФР как страхователя производится без участия предпринимателя.

При регистрации страхователя в территориальном органе ПФР ему присваивается регистрационный номер, который указывается страхователем на документах, представляемых в территориальный орган ПФР, а именно в:

- документах, необходимых для назначения (перерасчета) и выплаты обязательного страхового обеспечения;

- платежных поручениях в поле «назначение платежа» в соответствии с Правилами указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему Российский Федерации;

- других документах, представляемых в территориальные органы ПФР в соответствии с законодательством Российской Федерации.

Структура регистрационного номера страхователя (РНС)

Структура регистрационного номера страхователя (РНС) представляет собой двенадцатизначный цифровой код:

Регистрационный номер формируется как цифровой код, состоящий из последовательности цифр, характеризующих слева направо следующее:

- код субъекта Российской Федерации (XXX);

- код района (города) (РРР);

- порядковый номер записи о физическом лице в отделении ПФР (территориальном органе ПФР).

Присвоенный ИП регистрационный номер не может быть повторно присвоен другому страхователю, в том числе после снятия страхователя с учета в территориальных органах ПФР в связи с прекращением деятельности, а также в случае смерти физического лица.

Территориальный орган ПФР по месту жительства физического лица, зарегистрированного в качестве индивидуального предпринимателя, не позднее трех рабочих дней со дня получения документов о государственной регистрации физического лица в качестве индивидуального предпринимателя от ИФНС, осуществив его регистрацию и присвоив регистрационный номер страхователя, сообщает в регистрирующий (налоговый) орган сведения о дате регистрации ИП в качестве страхователя, его регистрационный номер и наименование органа, осуществившего указанную регистрацию, для включения этих сведений в ЕГРИП.

Указанные сведения, так же, представляются в электронном виде с использованием средств электронной цифровой подписи по каналам связи на условиях, установленных соглашением сторон. Формат передаваемой информации устанавливается Федеральной налоговой службой.

Документ, подтверждающий факт регистрации или снятия с регистрационного учета ИП в качестве страхователя, направляется территориальным органом ПФР страхователю с использованием информационно-телекоммуникационных сетей общего пользования, в том числе сети «Интернет», включая единый портал государственных и муниципальных услуг, в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, по адресу электронной почты, содержащемуся в составе сведений ЕГРИП (при указании адреса электронной почты в заявлении о государственной регистрации), представленных федеральным органом исполнительной власти, осуществляющим государственную регистрацию индивидуальных предпринимателей, в территориальные органы страховщика.

Получение в письменной форме на бумажном носителе подтверждения факта регистрации или снятия с регистрационного учета не является обязательным для страхователя. Такой документ выдается по запросу страхователя территориальным органом страховщика в срок, не превышающий трех рабочих дней со дня получения соответствующего запроса.

Регистрация ИП в качестве работодателя в ПФР

Что же касается регистрации ИП в ПФР как страхователя — работодателя, то с 01.01.2017 года регистрация индивидуальных предпринимателей-работодателей в заявительном порядке в качестве страхователей не предусмотрена.

Пошаговая инструкция по регистрации ИП

Для того чтобы вести бизнес и получать за это вознаграждение, нужно зарегистрироваться и платить налоги. Самый простой способ сделать это — оформить регистрацию в качестве индивидуального предпринимателя. Но даже такая, казалось бы, несложная процедура, как регистрация ИП, вызывает массу вопросов, особенно у тех, кто делает это впервые.

Специально для тех, кто хочет начать свой бизнес, мы приготовили пошаговую инструкцию как зарегистрировать ИП без проблем.

Как зарегистрировать ИП: предварительная подготовка

Прежде чем идти в местное отделение ФНС, нужно определиться с видом деятельности и выбрать подходящую вам систему налогообложения.

Как выбрать вид деятельности по ОКВЭД?

Вид деятельности выбирается в особом Общероссийском классификаторе видов экономической деятельности (ОКВЭД). Здесь каждому виду деятельности присвоен особый код. Именно этот код вам нужно будет сообщить в налоговые органы. В зависимости от того, какие коды ОКВЭД вы предоставите в заявлении на регистрацию ИП, вам будет предложена система налогообложения.

В заявлении необходимо будет указать основной и дополнительные коды деятельности. Основной — это тот вид деятельности, по которому предприниматель планирует получать наибольший доход. Дополнительные — те виды деятельности, по которым доход планируется меньше основного.

Например: основной код 59.2 — Деятельность в области звукозаписи и издания музыкальных произведений, а дополнительными могут быть 59.20.1 — издание аудиовизуальных произведений на магнитных, электронных и цифровых носителях, 59.20.2 — деятельность студий звукозаписи.

Внимание: в 2020 году некоторые коды ОКВЭД изменились, поэтому выбирать свой код нужно в новой редакции ОКВЭД-2.

О том, какие ОКВЭД выбрать для розничной торговли и какие ОКВЭД подлежат лицензированию, читайте в нашей статье.

Как выбрать систему налогообложения?

Стандартный вариант, который предлагается всем новым предпринимателям — общая система налогообложения (ОСНО). Для начинающих такой вариант уплаты налогов будет не очень выгоден. Именно поэтому для многих ИП предусмотрены дополнительные спецрежимы:

- Упрощенная система налогообложения — УСН, или «упрощенка». Здесь есть все подробности про налоги ИП на УСН.

- Патентная система налогообложения — ПСН.

- Налог на профессиональный доход — ПНД. Это спецрежим для самозанятых. ИП могут выбрать его только регистрируясь в качестве самозанятого.

Всё о спецрежиме для самозанятых читайте в нашем специальном материале.

Самостоятельно выбрать режим налогообложения, без глубокого знания налогового законодательства, довольно сложно. Потому перед тем как собирать и подавать документы на регистрацию, стоит обратиться за консультацией в налоговую инспекцию по месту жительства или к частным специалистам-консультантам. В зависимости от рода вашей будущей деятельности, вам помогут выбрать самый оптимальный режим.

Какие документы нужны для регистрации ИП?

Для регистрации ИП потребуется небольшой пакет документов:

- Оригинал паспорта.

- Копии всех страниц паспорта. Если вы выбрали вариант с регистрацией ИП онлайн, по почте или через доверенного представителя, копии всех страниц паспорта вам придется нотариально заверить.

- Заявление о регистрации ИП — форма р21001.

- Квитанция об уплате госпошлины, если вы подаете заявление в налоговой инспекции. В 2020 году госпошлина за открытие ИП составляет 800 рублей. Для заявок, подаваемых онлайн или другими способами, уплата госпошлины не требуется.

В некоторых случаях к этому списку могут потребоваться дополнительные документы. Например, для регистрации через посредника, нужна нотариально заверенная доверенность.

Заявление на открытие ИП форма р21001

Немного подробнее остановимся на самом заявлении на регистрацию — форме р21001. Для резидентов РФ заявление состоит из четырех страниц, для нерезидентов — из пяти.

Какие сведения вносятся в заявление на регистрацию ИП?

- Имя, фамилия и пол заявителя, сведения о рождении, гражданство, ИНН;

- Данные о месте жительства (пребывания) и паспортные данные;

- Кодировка ОКВЭД для основного и дополнительных видах деятельности;

- Контактные данные (адрес проживания, электронная почта и телефон), подпись.

Важно: заполнять форму нужно внимательно, так как неточности, помарки и ошибки — это наиболее частая причина для отказа в регистрации.

Посмотреть как выглядит форма р21001, скачать ее можно на официальном сайте ФНС.

Как подать заявление на регистрацию ИП?

По умолчанию ИП открывается по месту регистрации заявителя. Если прописки нет, заявление можно подать по месту фактического пребывания. Определить адрес отделения вашей налоговой инспекции и ее реквизиты можно на сайте ФНС.

Есть несколько способов подать документы на оформление предпринимательства:

- Личный визит в налоговую инспекцию по месту жительства (месту регистрации). Документы передаются инспектору лично или через представителя по предварительной записи;

- Зарегистрировать ИП онлайн на сайте ФНС. В этом случае понадобится квалифицированная электронная подпись. Подать документы можно здесь.

- Зарегистрировать ИП через Госуслуги. Для этого потребуется усиленная квалифицированная электронная подпись (УКЭП). Получить ее можно в удостоверяющих центрах, аккредитованных Министерством цифрового развития, связи и массовых коммуникаций РФ.

- По почте. Бумаги отправляются на почтовый адрес налоговой инспекции по месту регистрации заказным письмом с объявленной ценностью и описью документов.

- Через нотариуса. Документы будут подаваться подаются в электронной форме, для этого потребуется усиленная квалифицированная электронная подпись.

Некоторые банки и финансовые организации также предлагают комплексную услугу регистрации ИП, которая включает в себя консультации по выбору системы налогообложения, сбор, проверку и бесплатную подачу документов, открытие РКО.

Быстрее обрабатываются заявления, отправленные онлайн. Документы, которые отправляются почтой, могут передаваться дольше — всё зависит от скорости работы почтовой службы.

В налоговой инспекции заявление рассматривается в срок не более 3 рабочих дней. После этого вам либо откажут в регистрации, либо вы получите сообщение о регистрации вас в качестве индивидуального предпринимателя. Свидетельство о регистрации, которое раньше обязательно выдавалось на руки новоиспеченным ИП, сейчас не выдается — его электронная копия отправляется на почту, указанную в заявлении. Но если вы захотите, можете написать заявление на выдачу вам бумажного свидетельства. Для этого достаточно написать заявление в налоговой инспекции.

Почему вам могут отказать в регистрации ИП?

В регистрации ИП вам могут и отказать. Для этого есть целый ряд причин. Вот некоторые из них:

- Если вы находитесь на военной службе

- Если вы государственный или муниципальный служащий

- Если вы признаны недееспособным (например, по состоянию здоровья)

- Если вы иностранец, не зарегистрированный на территории России (не имеете вида на жительство).

Чаще всего в регистрации отказывают из-за неправильно или некорректно оформленных документов или из-за того что они были поданы не в ту инспекцию (не по месту прописки). Если дело в документах — придется исправить все оплошности и подать исправленные документы заново.

Что делать после регистрации ИП?

Сразу после получения сообщения об успешной регистрации и присвоения вам Основного государственного регистрационного номера индивидуального предпринимателя (ОГРНИП), можно начинать работать.

Но перед этим нужно сделать еще несколько дел, которые зависят от специфики вашего бизнеса:

- Зарегистрироваться в Пенсионном фонде (ПФР) и Фонде социального страхования (ФСС). Регистрироваться в этих фондах нужно в том случае, если вы собираетесь нанимать работников.

- Получить необходимые лицензии, если род вашей деятельности требует обязательного лицензирования (например, торговля алкоголем или медицинскими препаратами). Лицензии выдаются соответствующими организациями.

- Зарегистрироваться в службе статистики. Здесь вы получите специальное письмо со всеми нужными вам кодами и статистическими данными. Письмо может понадобиться вам, например, при открытии банковского счета.

- Изготовить печать. Это необязательный пункт, так как сейчас ИП могут спокойно работать и без печати, но ее можно заказать для собственного спокойствия и подтверждения делового имиджа: многие контрагенты могут отказаться работать без печати. К тому же печать — это дополнительная защита подлинности ваших документов.

- Открыть расчетный счет в банке. По закону, ИП могут работать без открытия счета в банке. Но, как показывает практика, работать с банковским счетом гораздо удобнее:

- Расчетный счет позволяет подключить эквайринг и проводить платежи через терминалы или онлайн. Обычный счет физлица для этого не годится.

- Многие банки не приветствуют ведение бизнеса посредством личных счетов и требуют от предпринимателя работать через расчетный счет.

- Отсутствие р/с наносит ущерб имиджу ИП. Партнеры и клиенты не всегда согласны переводить средства на счет частного лица. Полноценные реквизиты говорят о “настоящей” регистрации бизнеса, его надежности.

- Приобрести и зарегистрировать онлайн-кассу. С 2019 года подавляющее большинство ИП должны производить все расчеты с помощью онлайн-касс. Регистрация онлайн-касс производится в вашей инспекции ФНС.

Зарегистрировать ИП с МТС Кассой

Как видите, самостоятельная регистрация ИП не представляет особых сложностей, но всё же отнимает время у предпринимателя. МТС Касса предлагает начинающему бизнесмену целый пакет услуг, которые сэкономят время и позволят запустить бизнес в самые короткие сроки.

Что конкретно мы предлагаем:

- Помощь в выборе банка и тарифа РКО, а также услуги по открытию РКО без визита в банк, бухгалтерское, юридическое, кадровое сопровождение.

- Бесплатная регистрация юр.лиц и ИП в налоговой.

- Помощь в выборе кассового оборудования под ваши нужды (покупка онлайн-кассы, аренда, trade in, рассрочка).

- Товароучетная система. Это облачная программа, которая автоматизирует торговые процессы, ведет складской учет, помогает формировать различные отчеты, упрощает процесс контроля за предприятием.

- Помощь в подключении эквайринга с минимальной ставкой 1%. Открытие счета бесплатно.

- Мобильный интернет с особым тарифом для мобильных онлайн-касс — удобное решение для курьеров, службы доставки, выездной торговли, служб такси и т.д.

- Сервис, настройку под ключ и техподдержку 24/7

- Бухгалтерский интернет-сервис и автоматизация бухгалтерии для ИП

- Услугу по переводу торговли в онлайн-формат и сервисы доставки через бизнес-партнеров под ключ. Мы создадим интернет-магазин, настроим прием оплаты, поможем с привлечением клиентов.

- Инструменты аналитики бизнеса и контроля торговли со смартфона: возможность контролировать свой бизнес из любой точки мира.

- Интеграции с ERP предприятия.

Для любого вида бизнеса мы найдем и реализуем оптимальное решение.

Дата публикации: 09.09.2020

Регистрация ИП

под ключ

Регистрация ИП с Модульбанком в 3 шага

Минимальный пакет документов

- Сканы разворотов паспорта с фото и пропиской

- Номер СНИЛС

Поможем легко начать своё дело

Откроем счёт без посещения банка и поможем подобрать тариф от 0 ₽

Подарим бизнес-карту с кешбэком до 5% со всех покупок

Бонусы от партнёров банка на развитие бизнеса: реклама, бухгалтерия, системы учёта, CRM — десятки сервисов

Ответим на любой вопрос за 3 минуты в чате, по телефону и электронной почте. Круглосуточно на всех тарифах

Начните регистрацию бизнеса сегодня

Частые вопросы

Регистрация в качестве индивидуального предпринимателя нужна, если вы систематически получаете доходы от самостоятельных услуг или продаж.

Любой человек может открыть ИП, кроме:

- государственных и муниципальных служащих и военных;

- недееспособных или ограниченно-дееспособных.

По общему правилу, человек становится дееспособным, когда ему исполняется 18 лет, но есть исключения. Дееспособность можно получить:

- при вступлении в брак;

- при получении согласия родителей или опекунов;

- при принятии судом или органом опеки решения о полной дееспособности гражданина.

Да, если у иностранца есть разрешение на временное проживание на российской территории или вид на жительство.

Да, можно зарегистрировать юрлицо, причем как самостоятельно, так и совместно с партнерами. Кроме того, ИП можно продолжать работать по трудовому договору с работодателями.

У ИП не бывает фирменного наименования. ИП ведет деятельность и оформляет документы под своим реальным именем, указывая статус: «ИП». То есть как бы вы ни назвали свой магазин, в документах нужно указывать фамилию, имя и отчество.

По месту своего постоянного жительства, как в паспорте. Если постоянной регистрации нет, можно зарегистрировать ИП по адресу временного пребывания.

Фактическое проживание не по месту регистрации не влияет на регистрацию ИП. Встать на учёт в налоговой необходимо в любом случае по месту регистрации, как в паспорте. Если вы зарегистрированы по месту проживания в Твери, а фактически живете в Москве, то регистрируетесь как ИП в Твери.

Зарегистрировать ИП по месту фактического проживания можно, если в паспорте нет регистрации.

У ИП нет юридического адреса. ИП встает на налоговый учёт по месту собственной прописки, и только этот адрес использует в документах.

Фактический адрес ведения бизнеса может отличаться от адреса регистрации ИП. Например, нельзя открыть магазин в обычной квартире. В этом случае в накладных можно указывать реальный адрес магазина или склада.

Сколько угодно, если коды соответствуют деятельности по смыслу. Добавить или убрать коды ОКВЭД можно в любой момент.

Если сомневаетесь, какие коды указывать, поручите регистрацию ИП Модульбанку. Мы поможем подобрать коды ОКВЭД и зарегистрируем ваш бизнес в налоговой.

В налоговую нужно подать такие документы:

- заявление (форма № Р21001);

- квитанция об оплате госпошлины;

- копия паспорта (для иностранцев и лиц без гражданства дополнительно подается копия разрешения на пребывание, вида на жительство или временной регистрации);

- заявление о переходе на выбранный режим налогообложения (уведомление по форме № 26.2-1 для перехода на УСН или заявление по форме № 26.5-1 для перехода на патент).

Подготовку документов можно поручить Модульбанку — мы соберём документы и отправим их в налоговую за один день.

Документы для регистрации нужно подавать в налоговую инспекцию.

Нет, эти документы нужны только юрлицам, а ИП — физлицо.

Оплатить госпошлину можно наличными по квитанции через любое отделение банка. Пошлина составляет 800 рублей. Если регистрировать ИП через бесплатный сервис Модульбанка, платить госпошлину не придётся.

Квитанция на оплату пошлины должна быть подписана и заполнена от имени заявителя, то есть он должен быть указан как плательщик. Госпошлина платится на реквизиты той налоговой инспекции, которая будет регистрировать ИП.

Если квитанция будет заполнена с ошибками, регистрирующий орган ее не примет, даже если пошлина фактически будет оплачена.

Подпись в заявлении нужно будет поставить лично в присутствии инспектора при предъявлении оригинала паспорта. На последней странице заявления нужно будет вручную заполнить фамилию, имя и отчество. Если отправляете заявление по почте или через представителя, подпись необходимо заверить у нотариуса.

Чтобы обойтись без поездки в налоговую, можете воспользоваться нашим бесплатным сервисом для регистрации — подпишете заявление в электронном виде, а мы отправим его в налоговую.

Подать заявление в регистрирующую инспекцию, а затем получить готовые документы о регистрации ИП можно тремя способами:

- лично заявителем при посещении им налоговой инспекции;

- через представителя;

- по почте.

При передаче документов на регистрацию через представителя в заявлении делается отметка, что документы будет подавать и получать представитель по доверенности, а также оформляется нотариальная доверенность.

Если налоговая принимает почтовые отправления, подать пакет документов следует ценным письмом с описью вложения и уведомлением о вручении.

При подаче документов на регистрацию ИП будущему предпринимателю нужно взять с собой паспорт. Если документы подает иностранный гражданин, он должен предъявить разрешение на временное проживание или вид на жительство.

После подачи документов на регистрацию ИП нужно получить два документа:

- расписку о приеме документов (лист «Б»). В расписке указаны представленные на регистрацию документы, дата их получения, подпись инспектора и печать. После получения документов инспектор указывает дату, когда можно будет забрать документы о регистрации ИП.

- уведомление о переходе на УСН. Если вы решили применять эту систем с даты регистрации, не забудьте забрать свой экземпляр уведомления о переходе на этот режим с отметкой инспектора о его получении.

Если не подать заявление о выборе системы налогообложения, предприниматель будет считаться работающим на общем режиме. Система учёта и документооборота на данном режиме довольно сложны. На этом режиме придётся платить НДС и ежеквартально отчитываться в ФНС.

Наиболее комфортным режимом является УСН, или упрощенка. УСН бывает двух типов: с объектом «доходы» и ставкой 6% или с объектом «доходы минус расходы» и ставкой 15%. Первый тип проще, а при небольшой доле расходов (менее 70% от доходов) еще и выгоднее.

Применять ЕНВД или патент предприниматель может, только если местные власти его региона приняли специальный закон о применении соответствующего режима налогообложения в отношении вида деятельности ИП.

Заявлять о выбранном налоговом режиме при регистрации чаще всего не требуется, но это может быть удобнее для ИП – не надо будет откладывать вопрос на потом и повторно посещать ФНС.

О применении общего режима налогообложения вообще не нужно никого оповещать. Этот режим применяется по умолчанию, если предприниматель не перешел на другую систему уплаты налогов.

Перейти на упрощёнку можно с даты регистрации ИП или в дальнейшем, если примете такое решение позже. Работать на «упрощенке» сразу с начала деятельности можно, подав уведомление по форме 26.2-1 либо вместе с документами на регистрацию, либо в течение 30 дней с даты внесения записи об ИП в ЕГРИП. В дальнейшем перейти на этот режим можно будет только с начала нового календарного года.

Переход на патентную систему также возможен как с момента регистрации, так и в дальнейшем, если Вы решите работать по патенту. Для перехода в инспекцию подается заявление по форме № 26.5-1.

Переход на ЕНВД совершается в течение 5 рабочих дней с момента фактического начала деятельности. То есть, если вы решили открыть магазин, но помещение для него еще не нашли, переходить на «вмененку» смысла нет. Это можно будет сделать сразу после того, как магазин откроется. Заявление о переходе на «вмененку» подается по форме № ЕНВД-2.

Обычно отказы в регистрации связаны с недочётами при заполнении документов. Причем причиной отказа может послужить не только отсутствие какой-либо информации или указание недостоверных сведений. Иногда бывает достаточно небольшой оплошности, скажем, опечатки, нарушения правил сокращения, пропуска символов или наоборот их задвоения.

Налоговая сама передает информацию в пенсионный фонд. Встать на учёт в фонд социального страхования необходимо при приеме на работу сотрудников по трудовым договорам.

Коды статистики нужны, например, при открытии счёта в банке или составлении отчётности. Они указаны в информационном письме Росстата — иногда его выдает налоговая, а иногда придётся получать письмо самостоятельно. Сделать это можно на сайте Росстата.

По закону печать нужна, если работаете с бланками строгой отчётности.

Регистрировать новую печать нигде не нужно.

Закон не требует открытия счёта, но с ним больше возможностей. Например, если работаете с крупным бизнесом, который рассчитывается только по безналу, счёт нужен. Открыть счёт за 0 ₽ и пользоваться им три месяца без абонентской платы можно в Модульбанке.

Закон не требует открытия счёта, но с ним больше возможностей. Например, если работаете с крупным бизнесом, который рассчитывается только по безналу, счёт нужен. Открыть счёт за 0 ₽, получить карту с кешбэком и 538 000 ₽ бонусами от партнеров можно в Модульбанке

Сколько угодно. Но если работаете на УСН или ЕНВД, максимум можно нанять 100 сотрудников, а на патенте — 15.

После заключения договора с первым сотрудником нужно будет зарегистрироваться в качестве работодателя в ПФР и ФСС и в дальнейшем ежеквартально сдавать в эти фонды отчётность.

Это не совсем так. Платить взносы можно по частям в течение всего календарного года.

Даты платежей зависят от системы налогообложения.

Налог по упрощёнке платится в течение года авансовыми платежами, которые рассчитываются поквартально по итогам 1 квартала, полугодия и 9 месяцев. Платить авансы по налогу надо до 25 числа месяца, следующего за закончившимся кварталом. Например, налог по итогам 9 месяцев платится до 25 октября. Если в отчётном периоде у предпринимателя не было доходов, платить налог не придётся, поскольку база для его расчёта будет равна нулю.

Те, кто работают на УСН 15%, по окончании года должны рассчитать минимальный налог, который равен 1% от суммы доходов за год. Если минимальный налог окажется больше значения налога, рассчитанного по общим правилам, придётся платить минимальный налог. Доплата налога по УСН по итогам года должна быть проведена до 30 апреля.

При ЕНВД налоговым периодом является квартал. По окончании квартала до 25 числа следующего месяца вмененный налог следует перечислить в бюджет. Он не зависит от реально полученной выручки и рассчитывается от базовой доходности физических показателей.

Помимо налогов ИП платят страховые взносы. Следует разделять фиксированные страховые взносы предпринимателей за себя и взносы с зарплаты работников бизнесмена. Фиксированные взносы состоят из двух частей: обязательной (она платится всеми ИП до 31 декабря) и дополнительной (которая рассчитывается как 1% от доходов, превышающих 300 тыс.руб., и платится до 1 апреля). Взносы с зарплаты работников следует перечислять не позднее 15 числа месяца, следующего за расчётным. Помимо взносов ИП-работодатели должны при выплате зарплаты работникам удерживать из неё и перечислять в бюджет НДФЛ.

На упрощёнке декларацию нужно сдавать раз в год не позднее 30 апреля.

Декларации по ЕНВД сдаются ежеквартально в срок до 20 числа месяца, следующего за завершившимся отчётным кварталом.

Страховые взносы ИП платит как в фиксированном размере за себя, так и с зарплаты привлечённых работников. По фиксированным взносам отчётности нет. В отношении зарплатных выплат в пользу работников нужно сдавать отчётность:

- отчётность по взносам в ФСС — до 15 числа месяца, следующего за расчётным кварталом;

- отчёт в ПФР — до 15 числа второго месяца, следующего за расчётным кварталом;

- справки по форме № 2-НДФЛ — по итогам года до 1 апреля;

- ежегодно до 20 января в налоговую необходимо сдавать сведения о среднесписочной численности работников.

В общем случае — никуда, но есть исключения.

Если оказываете транспортные услуги, сообщаете об этом в Ространснадзор, для социальных услуг — Росздравнадзор, а для бытовых услуг и торговли — Роспотребнадзор. Уведомлять нужно, когда начинаете деятельность.

Если деятельность не ведёте, достаточно подавать нулевые декларации в ФНС.

Как самостоятельно зарегистрировать ИП

Как зарегистрировать ИП: экспресс-гид по оформлению бизнеса в формате «индивидуальный предприниматель»

- Поделиться:

Индивидуальный предприниматель – самая популярная организационно-правовая форма бизнеса в России. Статус ИП позволяет легально вести предпринимательскую деятельность и получать доход без регистрации компании. Вопрос, как оформить ИП – довольно несложный, оформить и подать все документы можно самостоятельно и без лишних расходов. Читайте в статье, как зарегистрировать ИП.

Зарегистрировать ИП в России может любой дееспособный человек, в том числе иностранец или апатрид (лицо без гражданства). Несовершеннолетние, достигшие 16 лет, могут стать предпринимателями, если будут признаны полностью дееспособными решением органов опеки и попечительства или суда. Начать собственный бизнес могут также подростки с 14 лет, но, прежде, чем искать возможность, как открыть ИП, им потребуется получить нотариально заверенное согласие родителей.

Вправе вести самостоятельную предпринимательскую деятельность и наёмные работники, оформленные по трудовому договору, причём, сообщать об этом своему работодателю не требуется. Исключение – госслужащие, военнослужащие, работники органов безопасности и прокуратуры. Получать самостоятельный доход вне службы им запрещено законом.

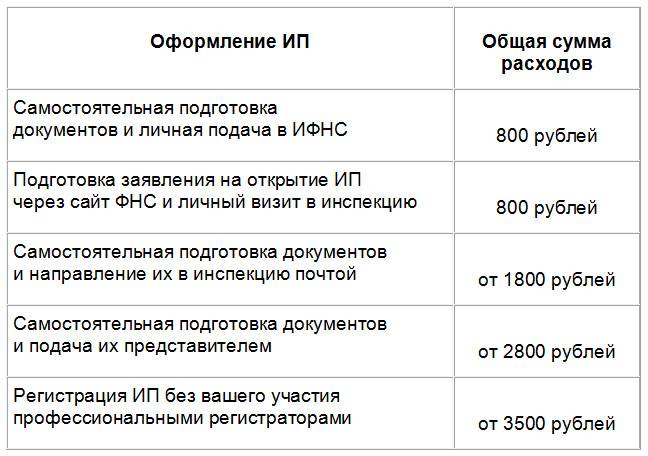

Затраты на регистрацию зависят от того, какой способ подготовки документов и их подачи вы выберете. Если вы сами подготовите документы и лично представите их в налоговую инспекцию, то регистрация ИП обойдётся всего в 800 рублей государственной пошлины. Такая же сумма потребуется, если заявление подаётся через сайт ФНС.

При направлении документов почтой придётся обратиться к нотариусу, чтобы заверить заявление по форме Р21001 и копию паспорта. Тогда дополнительные расходы на регистрацию ИП составят от 1000 рублей, в зависимости от региона. Если документы в инспекцию от вашего имени подаст доверенное лицо, то приготовьте ещё 1000 рублей на оформление нотариальной доверенности.

Самый дорогой вариант – регистрация ИП «под ключ». В этом случае надо не только заверить у нотариуса заявление, копию паспорта и доверенность на представителя, но и оплатить услуги профессиональных регистраторов. Например, зарегистрировать ИП в Казани без вашего участия будет стоить 3000 рублей, а в Москве – 4500 рублей. Госпошлина за открытие ИП в эти суммы не входит.

Закон не обязывает индивидуального предпринимателя открывать расчётный счет и иметь печать, однако на практике без этих атрибутов бизнеса не обойтись в следующих случаях:

Если ИП предполагает заключать хозяйственные договоры с другими коммерческими субъектами, и суммы в рамках одного договора превышают 100 000 рублей, то расчёты разрешены только через банковский счёт.

При оказании услуг населению предприниматель может вместо чека кассового аппарата выдавать бланки строгой отчетности (БСО), которые обязательно заверяют печатью ИП. Такое же требование о наличии печати установлено для выдачи приходного кассового ордера.

Если ИП будет нанимать работников, то записи в трудовой книжке тоже действительны только при наличии печати, хотя Минтруд обещает до конца 2016 года отменить это условие.

Обычная печать без дополнительной защиты стоит около 500 рублей, а открыть расчётный счет в банке можно бесплатно в рамках акций или затратив на это от 1500 рублей.

Итого, максимальные расходы на регистрацию ИП с печатью и счётом составят от 5000 до 8000 рублей, в зависимости от региона регистрации, банка и качества печати.

Чтобы открыть ИП, достаточно заполнить заявление по форме Р21001 и заплатить госпошлину, но не все начинающие предприниматели знают, что вместе с правом вести бизнес они получают новые обязанности.

Каждое физическое лицо, зарегистрированное в качестве ИП, должно вносить за себя страховые взносы для начисления пенсии и оплаты медицинского страхования. Ежегодно эти суммы меняются, так, в 2016 году минимальные взносы ИП составляют 23 153 рубля. Причем, платить придётся, даже если предприниматель работает себе в убыток или вообще не ведёт деятельность. Начисление взносов приостанавливается лишь на период срочной военной службы, в отпуске по уходу за ребенком, инвалидом или престарелым.

А вот то, что предприниматель где-то оформлен по трудовой книжке, и на его зарплату взносы платит работодатель, значения не имеет. Открытие ИП обязывает вносить взносы за себя до тех пор, пока физическое лицо стоит на учёте в налоговой инспекции.

Ещё одна обязанность, которую надо выполнять, независимо от ведения реальной деятельности, — это своевременная сдача отчётности, согласно выбранному режиму налогообложения. За несданную в установленные сроки отчётность налагают штрафы. Так что, перед тем, как зарегистрировать статус предпринимателя, ещё раз взвесьте необходимость для вас этого шага. Возможно, к этому вопросу стоит вернуться позже, когда вы реально начнёте бизнес.

Регистрация ИП – это несколько пошаговых действий, которые вполне можно осуществить без специальных юридических знаний. Расскажем, как зарегистрировать ИП самостоятельно, без обращения к регистраторам.

1. Определитесь, каким направлением бизнеса вы будете заниматься. Каждый вид деятельности имеет свой цифровой код в классификаторе ОКВЭД, без его указания заявление у вас не примут. С середины 2016 года вступил в силу классификатор в редакции 2014 года или ОКВЭД-2. Коды в заявлении должны соответствовать этой редакции, иначе в регистрации откажут.

2. Заполните заявление по форме Р21001. Бланк для регистрации ИП в 2016 году утверждён приказом ФНС России от 25 января 2012 г. N ММВ-7-6/25@ и пока продолжает действовать, хотя новые формы по регистрации уже обсуждаются.

3. Оплатите госпошлину за оформление ИП в налоговой инспекции. Напомним, размер пошлины – 800 рублей. Реквизиты квитанции можно найти на сайте ФНС или узнать в регистрирующем органе.

4. Сделайте копию всех страниц паспорта и прошейте её. Если документы вы подаёте лично, то копия нужна простая, только не забудьте паспорт для идентификации личности. Во всех других случаях копию надо заверять у нотариуса.

5. Подайте заявление, копию паспорта и квитанцию об оплате пошлины в инспекцию по месту вашей прописки. Оформить ИП по адресу временной регистрации можно, только если постоянной прописки в паспорте у вас нет.

6. В указанный в расписке о приёме документов срок придите получить свидетельство о регистрации и о постановке на налоговый учёт. Порядок регистрации ИП с 2016 года изменился, теперь на это отводится только три рабочих дня вместо пяти.

Чтобы исключить ошибки и неточности при внесении данных в заявление по форме Р21001, можно воспользоваться специальными программами для заполнения.

Так, на сайте ФНС есть сервис для подачи заявки на регистрацию индивидуального предпринимателя. Правда, процесс придётся прерывать, чтобы оплатить госпошлину и внести реквизиты квитанции. Кроме того, при подаче заявления таким способом у вас будет только три дня для того, чтобы явиться в инспекцию. Не уложитесь по какой-то причине в этот срок, процедуру надо начать заново, уплаченную пошлину при этом не вернут.

Как зарегистрироваться в качестве индивидуального предпринимателя проще? Более удобный вариант, как оформить ИП — заполнить заявление с помощью одного из бесплатных онлайн-сервисов по подготовке регистрационных документов, например, «1С-Старт». Для автоматического заполнения формы Р21001 достаточно указать свои данные и выбрать код ОКВЭД в форме поиска. За несколько минут программа подготовит к печати не только само заявление, но и уведомление о переходе на УСН, если вы выберите этот режим. В сервисе работает техподдержка, можно получить бесплатную консультацию профессиональных регистраторов и проверку правильности заполнения документов.

Более подробную информацию и все нюансы каждого шага регистрации ИП можно найти в статье «Регистрация ИП: пошаговая инструкция 2016–2017».