Калькулятор НДС онлайн

Быстрая навигация по странице

Если наш сервис вам понравился, вы можете поделиться ссылкой в социальных сетях. Мы будем вам очень признательны.

Пользуйтесь интернет-сервисом для определения суммы НДС

Уплата налога на добавленную стоимость является важным финансовым аспектом функционирования любого государственного, частного предприятия или учреждения, оказывающего населению платные услуги. Как правило, на территории Российской Федерации в соответствии с действующей системой налогообложения применяется единая его ставка, которая составляет 20 % от суммы реализованных товаров и услуг. Но для того, чтобы правильно рассчитать объем налога, необходимо учесть виды произведенных материальных благ и специфику работы предприятия.

Например, вы можете сплачивать десять процентов, если выпускаете детские товары или ряд товаров для обеспечения деятельности медицинских учреждений. Нулевая ставка устанавливается для производителя, эффективно работающего на экспорт.

Кому и почему важно знать сумму такого налога?

НДС относится к косвенным налогам, который сплачивается покупателем (потребителем) за приобретенный товар (полученные услуги). Его важно вычислить как предпринимателям, так и пользователям. В первом случае сумму налогов нужно выделить для того, чтобы правильно посчитать запланированную прибыль. Так как НДС относится к обязательным уплатам, пополняющим государственный бюджет, его систематическое внесение является условием ведения хозяйственной деятельности любым предпринимателем. Благоприятный прогноз ее рентабельности должен составляться с учетом обязательных расходов. Высчитать объем такого налога важно, в том числе, и для покупателя (потребителя). Он должен быть осведомлен о суммах, дополнительно оплаченных за полученные услуги или товар в пользу государства.

В правильном и бесперебойном функционировании системы налогообложения в первую очередь заинтересовано само государство. Благодаря сбору НДС:

- накапливается значительная часть необходимых ресурсов для жизнеобеспечения разных сфер государственной деятельности, решения социальных вопросов;

- удается успешно решать задачу, связанную с уклонением от уплаты налогов недобросовестными налогоплательщиками;

- возрастает конкурентная способность отечественных производителей, экспортирующих выпущенные товары, что положительно влияет на развитие экономики страны в целом.

Выборочный подход со стороны государства к определению суммы такого налога для отдельных предпринимателей с учетом вида выпускаемого ними товара позволяет:

- обозначать приоритетность той или иной сферы предпринимательской деятельности;

- оказывать необходимую поддержку тем предприятиям, которые обеспечивают реализацию наиболее актуальных государственных планов;

- повышать покупательную способность налогоплательщиков, которые нуждаются в тех или иных товарах.

Именно поэтому представители Федеральной налоговой службы России с такой ответственностью относятся к выполнению задач, связанных с контролем за пополнением бюджета в результате уплаты юридическими и физическими лицами налогов на добавленную стоимость. Упомянутая функция государственных органов во избежание штрафных санкций обязывает налогоплательщиков уметь правильно определять сумму НДС и вовремя ее вносить в казну державы.

Как определить сумму налога?

Чтобы определить сумму налога на добавленную стоимость, нужно первоначальную сумму разделить на число, равное единице плюс проценты НДС. Например, если налог составляет 15 процентов, то сумма делится на 1,15. Затем из суммы, которая получилась, вычесть первоначальную сумму, умножить это число на единицу и округлить его до копеек.

Для начисления НДС нужно первоначальную сумму умножить на его процентную ставку, разделенную на 100. В нашем случае на 0,15. Таким способом вы получите сумму налога.

Как узнать сумму налога на добавленную стоимость?

Если под рукой есть Интернет, вам поможет бесплатно и безошибочно начислить НДС калькулятор онлайн. Для этого нужно всего лишь прописью внести необходимую числовую информацию в созданные окна. Нажатием нескольких клавиш клавиатуры компьютера возможно быстро получить нужный результат и не переживать за отсутствие знаний бухгалтерии. Воспользоваться такой функцией способен любой человек, желающий иметь интересующие его сведения.

Калькулятор НДС онлайн удобен тем, что:

- точно просчитывает сумму налога;

- позволяет оперативно выполнять бухгалтерские операции;

- является универсальным способом получения информации без специальной подготовки.

НДС онлайн калькулятор поможет легко справиться с поставленной задачей начинающим специалистам, что убережет от высокой платы за допущенные погрешности.

Калькулятор НДС

Калькулятор НДС поможет вам посчитать сумму налога с точностью до копеек. Расчет НДС займет у вас всего пару секунд.

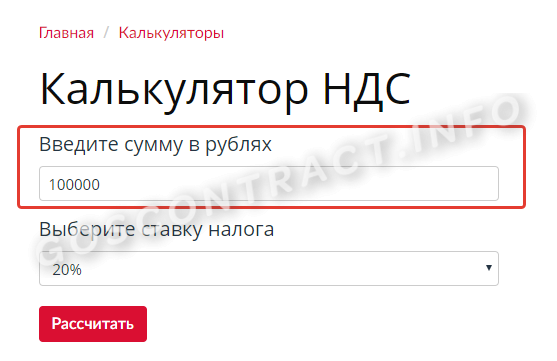

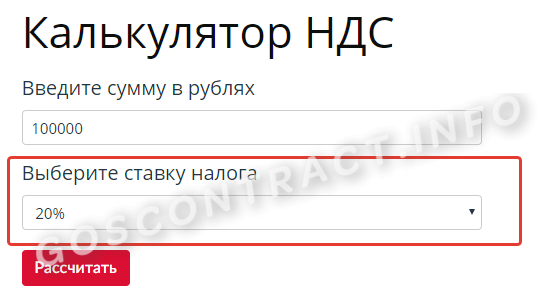

Для расчета укажите цену в рублях и ставку НДС

С налогом на добавленную стоимость в основном сталкиваются компании и ИП, применяющие ОСНО.

Самый распространенный объект налогообложения — реализация товаров (работ, услуг) на территории Российской Федерации. Полный перечень облагаемых объектов можно найти в ст. 146 НК РФ.

Всего предусмотрено три вида налоговых ставок:

- 0 % — для экспорта, международных перевозок и других операций из ст. 164 НК РФ. Здесь калькулятор НДС не понадобится.

- 10 % — для ввоза и реализации особых товаров и услуг, перечисленных в п. 2 ст. 164 НК РФ. Узнать точную сумму налога поможет наш калькулятор.

- 20 % — стандартная ставка для большинства операций с 1 января 2019 года (до 2019 действовала ставка 18 %). Посчитать НДС можно с помощью нашего онлайн-калькулятора.

Необходимость посчитать НДС чаще всего возникает у продавца. Налог следует отразить в накладной (акте) и счете-фактуре либо в УПД, который заменяет эти два документа. Также НДС отражают в договорах на поставку, в спецификациях, в счетах на оплату.

Покупатель также должен сверять правильность расчета НДС в полученных от поставщика документах. Самый быстрый и простой способ рассчитать НДС — воспользоваться онлайн-калькулятором.

Как выделить НДС из общей суммы

Чтобы не ошибиться при расчете НДС, воспользуйтесь нашим калькулятором.

В калькулятор уже встроены все необходимые формулы для расчета.

Обычно бухгалтеры проверяют расчет налога вручную при помощи обычного кнопочного калькулятора.

Формула расчета НДС (ставка 20 %).

НДС = сумма / 1,2 × 20 %.

Формула расчета НДС (ставка 10 %).

НДС = сумма / 1,1 × 10 %.

Пример расчета. ООО «Глобус» произвело ремонт склада у ООО «Мечта». Согласно смете, общая стоимость работ составила 83 200 (Восемьдесят три тысячи двести рублей), в том числе НДС 20 %.

Чтобы узнать сумму НДС, введите в поле «Цена» 83 200. Далее кликните рядом со значением «Выделить НДС». На заключительном этапе выберите нужную ставку налога — 20 %. Наш калькулятор автоматически рассчитает искомую сумму. НДС будет равен 13 866,67 рубля.

Проверить расчет легко: 83 200 / 1,2 × 20 % = 13 866,67.

Как начислить НДС сверху

Начислить НДС сверху заданной суммы намного проще. Для этого следует просто умножить данную сумму на ставку налога.

Наш онлайн-калькулятор не только рассчитает налог, он также покажет сумму без НДС и общую сумму.

Чтобы в одно действие узнать сумму с НДС, бухгалтер должен умножить сумму без НДС на 1,2 (при ставке 20 %) или на 1,1 (при ставке 10 %).

Пример расчета общей суммы. Допустим, товар без НДС стоит 56 000 (Пятьдесят шесть тысяч рублей). НДС составляет 10 % от данной суммы. Требуется узнать общую стоимость товара с НДС.

Стоимость товара = 56 000 × 1,1 = 61 600 рублей.

Чтобы узнать сумму НДС, нужно умножить изначальную сумму на 0,1.

56 000 × 0,1 = 5 600 рублей.

Такой же результат можно получить, если начальную сумму умножить на 10 % (56 000 × 10 % = 5 600).

Чтобы сэкономить время при расчете налога и не ошибиться, используйте онлайн-калькулятор НДС.

Пример расчета. ООО «Глобус» произвело ремонт склада у ООО «Мечта». Согласно смете, стоимость работ без учета НДС составила 83 200 (Восемьдесят три тысячи двести рублей). НДС составляет 20 %. Бухгалтер ООО «Глобус» должен рассчитать налог и общую стоимость работ.

Вариант № 1

Сначала начислим НДС.

83 200 × 20 % = 16 640 рублей.

Теперь рассчитаем итоговую стоимость работ, сложив две суммы.

83 200 + 16 640 = 99 840 рублей.

Вариант № 2

Сначала определим общую стоимость работ с НДС.

83 200 × 1,2 = 99 840 рублей.

Теперь рассчитаем сумму НДС.

99 840 / 1,2 х 20 % = 16 640 рублей.

Во всех документах бухгалтер ООО «Глобус» укажет следующие значения:

Онлайн-калькулятор НДС 20%

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

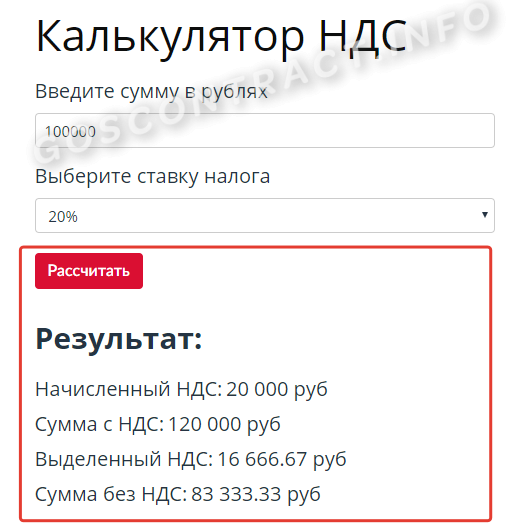

Результат:

Как рассчитать НДС для юридических лиц на калькуляторе

Вы представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 20 %, включенный в сумму товара, или начислить проценты на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги, — это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите необходимое число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

По умолчанию используется калькулятор расчета НДС 20 процентов, но в нем предусмотрена возможность выбора. Н екоторые товары облагаются по ставке 10%, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10%.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость. Добавленная стоимость — это разница между ценой покупки и ценой реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 20/120 поможет начислить сумму исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 20 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. К его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить необходимо с той части цены, которую вы добавили при продаже. Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России налог на добавленную стоимость платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная — 0%.

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как выделить НДС из суммы или как прибавить к надбавке 20%.

Пониженная ставка 10% действует при продаже тех видов продукции и услуг, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

Что такое расчетная ставка?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда возможно высчитать НДС 20 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Посчитает калькулятор НДС 20 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 120*20/120 = 20 рублей.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 20 процентов (для 10 процентов действует аналогичная).

Случаев, когда используется расчетная ставка, семь, они перечислены в статье 164 Налогового кодекса . Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

- При получении средств за товары из списка статьи 162 НК РФ :

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ .

Теперь, когда мы знаем, как посчитать НДС 20 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости. При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено ( статья 171 НК РФ ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Формула расчета НДС

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС, разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 20% из 120 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем 20% на 100 рублей.

Калькулятор НДС

Как использовать калькулятор НДС

Подобный расчет — самый ходовой в бизнесе, и госзакупки тут не исключение, редкий участник обходится без него. В одной из статей мы подробно рассказывали, как правильно учитывать эту налоговую выплату в 2020 году. Вычислить вручную по формулам — достаточно долгий процесс, который нередко сопряжен и с вычислительными ошибками. Самый простой и верный способ узнать, как выделить НДС из суммы, — это воспользоваться нашим онлайн-калькулятором. Пользоваться им очень просто. Для расчета потребуется знать два значения: сумма и ставка.

Шаг 1. Введите требуемую цифру в строку ввода.

Шаг 2. Выберите нужную ставку. Например, вы озадачены вопросом, как рассчитать по 10%. Для этого достаточно поменять значение налога в строке показателя ставки на нужное значение. Требуемые итоги автоматически рассчитаются по 10%.

Шаг 3. Нажмите на кнопку «Рассчитать» онлайн-калькулятора расчета НДС. Под ней отобразятся результаты: начисленный, выделенный налог и итог с ним и без него.

Что такое налог на добавленную стоимость

Это один из инструментов фискальной политики государства, составляющий большую часть дохода, поступающего в бюджет от налоговых поступлений. Добавленная стоимость, или наценка — это величина, которая представляет собой исчисленную разницу цены приобретения и цены реализации ТРУ. Регулирует расчет Налоговый кодекс в статье 164. Эта же законодательная норма определяет и его ставки и правила, как высчитать от суммы НДС 10, 20 или 30%.

Налог на добавленную стоимость — это косвенный налог, который уплачивается в бюджет хозяйствующими субъектами и индивидуальными предпринимателями. Часть стоимости производимых товаров, работ или услуг, создаваемая на всех этапах процесса производства и реализации ТРУ, которая изымается в государственный бюджет.

Кто не платит

От уплаты отчислений и выделение НДС из суммы освобождаются следующие группы налогоплательщиков:

- плательщики УСН и ЕНВД;

- экономические субъекты с годовой выручкой, объем которой не превышает 2 миллиона рублей.

Сколько платить

Законом закреплены следующие налоговые ставки: 20%, 10% и 0%. НК РФ закрепляет следующую классификацию их применения в 2020 году:

- 0% — применяется при продаже товаров на экспорт и продукции, помещенной под таможенную процедуру в свободной таможенной зоне, услуги по международной перевозке и аналогичные операции (п. 1 ст. 164 НК РФ).

- 10% — применяется в случае реализации продовольственных товаров, товаров для детей, периодических печатных изданий и книжной продукции, медицинской продукции (п. 2 ст. 164).

- 20% — для остальных ситуаций (п. 3 ст. 164).

Перейдем к вопросу, как посчитать НДС от суммы товаров, работ, услуг. Чтобы получить это значение, рассчитывают по специальной формуле либо с помощью калькулятора.

Формула для расчета

Инструкция, как правильно посчитать НДС, сводится к применению формул выделения и расчета налога на добавленную стоимость. Разберем различные случаи исчисления на конкретных примерах.

Рассчитаем для ставки в 20%. Известную величину дохода обозначим С. Формула расчета НДС:

Если сумма дохода составит 100 000,00 рублей, то 100 000 × 18 / 100 = 18 000 рублей.

Рассмотрим ситуацию, при которой итог уже содержит налог по ставке 10 или 20%. Здесь используется формула, как посчитать от суммы НДС 20 %:

При доходе в 100 000 рублей расчет такой: 100 000 × 1,20 = 120.

Для 10% считают по формуле:

Такая ставка называется расчетной и применяется в соответствии со ст. 164 НК РФ.

Наконец, такая ситуация. Вам известен доход с налоговой выплатой и требуется получить значение без нее. Поможет формула начисления НДС:

Здесь Сн — итог с налогом, а М — коэффициент, для 20% он составляет 20 / 100.

Как посчитать НДС 20% от суммы: формула расчета

Автор: Елена Желенкова главный бухгалтер-консультант

Как посчитать НДС 20% от суммы: формула расчета

Автор: Елена Желенкова

главный бухгалтер-консультант

Продолжаем разбирать нюансы увеличения НДС. В этой статье рассказываем, как правильно рассчитать налог в условиях переходного периода, как поступить с авансами, полученными до вступления в силу закона, как эффективно произвести переход на новые условия налогообложения.

Новая формула расчета

Алгоритм исчисления НДС не изменился. Как и раньше, сумму в денежном выражении проданных товаров, произведенных работ или оказанных услуг необходимо проиндексировать на размер ставки. Изменяется только ее значение: вместо 18% теперь применяется 20%. Можно применить процентный, долевой или арифметический метод исчисления.

Сумма сделки x 20%=НДС – процентный

Сумма сделки x 0,2=НДС – долевой

Сумма сделки /100×20=НДС – арифметический

Как видим, формула расчета НДС 20 процентов может быть представлена в трех видах. Все три способа дадут одинаковый результат.

ОАО «Лесзаготхозяйство» 2 января 2019 года отгрузило контрагенту деловой древесины на сумму 500 000 рублей.

Рассчитать НДС 20% по указанным формулам:

500 000 × 20%=100 000 – процентный способ;

500 000 × 0,2=100 000 – долевой способ

500 000/100×20 = 100 000 – арифметический способ.

Итак, в выставленном счете-фактуре будет указана сумма в 600 000 рублей, в том числе налог на добавленную стоимость 100 000 руб.

Расчет налога, включенного в стоимость

В некоторых случаях налог уже включен в стоимость отгруженных товаров, оказанных услуг или произведенных работ. Это происходит в случае:

- произведённого авансового платежа в счет будущих поставок, работ или услуг;

- если в договоре указана стоимость на условиях включения в цену договора НДС.

В этом случае вычислить НДС можно по формулам:

Стоимость сделки с налогом x 20/120 = НДС

Стоимость сделки с налогом/1,2 x 0,2=НДС

ОАО «Лесзагохозяйство» поставляет контрагенту ООО «Зодчий» пиломатериалы с 30% предоплатой. Цена договора – 1 500 000 рублей. ООО «Зодчий» произвело авансовый платеж 450 000 рублей. Расчет НДС, включенного в величину аванса, выглядит так:

450 000 × 20/120=75 000 руб;

Проверяем второй формулой:

450 000/1,2×0,2=75 000 руб.

Именно эта сумма по данной операции будет уплачена в бюджет в качестве налога.

Правильность выделенного налога можно проверить по формуле:

Стоимость сделки с налогом — НДС x 20%=НДС

450 000 – 75 000 × 20%= 75 000 руб.

Особенности переходного периода

Теперь бухгалтерам необходимо учитывать особенный режим работы по договорам, сроки которых охватывают период конца 2018 и начала 2019 годов. Минфин в своем письме от 06.08.2018 № 03-07-05/55290 указывает, что с 2019 года применяется налоговая ставка 20%, не предусматривающая исключений для договоров 2018 года.

На практике это означает, что с 01.01.2019 года любой отгруженный или оплаченный товар облагается по новой ставке. Датой исчисления налога (согласно ст. 167 НК) будет дата оплаты товара/работ/услуг или дата отгрузки. Датой исчисления будет та, которая наступила раньше.

ОАО «Лесзаготхозяйство» заключило договор с ООО «Леспереработка» на поставку сырья сроком с 01.01.2018 по 01.01 1020 с ежемесячной отгрузкой продукции на сумму 600 000 рублей. НДС в стоимость товара не включен, оплата производится на следующий день после отгрузки.

Сумма НДС в декабре 2018 по этому договору составит:

600 000 × 18% = 108 000 руб.

Сумма НДС в январе 2019 года составит:

600 000 × 20% = 120 000 руб.

Видно, что сумма в отгрузочных документах увеличится на 12 000 руб.

ОАО «Лесзаготхозяйство» заключило договор с ООО «Строймаркет» о поставке сырья на сумму 300 000 рублей ежемесячно с 1.06.2018 года по 01.06.2019 года. Сумма договора указана без НДС, и составляет 3 600 000 рублей. ООО «Строймаркет» в 2018 году осуществило предоплату в размере 100%. При получении оплаты АОА «Лесзаготхозяйство» должно вычесть НДС по ставке 18%

Так как отгрузка осуществляется ежемесячно, то уже с января компания просто будет производить отгрузку на 300 000 + 20% НДС, при этом в декабре будет отгрузка 300 000 + 18% НДС, т.к. цена в договоре была указана без НДС.

ООО «Дробилка» заключило договор на поставку щебня с ОАО «Автодорстрой» с 01.01.2018 по 12.12.2019 на поставку щебня ежемесячно на сумму 400 000 рублей. Сумма НДС включена в цену договора, оплата производится по факту отгрузки.

В 2018 году ежемесячно компания-поставщик должна исчислить НДС, выделив его из суммы отгруженного товара:

400 000×18/118 = 61 016,95 руб.

После 31.12.2018 года НДС составит:

400 000×20/120=66 666,67 руб.

Как видим, за счет увеличения НДС выручка продавца уменьшается. Компании с эффективным экономическим планированием предусмотрели эти расходы и перезаключили договоры с контрагентами в 2018 году, руководствуясь статьей 450 ГК РФ. Напомним, что подобные действия можно фиксировать путем заключения дополнительного соглашения с разделением итоговой стоимости товаров/работ/услуг до определенной даты и после нее.

Возмещение НДС

Напомним, что если по итогам квартала сумма налоговых вычетов оказалась больше суммы налога, исчисленного по облагаемым НДС операциям, то полученную разницу можно вернуть из бюджета. Возмещение НДС (как и другие вопросы, связанные с бухгалтерским и налоговым учетом) в условиях постоянно меняющейся правовой реальности — наша ежедневная работа.

Заметим, что с возмещением НДС у нас проблем не бывает:

- у нас запатентованная система работы с документами (например, все документы оцифровываются, бухгалтеры работают с их электронными копиями, что не только уменьшает временные затраты, но и сводит к нулю риск потери или повреждения бумаг);

- нам удалось максимально автоматизировать все процессы и доработать 1С (в один клик можно найти и распечатать любой документ, сделать отчет о качестве и наличии документов в режиме онлайн);

- мы не боимся отстаивать права своих клиентов в налоговых органах и прочих госструктурах, потому что знаем, на какие рычаги нужно надавить.

Подробнее о технологии нашей работы при возмещении НДС мы уже рассказывали здесь.