Закупка товара за границей: НДС и таможенное оформление

Все товары ввезённые на территорию РФ подлежат таможенному оформлению, кроме импорта из Беларуси и Казахстана. Но прежде чем приступить к декларированию на таможне, нужно будет рассчитать и заплатить НДС.

Импортный НДС

НДС — известный как налог на добавленную стоимость, при ввозе товаров станет еще одним таможенным платежом, который придется заплатить для таможенной «очистки» товаров. Если вы применяете спец.режим и раньше в своей деятельности не сталкивались с НДС, то при ввозе иностранных товаров эта привилегия не действует.

Для того, чтобы рассчитать НДС к уплате, нужно определить налоговую базу и налоговую ставку. Налоговая база для уплаты НДС складывается из таможенной стоимости ввозимого товара (о ней мы писали в первой части нашей статьи), суммы ввозной таможенной пошлины, суммы акциза. Потом все это умножается на ставку (0, 10 или 20%)

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как определить ставку для расчета НДС

Проверьте по Налоговому кодексу, не освобождён ли от налогообложения НДС ввозимый вами товар (ст. 150 НК РФ). Если не освобождён:

Найдите код ввозимого товара в Едином таможенном тарифе Таможенного союза.

Сопоставьте этот код с перечнями Правительства РФ, в котором перечисленные товары облагаются по ставке 10%. Всего существует 4 перечня, в которых продовольственные товары, товары для детей, медицинские товары и книги по образованию, науке, культуре.

Если товар в перечне найдёте, то он облагается по ставке 10%, если в перечне его нет, то по ставке 20%.

Вам нужно заплатить НДС до выпуска товаров из-под таможенной процедуры. Налог уплачивается непосредственно в таможенный орган. Исключение составляют товары, импортируемые из Беларуси и Казахстана. В этом случае вы платите НДС не на таможне, а в своей налоговой в стандартные для НДС сроки. Но об этом подробнее в конце статьи.

Если вы находитесь на общей системе налогообложения, то уплаченный НДС сможете принять к вычету. Если применяете УСН, то уплаченный налог является вашим расходом.

Подача таможенной декларации и документов для таможенного оформления

Вы можете самостоятельно оформить свой товар на таможне и набраться опыта в этом деле, или поручить выполнение этой формальности таможенному брокеру — сэкономить свое время и нервы. Если вы решитесь разобраться в этом деле без таможенного представителя, то вам будет полезно узнать, что предстоит пройти на таможне.

Для таможенного оформления вашего товара первым делом нужно подать таможенную декларацию и сопроводительные документы в таможенный орган. Таможенным Кодексом Евразийского экономического союза установлено, что декларация подаётся до истечения сроков временного хранения товаров. Предельный срок временного хранения — 4 месяца.

В зависимости от таможенных процедур подаются разные таможенные декларации, всего их существует 4 вида. В случае, когда вы ввозите импортные товары для перепродажи их в нашей стране, вам нужно подать Декларацию на товары. Форма декларации и инструкция заполнения утверждена Решением Комиссии таможенного союза от 20 мая 2010 года N 257.

Заранее подготовьте пакет документов, который нужно будет подать вместе с таможенной декларацией:

- контракт с иностранным поставщиком

- паспорт сделки (если имеется)

- инвойс

- упаковочный лист

- разрешительные документы (сертификаты, лицензии)

- платежные документы

- документы на товар

- документы на страховку груза

- документы по транспортировке товара

- документы, подтверждающие сведения о декларанте.

Вместе с декларацией на бумажном носителе необходимо предоставить её электронную копию. Также существует портал таможенной службы, где вы можете задекларировать свой товар электронно с использованием электронной подписи (ЭП).

После того, как вы подадите декларацию, в течение 2 часов она будет зарегистрирована. Затем сотрудники таможенных органов проверят предоставленные документы, проанализируют таможенную декларацию, детально проверят правильность расчетов и своевременность уплаты таможенных платежей. После проведения этой процедуры ваш товар будет выпущен с зоны таможенного контроля.

Исключение: ввоз товаров из Беларуси и Казахстана

Если вы будете ввозить товары с территории стран Таможенного Союза (Беларусь и Казахстан), вам не нужно проходить таможенное оформление. При импорте товаров из стран ТС действуют иные нормы уплаты НДС и подачи документов.

При ввозе товаров с территории Беларуси и Казахстана вам нужно будет заплатить НДС в налоговую по месту регистрации, а не в таможенный орган. Для оформления товара нужно подать в свою налоговую декларацию по косвенным налогам при импорте товаров на территорию Российской Федерации с территории государств — членов Таможенного союза (утверждена приказом ФНС РФ от 27.09.2017 N СА-7-3/765@).

Вместе с заполненной декларацией предоставьте следующие документы:

- Заявление о ввозе товаров и уплате косвенных налогов в 4х экземплярах и в электронном виде (файл установленного формата, например, на флэшке). Форма заявления утверждена Приказом Минфина России от 07.07.2010 N 69н. Формат электронного файла утвержден Приказом ФНС России от 13.12.2019 N ММВ-7-6/634@ .

- банковскую выписку, которая подтверждает уплату (переплату) косвенных налогов

- документы по транспортировке товаров

- счета-фактуры (если выставлялись)

- контракт

- информационное сообщение от поставщика (если было предоставлено)

Срок уплаты ввозного налога и подачи документов — до 20-го числа месяца, следующего за месяцем, когда вы примете товары на учет.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Возврат товара спецрежимником

Если покупатель получил товар ненадлежащего качества, то он имеет право вернуть его продавцу. Последний, в свою очередь, имеет право на вычет НДС, уплаченного в свое время при отгрузке товара. Какой документ при этом будет являться основанием для вычета?

В данной ситуации право на вычет НДС продавцу дает пункт 5 статьи 171 Налогового кодекса, а условия применения этого вычета содержатся в пункте 4 статьи 172 Кодекса. Там сказано, что вычет производится в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа. Поскольку иных условий приведенные положения Налогового кодекса не содержат, то право* на вычет НДС со стоимости возвращаемых товаров продавец имеет независимо от:

- применяемой покупателем системы налогообложения;

- наличия или отсутствия счета-фактуры от покупателя.

Очевидно, что для получения вычета НДС продавцом, который получил товар обратно, должен быть какой-то документ. Что это за документ? Налоговый кодекс, к сожалению, не содержит четкого ответа на данный вопрос. Известно лишь, что вычеты производятся на основании счетов фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав 1 . Но здесь речь идет не о приобретении, а о возврате товаров. Поэтому общий порядок применить не получится.

Прежние разъяснения устарели

В свое время данную ситуацию прояснили чиновники. В одном из писем 2 говорилось, что при возврате товара покупатель должен выставить продавцу счет-фактуру, который и будет служить основанием для вычета НДС по возвращаемым товарам. По сути, такую операцию чиновники рассматривали с позиции «обратной реализации», при которой покупатель становится продавцом, а продавец — покупателем. Если же покупатель не являлся плательщиком НДС (например, применял УСН) и, соответственно, не мог выдать продавцу счет-фактуру на возвращаемый товар, то, следуя рекомендации финансистов, продавец должен был внести исправления в ранее выданный счет-фактуру. И именно исправленный счет-фактуру продавцу надлежало отражать в книге покупок, реализуя тем самым свое право на вычет.

Итак, все было ясно, и компании долгое время работали в соответствии с указанными разъяснениями. До тех пор, пока взамен всем известного постановления Правительства РФ № 914 3 не вышло новое постановление 4 . В связи с появлением этого документа Минфин России 5 аннулировал свои ранее выпущенные разъяснения. Это привело к тому, что бухгалтеры вновь стали задаваться вопросом оформления счетов фактур при возврате товара. Ситуация усложнилась также возникновением нового документа под названием «корректировочный счет-фактура»: может быть, при возврате товаров следует выставлять именно корректировочный счет-фактуру?

Нет корректировочным счетам-фактурам при возврате товара!

Чиновники на этот вопрос поначалу отвечали однозначно: при возврате товаров продавец не должен выставлять корректировочные счета-фактуры, так как в данном случае счет-фактуру на возвращаемый товар будет составлять покупатель 6 . Понятно, что, когда покупатель является плательщиком НДС, составить счет-фактуру ему труда не составит. А вот как быть, если покупатель на «упрощенке» или «вмененке»?

Для начала вернемся к письму Минфина России от 7 марта 2007 года № 03-07-15/29. Да, в настоящее время оно не применяется. Но тем не менее мы считаем, что сделанные в нем выводы с учетом поправок, касающихся появления корректировочных счетов фактур, актуальны и сейчас. В данном письме чиновники ссылались на действующие в тот момент Правила ведения журналов учета выставленных и полученных счетов фактур 7 . В них содержалось положение о том, что в книге продаж покупателем регистрируются счета-фактуры, выставленные им при возврате принятых на учет товаров. Но аналогичное положение содержится и в новых Правилах, которые утверждены Постановлением № 1137. Это означает, что новое постановление не изменило порядка оформления счетов фактур в случаях возврата товара.

А если покупатель на спецрежиме?

Как мы уже отметили, более всего интересна ситуация, когда покупатель, возвращающий товар, применяет специальный режим налогообложения. В утратившем силу письме от 7 марта 2007 года № 03-07-15/29 чиновники справедливо отметили, что положениями главы 21 Налогового кодекса не предусмотрено исключений из общего порядка применения вычетов сумм НДС при возврате товаров лицами, не являющимися плательщиками НДС. И как мы уже сказали, они предписывали продавцам вносить исправления в ранее выданный счет-фактуру, а потом исправленный документ — регистрировать в книге покупок.

Заметим, что в связи с появлением Постановления № 1137 нормы главы Налогового кодекса в отношении вычета НДС при возврате товаров ничуть не изменились. А значит, выводы, сделанные Минфином России ранее, должны работать и сейчас. Основной вывод такой: если покупатель применяет спецрежим и не выдает счета-фактуры, продавец все равно имеет полное право применить вычет в отношении возвращаемых ему товаров. Теперь возникает вопрос: следует ли продавцу вносить исправления в ранее выданный счет-фактуру, или необходимо составить корректировочный счет-фактуру?

Продавец обязан выставить корректировочный счет-фактуру при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав 8 . При возврате товара фактически можно говорить о том, что ранее указанное в счете-фактуре количество товаров изменилось. А значит, продавец, которому спецрежимник возвращает товар, должен составить корректировочный счет-фактуру. После составления его следует зарегистрировать в книге покупок. Обратите внимание, что продавец не должен в данном случае корректировать записи в книге продаж. То есть обязательства по НДС будут уменьшены не за счет уменьшения ранее начисленного налога, а за счет увеличения вычета по НДС.

До недавнего времени некоторыми специалистами высказывались опасения по поводу правомерности данного вывода. Но недавно Минфин России наконец выпустил разъяснение 9 относительно возврата товара неплательщиком НДС, которое подтверждает правомерность нашей позиции. Покажем на примере порядок заполнения корректировочного счета-фактуры продавцом, которому товар возвращает спецрежимник.

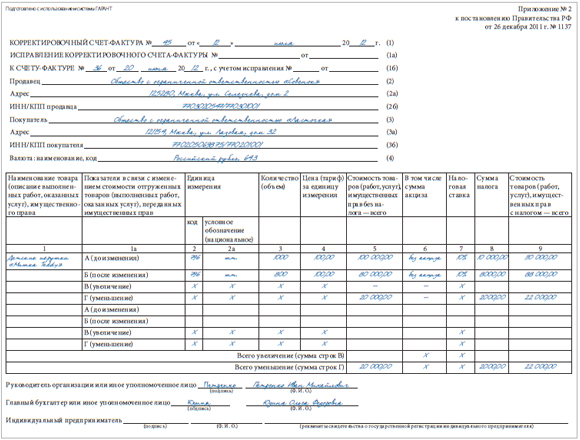

ООО «Совенок» 20.06.2012 отгрузило ООО «Ласточка», применяющему упрощенный режим налогообложения, детские игрушки «Мишка Teddy» в количестве 1000 штук на сумму 110 000 руб. (в т. ч. НДС — 10 000 руб.).

12 июля ООО «Ласточка» обнаружило, что часть товара в количестве 200 штук на сумму 22 000 руб. (в т. ч. НДС — 2000 руб.) оказалась бракованной. В этот же день некачественные игрушки были возвращены продавцу.

Поскольку покупатель, возвращающий товар, применяет УСН, то в соответствии с разъяснениями Минфина России в целях применения вычета НДС ООО «Совенок» по возвращенному бракованному товару составляет корректировочный счет-фактуру (см. с. 88).

Второй экземпляр корректировочного счета-фактуры ООО «Совенок» передает ООО «Ласточка», а у себя счет-фактуру регистрирует в журнале учета полученных и выставленных счетов фактур и в книге покупок.

В книгу покупок будут занесены данные из строки «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры:

- в графу 7 (стоимость покупок, включая НДС, всего) — из графы 9 корректировочного счета-фактуры (22 000 руб.);

- в графу 9а (стоимость покупок без НДС) — из графы 5 корректировочного счета-фактуры (20 000 руб.);

- в графу 9б (сумма НДС) — из графы 8 корректировочного счета-фактуры (2000 руб.).

Возвращаем качественный товар

Применимы ли ранее сделанные выводы к ситуации, когда покупатель возвращает продавцу товар надлежащего качества? Нет, неприменимы.

По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену) 10 . Покупатель вправе отказаться от товара, приобретенного по договору купли-продажи, и потребовать возврата уплаченной за товар суммы в случаях, предусмотренных гражданским законодательством.

Так, например, возврат возможен в случае, если продавец передал товар ненадлежащего качества 11 . При этом Гражданский кодекс не содержит оснований для возврата качественного товара.

Вместе с тем стороны договора купли-продажи вправе предусмотреть основания для возврата качественного товара продавцу, например, в отсутствие спроса и т. п. В то же время обязательства по договору купли-продажи при поставке качественного товара считаются надлежащим образом исполненными, право собственности на товар перешло от покупателя к поставщику. Следовательно, договорившись о возврате качественного товара, стороны фактически заключили новый договор. А значит, тут применяется общий порядок составления счетов фактур при реализации. И если покупатель находится на «упрощенке», то очевидно, что продавец, принимающий свой товар обратно, не сможет применить вычет ввиду отсутствия «входящего» счета-фактуры.

Таким образом, организациям, работающим со спецрежимниками, невыгодно включать в договор поставки условие о возврате товаров надлежащего качества.

При возврате товаров покупателем, который не является плательщиком НДС, продавец должен выставить корректировочный счет-фактуру

Сноски:

1 п. 1 ст. 172 НК РФ

2 письмо Минфина России от 07.03.2007 № 03-07-15/29

3 пост. Правительства РФ от 02.12.2000 № 914 (далее — Постановление № 914)

4 пост. Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137)

5 письмо Минфина России от 26.03.2012 № 03-07-15/29

6 письма Минфина России от 02.03.2012 № 03-07-09/17, от 27.02.2012 № 03-07-09/11

7 утв. Постановлением № 914

8 п. 3 ст. 168 НК РФ

9 письмо Минфина России от 16.05.2012 № 03-07-09/56

10 п. 1 ст. 454 ГК РФ

11 ст. 475 ГК РФ

Премия за прививку от COVID-19, выгоды ПСН, хранить ли «первичку» при доходной УСН? (анонс «ГЛАВНАЯ КНИГА» № 17, 2021)

АНОНС журнала «ГЛАВНАЯ КНИГА» № 17, 2021

(дата подписания номера – 20.08.2021)

НАЛОГИ И БУХУЧЕТ

Прослеживаемость товаров: разбираемся с первыми сложностями (ОСН/УСН/ЕСХН)

Надо ли применять новые формы и форматы счета-фактуры и УПД в случае, если товар непрослеживаемый? Нужны ли «прослеживаемые» графы в счете-фактуре на непрослеживаемый товар? Надо ли подключаться к ЭДО при покупке холодильника в офис? Ответы на эти и другие вопросы дал эксперт ГК.

Особенности возврата прослеживаемого товара в переходный период (ОСН/УСН/ЕСХН)

При возврате товара, реализованного юрлицу или ИП после 08.07.2021, регистрационный номер партии товара (РНПТ) автоматически переходит назад от покупателя к продавцу, ведь продавец укажет этот РНПТ в КСФ. О том, как для целей прослеживаемости отражается товар, приобретенный до 08.07.2021, а возвращаемый — после, вы узнаете из нашей статьи.

Как в НДФЛ-отчетности показать доходы свыше 5 млн рублей (ОСН/УСН/ЕСХН)

Как известно, с этого года доходы работников и учредителей, превышающие 5 млн руб. за год, облагаются по ставке 15%. ФНС пояснила, как в 6-НДФЛ и в справке о доходах физлица правильно отразить такие доходы и налог с них.

Можно ли учесть в расходах зарплату отстраненного невакцинированного работника (ОСН/УСН)

Некоторые работодатели все-таки начисляют невакцинированным сотрудникам, отстраненным из-за этого от работы, зарплату за время отстранения. Но вот вопрос — как учесть такую оплату при исчислении налога на прибыль и налога при УСН.

Премия за прививку от COVID-19: прямого пути в налоговые расходы нет (ОСН/УСН)

Самая приятная для работников мотивация сделать прививку от COVID-19 — денежная выплата от работодателя. Она может называться премией, поощрительной либо мотивационной выплатой, надбавкой или доплатой. Ищем основания для того, чтобы учесть эту выплату в налоговых расходах на ОСН и УСН.

Какой режим выгоднее: ПСН или УСН? (УСН/ПСН)

И патентная система, и упрощенка имеют свои плюсы и минусы. Мы изучили все сильные и слабые стороны этих налоговых режимов, чтобы помочь вам сделать правильный выбор.

НДС-вопросы: контрольные соотношения, раздельный учет, возврат товара и другое (ОСН)

Как применяются контрольные соотношения по НДС-декларации? Можно ли не вести раздельный НДС-учет, если выполняется правило «5 процентов»? Как посчитать срок для хранения счетов-фактур? Что с НДС при покупке программ у иностранцев? Рассмотрим эти и другие НДС-вопросы.

Продажа товара через агента: руководство для бухгалтеров обеих сторон договора (ОСН)

Применение агентских договоров при продаже товаров — практика распространенная. Порядок учета и правила документооборота при заключении таких сделок имеют свои нюансы, несоблюдение которых может привести к неблагоприятным налоговым последствиям и для агента, и для принципала.

ЗАРПЛАТА И КАДРЫ

Тест: заполняем СЗВ-ТД без ошибок (ОСН/УСН/ЕСХН)

Форму СЗВ-ТД нужно подавать в отношении абсолютно каждого работника, с которым произошло кадровое мероприятие. Причем в случае приема или увольнения работников представлять СЗВ-ТД нужно очень оперативно — времени на раздумья мало. Предлагаем проверить, готовы ли вы к сдаче СЗВ-ТД.

При частичной занятости и МРОТ для больничных не целый (ОСН/УСН/ЕСХН)

Сотрудникам, которые трудятся в режиме неполного рабочего времени, больничные считают так же, как и тем, кто работает полный рабочий день. Исключение — ситуации, когда ниже МРОТ оказывается или средний заработок сотрудника, или размер его пособия в расчете за полный месяц. В таких случаях продолжительность рабочего времени влияет на размер больничных.

ПРОВЕРКИ И КОНТРОЛЬ

Расчеты с подотчетниками: актуальные вопросы (ОСН/УСН/ЕСХН)

Расчеты с подотчетниками стабильно вызывают вопросы. Есть ли сроки для сдачи отчета? Кто может быть подотчетником? Можно ли остаток аванса одного подотчетника выдать другому? Подборку ответов на «подотчетные» вопросы вы найдете в свежем номере ГК.

Когда при экспорте выручку в валюте можно не репатриировать (ОСН/УСН/ЕСХН)

По общему правилу резиденты обязаны обеспечить получение от нерезидентов экспортной выручки в валюте или в рублях на свои банковские счета в уполномоченных банках. Но из этого правила есть исключения. И теперь их стало еще больше.

Контроль расходов на «доходной» УСН: кому и зачем он нужен (УСН)

Не заботиться о тщательном оформлении входящих документов, а порой даже и об их наличии — один из частых мотивов выбора УСН с объектом «доходы». Но налоговики все чаще запрашивают такую первичку в ходе проверок.

Неналоговые причины хранить первичку на расходы при «доходной» УСН (УСН)

Налоговики не единственные, кто интересуется расходной первичкой «доходных» упрощенцев. Кроме того, отсутствие документов на расходы может аукнуться и вам самим — в отношениях с контрагентами и учредителями, при смене налогового режима и в некоторых иных случаях.

ТАКЖЕ ЧИТАЙТЕ В БЛИЖАЙШИХ НОМЕРАХ

- Полезная шпаргалка: разные виды доходов и налог в 6-НДФЛ

- Больничный по уходу за ребенком: о новшествах и не только

- Что делать с ККТ: чеки, ошибки, регистрация, просроченный ФН

- Расчеты с подотчетниками: внимание на кассовые нюансы

- Как одолжить работнику денег

Возврат денежных средств от поставщика при усн

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Возврат денежных средств от поставщика при усн». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Возникает ли у организации на момент поступления денежных средств доход, с которого следует исчислить налог, уплачиваемый в связи с применением УСН?

При определении налоговой базы также не учитываются целевые поступления (за исключением целевых поступлений в виде подакцизных товаров).

В-третьих, при ведении финансово-хозяйственной деятельности возникают разные ситуации, при которых деньги поступают на расчетный счет предприятия или предпринимателя, но по сути своей они не являются доходом. В основном эти поступления связаны с возвратом уплаченных авансов, задатков, других аналогичных платежей, да и просто денежные средства могут быть ошибочно зачислены на расчетный счет.

Отражение в бухгалтерском учете

Если же упрощенец при возврате оборудования выставит счет-фактуру с выделенной суммой НДС, он должен будет уплатить этот налог в бюджет (п. 5 ст. 173 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, то в доходах учтите выручку от реализации возвращаемых товаров, а в расходах – стоимость их приобретения (, НК РФ).

Покупатель отказался от покупки, Вы должны вернуть ему предоплату. При возврате необходимо в разделе Деньги создать: — списание на сумму возврата денежных средств по Банку/Кассе, в расходах УСН не учитываем.

Deimos, ответил на БиН, продублирую и тут. Главе 26.2 в НК предшествует глава 7, а в ней — ст.41:Статья 41.

Законодательно допускается возврат изделий, как надлежащего, так и ненадлежащего качества. Особенности учета возврата товаров, в случае если покупатель или продавец применяют упрощенную систему налогообложения «Упрощенцы» учитывают доходы и расходы кассовым методом.

Облагается? Со ссылкой на статьи законов, плиз, если можно.ЗЫ: В Яндекс ходил, вумные книжки читал. Ничего не нашёл. Думаю…Ничего уже не думаю… Остаётся только надеяться на совет опытных бухов…

В связи с этим при возврате в текущем году предоплаты, полученной от покупателей, например, в прошлом году, на эту сумму нужно уменьшить налоговую базу по единому налогу (авансовым платежам по налогу) в 2012 г. В Книге учета доходов и расходов возвращаемая предоплата отражается в составе доходов (графа 4) со знаком «минус» в том квартале, когда аванс был возвращен.

Оприходование возвращенного товара в бухгалтерии поставщика производится на основании накладной выданной покупателем на возврат материалов (товаров):

- Д-т 60 счета и К-т 10, 41 счета — на сумму возвращенного товара,

- Д-т 19 счета и К-т 60 — отражен НДС по возвращенному товару.

Возврат товара поставщику на осно от покупателя усн

В перечисленных случаях покупатель вправе отказаться от приема товара и не обязан оплачивать его стоимость, при этом полученная предварительная оплата должна быть возвращена продавцом по первому требованию покупателя.

Убыток — это превышение расходов над доходами. «Упрощенец» с объектом «доходы», в случае если сумма возвращенных авансов превысила сумму полученных доходов, в налоговой декларации должен поставить прочерк, поскольку фактически доход не получен.

Поэтому датой получения доходов является день поступления денег на счета в банках и (или) в кассу, получения иного имущества.

Когда поступает возврат от покупателя он минусует оплату по банку п.1 (т.е. графу 6), к сожалению, нет проверки есть ли на момент возврата документы поступления, поэтому 7 графа не корректируется, если поставки фактически не было нужно будет самостоятельно удалить документ «Поступление товаров и услуг».

Позиция Минфина и ФНС по поводу возврата товара с НДС упрощенцем

Тогда давайте считать облагаемыми доходами и перемещение денег касса р/с. А что, сняли деньги из банка — в кассе прибыло, а то, что в банке убыло — так расходы не принимаются. Сдали на р/с — аналогично. Вот к чему приводит логика Минфина. Короче, посылать в сад.

В бухгалтерском учете поставщик, применяющий ОСНО, сделает сторнировочные (уменьшающие сумму) проводки на полную или частичную стоимость товаров.

Ответ: Обязанность исчисления налога в связи с применением УСН при поступлении денежных средств на расчетный счет налогоплательщика зависит от указанного в платежном поручении основания для платежа.

Соответственно, покупатель оформляет только возвратную накладную и другие сопроводительные документы, не выделяя в них НДС. Поставщик на УСН просто принимает товары и расписывается в получении.

Ответ: Обязанность исчисления налога в связи с применением УСН при поступлении денежных средств на расчетный счет налогоплательщика зависит от указанного в платежном поручении основания для платежа.

Если возврат товаров происходит по причине №1, то возврат денежных средств уменьшает доходы поставщика, применяющего УСН.

Если «упрощенец» вправе учитывать расходы

Таким образом, суммы предоплаты, полученные в счет оказания услуг или будущих поставок товаров, должны учитываться в периоде их получения.

В связи с этим, возврат товара покупателем, при УСН, не влияет на размер выручки для целей налогового учета.

Если возврат средств продавцом (поставщиком) производился непосредственно в кассе покупателя (заказчиком), то проводка возврата денежных средств будут выглядеть, как дебет 50 и кредит 62 счетов.

С Аэросервисом (организация-поставщик) мы составили Акт сверки, на основании которого они нам вернули неизрасходованную сумму. Считается ли данное поступление нашей выручкой? На какой счет нам правильно отнести эту сумму?

Когда возвращенные суммы признаются в доходах

С Аэросервисом (организация-поставщик) мы составили Акт сверки, на основании которого они нам вернули неизрасходованную сумму. Считается ли данное поступление нашей выручкой? На какой счет нам правильно отнести эту сумму? И надо ли нам её включать в книгу доходов и расходов и платить авансовый платеж по УСН (6 %)?

Поскольку при УСН применяется кассовый метод, а в налоговом законодательстве скупо прописаны эти вопросы, то бытует мнение, что «упрощенцы» учитывают при расчете налоговой базы все доходы, какие поступают в кассу и на расчетный счет. На самом деле это не так, поэтому и возникают вопросы.

Указание в декларации отрицательной разницы между суммой возвращенных авансов и суммой полученного дохода приводит к неправомерному заявлению налога к возврату из бюджета.

Оснований для отказа от поставки не будет, если все условия договора выполнены, а покупатель просто «передумал». Также нельзя отказаться от покупки, если поставщик оперативно устранит обнаруженные недостатки и несоответствия.

Когда покупатель, работающий на УСН, решает вернуть товар поставщику на ОСНО, то последний вправе заявить к вычету НДС, который он уплатил в бюджет при реализации.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Вопрос снимается. Нашёл. Облагается. 251 глава НК РФ. Другой вопрос: какой счёт правильнее использовать для возвратного аванса?62.3?

Так как ошибочно перечисленные денежные средства не являются доходом от реализации или внереализационным доходом, указанные суммы не учитываются в качестве доходов.Налогоплательщики, применяющие УСН, обязаны вести учет доходов и расходов в Книге учета доходов и расходов по форме и в порядке, которые утверждены Минфином России, на основании ст. 346.24 НК РФ.

Возвращаем аванс, полученный в неденежной форме

В бухгалтерском учете у покупателей на ОСНО проводки будут зависеть от того, успели ли они оприходовать товар, прежде чем вернуть.

Аналогичный вывод сделан в письмах Минфина России от 16.06.2010 N 03-11-06/2/93, от 12.12.08 N 03-11-04/2/195, от 02.04.07 N 03-11-04/2/75, от 08.02.2007 N 03-11-05/24.

Согласно действующему законодательству, продавец товаров, поставщик услуг обязан предоставить покупателю (заказчику) товар (услугу, работу) того качества и ассортимента, которое указано в договоре и позволяет использовать товар или результат оказанных услуг (работ) по назначению. В письме Минфина России от 24.05.2005 N 03-03-02-04/1/128 разъяснено, что, если уплаченные продавцам (подрядчикам, исполнителям) товаров (работ, услуг) суммы авансов и предоплаты были учтены в составе расходов при определении налоговой базы по налогу, возвращенные суммы авансов и предоплаты должны учитываться налогоплательщиком при налогообложении в составе доходов.

Возврат товара поставщику на УСН от покупателя на ОСНО и наоборот в 2019 году

Ответ: Ошибочно поступившие на расчетный счет денежные средства, которые впоследствии возвращены контрагенту, не учитываются в составе доходов при применении УСН с объектом «доходы». Указанные суммы не отражаются в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (утв. Приказом Минфина России от 31.12.2008 N 154н).

Обоснование позиции:По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену) (п.

Полученные от поставщика при отказе от исполнения договора денежные средства в доходы не включайте, так как их получение не приводит к увеличению экономических выгод покупателя (п. 1 ст. 39, ст. 41 НК РФ)*.

Пример 1. Аванс и возврат в течение одного отчетного месяца

Предприниматель (УСН с объектом «доходы минус расходы») перечислил излишнюю сумму по договору купли-продажи, договорные отношения прекращены. ИП написал письмо с просьбой о возврате денежных средств в связи с расторжением договора и наличием переплаты.

Вопрос: Организация применяет УСН. Будет ли являться доходом, учитываемым при расчете налоговой базы, возврат уплаченных авансов, задатков (как обеспечительных мер), а также ошибочно перечисленных сумм? И надо ли эти суммы отражать в Книге учета доходов и расходов?

Как вернуть НДС из бюджета

Читайте также

Переход ИП на самозанятость: выгоды и ограничения

Оформление сотрудников по договорам ГПХ: преимущества и подводные камни

Как предотвратить блокировку онлайн-кассы

Патентная система налогообложения изменилась с 2021 года: плюсы и минусы

Как выбрать чат-бота для бизнеса

Все юридические лица и предприниматели, которые используют общую налоговую систему (ОСНО), должны платить НДС. В некоторых случаях они могут вернуть НДС из бюджета.

Рассмотрим, при каких условиях можно это сделать и как решить проблемы, которые возникают в процессе.

Из этой статьи вы узнаете:

Как рассчитать НДС и когда возникают ситуации, в которых можно вернуть его из бюджета

Чтобы понять, когда бизнесмен может вернуть НДС, нужно разобраться в принципе расчета этого налога.

НДС — это налог на добавленную стоимость. Его платят все организации и ИП, которые работают на общей системе налогообложения (ОСНО).

Если налогоплательщик на ОСНО продает товар, продукцию или оказывает услуги, то он должен начислить НДС на сумму продажи.

Для своей деятельности все бизнесмены что-то приобретают: покупают сырье или товары, пользуются услугами других компаний или ИП. Если в стоимость купленного сырья, товаров, услуг входит НДС, то бизнесмен может уменьшить начисленный налог на сумму вычетов. Вычеты — это «входной» НДС, т. е. тот налог, который включен в стоимость товаров, сырья или услуг, приобретенных бизнесменом.

Рассмотрим расчет НДС на примере.

ООО «Луч» производит пластиковые окна. Выручка за квартал без учета НДС составила 10 млн руб. Начисленный НДС по ставке 20% будет равен:

НДСн = 10×20% = 2 млн руб.

В этом же квартале организация приобрела у поставщиков материалы, оплатила аренду, рассчиталась за электроэнергию и услуги связи. Общая сумма затрат без НДС составила 7 млн руб.

Входной НДС, который компания сможет вычесть из начисленного, составит:

НДСв = 7×20% = 1,4 млн руб.

В итоге в бюджет нужно будет заплатить:

НДС = 2 — 1,4 = 0,6 млн руб.

Если бизнес работает с прибылью, то расходы всегда будут меньше, чем выручка. К тому же есть расходы, которые не включают в себя «входной» НДС: в первую очередь это зарплата и страховые взносы с нее.

Поэтому в большинстве случаев НДС, начисленный за налоговый период (квартал), будет больше, чем вычеты, и бизнесмену придется заплатить разницу в бюджет.

Вычеты по НДС за отдельный квартал превысят начисления в следующих случаях:

- Покупка крупной партии сырья или дорогостоящего основного средства.

- Использование при реализации льготной ставки 0% или 10% (ст. 164 НК РФ). Нулевая ставка применяется при экспорте, а ставка 10% — для отдельных видов товаров и услуг, например продуктов питания или детских товаров.

Именно в этих ситуациях бизнесмен получает право вернуть НДС из бюджета.

Как происходит возврат НДС

Основной документ, который служит основанием для возврата НДС, — это налоговая декларация, в которой сумма вычетов превышает начисления.

Однако одной декларации, скорее всего, будет недостаточно. Любая налоговая отчетность проходит проверку в ИФНС. С точки зрения налоговой инспекции, любой возврат налога, даже полностью законный, — это ущерб для бюджета, которого нужно избегать. Поэтому инспекторы всеми доступными им методами стараются затруднить возврат НДС.

При возмещении НДС налоговики обязательно запросят подтверждающие документы. В первую очередь это счета-фактуры от поставщиков, на основании которых бизнесмен заявил вычеты. Также инспекторы могут запросить и другие документы: договоры с поставщиками, накладные, акты выполненных работ и т. п.

Налогоплательщик должен предоставить документы по запросу налоговиков в течение пяти дней и обязательно в электронном виде. Пояснения в бумажном виде предоставленными не считаются (п. 3 ст. 88 НК РФ).

Также инспекторы могут осмотреть помещения налогоплательщика. Закон дает им такое право, если в проверяемой декларации заявлено возмещение НДС (ст. 92 НК РФ). Например, налоговики захотят убедиться в том, что оборудование, по которому заявлен вычет, действительно поступило и компания использует его.

Поэтому все документы должны быть в порядке. В частности, в счетах-фактурах не должно быть ошибок в нумерации, ИНН, наименованиях контрагентов, названиях товаров или услуг.

Кроме того, бизнесмен должен быть уверен в своих поставщиках. Не должно быть компаний с признаками однодневок: фирм, которые не имеют сотрудников и активов, не сдают отчеты и не платят налоги и т. п.

Конечно, сам по себе счет-фактура, который получен от «подозрительной» компании, еще не говорит о том, что вычет по НДС заявлен незаконно. Но в этом случае неизбежны споры с налоговиками и, скорее всего, право на вычет придется отстаивать в суде.

Суд в данной ситуации может встать как на сторону налогоплательщика, так и на сторону проверяющих.

Если бизнесмен докажет, что сделка была реальной, то суд, скорее всего, поддержит его.

Например, налоговикам не удалось доказать, что бизнесмен получил необоснованную налоговую выгоду в виде вычетов по НДС. Суд отметил, что на основании имеющихся в деле документов (договоров, товарно-транспортных накладных и т. п.) можно сделать вывод, что спорные хозяйственные операции были в действительности (постановление АС ВСО от 25.01.2018 № Ф02-7481/2017).

К выводу о том, что вычеты по НДС правомерны, в подобном деле пришел и Арбитражный суд Уральского округа (постановление АС УО от 15.01.2018 № Ф09-8180/17). Налогоплательщик в этом случае не только обосновал реальность сделки с помощью договоров и отгрузочных документов, но и доказал, что проявил осмотрительность при выборе контрагента. Бизнесмен убедил суд, что до заключения контракта проверил сомнительного контрагента по базе ФНС и запросил у него учредительные документы.

Но если налоговикам удастся доказать, что единственная цель спорной сделки — это уменьшение НДС, то суд может встать на сторону инспекторов.

Например, организация приняла к вычету НДС по строительно-монтажным работам. Однако налоговики доказали, что у подрядчика не было технической возможности выполнить обязательства по договору. Организация-подрядчик не имела необходимой техники и персонала для проведения предусмотренных договором работ (постановление 9 ААС от 18.05.2017 № 09АП-10542/2017).

Но проверяющие часто не хотят доводить дело до суда и предпочитают убедить налогоплательщика отказаться от спорных вычетов по НДС. Для этого бизнесменов вызывают на так называемые комиссии по легализации налоговой базы.

Задача инспекторов — заставить бизнесмена добровольно отказаться от спорных вычетов, не доводя дело до длительных судебных разбирательств. Поэтому руководитель компании, который заявил вычет по НДС, должен быть готов противостоять давлению. Помните: если все документы оформлены правильно и сделки были реальными, то законных оснований для отмены вычетов у ИФНС нет.

Длительность процедуры возмещения налога зависит от того, нашли налоговики нарушения, или нет.

| Процедура | Нет нарушений | Есть нарушения |

| Налоговики проводят камеральную проверку декларации (п. 2 ст. 88 НК РФ) | 2 месяца | 3 месяца |

| Налоговики готовят акт с перечнем нарушений и передают его проверяемому бизнесмену (п. 1 и 5 ст. 100 НК РФ) | — | 15 дней |

| Бизнесмен готовит возражения по акту (п. 6 ст. 100 НК РФ) | — | 1 месяц |

| Налоговики выносят решение о возмещении НДС и возврате денег налогоплательщику; если подтверждены нарушения, то за вычетом их суммы (п. 2 ст. 176 и п. 1 ст. 101 НК РФ) | 7 дней | 10 дней |

| Казначейство перечисляет деньги бизнесмену (п. 8 ст. 176 НК РФ) | 5 дней | 5 дней |

| Итого | 2 месяца и 12 дней | 5 месяцев |

Сроки работы сотрудников налоговой инспекции

В таблице везде указаны предельные сроки, установленные НК РФ. Теоретически налоговики могут работать и быстрее, но рассчитывать на это не стоит.

Если у налогоплательщика есть недоимка по НДС или другим федеральным налогам, например по налогу на прибыль, то налоговики сначала проведут зачет, а вернут только остаток суммы НДС за вычетом закрытой недоимки (п. 4 ст. 176 НК РФ).

К тому моменту как будет вынесено решение о возмещении НДС, у налоговиков уже должно быть заявление от бизнесмена о перечислении НДС на его расчетный счет.

Лучше всего подать это заявление сразу вместе с декларацией, в которой отражен НДС к возмещению.

Если бизнесмен заранее не подаст такое заявление, то НДС к возмещению по декларации будет считаться обычной переплатой по налогу. И тогда вернуть его можно будет только через месяц после решения о возмещении на общих основаниях (п. 11.1 ст. 176 НК РФ).

Какие особенности возврата НДС предусмотрены для экспортеров сырья

Если бизнесмен продает за границу сырьевые товары, то он может возместить «входной» НДС по ним только после подтверждения экспорта (п. 1 ст. 165 НК РФ).

Экспортер должен вместе с декларацией предоставить в ИФНС документы, которые подтверждают вывоз товара за рубеж: копию контракта, таможенные декларации с отметкой о пересечении границы, товарно-транспортные накладные.

Поэтому для экспортеров сырья сроки возмещения НДС дополнительно увеличатся на то время, которое требуется для сбора всех необходимых документов.

Перечень сырьевых товаров для применения такого порядка вычета утвержден постановлением Правительства от 18.04.2018 № 466. К этим товарам относятся, например, нефть и нефтепродукты, черные и цветные металлы, древесина и изделия из нее.

Можно ли отказаться от возврата НДС и перенести вычеты на следующие периоды

Такая ситуация возникает, когда налогоплательщик:

- Предполагает, что в следующем квартале у него будет НДС к уплате. Возврат НДС — это сложный и длительный процесс. Может получиться так, что пройдет несколько месяцев, вам возместят НДС, но подойдут сроки уплаты нового НДС, и эти деньги снова придется отдать в уплату налога. Быстрее и выгоднее может быть сразу перенести вычет на следующий период.

- Не хочет связываться с налоговиками: проходить камеральную проверку, собирать документы, ходить на комиссии, а возможно, и судиться.

Бизнесмен может отказаться от возврата НДС, если при подготовке декларации сумма вычетов превысила начисления. Но отказ возможен не всегда.

В общем случае налогоплательщик может использовать вычеты по НДС в течение трех лет после принятия на учет материальных ценностей или получения услуг (п. 1.1 ст. 172 НК РФ). Поэтому бизнесмен имеет право разбить слишком крупный вычет на несколько частей так, чтобы в каждом налоговом периоде начисленный НДС был больше вычетов.

Обычная средняя выручка компании за квартал — 20 млн руб без НДС, средний объем закупок — 15 млн руб без НДС. В квартале 2020 года организация дополнительно закупила крупную партию товара на сумму 8 млн руб без НДС. Во квартале выручка и закупки соответствовали средним значениям.

Рассмотрим, как компания будет рассчитываться с бюджетом по НДС за и квартал при обычном использовании вычетов и при их переносе.

Вариант № 1. Без переноса.

Начисленный НДС за квартал равен:

НДСн1 = 20×20% = 4 млн руб.

Вычеты за квартал с учетом дополнительной партии равны:

НДСв1 = (15 +  х 20% = 4,6 млн руб.

х 20% = 4,6 млн руб.

Компания после проверки вернула из бюджета налог за квартал в сумме:

НДСвз1 = 4,6 — 4,0 = 0,6 млн руб.

За квартал компания начислила налог в сумме:

НДСн2 = 20×20% = 4 млн руб.

НДСв2 = 15×20% = 3 млн руб.

Налог к уплате за квартал:

НДСу2 = 4 — 3 = 1 млн руб.

В итоге организация за два квартала потратила на НДС 0,4 млн руб (заплатила 1 млн, но вернула из бюджета 0,6 млн).

Вариант № 2. С учетом переноса.

Теперь предположим, что организация перенесла половину вычетов по дополнительной партии товара (т. е. по товару на сумму 4 млн руб без НДС) с на квартал.

В этом случае за и за квартал будет начислен одинаковый НДС к уплате в сумме:

НДСу = 20×20% — (15 + 4) х 20% = 4 — 3,8 = 0,2 млн руб.

Т. е. за два квартала компания отдаст в бюджет те же 0,4 млн руб.

Но если было куплено основное средство (ОС) или нематериальный актив (НМА), то делить вычет на части нельзя. Всю сумму НДС, включенную в стоимость ОС или НМА, нужно взять к вычету в том периоде, когда объект был принят к учету (письмо Минфина от 09.04.2015 № 03-07-11/20293).

Также нельзя переносить на будущие периоды вычеты, которые не связаны с приобретением товаров или услуг, — например, вычет, право на который возникает после перечисления аванса поставщику (письмо Минфина от 09.04.2015 № 03-07-11/20290).

Если сумма вычетов превысила начисления, а перенести их нельзя, то налогоплательщик обязан включить их в декларацию. Соответственно, он будет проходить все процедуры, описанные в разделе о возврате НДС.

Что нужно запомнить о возврате НДС из бюджета

- Если сумма вычетов по декларации за квартал превысила начисленный НДС, у бизнесмена появляется право на возврат налога из бюджета.

- Перед тем как принять решение о возврате, налоговики тщательно проверят декларацию, запросят подтверждающие документы и проанализируют информацию о поставщиках.

- Скорее всего, руководителя организации вызовут на комиссию в ИФНС и будут убеждать отказаться от вычетов. В спорных ситуациях не исключены и судебные разбирательства, результат которых предсказать сложно.

- Даже при отсутствии серьезных проблем от сдачи декларации до получения денег пройдет не меньше двух месяцев. А если налоговики найдут нарушения, то этот срок может затянуться до пяти месяцев. К этому моменту уже может быть начислен к уплате НДС за следующий квартал.

- Чтобы избежать подобных сложностей, налогоплательщик может отказаться от возврата НДС. Для этого он имеет право перенести часть вычетов на следующие налоговые периоды в течение трех лет. Но переносить можно только вычеты по приобретаемым товарам, материалам или услугам. Вычет, который возник при покупке основных средств, нематериальных активов, а также при перечислении авансов, переносить нельзя.

- О банке

- Реквизиты

- Тарифы и документы

- Вакансии

- Раскрытие информации

- Финансовым организациям

- English

- Контакты

© 1995–2021, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н