Налоговые агенты по НДС

Кто такие налоговые агенты

В некоторых случаях налог в бюджет государства платит не сам налогоплательщик, а другая компания. Как правило, эта компания является источником дохода для самого плательщика налога. Эта самая другая компания платит налог не из своего кармана, а из денег, причитающихся налогоплательщику. Поэтому она заранее удерживает сумму налога из дохода и сама перечисляет его в налоговую. Компания, которая платит налог за налогоплательщика, называется налоговым агентом. Иными словами, выступает посредником между налогоплательщиком и государством. Вся эта схема возникла из-за того, что бывают ситуации, когда сам налогоплательщик по каким-то причинам налог заплатить не может.

Когда вы являетесь налоговым агентом по НДС

Случаи, когда на вас государство возлагает обязанности налогового агента по НДС, перечислены в ст. 161 НК РФ. Переведем их на более понятный язык.

Вы будете являться налоговым агентом по НДС, если:

- покупаете товары, работы или услуги у иностранных лиц, которые не состоят на учете в России. При этом местом реализации является наше государство РФ (этот нюанс подробно рассмотрим чуть ниже);

- арендуете государственное имущество у самих органов власти или купили его в собственность.

Далее пойдут случаи, которые встречаются намного реже:

- продаете конфискованное имущество, клады, скупленные ценности и прочие богатства;

- покупаете имущество банкрота;

- как посредник реализуете товары, работы, услуги иностранных лиц, не состоящих на учете в России;

- если вы построили судно и в течение 46 дней, после перехода права собственности, не зарегистрировали его в Международном реестре судов (вдруг среди наших пользователей есть и такие).

Самые распространенные операции, покупку у иностранных фирм и аренду гос.имущества, давайте рассмотрим поподробнее.

Покупка товаров и заказ работ у иностранцев

Строить какое-нибудь судно вы, возможно, и не соберетесь. А вот купить у иностранной фирмы импортный товар или заказать услугу вполне может понадобиться в работе.

Сделка с иностранцем повлечет за собой отчетность по НДС и перечисление налога, только если выполняются три следующие условия:

1) Ваш поставщик-иностранец не состоит на учете в налоговой у нас в России. Всегда уточняйте этот факт при заключении контракта с иностранным продавцом. Если у иностранной компании есть подразделение в России, то отчитываться по НДС вам не придется. Если же вы заказываете товары или услуги у физ.лица, то налоговым агентом вы не будете.

2) Товар, который вы покупаете, или услуга облагается НДС. Полный перечень операций, освобожденных от НДС приведен в п.3 ст. 149 НК РФ.

3) Местом реализации является РФ.

Покупка электронных услуг у иностранцев

Российские организации и ИП больше не должны платить НДС, если покупают электронные услуги у Апворк, Гугл и других иностранных компаний. Теперь иностранцы сами будут вставать на учёт в наших налоговых и платить этот НДС. Сделают они это или нет — другой вопрос, но вас за это не накажут.

Исключение: ИП или ООО как посредник продаёт электронные услуги иностранных организаций и участвует в расчётах.

Определяем место реализации товаров и услуг

У товаров определить место реализации просто. Если товар изначально в момент отгрузки находится в России, то значит местом реализации и будет РФ. В случае, если поставщик будет поставлять товар из своей страны, тогда налоговым агентом по НДС вы не будете. И уплатите НДС на таможне. Об этом подробнее можно почитать в другой нашей статье «Закупка товара за границей: НДС и таможенное оформление».

С услугами дела обстоят сложнее, потому что место реализации определяется по-разному в зависимости от вида услуги. И тогда местом реализации услуг будет признаваться либо та страна, где вы находитесь, либо где находится ваш исполнитель либо что-нибудь еще. Место реализации работ и услуг рассматривается в ст. 148 НК РФ, а мы приведем те, которые встречаются чаще всего в жизни предпринимателей.

Если вы заказываете следующие услуги, то местом их реализации однозначно будет территория РФ, потому что вы работаете в России:

- передача, предоставление патентов, лицензий, торговых марок, авторских прав и т п.;

- разработка программного обеспечения;

- консультационные услуги;

- юридические услуги;

- бухгалтерские и аудиторские услуги;

- инжиниринговые услуги;

- реклама и маркетинг;

- услуги по обработке информации;

- предоставление персонала;

- аренда имущества, кроме недвижимости и авто.

Место реализации всех остальных услуг будет определяться по месту:

- их фактического оказания, например, если это услуги в сфере образования;

- нахождения имущества, если это работы или услуги, связанные с ним;

- нахождения товара при отправлении и в пункте назначения, если вы заказывали транспортные услуги.

Если вы определили, что все три условия выполняются, значит вы являетесь налоговым агентом по НДС. Поставщик-иностранец не сможет самостоятельно перечислить НДС в налоговую, он не состоит там на учете. Сумму налога вам нужно самим рассчитать и удержать из выплаты иностранцу. Чаще всего сделки происходят в иностранной валюте. Для того, чтобы определить НДС, пересчитайте сумму дохода иностранного поставщика в рубли на дату выплаты денег.

Если в контракте установлена стоимость товаров или услуг с учетом налога, то определить НДС просто — умножьте эту сумму на ставку 20/120. Если вы купили товары, которые облагаются НДС 10%, то нужно умножать на 10/110. В случае, если в контракте указана цена без учета налогов, то сумму НДС можно узнать, если умножить стоимость договора на 10% или 20%.

Счет-фактуру вам тоже придется выставить самим себе, но от имени иностранного поставщика. Необходимо это сделать в течение 5 дней со дня оплаты. В строках «Продавец» и «Адрес» нужно указать данные зарубежного контрагента, вы можете взять их из контракта. ИНН у иностранца нет, поэтому в строке 2б поставьте прочерк. А в полях «Покупатель», его адрес и ИНН нужно заполнить свои данные. В остальном счет-фактура ничем не отличается от обычных случаев.

В вы можете выставить счёт-фактуру за несколько кликов. Вы получите готовую платёжку на перечисление налога и отчёт по НДС для отправки через интернет.

НДС, удержанный у иностранца, вам нужно перечислить в свою налоговую в следующие сроки:

НДС, удержанный у иностранца, вам нужно перечислить в свою налоговую в следующие сроки:

- при покупке товаров — до 25 числа месяца, следующего за кварталом;

- при заказе работ и услуг НДС необходимо заплатить одновременно с выплатой денег иностранному лицу. В банке подаете одновременно две платежки — на оплату налога и на оплату услуг контрагенту.

Также до 25 числа месяца, следующего за кварталом, нужно подать декларацию по НДС. За операции налогового агента отвечает второй раздел.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Аренда и покупка государственного имущества у органов власти

В случае с арендой и покупкой имущества вы будете налоговым агентом по НДС, если это государственное имущество и вашим арендодателем или продавцом являются органы власти. Чаще всего это бывает комитет по управлению имуществом.

Как налоговому агенту по НДС вам придется рассчитать сумму налога и удержать её из арендной платы или из оплаты стоимости имущества, если вы покупаете помещение в собственность.

НДС в этом случае рассчитывается аналогично предыдущему. В договоре аренды или купли-продаже имущества стоимость может быть установлена с учетом НДС или без него. В зависимости от этого условия налог будет вычисляться по-разному.

Если стоимость в договоре указана с учетом НДС, то чтобы вычислить сумму удержания, вам нужно умножить её на ставку 20/120. Если в договоре вы видите цену без учета НДС, то вам нужно просто умножить её на 20% и вы получите сумму, которую нужно удержать и перечислить в налоговую.

В течение 5 дней со дня оплаты не забудьте составить счет-фактуру. В полях «Продавец», его «Адрес» и «ИНН» нужно указать данные арендодателя или продавца из договора. А в данных покупателя нужно заполнить свои реквизиты. Остальные строки счета-фактуры заполняются по общим правилам.

До 25 числа месяца, следующего за кварталом перечислите НДС в свою налоговую и подайте декларацию с заполненным разделом 2. На этом все обязанности налогового агента будут исполнены.

Декларацию по НДС нужно предоставлять только в электронном виде. подготовит декларацию по НДС автоматически на основании выставленных вами счетов-фактур.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

В каких случаях возможна уплата НДС по 1/3 (долями)?

- Как осуществляется уплата НДС?

- Как поступить, если уплата НДС 1/3 (долями) без остатка невозможна?

- Возможна ли досрочная уплата НДС?

- В каких случаях НДС долями уплачивать не разрешается?

- Итоги

Как осуществляется уплата НДС?

Уплата НДС по 1/3 (частями) производится в течение 3 месяцев, которые идут за закончившимся налоговым периодом. Каждый платеж, согласно п. 1 ст. 174 НК РФ, следует внести до 25-го числа очередного месяца. Если эта дата попадет на выходной или праздничный день, срок уплаты переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Если в 3-м квартале задекларирован НДС к уплате в сумме 90 000 руб., то в дальнейшем платить налог квартала надо будет следующими траншами:

- до 25 октября — 30 000 руб.;

- до 25 ноября — 30 000 руб.;

- до 25 декабря — 30 000 руб.

Принцип, как видно из примера, прост: исчисленный по итогам квартала НДС следует разделить на 3 равные доли и внести их в бюджет в течение квартала, следующего за отчетным.

Заполнить платежку по НДС вам поможет эта статья.

Схему бухгалтерских проводок по учету начисления и уплаты НДС смотрите в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный онлайн доступ можно получить бесплатно

Как поступить, если уплата НДС 1/3 (долями) без остатка невозможна?

Если у налогоплательщика не получается без остатка разделить исчисленную сумму на 3 части, то первый и второй транш можно округлить до рублей в меньшую сторону, а третий транш — в большую. Эта позиция отражена в информационном сообщении ФНС России от 17.10.2008 и письме УФНС России по Москве от 26.12.2008 № 19-12/121393.

Если в 3-м квартале сумма исчисленного НДС равна 319 000 руб., то 1/3 этой суммы составит 106 333,33333 руб.

В таких обстоятельствах платежи октября и ноября будут составлять по 106 333 руб., платеж декабря — 106 334 руб.

Возможна ли досрочная уплата НДС?

Налоговый кодекс РФ (абз. 2 п. 1 ст. 45) допускает возможность досрочной уплаты НДС, как и для других налогов (кроме НДФЛ). Это означает, что организации не возбраняется внести всю сумму этого налога в месяце, следующем за отчетным кварталом. Можно поступить по-другому и в первом месяце уплатить 1/3 суммы, а во втором — оставшиеся 2/3.

Следует учесть при этом, что если перечисление НДС частями будет произведено с опозданием, налогоплательщику будут начислены пени за просрочку уплаты (ст. 75 НК РФ, информационное сообщение ФНС России от 17.10.2008).

В каких случаях НДС долями уплачивать не разрешается?

Согласно абз. 1 и абз. 2 п. 4 ст. 174 НК РФ, приведенный порядок уплаты НДС долями не применяется:

- для лиц, перечисленных в п. 5 ст. 173 НК РФ (это те, кто выставил счет-фактуру добровольно, в отсутствие такой обязанности);

- налоговых агентов, приобретающих услуги и работы (не товары!) у иностранных компаний, которые не состоят на учете в ФНС России.

Такие налогоплательщики обязаны платить НДС единовременно:

- до 25 числа месяца, следующего за отчетным кварталом (для лиц, перечисленных в п. 5 ст. 173 НК РФ);

- одновременно с выплатой вознаграждения (если услуги или работы приобретаются у иностранцев).

Более наглядно данная информация представлена на схеме:

Напомним, что исполнять обязанности по уплате НДС следует в том налоговом органе, где налогоплательщик состоит на учете (п. 2 ст. 174 НК РФ). Представить налоговую декларацию он обязан до 25-го числа того месяца, который следует за отчетным кварталом (ст. 163, п. 5 ст. 174 НК РФ).

В случае импорта товаров уплата НДС производится также единовременно (не долями), но сроки различаются в зависимости от того, откуда эти товары импортируются. При импорте порядок уплаты ввозного НДС регулируется Таможенным кодексом Таможенного союза (пп. 3 п. 1 ст. 195, п. 1 ст. 196, пп. 1 п. 3 ст. 211, п. 4 ст. 274 ТК ТС), но в случае импорта из стран — участниц ЕАЭС срок уплаты ввозного НДС регулируется п. 19 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение 18 к Договору о Евразийском экономическом союзе).

Итоги

В общем случае налогоплательщики НДС уплачивают налог равными долями по 1/3 не позднее 25-го числа каждого месяца квартала, следующего за отчетным.

Особенности уплаты НДС предусмотрены:

- для организаций, выступающих налоговыми агентами при приобретении работ, услуг на территории России у контрагентов-иностранцев, не зарегистрированных в налоговых органах;

- лиц, выставивших счет-фактуру с выделенной суммой налога и не являющихся налогоплательщиками, или освобожденных от уплаты налога, или реализующих товары, работы, услуги, не облагаемые НДС;

- импортеров.

Можно ли открыть ИП с НДС

Налог на добавленную стоимость или НДС уплачивается ИП и организациями, работающими на общей системе налогообложения — ОСНО. По умолчанию, при регистрации в налоговой в качестве предпринимателя все ИП подпадают именно под ОСНО. Если предприниматель хочет использовать особые режимы — УСН «Доходы», УСН или ПСН, необходимо написать заявление. При этом одновременно можно вести деятельность по двум системам, а также перейти с любого из особых режимов на ОСНО с уплатой НДС.

Есть ли особые требования для открытия ИП с НДС

Нет. Любой предприниматель вправе выбрать тот режим налогообложения, который отвечает его коммерческим интересам. Режим работы с НДС может быть выбран как производителем, так и оптовиком, продавцом товаров в розницу, поставщиком услуг.

Особые налоговые режимы ориентированы на малый бизнес и специфичные отрасли, например — сельское хозяйство. Их применение снижает налоговую нагрузку и упрощает отчетность. Если на ОСНО необходимо сдавать декларацию каждый квартал, вести учет НДС и прибыли, то на декларация сдается всего один раз в год. Для ее подачи достаточно банковской выписки, тогда как для расчета НДС необходимо ведение полноценного бухгалтерского учета с проведением счетов и поступлений от контрагентов и всех реализаций товаров или услуг.

Предприниматели, у которых открыт счет в Райффайзенбанке, могут воспользоваться услугой.

Что дает ИП работа с НДС?

Современные программы учета формируют отчетность автоматически. При своевременном внесении в программу всех данных, проблем с подачей декларации не возникает. Даже налог на прибыль в размере 20% не является основанием для отказа от работы с НДС: все расходы предпринимателя в конечном итоге заложены в стоимость реализации.

Кроме того, важно понимать, что если вы работаете с НДС, но сами НДС не платите, вы все равно получаете от них счета с включенным налогом на добавленную стоимость в структуре затрат, просто вы не можете принять его к зачету.

Работа на ОСНО дает такие плюсы:

работа с крупными покупателями напрямую — сетевые магазины, оптовые базы заинтересованы в получении товара с НДС, который можно зачесть, уменьшив сумму налога к уплате в бюджет

работа с тендерными договорами, муниципалитетами, бюджетными организациями — они тоже в большинстве работают на ОСНО и ищут поставщиков, уплачивающих НДС

зачет НДС при импорте товаров — при ввозе на территорию РФ НДС уплачивается обязательно, и если предприниматель работает на ОСНО, он может зачесть сумму налога при последующей реализации

возможность уменьшения расходов при покупке основных фондов — недвижимости, оборудования, автомобилей в лизинг: такие затраты уменьшают налогооблагаемую базу, а значит — удешевляют приобретаемое имущество

Ставки для ИП с НДС

Налоговый кодекс РФ предусматривает общие и расчетные ставки. Их размер определяется видом деятельности и типом реализуемых товаров и услуг.

Различают 3 вида общей ставки:

ИП при работе с НДС 0% должен помнить, что не освобождается от обязанности подавать декларацию по налогу и вести его учет.

Расчетные ставки 10/110 и 20/120 устанавливаются при получении предоплаты — в том числе в виде дисконтов по векселям, по товарному кредиту.

Сроки уплаты НДС индивидуальными предпринимателями

Налоговый кодекс регламентирует уплату налога и отчетность по нему. С 2014 года подача деклараций по НДС возможна только через интернет. Даже если ИП заполнит декларацию в бумажном виде и принесет ее в инспекцию, документ будет считаться неподанным.

Данные для заполнения декларации рассчитываются каждый квартал. Платить налог можно сразу до 25 числа первого месяца, следующего за истекшим кварталом или равными долями не позднее 25 числа каждого из 3 месяцев следующего квартала.

Декларацию необходимо сдавать, даже если деятельность по причинам не велась. В этом случае заполняют только титульный лист и все графы первого раздела.

Просрочка уплаты налога приводит к начислению пени. При возникновении разногласий по налогу с ФНС необходимо запросить справку о состоянии расчетов с ФНС и выписку операций по расчетам с бюджетов за интеерсующий период.

Как перейти на режим с уплатой НДС?

Если у предпринимателя возникает необходимость сменить систему налогообложения, это можно сделать по истечении отчетного периода с обязательным уведомлением налоговой в срок до 15 дней с момента начала работы по новой системе.

К основным причинам, по которым ИП меняет одну систему налогообложения на другую, относятся:

необходимость работы с контрагентами с уплатой НДС

превышение физических лимитов, допустимых для спецрежима — касается только ЕНВД

прекращение ведения деятельности, подпадающей под спецрежим

изменение законодательства относительно применения налоговых режимов для определенных видов деятельности

При переходе на ОСНО необходимо закрыть все обязательства по уплате налогов и сборов по применяемому ранее режиму. Перевод в середине отчетного периода возможен, только если превышен лимит или ИП начал заниматься деятельностью, для которой разрешен только общий режим налогообложения.

В случае, если ИП ведет операции с контрагентами с уплатой НДС и без, разрешается сочетать две системы. Это потребует раздельного учета операций и сдачи отчетности, но законодательно не запрещено.

В целом, НДС является равнозначной с остальными системой налогообложения, доступной для ИП. Выделять НДС может компания с любыми оборотами. Несмотря на большие требования к учету и необходимости уплаты налога на прибыль, работа ИП на НДС делает его бизнес более открытым и прозрачным для контрагентов, поскольку позволяет получить информацию об оборотах и надежности компании.

Как бизнесу работать с самозанятыми без рисков

Читайте также

Переход ИП на самозанятость: выгоды и ограничения

Оформление сотрудников по договорам ГПХ: преимущества и подводные камни

Как предотвратить блокировку онлайн-кассы

Патентная система налогообложения изменилась с 2021 года: плюсы и минусы

Как выбрать чат-бота для бизнеса

Налог на профессиональный доход существует с 2019 года, но компании еще не знают, как работать с самозанятыми: какие договоры заключать, как оплачивать работу, как доказывать ФНС, что это не штатные работники, чтобы не платить за них налоги и взносы.

Ответим на популярные вопросы и расскажем, почему бизнесу выгодно работать с самозанятыми.

Из этой статьи вы узнаете:

Чем отличается работа с самозанятыми

Самозанятые — это плательщики налога на профессиональный доход. Ими могут быть как ИП, так и физические лица. Разберемся, чем для заказчика отличается работа с самозанятыми от работы с фрилансерами, физлицами и ИП на других налоговых режимах.

Отличие от работы с фрилансерами без оформления

Зачастую юрлица и предприниматели работают с фрилансерами незаконно: с ними не выгодно оформлять ГПХ и платить отчисления, поэтому приходится искать способ перечислить деньги «в конверте» — как правило, на электронный кошелек. Это рискованно и неудобно, хоть и экономно.

Работа с самозанятыми официальная и требует минимум формальностей. Платить можно наличным и безналичным способом, а чек из приложения «Мой налог» от самозанятого станет подтверждением расходов компании. Его примет и ваш бухгалтер, и налоговики — это разъясняет министерство финансов в своем письме от 26 марта 2020 г. № 03-11-11/24008.

Отличие от трудоустройства работников

При заключении трудового договора работодатель должен платить страховые взносы и НДФЛ за сотрудника, предоставляя ему полный соцпакет с выплатами больничных и отпускных.

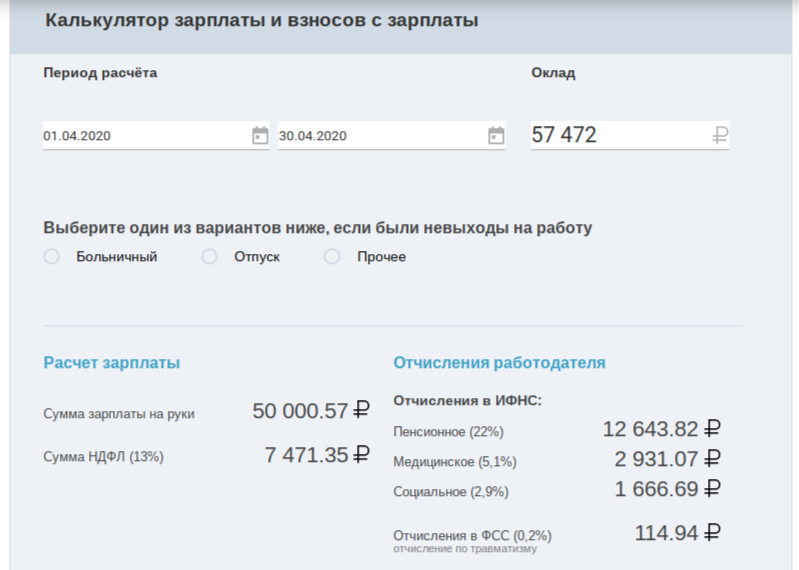

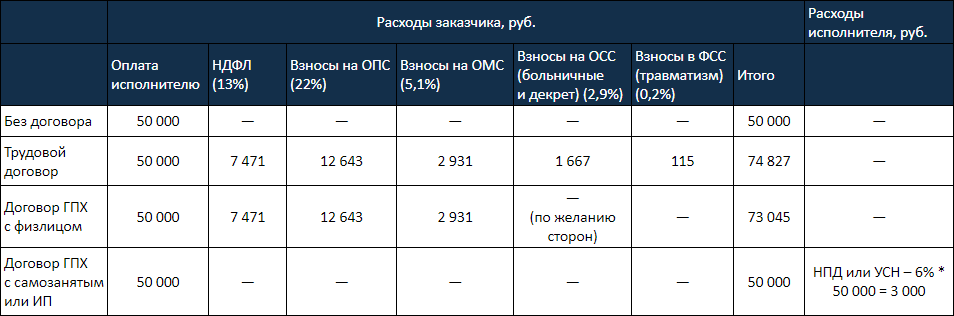

Онлайн-расчет показывает, что сотрудник с зарплатой в 50 000 рублей обходится работодателю в 74 827,87 рублей

Самозанятый освобождает заказчика от этих расходов. С ним работают, как правило, сдельно: сколько он окажет услуг фактически, столько вы ему и оплатите. Никаких дополнительных соцгарантий и выплат вы ему не должны.

Отличие от сделок с частным лицом по договору

По сравнению с обычными физлицами, самозанятые позволяют заказчику экономить на оплате труда почти в 1,5 раза.

Исполнителю без статуса самозанятого по гражданско-правовому договору нужно оплатить не только его услуги и работы, но и страховые взносы, а также перевести за него НДФЛ (13%). В отличие от трудового договора, по договору ГПХ нужно оплатить только обязательные взносы на пенсионное (22%) и медицинское страхование (5,1%), отчисления в ФСС не обязательные, а добровольные, взносов на соцстрахование совсем нет.

Все это увеличивает затраты компании-заказчика почти вполовину: при сделке по договору ГПХ, когда работник получает на руки 50 000 рублей, заказчик потратит около 73 045 рублей.

Если договор ГПХ оформить с самозанятыми, то это обойдется дешевле: ни им, ни вам за них не нужно платить НДФЛ и страховые взносы. Вы платите ровно 50 000 рублей и ничего сверх этого. Налог платит за себя самозанятый.

Самозанятого может не устроить такой вариант: самостоятельно заплатив налог с дохода, он получит меньше. Предложите увеличить сумму сделки, чтобы компенсировать налог, большинство исполнителей с радостью согласятся на такие условия и станут самозанятыми. Для вас это все равно будет выгоднее, чем платить за него НДФЛ и страховые взносы.

Отличие от сотрудничества с ИП

Если компания раньше работала с ИП на спецрежимах, то никакой разницы при его переходе на самозанятость не будет. Предприниматель просто выбирает себе новый налоговый режим — налог на профессиональный доход, а статус не меняется. Заказчик не отвечает за его страховые взносы и налоги, ИП сам решает эти вопросы.

Отличия будут, если ранее ИП применял общую систему налогообложения (ОСНО) и уплачивал НДС: самозанятые не платят его.

Если ранее исполнитель был на упрощенке (УСН), вмененке (ЕНВД), патенте (ПСН) или сельхозналоге (ЕСХН), то для клиента ничего не поменяется кроме того, что станет нужно обязательно получать чек от самозанятого после каждого платежа.

Самозанятый ИП все так же имеет право использовать имеющийся расчетный счет и получать платежи от клиентов по реквизитам. Так привычнее всем.

Расходы компании-заказчика и исполнителя при выполнении работы на 50 000 рублей

Приобретение статуса самозанятого имеет ряд положительных для налогоплательщика моментов:

- отсутствие налоговой отчетности;

- максимальная простота регистрации, учета дохода и уплаты налога, благодаря бесконтактному налоговому администрированию;

- пониженные ставки налогообложения и возможность получить вычеты;

- освобождение налогоплательщика от уплаты страховых взносов в ПФР, ФОМС и ФСС;

- легальный статус, позволяющий расширить клиентскую базу, поскольку применение статуса выгодно не только для самого налогоплательщика, но и для его контрагентов;

- правовая защищенность в спорах с контрагентами.

Но есть и минусы, среди которых:

- ограничение дохода в год: не более 2,4 млн рублей;

- запрет на применение в некоторых видах деятельности;

- неопределенность с перспективами законодательного регулирования данного режима (он применяется на основании Федерального закона и не закреплен в виде отдельной главы в Налоговом кодексе РФ).

Почему нельзя перевести сотрудников на самозанятость

Некоторые так делают, чтобы платить за них меньше. Налоговики не позволяют так экономить. Если у вас с самозанятым был заключен трудовой договор в течение последних двух лет, то при сделке с ним вам все равно придется платить НДФЛ и страховые взносы за исполнителя. Доход при таких расчетах не попадает под НПД, согласно подпункту 8 п. 2 ст. 6 Закона № .

Тот сотрудник, который перешел на самозанятость, лишается льгот этого спецрежима при сотрудничестве со своим бывшим работодателем, но с другими заказчиками он сможет работать, как плательщик НПД.

Этой уловкой поспешили воспользоваться некоторые фирмы, «поменявшись» сотрудниками: тот, кто работал в штате ООО «Ромашка» теперь оказывает услуги ООО «Одуванчик» как самозанятый и наоборот. Но налоговики выявляют такие перекрестные схемы — при электронной обработке отчетности это просто.

Роструд и ФНС приняли решение о совместных проверках тех компаний, которые заключают договоры гражданско-правового характера со своими работниками. Если найдут нарушения, то договоры с самозанятыми переквалифицируют в трудовые, а компаниям придется доначислить в бюджет НДФЛ и взносы, а также заплатить штрафы и пени.

При работе с самозанятыми контрагентам необходимо будет регулярно проверять действие статуса самозанятого, чтобы избежать проблем, связанных с утратой ими данного статуса (проверку нужно проводить перед каждой оплатой). Такой исход событий грозит тем, что без чека невозможно будет подтвердить расходы на оплату самозанятому, а также придется заплатить НДФЛ, страховые взносы и штрафы.

Необходимо со всей ответственностью подойти к заключению договора с самозанятым, чтобы его невозможно было переквалифицировать в трудовой договор. Налоговый орган может доначислить все налоги и страховые взносы, которые не выплачивались на протяжении всего периода взаимодействия по этому переквалифицированному договору с самозанятым. Но и это еще не все: помимо доначисленных налогов и взносов контрагент может столкнуться с тем, что бывший самозанятый потребует оплату больничных, отпусков и прочих выплат, на которые он имел бы право как сотрудник, но не получал, потому что ваш договор носил гражданско-правовой характер.

— Соловьева Светлана, юрист, налоговый консультант ООО «Смарт Консалтинг»

Какой договор заключить

С самозанятым лицом или самозанятым ИП можно оформить договор гражданско-правового характера:

- договор подряда при выполнении работ;

- договор возмездного оказания услуг;

- договор поставки собственноручно произведенного товара.

Подойдет и договор-оферта. Самозанятый на своем сайте разместит общие условия оказания услуг и их стоимость, клиент выплатит нужную сумму по реквизитам, и это подтвердит заключение сделки.

Содержание этих договоров стандартное, как и с обычными физлицами или ИП на другой системе налогообложения, но нужно добавить несколько пунктов в документ:

Обозначить, что исполнитель — самозанятый, указав в подтверждение номер и дату справки о постановке на учет физлица в качестве плательщика НПД. Эту справку самозанятый должен сформировать в приложении «Мой налог» и предоставить при заключении договора.

Указать, что оплата услуг производится без НДС, поскольку исполнитель — плательщик налога на профессиональный доход и не обязан платить НДС, в соответствии с п. 9 ст. 2 № от 27.11.2018 года.

Прописать, что заказчик не обязан уплачивать за исполнителя страховые взносы и НДФЛ, так как исполнитель — плательщик НПД, поэтому освобожден от них, согласно п. 8 и 11 ст. 2 № от 27.11.2018 года.

В обязанностях исполнителя добавить:

предоставлять чек из приложения «Мой налог» в течение 1–3 рабочих дней при оплате на карту или электронный кошелек и до 9 числа следующего месяца при безналичных расчетах по реквизитам счета. Пропишите в договоре, как исполнителю нужно будет отдавать вам чек: в SMS, на корпоративный телефон, на email бухгалтера или лично в распечатанном виде;

предупреждать об утрате статуса самозанятого в течение 1–3 рабочих дней после снятия с учета в налоговой;

при утрате статуса самозанятого и несвоевременном уведомлении об этом заказчика уплачивать штраф в размере 50% от суммы выплат, произведенных, когда тот уже перестал быть самозанятым, либо в размере фактически понесенных заказчиком расходов из-за этого.

Такие уточнения в договоре снижают ваши риски. Если компания заключила договор с самозанятым, заплатила ему деньги за выполненные работы и получила от него чек, то все в порядке. Но если он позже аннулирует свой статус самозанятого, не выдаст или отзовет чек, то пункт о штрафах позволит компенсировать расходы заказчика на уплату НДФЛ и страховых взносов с тех сумм, которые не попали под льготный режим по вине исполнителя.

Эти пункты можно внести дополнительным соглашением в уже действующий договор, если исполнитель стал самозанятым уже после того, как вы начали сотрудничать.

Как платить самозанятым

Платите так же, как платите другим частным лицам и предпринимателям:

- по выставленному счету на оплату, используя реквизиты расчетного счета ИП;

- переводом по реквизитам личной карты любого банка;

- переводом по номеру электронного кошелька.

Обязательно запросите у самозанятого чек из приложения «Мой налог». Только он является подтверждением расходов компании. В чеке должны быть указаны данные о вашей компании или ИП: название и ИНН.

Вы привычно можете запрашивать от исполнителя акт о выполненных работах или оказанных услугах, но он станет только дополнением к этому чеку, а не его заменой. Акт приема-передачи услуг/работ нужен больше для вашей внутренней бухгалтерии, а не для налоговой отчетности — станет ясно, за что именно вы заплатили и какой объем работы приняли. Для ФНС достаточно чека.

Оплату самозанятому можно учесть в расходах компании. Но эти платежи не облагаются НДС, поэтому за них нельзя получить вычет на входящий НДС.

Если вы отдали 50 000 рублей самозанятому и передали чек в бухгалтерию, то эту сумму можно будет учесть в расходах юрлица или ИП и уменьшить налоговую базу на 50 000 рублей.

Как рассчитать компенсацию за налог

При регистрации в приложении «Мой налог» каждому самозанятому предоставляется налоговый вычет в размере 10 000 рублей. Пока он не исчерпан, налог автоматически рассчитывается по сниженным ставкам: 4% вместо 6% при работе с юрлицами и ИП и 3% вместо 4% — с физлицами. Повторно его получить нельзя, он выдается один раз на всю жизнь.

Вычет означает, что самозанятый будет платить на 2% меньше от сделок с юрлицами и ИП и на 1% меньше от сделок с физлицами до тех пор, пока эти неучтенные проценты вместе не достигнут 10 000 рублей, то есть не исчерпают лимит вычета.

Его хватит надолго. Если представить, что самозанятый работает только с юрлицами и ИП, то 2% от дохода со сделок с ними достигнет 10 000 тогда, когда доход будет равен 500 000 рублей. Если ваш самозанятый будет работать только с вами и в среднем за месяц получать за свои услуги 50 000 рублей, то вычета хватит на 10 месяцев.

Вы при расчетах с ним сэкономите тоже 10 000 рублей, если будете учитывать этот вычет. Экономия может оказаться существенной для тех, у кого несколько договоров с самозанятыми.

При этом, если вы просто посчитаете процент налога от суммы, которую планируете выплатить самозанятому, выйдет, что он заплатит налог с большей суммы и снова получит на руки меньше, чем раньше.

Мы рассмотрели несколько способов расчета компенсации со всеми условиями. Обсудите их со своим исполнителем, когда будете предлагать ему перейти на самозанятость, и выберите то, что вам обоим будет удобно.

Как можно рассчитать компенсацию для самозанятых:

- Увеличить размер выплат ровно на 4% до тех пор, пока вычет не будет исчерпан, затем увеличить выплаты на 6%. Вместо 50 000 рублей вы будете платить сначала 52 000 рублей, а потом 53 000 рублей. Но налог, который самозанятый заплатит с этих сумм, составит 52 000 * 4% = 2 080 рублей и 53 000 * 6% = 3 180 рублей, а на руки он получит на 80 рублей и 180 рублей меньше соответственно.

- Точно установить, сколько самозанятый заплатит налога, чтобы на руки он получил ровно оговоренную сумму, а ваша доплата с учетом налогового вычета покрыла все расходы. Чтобы исполнитель получил 50 000 рублей, нужно считать другим способом: 50 000 / (100 – 4) * 100 = 52 083,3 рубля и 50 000 / (100 – 6) * 100 = 53 191,5 рубля.

- Увеличить размер выплат сразу на 6%, не обращая внимания на вычет. Тогда вместо 50 000 рублей нужно будет платить 53 000 рублей.

- Точно рассчитать расходы на уплату налога при базовой ставке в 6%, не учитывая вычет: 50 000 / (100 – 6) * 100 = 53 191,5 рубля.

В таблице ниже мы посчитали, сколько нужно заплатить исполнителю и сколько он получит действительно после уплаты налогов в каждом из вариантов.

Компенсация

Как считать налог, руб.

Вы отдаете, руб.

Самозанятый получает после оплаты налога, руб.

Порядок заполнения декларации по НДС в 2021 году

Рассмотрим порядок заполнения декларации по НДС, сроки сдачи и сроки уплаты налога. Посмотрите видео-инструкцию, как можно отправить декларацию по НДС через Экстерн.

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за 1 квартал 2020 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 26.04.2021 — 2 000 рублей;

- до 25.05.2021 — 2 000 рублей;

- до 25.06.2021 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой в первом месяце, следующем за отчетным кварталом, без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция формы и указаний по заполнению была выполнена в соответствии с Приказом ФНС РФ от 19.08.2020 № ЕД-7—3/591@.

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2021 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2021 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2021).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2021).

- Поступил счет-фактура № 5 от 12.11.2020 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2021. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Титульный лист

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

Раздел 1 декларации по НДС

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2020 год для уплаты НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела. Если возник НДС к возмещению, укажите его в строке 050.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Вопрос-ответ

Что такое налоговая декларация по НДС?

НДС — это налог, который исчисляет продавец при реализации товаров, работ, услуг, имущественных прав покупателю. Декларацию по налогу на добавленную стоимость сдают организации и индивидуальные предприниматели. Это обязательная форма отчетности налогоплательщиков.

Как сдать уточненную декларацию по НДС?

Корректировки по НДС представляют, если в первичной декларации не были отражены все необходимые данные или были обнаружены ошибки, которые занижают налог или завышают сумму, начисленную к возмещению. Уточненную декларацию по НДС заполняют по аналогии с первоначальным отчетом. В нее в обязательном порядке вносят все значения полностью, а не только отображают разницу между ошибочно поданными и правильными данными. Таким образом, уточненка по НДС — это обычная декларация с правильными (уточненными) цифрами. Для идентификации уточненного документа на титульном листе бланка в отдельном поле указывают специальный код, номер корректировки.

Как отразить авансы в декларации по НДС?

В декларации по НДС полученный аванс отображают в разделе 3 по строке 070 в графе 3, а сумму налога с аванса — в графе 5.

Какие разделы заполнять в декларации по НДС?

Декларация по НДС включает титульный лист и 12 разделов. Все налогоплательщики (налоговые агенты) обязательно заполняют титульный лист и раздел 1 декларации. Прочие разделы и приложения к ним заполняют, если совершали операции, которые должны быть в них отражены.

Кто составляет налоговую декларацию по НДС?

Декларацию по НДС сдают плательщики НДС — компании и ИП на общей системе налогообложения, а также все, кто ввозит товары через границу. Также ее обязаны подавать налоговые агенты по НДС и неплательщики НДС, которые выставили счет-фактуру с выделенным налогом. Обычно декларацию составляет бухгалтер предприятия.

Налоговые и таможенные льготы для участников проекта Сколково

Обращаем ваше внимание, что Фонд Сколково не является органом, уполномоченным давать официальные пояснения в сфере налогового законодательства.

В силу положений п. 1 ст. 34.2 НК РФ письменные разъяснения по вопросам применения законодательства о налогах и сборах уполномочено давать Министерство финансов Российской Федерации, к которому налогоплательщик имеет право обратиться в соответствии с пп. 2 п. 1 ст. 21 НК РФ.

- Ставка

Система налогообложения, на которой возможно применение льготы

ОСН – общая система налогообложения

Возникновение права на освобождение

При уведомлении налогового органа о применении льготы право возникает с 1-го числа месяца, следующего за месяцем, в котором компания получила статус участника.

Уведомление налогового органа

Не позднее 20-го числа месяца, следующего за месяцем, с которого участник проекта начал использовать право на освобождение, необходимо направить в налоговый орган:

- письменное уведомление по форме налогового органа;

- выписку из реестра участников;

- выписку из книги учета доходов и расходов или отчет о финансовых результатах участника проекта, подтверждающие годовой объем выручки.

Участник, уведомивший налоговый орган в установленном порядке, за период с 1-го числа месяца, с которого он начал использовать льготу, налоговые декларации за отчетные (налоговые) периоды, начинающиеся с указанной даты, не представляет.

Продление права на освобождение

Для продления действия льготы участник не позднее 20-го января следующего года направляет в налоговый орган:

- уведомление о продлении использования права на освобождение в течение последующего года или об отказе от освобождения;

- выписку из реестра участников;

- выписку из книги учета доходов и расходов или отчет о финансовых результатах участника проекта, подтверждающие годовой объем выручки.

- по истечении 10 лет со дня включения компании в реестр участников проекта;

- со дня досрочного исключения компании из реестра участников проекта;

- со дня ликвидации или реорганизации компании;

Сумма налога за год, в котором наступили обстоятельства, указанные в пунктах 1-3, подлежит восстановлению и уплате в бюджет.

с 1-го числа года, в котором объем выручки, полученной участником, превысил 1 млрд руб.

Прибыль, полученная участником начиная с года, в котором наступили указанные обстоятельства, облагается налогом по ставке 0%.

Возникает обязанность по подаче налоговой декларации и расчету совокупного размера прибыли за этот налоговый период, по форме установленной налоговым органом.

Полученная прибыль подлежит налогообложению по налоговой ставке 20%, начиная с года, в котором совокупный размер прибыли превысил 1 миллиард рублей для участников-ИКЦ или 300 миллионов рублей для прочих участников (стартап или ИЦП), нарастающим итогом, начиная с 1-го числа года, в котором годовой объем выручки превысил 1 миллиард рублей.